クレジットカードは何枚持ちが理想?メリットや選び方を解説

2025.11.13

クレジットカードは何枚持ちが理想?複数枚持ちのメリット、カードの選び方を解説

クレジットカードは何枚持ちが理想?メリットや選び方を解説

2025.11.13

クレジットカードをより便利に使いこなすベストな所持枚数は2~3枚程度です。一般的に所有されているカードの平均枚数も3枚と言われています。複数のクレカを持つことで、ポイントが貯まりやすい、異なる国際ブランドが付いているなどの観点で使い分けが可能になります。

ここでは、クレジットカードを複数枚持つメリット・デメリットや注意点のほか、メインカードとサブカードの選び方などについて詳しく解説します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードは何枚まで持てる?

1人で所有することができるクレジットカードの枚数には、原則としては上限がありません。何枚でも持つことができます。ただし、クレジットカードの入会審査に通過できれば、という点が条件になります。

クレジットカードの平均所有枚数は?

一般社団法人日本クレジット協会の調査結果によると、2024年3月末時点でのクレジットカードの発行枚数は3億1,364万枚です。これを日本国内の20歳以上の人口で考えると、1人につき約3枚のクレジットカードを持っている計算になります(※)。

2024年3月1日(金)時点の20歳以上の総人口1億449万人(総務省統計局「人口推計」)

クレジットカードの発行枚数は年々増加傾向にあり、カードを複数枚持つ人が増えているといえるでしょう。

(出典)「クレジットカード発行枚数調査結果の公表について」を参考

別ウィンドウで「一般社団法人日本クレジット協会」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。その場合は一般社団法人日本クレジット協会のホームページからご確認ください。

別ウィンドウで「一般社団法人日本クレジット協会」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードは何枚持つのがベスト?お得な枚数は?

クレジットカードは何枚持つのがベストなのかは所持する人、カードを持ちたい理由などによって異なりますが、2~3枚持つのがおすすめです。その理由は、使い分けが簡単で、管理も煩雑になりにくく、トラブルへの対応がしやすいからです。また、複数のカードを所持するなら、国際ブランドや特典・付帯サービスがそれぞれ異なるカードを選ぶとお得に利用できます。

ただし、多くの特典をお得に使うことばかりを考えて必要以上にクレジットカードを持つのはおすすめできません。年会費がかかったり、盗難や紛失のリスクが高まったりするためです。複数枚のカードを所持している場合、持ち歩くカードは必要最低限にしておき、普段の利用頻度が低いサブカードは自宅に保管しておくと、紛失や盗難のリスクを抑えられます。

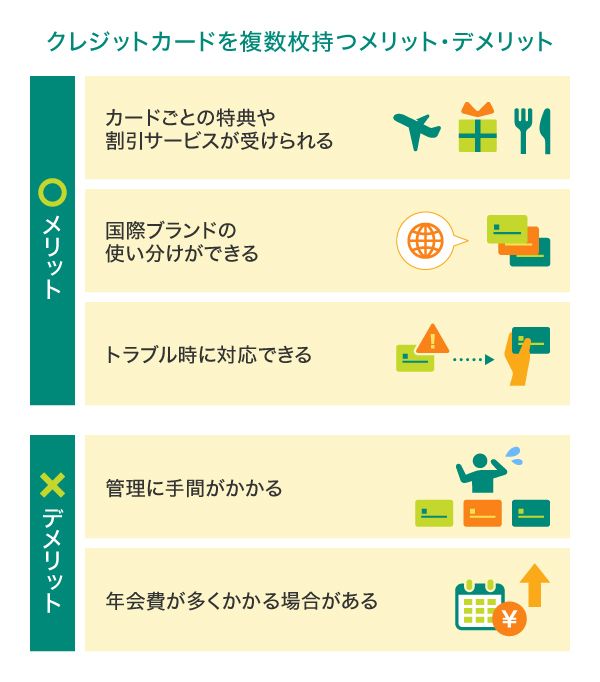

クレジットカードを複数枚持つメリット・デメリット

前述の統計データによると、1人あたり約3枚のクレジットカードを保持しているケースが多いことがわかりました。複数枚所有することにより、どのようなメリット、デメリットがあるのでしょうか。

クレジットカードを複数枚持つメリット

複数のクレジットカードを上手に使い分けることで、さまざまなメリットを得ることができます。まずは、クレジットカードを複数枚持つことによるメリットをご紹介します。

カードごとの特典や付帯サービスが受けられる

クレジットカードにはさまざまなサービスが付帯されているため、複数枚持つことでそのカードに付帯されているサービスを利用することができます。

三井住友カードでは、「選べる無料保険」として付帯保険を自由に選ぶことができます。入会時は初期設定で「旅行安心プラン(海外・国内旅行傷害保険)」が付帯されていますが、「スマホ安心プラン(動産総合保険)」や「弁護士安心プラン(弁護士保険)」などのラインナップがあり、ライフプランに合わせて別のプランに変更することもできます。カードごとに異なるプランを選ぶと多様な補償が受けられ、希望する補償内容に応じて自由に組み合わせが可能です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

ポイントが貯めやすくなる

クレジットカード会社が提携している店舗では、特定のポイントの還元率が高くなるケースがあります。

そのため、複数枚のカードを使い分けることでポイントを効率よく貯めることができます。

例えば、日常の買い物をカードで支払う人は、よく利用するドラッグストアやコンビニでの利用でポイント還元率が高いカードを、旅行に行く機会が多い人なら、航空会社のマイルが貯まりやすいカードを選ぶといいでしょう。その際、1枚目と2枚目で貯まりやすい店舗が異なるものを選ぶと、ポイントが貯まりやすくなります。

国際ブランドで使い分けができる

利用する店舗によっては「1つの国際ブランドしか対応していない」ということもあります。異なる国際ブランドのクレジットカードを持っていれば、店舗に合わせて使い分けができるので、支払い手段で困ることがないでしょう。

おすすめは、国際ブランドの「Visa」と「Mastercard®」の2枚持ちです。いずれも世界200以上の国・地域で利用できて通用度が高い国際ブランドです。国内でのカード決済に限らず、旅行や出張で海外でのカード利用が多い人にも使いやすいといえるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

トラブル時に対応できる

クレジットカードを複数枚持っていれば、1枚が破損や磁気不良、盗難などのトラブルに遭っても、別のカードで代用することができます。突然のトラブルでメインのカードが使えなくなっても、支払い手段をすべて失ってしまうことにはならないので安心です。

クレジットカードを複数枚持つデメリット

クレジットカードを複数枚持つことでさまざまなメリットがある一方、デメリットもあります。ここでは、複数枚持つ場合のデメリットと注意点をご紹介します。

管理に手間がかかる

カードが複数枚になることで利用金額やポイントの管理に手間がかかります。「つい使いすぎて利用金額が高額になってしまった」、「ポイントの有効期限に気付かず失効してしまった」ということのないよう、アプリや公式ウェブサイトなどを活用してしっかり管理するようにしましょう。

また、クレジットカードを複数枚持つ場合は、同じカード会社でカードを発行すると、利用状況や支払い日の確認がスムーズにできるのでおすすめです。

年会費が多くかかる場合がある

年会費がかかるクレジットカードを複数枚持つ場合、年会費の負担が大きくなる点にも注意が必要です。できるだけ年会費無料のカードを選ぶ方がよいでしょう。

ただし、年会費無料のカードの場合も、永年無料、2年目から有料、条件達成で無料になるなどさまざまな種類があるため、あらかじめ確認しておくことが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

盗難や紛失のリスクが高まる

クレジットカードの枚数が増えるということは、紛失や盗難、不正利用被害などのリスクも高まることになります。

例えば、すべてのカードを入れたお財布を紛失するとカード決済は一切できなくなってしまいます。不正利用の場合もカードの数が増えるほど、被害額が上がることにつながります。

安全面を考慮して、お財布に入れて外に持ち歩くクレジットカードは最低限の枚数にとどめておくことをおすすめします。

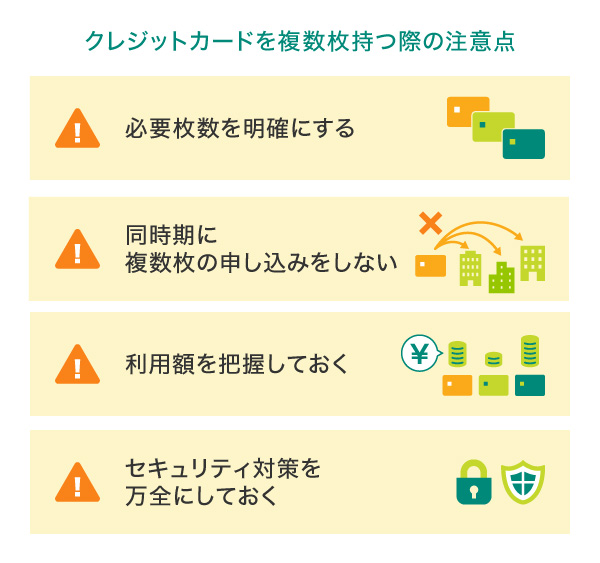

クレジットカードを複数枚持つ際の注意点

クレジットカードの所有枚数にはとくに制限はありませんが、人によって必要なカード枚数は異なります。まずは、ご自身にどのようなカードが何枚必要か、よく検討して、以下のポイントに気をつけるようにしてください。

必要枚数を明確にする

最初に、クレジットカードの利用シーンを思い浮かべましょう。例えば、海外に旅行や出張に行くことが多いなら、空港ラウンジが無料で利用できたり、海外旅行傷害保険が充実していたりするカードが候補になります。

利用シーンが明確になったら、自分の欲しいクレジットカードの機能を考えてみましょう。クレジットカードはそれぞれ、「ポイント還元率が高い」「ステータス性が高い」「優待特典が充実している」など、特徴に違いがあります。特定の店舗でお買い物をする機会が多いなら、その店舗でポイント還元率がアップするカードを選ぶのがおすすめです。

1つのカードに欲しい機能がすべて揃っていない場合は、自分が欲しい特徴や機能を持ったカードを選択すると、必要な枚数が明確になってくるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

同時期に複数枚の申し込みをしない

クレジットカードを複数枚持つことを決めた場合でも、一度に複数のカードに申し込むことはやめましょう。クレジットカードに申し込んだという履歴は、信用情報機関に登録されるからです。そのため、一度に複数枚のカードへの申し込みをするとお金に困っていると見なされるおそれがあり、審査に影響する可能性があるとされています。

利用額を把握しておく

複数枚のクレジットカードを利用していると、利用額の合計が分かりづらくなることがあります。使いすぎて支払いが苦しくなる可能性もあるため、カードごとの利用明細を定期的に確認して、利用額を把握しておくようにしましょう。

セキュリティ対策を万全にしておく

カードを複数枚持っていると、当然ですが、枚数分の暗証番号やオンラインサービスのID、パスワードを利用することになります。カードごとに暗証番号などをしっかり管理しておくことがセキュリティを守るうえでの重要なポイントです。

また、メインカード以外のカードは使用頻度が低くなる傾向があることから、紛失・盗難に気づきにくいということもあります。万が一被害にあった場合でも、サポートセンターに迅速に連絡が取れるよう電話番号を控えておくなど、あらかじめ準備しておくとよいでしょう。

ほかにも、ナンバーレスやカードレスが選べたり、不正利用に対する保障制度があったりするなど、カード会社側のセキュリティ対策がしっかりしているカードを選んでおくこともおすすめです。

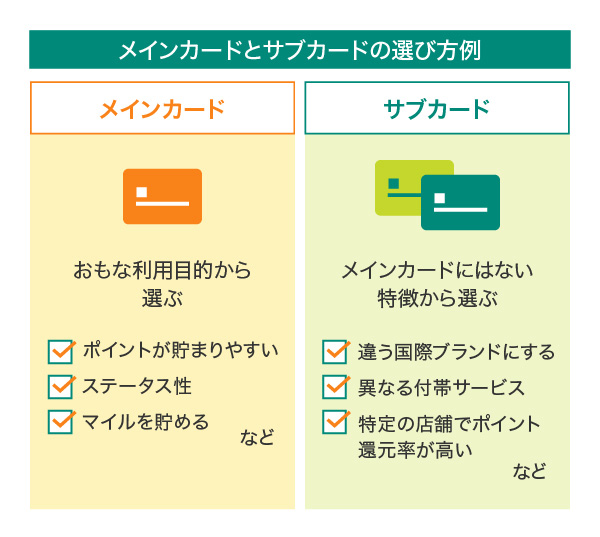

メインカードとサブカードはどのように決める?

クレジットカードは、「カードを持つ目的」によってメインとなるクレジットカードを決め、目的に対して足りないと思われる部分をサブのクレジットカードで補うという考え方が大切です。クレジットカードの複数枚持ちでの、メインカードとサブカードの選び方をご紹介します。

メインカードの選び方

メインカードは、日常のちょっとしたお買い物だけでなく、公共料金などの定期的な支払いにも使うような、利用頻度が高いカードとなります。このため、よりお得にポイントが貯められるクレジットカードを選びましょう。

例えば、「よく利用するコンビニや飲食店などでポイント還元率が高くなる」といったサービスが付帯されているカードを選べば、効率よくポイントを貯めることができます。

また、使える提携店が多い国際ブランドが付いているかどうかも大きなポイントです。

そのほか、カードのランクや、カード会社が提供しているセキュリティ対策と補償内容・期間なども確認し、総合的に判断することがおすすめです。

サブカードの選び方

メインカードの補助的に利用するサブカードを選ぶときは、「メインカードの弱点を補うことができるか」という視点で、特徴が異なるものを選びたいところ。

年会費や国際ブランド、付帯サービスや特典といった特徴が、メインカードと異なるものをサブカードに選ぶとよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

メインカードとサブカードの使い分け例

クレジットカードを複数枚持っていると、目的別に使い分けることで管理しやすく、より便利に利用できます。使い分けの方法によっては、生活費の把握が楽になり、無駄遣いの防止にもつながります。

ここでは使い分け方の例を挙げてみましょう。

普段使い用と臨時支出用で使い分ける

クレジットカードを複数持ちする際、メインカードとサブカードとして使い方を分ける方法があります。メインカードは日常のお買い物や固定費・生活費など普段の支払いに、サブカードは家具・家電の買い替えや旅費など、臨時の支払いに利用するように分けます。

普段使い用と臨時支出用で分けることで、生活費を把握しやすくなり、家計管理が容易になるという点がメリットです。また、大きな支出分を臨時支出としてサブカードで支払えば、メインカードだけを利用して利用可能枠を圧迫してしまうことを避けられます。

生活費とお小遣い用で分ける

メインカードは生活費用に、サブカードはお小遣い用にと使い分ける方法もおすすめです。生活費のほかに、自分へのご褒美や趣味などのために自由に使えるお小遣いがある人は、このようにカードを分けることで使いすぎを防止しやすくなるでしょう。

また、カード会社が提供している、一定の利用金額に達すると通知してくれるサービスを利用すれば、決まった額を超えないように管理しやすくなります。三井住友カードの場合は、「使いすぎ防止サービス」があります。

固定費と変動費で使い分ける

カードの利用目的を固定費と変動費で使い分ける、という方法もあります。固定費は、家賃や水道光熱費などの住居費や通信費といった、毎月ほぼ一定の金額で定期的・継続的に発生する支出のことです。一方、変動費は食費や日用品など月によって支払い額が異なる費用のことです。

変動費が1枚のカードにまとまると、利用目的や金額の把握が簡単になるので、無駄な支出を見つけやすく、家計の見直しに役立ちます。

1つのカード会社で複数枚のクレジットカードを持つのもおすすめ!

複数のクレジットカードを持つ際には、カード会社を1社に絞って発行する方法がおすすめです。支払いやパスワード管理が楽になり、サービス改訂などのお知らせを受け取る手間も少なくなります。

三井住友カードでは「おまとめログインサービス」を提供しています。三井住友カードを複数枚お持ちの場合、1回のログインで照会とお手続きができる便利なサービスです。

複数枚持ちにおすすめ!三井住友カードのクレジットカード

ここからは、メインカードとして複数枚持ちにもおすすめの三井住友カードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「リワードアップ」の対象加盟店として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

クレジットカードの枚数を減らして整理する方法

クレジッドカードの枚数を減らして整理するには、まず退会するカードを選び、退会手続きを行います。なお、退会手続きが完了したカードは細かく切ってから処分してください。

保有するクレジットカードは2~3枚ぐらいが理想と言われています。上手に活用できていない、長期間利用していないなど、必要以上の枚数を所持している人は、本当に必要なカードに絞ることも検討してみましょう。

ここからは、クレジットカードの枚数を減らす・整理する具体的な方法について解説していきます。

退会(解約)するクレジットカードを選ぶ

複数持っているクレジットカードの中から、使用頻度が少ない、年会費が必要で維持にコストがかかるといったうまく活用しきれていないカードを選びましょう。

手元に残すべきカードの基準は、年会費が無料、ポイント還元率が高い、使いやすい国際ブランドなどライフスタイルにマッチした特典があるなどです。

退会(解約)手続きをする

一般的に、クレジットカードの解約は、カード裏に記載されているコールセンターへの電話連絡か、アプリやウェブサイト上での手続きとなります。

手続き完了後は取り消しができません。また、年会費があるクレジットカードは、次の年会費がかからない解約日程をチェックする。ほとんどのポイントは解約で失効するため残高を確認する。カードを紐づけているアプリや付帯保険も利用できなくなるといったことにも注意しましょう。

退会(解約)したクレジットカードを処分する

退会・解約して支払い機能を失ったクレジットカードでも、氏名や口座番号などの個人情報と結びついています。そのまま保持せず、必ず処分しましょう。

不正利用の被害に遭わないために、カードの磁気テープやICチップ、氏名、カード番号が分からないように細かくハサミを入れ、1回で廃棄するのではなく複数回に分けるのが適切な処分方法です。つなぎ合わせて情報を搾取されるリスクが低くなってより安心です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

複数枚のクレジットカードを上手に使おう

クレジットカードの平均的な所持枚数は3枚で、上手にカードを活用できてお得に利用できるベストな枚数は、2~3枚と言われています。

ただし、同時期に複数のカードへの申し込みは審査に落ちる可能性が高く、信用情報にも記録が残ってしまいますので注意が必要です。それぞれのカードの入会審査を通過できれば、原則としてクレジッドカードの所持枚数に上限は設けられていないので、何枚でも作ることができます。

年会費やポイント還元率、使いやすい国際ブランドやライフスタイルにマッチした特典などの点からよく選び、メインとサブでクレジットカードのベストメンバーを揃えておくのがおすすめです。

よくある質問

Q1.クレジットカードは何枚持てる?

原則として、持つことができるクレジットカードの枚数に上限はありません。審査を通過できれば何枚でも持つことができます。一般社団法人日本クレジット協会の調査結果を元に計算すると、1人あたり約3枚のクレジットカードを持っており、カードの発行枚数は年々増加傾向にあります。

詳しくは以下をご覧ください。

Q2.クレジットカードを複数枚持つメリットとデメリットは?

クレジットカードを複数枚持つことには、さまざまなメリット・デメリットがあります。メリットとしては、「カードごとの特典や付帯サービスが受けられる」「ポイントが貯めやすくなる」「国際ブランドで使い分けができる」「トラブル時に対応できる」といった4点が挙げられます。

一方、デメリットとしては、「管理に手間がかかる」「年会費が多くかかる場合がある」「盗難や紛失のリスクが高まる」といったことが考えられます。

詳しくは以下をご覧ください。

Q3.メインカードとサブカードの決め方は?

メインカードは利用頻度の高いカードであるため、「日常的に使うコンビニや飲食店などでポイント還元率がアップする」など、効率よくポイントが貯められるカードを選ぶとよいでしょう。

一方、サブカードはメインカードの弱点を補えるものが向いています。「メインカードにはない特典が付帯されている」など、メインカードと異なる特徴があるものを選びましょう。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年11月時点の情報のため、最新の情報ではない可能性があります。