電子マネーとは?種類やメリット、選び方から使い方まで解説

2025.11.04

電子マネーとは?種類やメリット、選び方から使い方まで解説

電子マネーとは?種類やメリット、選び方から使い方まで解説

2025.11.04

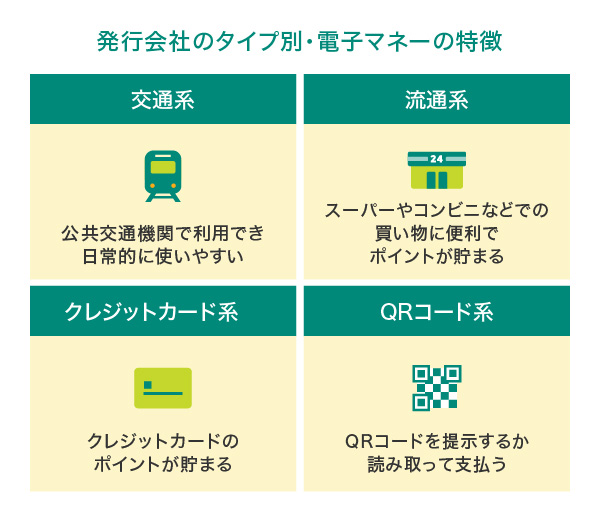

近年はキャッシュレス化が一気に進んだことで、さまざまな電子マネーが登場しています。電子マネーは「交通系」「流通系」「クレジットカード系」「QRコード系」の4種類に大きく分けられます。それぞれ、使える場所やチャージ方法、決済のしくみが異なるため、利用シーンに合ったものを選ぶのがおすすめです。例えば、通勤・通学に便利な交通系、スーパーで使いやすい流通系、コンビニのちょっとした買い物などスマホでの決済に便利なクレジットカード系・QRコード系など、日常生活の中でそれぞれに適した電子マネーがあります。

ここでは、電子マネーごとの種類や特徴、プリペイド型・ポストペイ型・デビット型の3つの支払い方法、電子マネーの利用でお得にポイントが貯まる三井住友カードについて詳しく解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

電子マネーの種類・特徴とは

電子マネーとは、「電子データ化したお金」、あるいは「電子データのやりとりで決済を行うサービス」のことです。

カードやスマホを専用端末にかざしたり、QRコードを読み込んだりするだけで決済ができるため、日常の買い物の支払いがスムーズです。現金を持ち歩かずにすむので、お金の管理がしやすくなるほか、サービスによっては利用額に応じてポイントが貯まるのが大きなメリットです。

電子マネーは、発行会社のタイプなどによって「交通系」「流通系」「クレジットカード系」「QRコード系」の4種類に大きく分けられます。それぞれのタイプの違いを理解して、好みやシチュエーションに合わせて上手に使い分けましょう。

交通系

交通系は、JRや私鉄各社などの交通会社が発行する電子マネーです。代表的なサービスには、「Suica」「PASMO」「ICOCA」などがあり、地域や交通事業者によってサービスが異なります。

ICカードを改札機にタッチするだけで運賃が自動的に支払われ、切符を買う手間がなくスムーズに移動できます。自動販売機のほか、コンビニなど対応マークのある店舗では買い物にも利用できるため、スムーズな支払いに便利です。また、Apple Payや Google Pay™ といったアプリに登録することで、改札機の読み取り部にスマホをタッチするだけで公共交通機関を利用することも可能です。

交通系電子マネーは、基本的に利用前にカードにチャージしておく必要があります。オートチャージに対応したクレジットカードと連携すれば、残高が一定額を下回ったときに自動で入金されるので便利です。ただし、すべてのカードがこの機能に対応しているわけではないため、事前に確認しておくと安心です。

流通系

流通系は、スーパーやコンビニ、百貨店などの小売企業が発行する電子マネーです。代表的なサービスは、楽天Edy、WAON、nanacoなどがあります。

事前にカードに現金をチャージすれば、会計時は専用端末にタッチするだけで支払うことができます。ICカードのほか、スマホに専用アプリをインストールして利用できるタイプもあります。

発行元の系列店で利用すると独自のポイント還元やキャンペーンの対象となり、貯めたポイントをお買い物で使えることも特徴と言えるでしょう。よく利用するお店が決まっている場合は、特典を活かしやすいのが魅力です。

クレジットカード系

クレジットカード系は、カード会社と提携した事業者が提供する電子マネーです。代表的なサービスには、iDやQUICPay™があり、多くのクレジットカードに搭載されています。

クレジットカード系の電子マネーで決済をすると、利用分は、後日、紐づいているクレジットカードにまとめて請求されます。コンビニやドラッグストア、ファストフード店など、利用できる店舗も幅広く日常的に使いやすいのが魅力です。

クレジットカードを専用端末にタッチするだけで利用できますが、一部は、Apple Payや Google Pay などに登録すれば、スマホをかざして支払うこともできます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

QRコード系

QRコード系は、大手IT企業などが提供する電子マネーで、アプリをスマホにインストールして利用します。QRコード系も大きく分けると電子マネーに分類されます。

代表的なサービスにPayPay、楽天ペイ、d払いなどがあり、ここ数年で身近な存在になりました。個人間送金に対応したアプリもあります。なかでも利用者の多いPayPayは、2025年7月時点のユーザー数は約7,000万人にのぼります。

会計時にアプリを使ってQRコードを提示するか、店舗で掲示されるコードを読み取って決済を行います。支払い方法は、事前にアプリにチャージする、後日まとめて請求される、など幅広く対応しているのも特徴です。

さらに、PayPayの支払いに三井住友カードを使えば、利用額に応じてVポイントが貯まります。日常のキャッシュレス決済で効率よくポイントを貯められるのが魅力です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

電子マネーの3つの支払い方法

電子マネーは発行元による違いだけでなく、支払い方法によっても種類が分かれます。具体的には「プリペイド型」「ポストペイ型」「デビット型」の3つの支払い方法があります。

プリペイド型は、事前にチャージしてから使うタイプで、代表的なサービスにはSuicaなどの交通系、WAON、nanacoなどの流通系があります。あらかじめ入金した金額の範囲でしか使えないため、予算内で使いたい方や、使いすぎを防止したい方に向いています。

ポストペイ型は、クレジットカードと連携して、利用した分が後日まとめて請求されるしくみです。代表的なサービスはiDやQUICPayなどのクレジットカード系です。チャージの手間がかからず、スムーズに利用できるのが魅力です。

デビット型は、支払いと同時に銀行口座から即時に代金が引き落としされるしくみで、一部のクレジットカード系やQRコード系で選択できます。残高の範囲内で利用できるので、家計管理や、口座の残高を把握しながら使いたい方におすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

電子マネーのメリット

電子マネーは現金の代わりになるだけでなく、日々の支払いをより便利にお得にしてくれる決済手段です。ここでは、代表的な4つのメリットを紹介します。

支払いがスムーズ

電子マネーの最大のメリットは支払いをスピーディーに済ませられることです。スマホやカードをかざすだけで支払いが完了し、現金の受け渡しやお釣りのやりとりも不要です。

特にコンビニや駅の売店などを急いで利用したいときに便利です。会計時に、後ろに並ぶ人を待たせてしまう焦りや、ストレスを感じることなくお買い物ができます。

現金を持ち歩かなくてよい

電子マネーがあれば、財布や現金を持ち歩かずに買い物や交通機関など、日常生活の多くの支払いが完結します。

スマホで決済する電子マネーであれば、万が一紛失しても、顔認証やパスコードなどのロック機能により、第三者に不正利用されにくいのもメリットです。

最近では、スマートウォッチなどを使って、より身軽に支払いを済ませる方も増えています。

支出の管理がしやすい

電子マネーは、お買い物などの利用履歴がアプリやWEB明細に自動で記録されるため、いつ・どこで・どれだけ使ったかがすぐに確認できます。家計簿をつけることが苦手な人でも、利用履歴などから無駄遣いを把握できるため、節約のきっかけにすることもできるでしょう。

クレジットカードと紐づけて利用できるクレジットカード系やQRコード系などの電子マネーでは、支払いをカードにまとめられるので、さらに支出の管理がしやすいでしょう。

ポイントが貯まる

多くの電子マネーでは、利用金額に応じてポイントが付与されます。現金払いにはない「使うだけでお得」というメリットも、電子マネーの魅力のひとつです。

なお、PayPayの決済に三井住友カードを登録して支払えば、カードの利用金額に応じてVポイントが貯まります。さらに、PayPayとモバイルVカードを連携し、提携店舗での支払い時にモバイルVカードを掲示することで、Vポイントが二重で獲得できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

電子マネーを選ぶ際のポイント

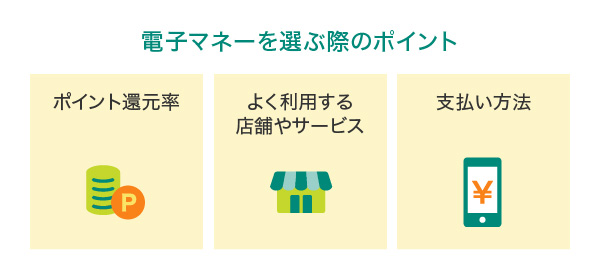

電子マネーは発行会社と支払い方法でいくつもの種類に分かれ、提供されるサービス内容も電子マネーによってさまざまです。電子マネーを選ぶ際は、気になる電子マネー同士で以下の点を比較してみましょう。

まず、電子マネーを選ぶ際に意識したいのが「ポイント還元率」です。一般的に、電子マネーは利用した金額に応じてポイントが付与されますが、還元率が1%と0.5%では、同じ買い物でも付与されるポイントに2倍の差が生じます。

また、電子マネーは利用できる店舗やサービスに違いがあります。選んだ電子マネーが希望の店舗で使えない場合、レジで支払えないトラブルが発生して現金払いより時間がかかる場合もあります。利用する前に対応している決済方法を調べ、最も通用度の高い電子マネーを使うようにしましょう。

加えて、前述した「プリペイド型」「ポストペイ型」「デビット型」のうち、どの支払い方法を利用したいかによっても、利用できる電子マネーは変わってきます。

無駄遣いをできるだけ避けたいなら「プリペイド型」や「デビット型」、クレジットカードと同じようにチャージせずに利用したいなら「ポストペイ型」がおすすめです。

上記の3つのポイントを意識し、自分に合った電子マネーを見つけましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

電子マネーの一般的な使い方

電子マネーは、使い方を知っておけば誰でも簡単に利用できます。ここでは、コンビニでの支払いを例に、基本的な流れを紹介します。

まず、レジ周辺のステッカーやポップで、利用可能な電子マネーをチェックしましょう。各サービスのロゴやアイコンが掲示されているのが一般的です。

会計時に、「〇〇で支払います」など、利用したい電子マネーを店員に伝えましょう。店舗によっては、セルフレジや画面パネルで支払い方法を自分で選択するケースもあります。

カードやスマホを決済端末にかざして支払います。なお、QRコード系の場合は、コードを表示して店員に読み取ってもらうほか、店側のコードを読み取る場合もあります。

端末からの決済音や、画面で「支払い完了」の表示を確認できれば、決済は無事に完了です。

電子マネーのご利用でポイントがお得に貯まる三井住友カード

三井住友カードは、iDやPayPayでのお支払いでもVポイントが貯まります。ここでは、電子マネーのご利用にもおすすめの三井住友カードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。

クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

満20歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

電子マネーの注意点

電子マネーは便利でお得な決済手段ですが、利用するにあたって注意しておきたい点もあります。ここでは、安心して電子マネーを使うために3つの注意点を確認しておきましょう。

使える店舗に制限がある

電子マネーは私たちの日常に広く浸透してきましたが、すべての店舗で利用できるわけではありません。電子マネー自体を取り扱っていないケースもあれば、一部の電子マネーしか利用できないといったお店もあるので注意が必要です。

例えば、個人経営の店舗、病院や公共施設などでは、電子マネーを導入していない場合もあります。また、利用者数が多い電子マネーであっても非対応で、「交通系電子マネーしか使えない」といった店舗も珍しくありません。

よく行くお店が、使いたい電子マネーに対応しているか事前に確認しておくとよいでしょう。

紛失・盗難による不正利用

電子マネーは、ICカードやスマホを落としたり、失くしたりした場合、不正利用される可能性があるので注意が必要です。

ただし、スマホで利用する電子マネーの場合、顔認証や指紋認証などの生体認証を使うスマホアプリも多く、セキュリティは強化されています。さらに、一部の電子マネーでは不正利用に対する補償制度も用意されています。

一方で、すべてのサービスに補償があるわけではないので、顔認証や指紋認証、パスコードの設定、利用通知をオンにしておくなど、自分でできる対策をしっかりとっておくことも大切です。

システム障害・災害時などに利用できない場合がある

電子マネーは便利ですが、通信環境やシステムが正常に動作してはじめて利用することができます。そのため、通信障害やシステム障害、災害発生時など、トラブルが生じた場合にはサービスが復旧するまで一時的に利用できなくなる可能性があります。

実際に、システム障害で一時的に電子マネーが利用できなくなった例もあるため、いざというときに備えて、複数の電子マネーや、少額の現金を持っておくと安心です。

電子マネーとクレジットカードを紐づけて便利に使おう

電子マネーは簡単に決済が完了することが大きな特徴です。カードやスマホなどを端末にかざしたり、QRコードをスキャンしたりするだけで支払うことができます。クレジットカードと紐づけされた電子マネーなら、チャージの手間もかかりません。

なお、QRコード系の電子マネーで現在もっとも利用されているのがPayPayです。三井住友カードとPayPayを組み合わせると、利用金額に応じてVポイントが貯まるのでおすすめです。また、生体認証に対応した電子マネーを選べば、セキュリティ面も安心できるでしょう。

この機会に、iDやPayPayで三井住友カードを紐づけて利用し、快適なキャッシュレス生活を始めてみてはいかがでしょうか。

よくある質問

Q1.電子マネーにはどのような種類がある?

電子マネーは、発行会社によって「交通系」「流通系」「クレジットカード系」「QRコード系」の4つのタイプに分かれます。カードやスマホを専用端末にかざす、QRコードを読み込むといった方法でスムーズに決済ができます。

詳しくは以下をご覧ください。

Q2.電子マネーの支払い方法は?

電子マネーの支払い方法は、前払いの「プリペイド型」、後払いの「ポストペイ型」、会計後すぐに口座から引き落とされる「デビット型」の3つに分かれます。

詳しくは以下をご覧ください。

Q3.電子マネーを選ぶ際のポイントは?

電子マネーを選ぶ際は「ポイント還元率」「よく利用する店舗やサービス」「利用したい支払い方法」の3つのポイントを意識して、サービス同士を比較検討することがおすすめです。

詳しくは以下をご覧ください。

QRコードは株式会社デンソーウェーブの登録商標です。

PayPayは、PayPay株式会社の登録商標または商標です。

「Suica」は東日本旅客鉄道株式会社の登録商標です。

「PASMO」は株式会社パスモの登録商標です。

「ICOCA」は西日本旅客鉄道株式会社の登録商標です。

Apple、Apple Pay、は、Apple Inc.の商標です。

Google Pay は Google LLC の商標です。

「楽天Edy(ラクテンエディ)」は楽天グループのプリペイド型電子マネーサービスです。

「楽天ペイ」は楽天グループ株式会社の登録商標です。

「WAON」はイオン株式会社の登録商標です。

nanacoは株式会社セブン・カードサービスの登録商標です。

「iD」、「d払い」は株式会社NTTドコモの商標です。

QUICPayは株式会社ジェーシービーの登録商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2025年11月時点の情報のため、最新の情報ではない可能性があります。