QRコード決済とは?クレジットカード登録でお得になる方法を解説|クレジットカードの三井住友VISAカード

2024.12.02

QRコード決済とは?クレジットカード登録でお得になる方法を解説|クレジットカードの三井住友VISAカード

2024.12.02

QRコード決済(バーコード決済)は、現金を使うことなく、非接触でスムーズに決済できるのが大きな特徴です。QRコード決済に、クレジットカードを登録すれば、ポイントが貯まりやすくなるといったメリットがあります。

ここでは、QRコード決済について解説するほか、クレジットカードを登録してVポイントを貯めるやり方など、便利でお得になる方法をご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

QRコード決済とは?スマートフォンを活用したキャッシュレス決済手段

QRコード決済とは、スマートフォンを活用したキャッシュレス決済手段です。自分のアプリに表示されているQRコード(バーコード)を店舗側の端末で読み込んでもらったり、店舗側で用意されるQRコードを自分のアプリで読み込んだりすることで、決済が完了します。

財布から現金を出すことなく、手持ちのスマホで簡単に決済を行うことができるので、お釣りの発生もなくとても便利です。2018年以降、スマホアプリを使って、QRコードによるキャッシュレス決済ができるサービスが続々と登場しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

QRコード決済(バーコード決済)の方法と種類について

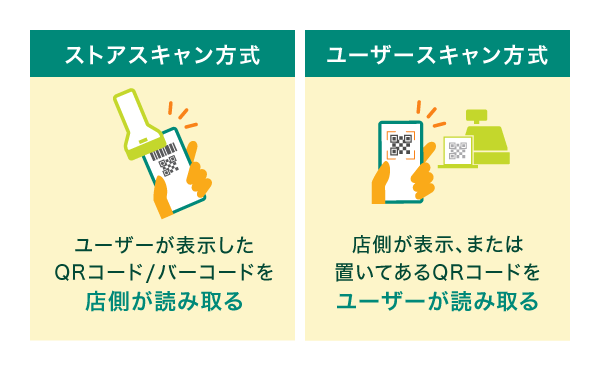

QRコード決済といってもさまざまな種類があります。まず、支払い方法として、ストアスキャン方式(利用者提示型)とユーザースキャン方式(店舗提示型)の2つに分かれます。

ユーザーが自分のスホのアプリにQRコードを表示し、店舗側がバーコード(QRコード)リーダーで読み取ることで決済が完了する方法です。

店舗側の端末画面、あるいは紙などに表示して置かれていたり壁に貼られていたりするQRコードを、ユーザーが自分でスマホのアプリから読み込み、決済が完了する方法です。

また、QRコード決済の支払いタイミングは、「前払い式(プリペイド)」、「即時払い式(リアルタイムペイ)」、「後払い式(ポストペイ)」の3種類があります。QRコード決済サービスによって、選択できる支払いタイミングが異なります。

QRコード決済にはどんな種類がある?

現在、QRコード決済はPayPay、メルペイ、d払い、楽天ペイなど数多くのサービスが登場しています。QRコード決済がどのようなサービスなのか、連携できるクレジットカードも含めて解説します。

PayPay

PayPayは、ソフトバンク株式会社とヤフー株式会社が出資したPayPay株式会社が提供する決済サービスです。各種還元キャンペーンをする機会が多く、還元面に優れています。

クレジットカードとの連携は、2024年12月現在、Visa、Mastercard®のほか、PayPayカード(旧Yahoo! JAPANカード含む)が対応しています。ただし2025年1月以降は、PayPayを利用した支払いの際、「PayPayカード」「PayPayカード ゴールド」以外のクレジットカードは利用できなくなります。

LINE Pay終了に伴い、希望するユーザーは2025年4月以降、PayPay残高に「LINE Pay」残高を移行できる予定です。

メルペイ

メルペイは、フリマアプリ「メルカリ」のコード決済サービスです。メルカリの売上金をそのまま実店舗で使用することができます。電子マネー「iD」、メルペイコード決済が利用できる全国の店舗、一部のネットショップで使えます。また、後払いができるメルペイスマート払いが搭載されており、チャージレスで使った分だけ翌月に、まとめて支払うことができます。なお、連携できるクレジットカードはありません。

d払い

d払いは、株式会社NTTドコモによるスマホ決済サービスです。ドコモユーザーでなくても、dアカウントを登録することで、d払いを利用することができます。

支払い方法は、クレジットカード、携帯料金との合算払い、dポイントといった方法から選べます。

d払いには、dカード、Visa、Mastercard、JCB、American Expressのクレジットカードが登録できます。

楽天ペイ

楽天ペイ(アプリ決済)は、楽天会員が利用できるスマホアプリ決済サービスです。楽天ペイを使うと、決済に使ったクレジットカードのポイントに加え、楽天ポイントも加算されます。楽天ペイには、楽天カード、Visa、Mastercard、JCB、American Expressのクレジットカードが登録できます。

QRコード決済にクレジットカードを登録するメリットは?

QRコード決済にクレジットカードを登録することでさまざまなメリットがあります。どのようなメリットがあるのか、それぞれ確認していきましょう。

スマホ1台で決済できる

QRコード決済とクレジットカードを連携させることで、スマホ1台で決済が完了できるのは大きな魅力です。クレジットカード決済で後払い方式にできますし、クレジットカードでのチャージに対応しているQRコード決済サービスもあります。

クレジットカードの有効期限内は買い物の度にチャージする必要がなく、利便性がアップするというメリットもあります。

ただし、登録できるクレジットカードは、QRコード決済サービスごとに異なりますので注意しましょう。

お会計がスムーズになる

QRコード決済は、スマホで簡単に素早く決済を行うことができ、お会計がスムーズに完了します。財布を出して現金のやりとりをしたり、クレジットカードを決済端末に挿して暗証番号を入力したりサインをしたりする手間や時間がかかりません。

ポイントの二重取りができる場合もある

事前に「QRコード決済の支払い方法」として「クレジットカード払い」を選択し、対象のカード情報を登録しておきましょう。お買い物をする際にはそのQRコード決済を使って支払うことで、クレジットカードとQRコード決済、両方のポイント還元が得られる(ポイントの二重取りができる)場合もあります。

ただし、クレジットカードによっては二重取りできないものもあるほか、特定のカード以外は登録できない決済アプリもあるため登録前に注意が必要です。

2025年1月以降、PayPayはPayPayカードとPayPayカード ゴールドのみ決済可能になり、それ以外のクレジットカードは使えなくなります。

■こちらもあわせてご覧ください(タビサポ)

QRコード決済にクレジットカードを登録する方法

QRコード決済にクレジットカードを登録する方法を確認しておきましょう。

利用するコード決済サービスのアプリ画面で、「カード追加」を選び、クレジットカードの情報としてカード番号やセキュリティコードを入力します。利用規定に同意したら、スマホ決済とクレジットカードが連携されます。

登録後、支払い方法の選択画面で、クレジットカードを選択したら終了です。これでクレジットカードに紐付くQRコード決済の利用ができるようになります。

QRコード決済に登録するクレジットカードでおすすめの三井住友カードは?

三井住友カードをQRコード決済に紐づけると、Tポイントと統合してさらに貯まりやすく便利になった「Vポイント」が貯められます。ここでは、QRコード決済に登録するのにおすすめしたい三井住友カードをご紹介します。

Vポイントの対象にならないカードもあります。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、券面にカード番号・有効期限・セキュリティコードが表記されないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できる安心・安全のナンバーレスのゴールドカードです。

三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」はナンバーレスカードもご選択いただけます。

ポイント還元率は1%と、ゴールドカードおよびプラチナカードよりも高くなっているほか、ポイント還元の特典が充実しています。

三井住友カードのVポイントをお得に貯める方法

ここからは、三井住友カードをVポイントPayアプリで使って、Vポイントをお得に貯める方法をご紹介します。

Vポイントとは、世界のVisa加盟店と日本全国のVポイント提携先で「貯める」「使う」ことが可能な共通ポイントで、SMBCグループ各社のお取引で貯まるVポイントと合算して利用することができます。従来のTポイントと統合して、Vポイントはさらに貯まりやすくなりました。

貯まったVポイントは「1ポイント=1円相当」で、さまざまな用途に使えます。例えば、VポイントPayアプリに移行(チャージ)していつものお店でお買い物に使ったり、カード支払い金額に充当したりできます。また他社ポイントへの移行や、景品交換にも利用可能です。

VポイントPayアプリの使い方

VポイントPayアプリとは、Vポイントが貯まりやすく、もっと気軽に、お得に使えるアプリです。Visa加盟店にて、スマホをタッチするだけで決済できるなど、便利な機能がたくさんあります。

VポイントPayアプリにはQRコード決済機能はありません。

01新規登録

01新規登録

新規登録を行います。VポイントPayアプリをスマホにダウンロードし、アプリを起動して案内に沿って登録を完了。VpassID、銀行口座、V会員番号(Tカード番号)をお持ちの方はアプリと連携させましょう。ポイントチャージ、ポイント数表示などがアプリで行えるようになります。

02Vポイントで残高をチャージ

02Vポイントで残高をチャージ

チャージを行います。ポイントを移行(チャージ)できるほか、銀行口座やクレジットカードから金額をチャージしたり、VポイントPayギフトをチャージしたりできます。

03店舗やネットショッピングで支払う

03店舗やネットショッピングで支払う

チャージが完了したら、お店やネットでのお買い物に使えます。Vポイント提携先では、モバイルVカード(バーコード)を提示することでVポイントを貯められます。

ポイント提示と決済でポイントがダブルで貯まる

モバイルVカードのバーコード提示で、Vポイントが貯まります。さらに、スマホのタッチ決済でお買い物をすると、カードのご利用などに応じてVポイントが貯まります。

詳細は以下ホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードとの紐付けで利便性アップ!

数多くのサービスが登場しているQRコード決済ですが、クレジットカードを紐付けることによって、面倒なチャージの必要がなく、スマホ1台で簡単に素早く決済できるようになり利便性がアップします。また、クレジットカードとの連携でポイント還元率がアップするケースや、クレジットカードのポイントも獲得できてポイントの二重取りができる場合もあります。

三井住友カードをQRコード決済に紐づけると、Tポイントと統合してさらに貯まりやすく便利になった「Vポイント」を貯められますので、ぜひ活用してみてください。

よくある質問

Q1.QRコード決済とは?

QRコード決済とは、スマートフォンを活用したキャッシュレス決済手段です。自分のアプリに表示されているQRコードを店舗側のバーコードリーダーで読み込んでもらったり、店舗の端末画面、あるいは紙に表示されているQRコードを自分のアプリから読み込んだりすることで決済が完了するサービスです。

詳しくは以下をご覧ください。

Q2.QRコード決済にクレジットカードを登録するメリットとは?

お会計のときに財布やクレジットカードを出す必要がなく、スマホだけで簡単に素早く決済を行うことができます。さらに、QRコード決済の利用でポイントが還元されることに加え、登録したクレジットカードのポイントも貯まり、ポイントの二重取りができる可能性があります。

詳しくは以下をご覧ください。

Q3.QRコード決済にクレジットカードを登録する方法は?

利用するコード決済サービスのアプリ画面でカード追加を選択して、セキュリティコードを含めたクレジットカード情報を入力します。利用規定に同意したら連携されます。

詳しくは以下をご覧ください。

QRコードは株式会社デンソーウェーブの登録商標です。

Apple、Apple PayはApple Inc.の商標です。

Google Pay は Google LLC の商標です。

「LINE」「LINE Pay」はLINEヤフー株式会社の商標または登録商標です。

PayPayは、PayPay株式会社の登録商標または商標です。

「iD」「dアカウント」「d払い」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「メルカリ」「メルペイ」は株式会社メルカリの登録商標です。

「楽天ペイ(アプリ決済)」は、楽天株式会社の登録商標です。

Tポイントは、カルチュア・コンビニエンス・クラブ株式会社の登録商標です。

2024年12月時点の情報のため、最新の情報ではない可能性があります。