FPに聞くお金のいろは「年金篇」~老後のお金にまつわるギモンを解決

「自分たちの世代は年金をもらえるのか分からない」「老後の生活が心配」、このような話を20代、30代の人たちから聞くことがあります。年金は本当にもらえなくなるのでしょうか。また、老後の生活にはどのくらいのお金が必要なのでしょうか。

「FPに聞くお金のいろは」第3回は、若い世代の年金について、そして、老後に必要になるお金とその貯め方についてFPにアドバイスをもらいます。

前回の記事をまだ読んでいない人は、ぜひこちらもチェックしてみてくださいね。

INDEX

老後っていつから?

老後の生活、老後資金、という言葉はよく聞きますが、一体いつからが老後なのか考えたことはありますか? はっきりとした定義はありませんが、公的年金・退職金以外に準備しているお金を生活費に充て始める年齢を老後の開始、とする考え方があるようです。

公益財団法人 生命保険文化センターの「生活保障に関する調査」(令和元年度)によると、預貯金・個人年金保険など、老後のために準備している資金を使い始めようと考えている年齢は、平均65.9歳という調査結果が出ています。

今後、定年が延長される傾向にあるため、老後開始年齢も変わってくるかもしれませんが、現時点では老後といえば、このくらいの年齢と認識されているようです。

「実際のところ、老後資金はいくら必要?」by美咲さん

美咲

ちょっと前に、「老後のお金は2,000万円必要」というニュースを聞きました。でも、今の給与と貯金を考えたら、そんなに貯めるのは無理なんじゃないかと思います。実際、老後資金はどのくらい必要なんでしょうか?

FP

老後のお金が2,000万円必要という話はインパクトがありましたね。実際、「老後に夫婦2人が生活する上で最低いくらくらい必要か」というアンケートの回答では平均が月額22.1万円(※)となっていましたので、もし100歳まで生きるとしたら65歳から35年間分、夫婦の場合はだいたい9,300万円ほどのお金が必要です。

美咲

1人あたり4,650万円って、2,000万どころの騒ぎじゃない…!?

FP

ここに、年金が支払われるので、差し引きするとおおよそ2,000万が必要になるのです。

美咲

年金は、定年を過ぎたらもらえるお金ですよね?

FP

厳密には「原則65歳以降」ですね。公的年金は日本国内に住む20歳~60歳の人すべてに加入義務があり、毎月、保険料を払います。そして原則65歳になったら年金が支払われます。

2020年度の国民年金額だと、20歳から60歳まで未納なく支払った場合、1人につき毎月65,141円が支払われます。65歳に受給を開始し100歳まで生きるとしたら、生涯で、約2,735万が受け取れるというわけです。ただし、これは2020年度の年金額で計算しているので、増減する可能性がある点は忘れないでください。

美咲

4,650万円から2,735万円を引いてだいたい2,000万円ですか…。そんなに貯められるか不安です…。

FP

大丈夫です、あまり怖がらないでください。会社員なら、もう少し受給額が増えますよ。

美咲

そうなんですか?

FP

はい。先ほどお伝えした約2,735万円というのは基礎年金と呼ばれる「国民年金」の部分のみでしたが、会社員・公務員の方は毎月のお給料から天引きで「厚生年金」の保険料を支払っているので、その分、受け取れる金額も増えます。

厚生年金は収入や職種、企業の規模などで年金額が変わるので、「ねんきん定期便」で自分の年金額を確認するといいですよ。

美咲

ねんきん定期便? 私にも届くんですか?

FP

国民年金・厚生年金の加入者には毎年「ねんきん定期便」という通知が届きます。基本的にはハガキですが、35、45、59歳の時は封書で届きます。現時点での納付状況と年金給付額を一覧で見ることができますよ。

美咲

現時点での年金給付額も分かるんですね。知らなかったです。

FP

あくまで現時点での年金給付額ですので、今後、年金保険料を支払い続ければ給付額は増えていきます。また、未納の月がある場合もこの通知で分かりますよ。

美咲

未納の月があるとどうなるんですか?

FP

納付期限から2年以内に納めないと未納扱いになり、受給資格期間や年金額に影響が出ます。どうしても払えないときは、役所で保険料納付免除や猶予の申請をしておきましょう。承認されると、免除・猶予期間中の保険料は10年前までさかのぼって追納することができます。

美咲

分かりました。でも、よく見ずにハガキを捨ててしまったかもしれません。「ねんきん定期便」が見つからない場合はどうすればいいですか?

FP

Webの「ねんきんネット」サービスでも、いつでも年金の記録が確認できますよ。定期的に確認することをおすすめします。

- 別ウィンドウで日本年金機構のサイトへリンクします。

「若い世代は年金を本当にもらえるの?」by翔さん

翔

僕は、ねんきん定期便には目を通していましたが…。そもそも、現在の20代、30代は本当に年金をもらえるんですか? 「若い世代は支払った金額以下しか年金がもらえない」と聞きますし。

老齢年金・障害年金・遺族年金とは?

FP

確かにそのような話を聞くこともありますが、年金保険料を支払っておくと老齢年金だけでなく、障害年金、遺族年金も給付対象となります。毎月の年金保険料は、もしもの時のためでもあるんですよ。

翔

老齢年金は老後にもらえる年金のことですよね? 障害年金、遺族年金っていうのはどのようなものですか?

FP

それでは老齢年金、障害年金、遺族年金について簡単に見てみますね。

下の表は、横にスライドしてご覧ください。

| 受給者 | 受給の条件 | |

|---|---|---|

| 老齢年金 | 被保険者 |

|

| 障害年金 | 被保険者 |

|

| 遺族年金 | 被保険者の遺族 |

|

FP

年金保険料をきちんと支払っていれば、65歳以上にもらえる老齢年金だけでなく、障害年金や遺族年金の受給資格を得られます。障害を負って働けなくなった時、万が一のことがあった時の助けにもなりますよ。

翔

年金保険料を支払っていれば、給付条件は誰でも同じなんですか?

FP

厳密にいえば、「国民年金」と「厚生年金」で給付条件は多少違います。

翔

国民年金と厚生年金の違いもいまいち分かりません。どこが違うんでしょうか?

国民年金と厚生年金について

FP

それでは、国民年金と厚生年金の違いをざっと見てみましょう。

国民年金:

- 日本国内に住む20歳~60歳の人は必ず加入義務がある

- 「基礎年金」とも呼ばれている

- 原則65歳から支払いが開始される

厚生年金:

- 会社員・公務員が加入

- 国民年金に上乗せして支払われる年金(「年金の2階建て部分」とも呼ばれている)

翔

なるほど。国民年金には全員加入していて、加えて会社員・公務員は厚生年金にも加入しているんですね。

FP

そのとおりです。全員加入する国民年金ですが、加入者を3つの種類に分けています。こちらは一覧で確認してみましょう。

下の表は、横にスライドしてご覧ください。

| 第1号被保険者 | 第2号被保険者 | 第3号被保険者 | |

|---|---|---|---|

| 加入している制度 | 国民年金 | 国民年金・厚生年金 | 国民年金 |

| 加入対象者 | 学生 自営業 無職 |

会社員 公務員 |

第2号被保険者に扶養されている配偶者 |

| 保険料の納付方法 | 各自で納付 | 給与天引き | 負担なし |

翔

会社に勤めていて厚生年金にも加入している僕は第2号被保険者ですね。

FP

はい、そうなります。

翔

では、第3号被保険者とは? 配偶者が第3号になれるんですか? 僕の会社は全国転勤があるから、もし結婚後に遠方に転勤になったら彼女が仕事を辞めて一緒に行くって言っているんです。そうしたら彼女の年金とかどうなるのかなと気になっていまして…。

FP

おっしゃるとおり、第3号被保険者とは第2号被保険者に扶養されている配偶者が対象となります。第3号被保険者は年金保険料の負担は不要です。

翔

へえ…。お得な制度なのかな?

FP

保険料負担ゼロはお得ですが、注意しておきたいのは、第3号被保険者は第2号被保険者と違って厚生年金には入っておらず、上乗せ部分はもらえない点です。最近はパートやアルバイトの人でも厚生年金に加入できるようになっているので、将来の年金額を増やすためには厚生年金の加入も検討した方がいいかもしれませんね。

<パート・アルバイトの人が厚生年金に加入できる条件>

- 週30時間以上働く場合

- 従業員規模501人以上の企業で「勤務期間1年以上見込」「週20時間以上の労働時間」「月額賃金8.8万円以上」の条件を満たしている場合(※)

- 従業員規模500人以下の企業で「勤務期間1年以上見込」「週20時間以上の労働時間」「月額賃金8.8万円以上」の条件を満たし、労使合意がある場合(※)

- 昼間部に通う学生は条件を満たしていても加入不可

翔

分かりました!将来の参考にします!

「自分で老後のお金を作る方法はある?」by愛さん

愛

この間、友達が「会社で年金運用している」と言っていたんですが、どういうことかさっぱり分からなくて…。年金って会社でも作れるんですか?

3つの企業年金

FP

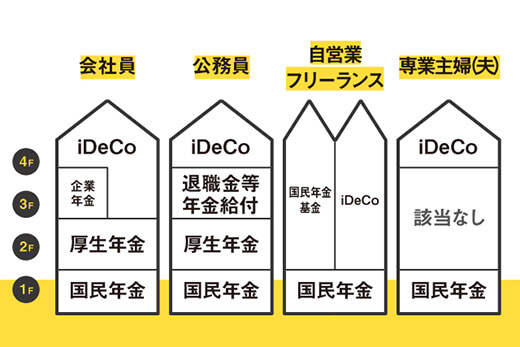

お友達がおっしゃっているのは「企業年金」のことかもしれません。「年金の3階建て」と呼ばれるところです。いくつかの種類がありますので、見ておきましょう。

下の表は、横にスライドしてご覧ください。

| 運用者 | 給付額 | 備考 | |

|---|---|---|---|

| 厚生年金基金 |

|

加入期間などにより変動する | 会社の経営悪化や投資成績の悪化で基金の維持が難しくなり、解散する基金が増えている |

| 確定給付企業年金 | 投資先の選定および投資は企業が行う | 事前に決定している | 運用が上手くいかなかった場合は不足分を企業が補填する |

| 確定拠出型年金 | 投資先は加入者(従業員)が決める | 運用実績で変わる | 運用が上手くいかない場合は給付額が予想より少なくなることもある |

愛

「企業年金」と一口に言ってもいろんな違いがあるんですね。でも、うちの会社にはそんな制度なかったような…。

FP

会社によっては制度がないところもあるかもしれません。その場合は自分で年金・老後資金を作ることを考えましょう。

自分でできる老後資金作り

愛

えっ? 貯金以外に老後資金は作れるんですか?

FP

いくつかありますよ。例えば、「個人年金保険」。60歳まで、65歳までなど毎月保険料を支払えば、年金を一定期間、もしくは終身受け取れるという保険です。保険料はまとめて支払うこともできますので、余裕がある時に一括で支払っておくのもいいですね。

愛

保険といえば、病気や死亡時のためとしか考えていませんでしたが、そのようなものもあるんですね。

FP

はい。個人年金保険は、契約時に受け取り金額が決定している「定額年金」と、株式や債券などの値動きを利用して運用し、その実績で受け取り金額が変化する「変額年金」とに分かれます。保険会社によっていろいろな商品がありますので、自分に合ったものを探してみてください。

愛

分かりました! そのほかに老後の資金作りができる方法はありますか?

FP

最近、注目を集めているのは個人型確定拠出年金「iDeCo」です。私的年金制度なので、公的年金とは違い、希望者が証券会社や銀行を通じて加入します。加入すると年金のように毎月定額を出していきます。複数の投資家から集められたお金は、株式や債券をパッケージした「投資信託」でプロが運用するため、運用実績次第で、預貯金よりもお金を増やせる可能性があります。

なお、iDeCoで投資して作ったお金は原則60歳で受給できます。

愛

プロが投資先を決めるっていうわけですね。投資が怖いと感じる人にも向いているかも? ところで、iDeCoにはほかにメリットはあるんですか?

FP

はい。他にも以下のようなメリットがあります。

- 利益部分が非課税

通常の投資では利益に20.315%の税金がかかりますが、iDeCoでは利益部分に税金がかかりません。 - 毎月拠出するお金は全額所得控除される

毎年の課税所得からiDeCoの年間拠出金額分が差し引かれるので、所得税・住民税を軽減できます。 - 受け取り時も控除の対象となる

iDeCoは原則60歳以降で「一時金」もしくは「年金」で受け取れます(一時金・年金併用で受け取れる金融機関もあります)。どちらの受け取り方を選んでも一定額までは控除を受けられるため、節税につながります。

詳しくは以下の記事も参考にしてみてください。

愛

節税にもなるんですね! 今度夫婦で話し合ってみます。

まとめ

将来の年金や老後の生活に不安を持っている若い世代の人は多いようです。今のうちからねんきん定期便で自分の年金額を把握しお金を貯めていくことが重要です。また、年金を建物に例えたときの1~2階部分(公的年金)だけでは不安という場合は、階数を増やすことを検討しましょう。

年金を建物に例えると…

例えば、iDeCoに加入し運用を始めれば、会社員・公務員の人は厚生年金や企業独自の年金の上に積み重ねるように、厚生年金がない自営業・専業主婦(夫)の人も国民年金にプラスする資産を作ることができます。さまざまな方法で公的年金にプラスできる老後資金を作っていきましょう。

- 本記事に掲載されている情報は、投資判断の参考として投資一般に関する情報提供を目的とするものであり、投資の勧誘を目的とするものではございません。また、これらの情報に基づいて被ったいかなる損害についても、弊社、投稿者および情報提供者は一切の責任を負いません。投資に関するすべての決定は、利用者ご自身の判断でなさるようお願いいたします。

- 三井住友カードが発行するクレジットカードなどを利用して金融商品(投資信託など)をご購入いただくことはできませんのであらかじめご了承ください。

この記事が気に入ったら

いいね!

田尻宏子

2級ファイナンシャル・プランニング技能士

証券外務員第一種資格保有

複数の金融機関での勤務後、2016年末から金融ライターとして活動中。

生命保険、損害保険、株式投資、ローン、相続関連などの金融知識を分かりやすくお伝えいたします。