【初心者向け金投資の始め方】知っておきたい金投資の方法とメリット・デメリット

多くの人が「投資」と聞くと株式や債券などをイメージするのではないでしょうか。投資には実にさまざまな種類があり、農産物エネルギー、貴金属といったコモディティ(商品)などに投資するもの(「オルタナティブ投資(代替投資)」と言う)もあります。そして、そのひとつで“災害時に強い”と言われているのが、鉱物のゴールドに投資する「金投資」です。

しかし「金投資」は一体どんな投資で、どのように始めればよいのでしょうか。投資初心者にもわかりやすいように、金投資の始め方、そしてメリット・デメリットまで詳しく解説していきます。

INDEX

金投資とは?

ツタンカーメンの黄金マスクや、江戸時代の大判小判、宝飾品などに使われ、昔から世界中でその普遍的な価値が認められている「金」。19世紀から20世紀初めにかけて、世界各国で取り入れられていた「金本位制」では、一国の貨幣価値が「金」によって裏付けられていました。

信用度が高く、世界中どこでも換金できるので、「金」は投資の対象として扱われています。「金投資」とは文字どおり、「金」に投資することで、ゴールドバーを購入する方法から、投資信託で積み立て投資をする方法などさまざまです。また、「金」は政治的・経済的混乱期や災害時、インフレ時に値上がりする傾向にあるので、「有事の金」として資産を守るために金投資をする投資家も多いようです。

金投資の方法(始め方)

金投資の方法はさまざまで、今回は以下の代表的な方法をメリット・デメリットともに解説します。

- 金貨や金地金の現物購入

- 金に投資する投資信託

- 金ETF

- 純金積立

- 金の先物取引

金貨や金地金の現物購入

金投資の代表格は、金貨や金地金の現物を購入する方法です。それぞれの購入場所や特徴は以下になります。

【金貨】

ほかの呼称: 地金型金貨

購入場所: 宝飾店や貴金属店

特徴: 発行元、国、年によってさまざまなデザインが施されているため、金地金の小売価格よりも割高です。有名なものでカナダ王室造幣局発行の「メイプルリーフ金貨」があります。

【金地金】

ほかの呼称: 金の延べ棒、インゴッド、ゴールドバー

購入場所: 貴金属メーカーや地金商、商社など

特徴: 平らな板状の形で、購入サイズは販売業者によって異なりますが、取引は1,000グラム(7,000円/グラム前後で推移)からが一般的です。そのため、500グラム未満のものを売買する際は「バーチャージ」という手数料がかかります。手数料は業者によって異なるので都度確認しましょう。

この投資方法は現物を保管できる分、有事の際にはすぐ換金可能です。一方で紛失・盗難のリスクがあるので、自宅保管が不安な方は銀行の貸金庫などに預けましょう。預けている期間は手数料がかかります。

金に投資する投資信託

「投資信託(ファンド)」は、投資のプロであるファンドマネージャーに運用を任せて、複数の資産に分散投資ができる金融商品です。銀行や証券会社で購入できます。投資信託には、株式や債券など複数の銘柄に投資しますが、“金に投資する投資信託”もあります。

投資家から資金を集めたファンドマネージャーは、投資信託ごとの運用方針に基づき、投資する銘柄を選んで運用します。そのため、投資家はお好みの投資信託を選んで投資すれば、あとはお任せしてOK。投資信託は、運用結果を受けて毎日値段(基準価額)が変動します。

また、投資信託を選ぶメリットは、少額から投資が可能な点です。使い慣れたクレジットカードを利用して自動的に積み立てることができる「クレジットカード投資」であれば、より手軽に、そしてポイントを貯めながら投資ができます。金の現物がないので盗難の心配がなく、万が一口座を開設した銀行や証券会社が破綻しても保有資産は守られます。一方、投資信託は運用を任せているため、購入時だけでなく保有中にも手数料がかかります。ランニングコストがかかる点はデメリットと言えます。

金ETF

「ETF(上場投資信託)」は、証券取引所に上場していて、日経平均株価や東証株価指数など特定の指数に連動する投資信託です。通常、投資信託は1日に1回しか価格が見直されませんが、ETFは株式のように市場価格でリアルタイムに取引できます。

「金ETF」とは、金の市場価格に連動するように設計されたETFです。投資家は株式のように市場価格で売買します。そのため、ある程度投資経験がある方に向いている投資方法と言えるでしょう。一般に投資信託と比べて保有中にかかる運用管理費用が低い点はメリットです。ほか、金の現物を保有しない点、保有資産が守られる点は投資信託と同じです。

純金積立

「純金積立」は、毎月少しずつ積み立てて、金を購入していく投資方法です。積み立て方は2種類あり、いずれも貴金属メーカー、地金商、証券会社や銀行などで購入できます。

- 定額積立:毎月積み立てる金額を決めて購入する方法で、一般的に1,000円単位から積み立てることができます。ドルコスト平均法で購入するため、長期にわたって投資を続けると平均買付価格を平準化することができます。

- 定量積立:毎月購入する金のグラム数を決める方法です。そのときの金価格によって積み立てる金額が変動します。

どちらもボーナス月などには、臨時で買い増しもできます。積み立てた金額は現金で引き出すか、受取手数料がかかりますが「金」現物での引き出し、またはジュエリーなどへ等価交換もできます。少額から投資ができて、紛失や盗難リスクがない点は投資信託と同じです。ただし買付時手数料が都度かかるので、取引を始める前に確認しましょう。

金の先物取引

「先物取引」は、商品を将来の決められた日(期日)に、決められた価格で売買することを約束する取引です。証券会社や商品先物業者が取り扱っています。商品は金や原油のような資源や、大豆やトウモロコシといった農作物などさまざまですが、いずれも常に市場価格は変動しています。例えば、金先物の買いをした場合、最初に約束していた金価格が、期日時点の価格よりも低ければ、安い価格で金を購入して高い価格となっている時価で売却でき差額が利益になります(差金決済と言います)。一方で、反対のことが起これば損をしてしまうというものです。

先物取引は買い手、売り手どちらからも取引を始めることができます。金の現物購入と比べると少ない資金でレバレッジをかけた大きな取引ができるため短期間で多くの利益を得るチャンスがある一方、大きな損失を被ることもあるので、ハイリスクハイリターンです。リスクを理解したうえで取引しましょう。

金投資のメリット

金投資におけるメリットは、「金」そのものの特徴が関係しているようです。金投資の代表的なメリットをご紹介します。

どの国でも価値が共通

国や地域が発行する貨幣や株式などの資産とは違って、「金」は世界共通でその価値が認められており、世界に市場が開けていて換金しやすい利点があります。また自然の鉱物なので埋蔵量には限りがある、つまり希少性があるので、今後無価値になることなさそうです。そのため、不況や紛争、テロなどによって経済的・政治的な不安に陥ると安全資産として「金」を購入する人が増え、値上がりする傾向にあります。

安全性や信頼性に優れている

“世界共通で価値を認めている”という点は、信用リスクにおいてもメリットです。株式や債券などは、発行する国や企業の信用をベースに取引されている「ペーパー資産」なので、それらが破綻すれば、資産価値がゼロになるリスクがあります。一方「金」の場合は、存在そのものに価値がある「実物資産」です。経年劣化や腐食による価値の低下もなく、世界で流通しているので、取引における安全性・信頼性に優れていると言えます。

インフレ時に価格に影響を受けにくい

インフレ時、いわゆるモノの価値が上がり、貨幣の価値が下がる時期でも「金」は影響を受けにくい、つまりインフレに強いと言われています。また「金」現物は、景気の先行きが不透明になるなどで株や債券などペーパー資産の価値が暴落するような局面では、値上がりしやすい傾向です。「金」の価格変動は比較的緩やかなので、インフレ対策として投資しておくのも手でしょう。

また、日本「金」の値動きは、米ドル「金」の相場に影響を受けると覚えておきましょう。その理由は、金市場の中心がニューヨークやロンドンにあり、世界の基軸通貨であるドルで取引をされているからです。取引単位はトロイオンスです。それを円換算・グラム表記にしたものが円建ての金価格となります。

長期的に見れば、「金」の値動きは円建てもドル建てと似たような方向に動いています。しかし短期間での取引となった場合、「円/ドル相場」が関係してきます。円高/ドル安であれば「円建て金<ドル建て金」となり、円安/ドル高となれば「円建て金>ドル建て金」となります。そのため、現物に限らず、投資信託、金ETFを円建てで購入した場合も、ドル建て金の値動き、そして円/ドル相場にも注意を払うようにしましょう。

Vポイントが貯まる

「金」に投資する投資信託や純金積立に初めてチャレンジするなら、「SBI証券Vポイントサービス」がおすすめです。

SBI証券口座を開設すると、資産運用をしながら、毎月の取引額などに応じたVポイントを受け取ることができます(SBI証券の口座開設料・管理料は無料です)。投資信託取引であれば、月間の平均保有額に対して年率0.1%(※1)のVポイントが付与されます。また、金・銀・プラチナ取引においては、スポット取引や、定額積立/定量積立で支払った買付手数料(※2)の月間合計金額(※3)の1%がVポイントで付与されます。

貯まったVポイントは、VポイントPayアプリを使用すれば、お店やネットショップなどで1ポイント=1円分でお買い物できます。ショッピングなどによる毎月のカード利用金額に加えて、資産運用でもVポイントが付与されるようになるので、これまで以上にVポイントが貯まりやすくなるのは大きなメリットです。

- 1 対象投資信託の月間平均保有額が1,000万円未満の場合は年率の0.1%、1,000万円以上の場合は0.2%のVポイントが付与されます(一部のファンドは0.1%未満の付与率となります)。

- 2 金・銀・プラチナ取引の手数料は、お買付時に買付代金の1.65%(税込)かかります。売却時は無料です。

- 3 合計手数料(税抜)に対して1%相当のポイントを付与し、小数点以下は切り上げとなります。

金投資のデメリット

また金投資ならではのデメリットもいくつかあります。きちんと理解してから、投資を始めましょう。

利息や配当を生まない

銀行預金であれば預けている期間中に「利息」が発生します。また、株式や債券も「配当金」や「利息」が期待できます。これらは預かり金、もしくは投資金の運用によって生まれるものです。

「金」現物を取引する、金貨・金地金の購入、純金積立、「金」の先物取引の場合、取引時の「金」の価格で、現金と等価交換をしています。販売元がその売却金を元出になにか資産を運用するわけではないので、投資家は「金」を保有していても、利息や配当のようなインカムゲインが発生しません。

紛失・盗難のリスクも

「金」を現物で購入して自宅で保管をする場合、紛失や盗難に対する不安がつきものです。銀行などの貸金庫や、販売業者での預かりサービスも利用できますが、いずれも手数料が発生します。

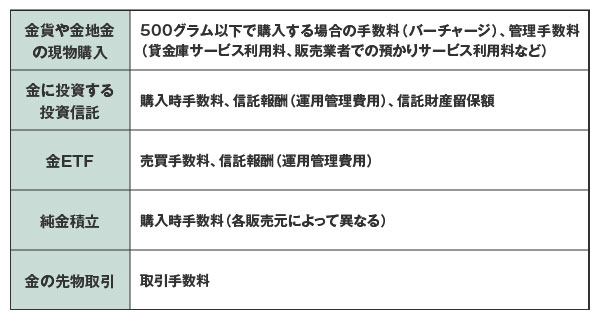

比較的手数料が高い

「金」現物の管理コストがかかることは先に触れましたが、ほかにも金投資においては手数料がかかります。以下、各取引で想定される手数料をまとめました。

まとめ

どの投資においても、リスクを軽減するには「長期・分散・積立」が基本です。「金」は株式や債券などの資産とは違った値動きをする傾向にあるため、複合的に組み合わせてポートフォリオにすることで、分散効果を高めることができます。初心者の人はまず少額から積立投資できる「投資信託」や「純金積立」から始めてみるとよいかもしれません。

初めての投資であれば、なるべく不安を取り除きたいですよね。使い慣れた三井住友カードのクレジットカード(※)による積立投資であれば、少額から始められます。また、SBI証券が扱う投資信託は(インターネットコースの場合)、すべて購入手数料がかからない「ノーロード型」のため、運用コストを抑えることもできます。

さらにポイント付与というお得が加わって、将来だけでなく今の生活も充実するので、投資初心者の方にこそ、クレジットカード投資がおすすめです。

ぜひこの機会に、三井住友カードで投資デビューをしてみてくださいね!

- 銀聯カード、ビジネスカード(除く三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズ)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

- 本記事は、更新日時点での情報です。

----------------------------------------

【投資信託に関するご注意事項】

- 投資信託のお取引にあたっては、所定の手数料等がかかります(申込手数料は基準価額に対して最大3.85%(税込)、信託報酬は純資産総額に対して最大年率3.41%程度(税込)、信託財産留保額は買付時の基準価額に対して最大0.6%、換金時の基準価額に対して最大0.75%(非課税)。また、運用成績に応じた成功報酬やその他の費用を間接的にご負担いただく場合があります)。

- ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

- 外貨建MMFの購入にあたっては、ご負担いただく手数料はございませんが、購入に伴う為替取引には所定の為替手数料がかかります。

- 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより損失が生じるおそれがあります。

- 「毎月分配型」の投資信託については、お取引の前に必ず「毎月分配型投信の収益分配金およびNISAでのご注意事項、ならびに通貨選択型投信に関するご注意事項」の内容をご確認いただきますようお願いいたします。

- ご投資にあたっては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法に係る表示又は目論見書(目論見書補完書面)等をご確認ください。

【金融商品仲介業務に関するご注意事項】

- 三井住友カード株式会社は、株式会社SBI証券を所属金融商品取引業者とする金融商品仲介業者です。金融商品取引業者とは異なり、直接、顧客の金銭や有価証券の受け入れなどは行わず、顧客口座の保有・管理はすべて金融商品取引業者が行います。また、金融商品仲介業者は金融商品取引業者の代理権は有しておりません。

なお、三井住友カード株式会社以外の仲介によりSBI証券の証券口座を開設したお客さまを対象とするものではございません。 - 金融商品仲介における金融商品などは、金利・為替・株式相場などの変動や、有価証券の発行者の業務または財産の状況の変化などにより価格が変動し、損失を生じるおそれがあります。

- お取引の際は、手数料などがかかる場合があります。各商品などへの投資に際してご負担いただく手数料などおよびリスクは商品ごとに異なりますので、詳細につきましては、SBI証券ウェブサイトの当該商品などのページ、金融商品取引法等に係る表示または契約締結前交付書面などをご確認ください。

- SBI証券の口座開設料・管理料は無料です。

- 別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会

----------------------------------------

この記事が気に入ったら

いいね!

監修:ファイナンシャルプランナー

白浜 仁子

fpフェアリンク株式会社 代表取締役。ファイナンシャルプランナーCFP®。1級ファイナンシャルプランニング技能士。元銀行員。結婚・妊活後、専業主婦の期間を経て2008年より独立系FPとして活動を始める。家計管理、資産運用、生命保険、住宅ローン、相続などライフプラン全般について多方面からサポートできるのが強み。西日本新聞マネー情報紙“オーエン”にマンガになって登場するほか、講演、トークショー、執筆など幅広く従事。