【投資信託初心者向け】投資信託の買い方・始め方│メリット・デメリットや購入価格なども解説

投資初心者向きといわれている「投資信託(ファンド)」。投資のプロであるファンドマネージャーが選定した複数の資産に少額から分散投資できるため、初心者でも始めやすい資産運用方法としておすすめです。

しかし、投資信託を始めるにもいろいろ知識が必要です。

どのように購入すればいいの? 口座開設方法は? 金融機関の選び方は?

今回は、投資初心者の人でもすぐに投資を始められるように、投資信託の始め方を詳しく解説します。さらに、使い慣れた三井住友カードのクレジットカードで、お得にポイントを貯めながら投資できる方法も併せてご紹介します!

投資信託の購入価格はどう決まる?

投資信託には、「基準価額」があります。これは、投資信託の純資産総額を総口数で割って算出するもので、投資信託の値段といえます。投資信託は株式や債券などの複数の資産を組み入れていて、これらの価格が日々変動するので、基準価額も毎日算出、公表されます。

基準価額の公表時間(更新時間)は金融機関によって異なります。また、基準価額が公表される前に売買は締め切られますが、同一金融機関であっても投資信託毎に注文締切時間は異なります。

投資信託のメリット・デメリット

投資を始める前に、投資信託のメリット・デメリットをきちんと把握しておきましょう。それぞれ代表的なものを簡単に解説します。

メリット

投資信託は、投資初心者にとって多くのメリットがあるといわれています。どのような点で、メリットを感じられるのか簡単に解説します。

専門家が運用してくれる

投資信託は投資家の代わりに、投資のプロであるファンドマネージャーが運用方針に基づいて銘柄を選定、運用します。投資信託の本数も約6,000本あり、投資対象や運用手法などもさまざまです。

どの銘柄に投資するかは、投資経験のある人でも悩んでしまうものです。投資初心者でも始めやすいのは、パッシブ運用という「マーケット全体に連動することを目指す」手法の投資信託でしょう。運用期間中は、月次の運用レポートや運用報告書などで運用実績を確認できます。

少額から運用可能

複数の資産を組み入れている投資信託の取引単位は「口(くち)」で表されます。基準価額は主に1万口当たりの金額で表記されております。SBI証券なら毎月100円から積み立てることもでき、手持ち資金が少ない人でも投資を始められます。

さらに三井住友カード×SBI証券の「三井住友カードのクレカ積立」なら、取引状況でVポイントが追加付与されます!

詳しくはこちら

分散投資ができる

投資のリスクを軽減させる方法に「分散投資」があります。

分散投資には、「資産・銘柄」の分散や「地域の分散」などのほか、投資する時間(時期)をずらす「時間(時期)分散」という考え方があります。例えば「資産・銘柄」の分散は、投資先を分散しておけば、1つの投資先が破綻してもほかの資産の利益でマイナス分をカバーできる、という考え方です。

個人の取引では、複数の銘柄を購入するには、知識も資金も必要になります。しかし投資信託は、複数の銘柄に投資するものなので、必然的に投資先が分散されます。さらに積立投資をすれば、購入時期もずらすことができるため「時間の分散」が叶います。手元資金が少ないけれどもリスクをできるだけ回避したい人にとって、分散投資できる投資信託のしくみは大きなメリットといえるでしょう。

種類が豊富

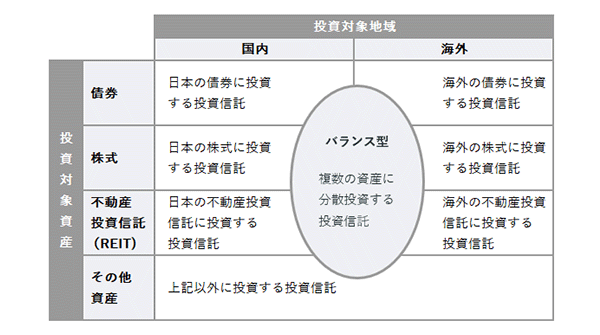

組み入れている投資対象資産によって投資信託は以下のように分類できます。

株式や債券などの資産にフォーカスしたものや、複数の資産を組み入れる「バランス型」など、投資信託の種類は豊富にあります。海外の株式の中には、個人では直接購入できない、もしくは情報が少ない地域の銘柄もあります。最初は投資知識が少なくても、投資先の種類が豊富であれば、だんだんと見識が広がっていくでしょう。

デメリット

初心者でも気軽にチャレンジしやすい投資信託ですが、注意しなければいけない点もあります。

元本保証がない

投資全般にいえることですが、値動きによる損失リスクがあるため、元本保証はありません。“絶対に損しない”ということは投資においてありません。長期運用や分散投資など、リスクを軽減する投資方法を実践しながら、無理のない範囲で投資を行うよう心掛けましょう。

コストがかかる

投資信託には3つの手数料がかかります。

- 購入時手数料:投資信託を購入する度に支払う手数料です。

- 信託報酬(運用管理費用):投資信託の運用・管理を行うための費用です。投資信託の保有期間中、純資産総額に対して日々計算され運用資産から差し引かれます。

- 信託財産留保額: 投資信託を解約した際に発生する手数料で、例えば0.1%などと率で示されています。解約時に換金代金から差し引かれます。

長期運用に備えてコストを抑えたいなら、SBI証券のノーロード型の投資信託がおすすめ!

詳しくはこちら

投資信託の買い方・始め方

では、実際に投資信託を購入するには、なにから始めたら良いのでしょうか。

まず、証券取引用の口座を金融機関で新しく開設する必要があります。投資信託を購入したい方は金融機関を選ぶ際に、長期運用に備えて、各手数料が低いところを選ぶと良いでしょう。

取引をする金融機関を決めたら、次に口座開設を申し込みます。今回は、SBI証券を例に、口座開設方法から順に解説していきます。

(1)口座開設

こちらのページ(https://www.smbc-card.com/mem/for_sbi/index.jsp)より、「SBI証券の口座開設をする」をタップし、SBI証券の口座を開設します。手順は以下のとおりです。

口座開設申し込みについて

1)メールアドレスを登録し、送信された認証コードを入力します。

2)氏名・住所などの情報を入力します。

3)各種規約などを確認して、同意します。

4)口座開設方法を「ネットで口座開設」もしくは「郵送で口座開設」どちらか選びます。

5)口座開設申し込みが完了します。

ネットで口座開設をする場合

1)口座開設申込時に発行された、ユーザーネームとログインパスワードでログインします。

2)マイナンバーカードもしくは、通知カードと本人確認書類(運転免許証やパスポートなど)をデータで提出します。

郵送で口座開設をする場合

1)口座開設の手続きに必要な書類が、SBI証券から普通郵便で届きます。

2)必要事項を記入し、マイナンバーカードなど必要な書類のコピーを添付のうえ、書類を返送します。

提出書類の審査が完了したら、ユーザーネーム、ログインパスワード、取引パスワードが記載された郵送物が登録住所に送られます。「メールで受け取る」を選択した方は、取引パスワード設定ページへのURLが登録したメールアドレスあてに届きます。アクセス後初期設定すると、取引を開始できます。

口座の種類について

口座の種類には「特定口座」と「一般口座」があります。「特定口座(源泉徴収あり)」は、金融機関が税金を計算・徴収してくれるため、自分で確定申告をする必要がありません。

「特定口座(源泉徴収なし)」や「一般口座」の場合は、原則、確定申告が必要です。源泉徴収ありの特定口座を開設しておけば、確定申告をする手間が省けるので、初心者にはおすすめです。

クレジットカードで投資信託が買える「三井住友カードのクレカ積立」とは

投資信託のラインナップは金融機関で異なるため、じっくり検討したほうが良いでしょう。でも、投資初心者の方はどれを選べば良いのかわからない方も多いと思います。

そんなときは、普段使いやすい金融機関を選ぶのもおすすめです。いつも使い慣れているクレジットカードで投資ができれば、安心感もあります。三井住友カードが発行するクレジットカード(※1)は、SBI証券の「投信積立サービス」で投資信託の積立買付ができます。

三井住友カード×SBI証券の「三井住友カードつみたて投資」では……

- 少額投資OK!積立額は100円~上限額10万円。

- SBI証券が扱う約2,600本(2024年5月31日(金)現在)の投資信託を対象に、複数の銘柄を取引可能。

- SBI証券が取り扱う投資信託は(インターネットコースの場合)原則ノーロード型で買付手数料が無料!

- クレジットカード決済なので、買付資金を都度口座に入金する手間なし!

- 積立額に応じてVポイントを付与。

クレジットカード決済のメリットはなんといってもポイント!毎月の積立額に応じて、最大4%分のVポイントが付与(※2)されるので、よりお得にポイントが貯まります。

貯まったVポイントは、VポイントPayアプリを使用すれば、お店やネットショップなどで1ポイント=1円分でお買い物できます。

1 銀聯カード、ビジネスカード(除く三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズ)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

2 Vポイント以外の独自ポイントが貯まるカードには、ポイントが付与されません。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

資産運用でポイントが貯まる「Vポイントサービス」も必見

投資に慣れている方には、資産運用でVポイントを貯めて使える「SBI証券Vポイントサービス」もおすすめです。SBI証券Vポイントサービスに登録すると、お取引に応じてVポイントが付与されたり、投資信託の購入にVポイントが使えるようになります。

詳細は「SBI証券Vポイントサービス」をご確認ください

(2)選んだ商品を購入する

口座開設が完了したら、投資信託を選んで購入します。

購入時には、「投資信託説明書(目論見書)」に目を通し、以下の点を確認するように意識しましょう。

- 投資信託の目的・特色:投資方針、投資対象・投資地域、ベンチマーク、資産配分の方法や銘柄選定までの投資プロセス、収益分配方針など、その投資信託の基礎情報が記載されています。

- 投資リスクと留意点:基準価額が変動する要因となるリスクや留意点を確認できます。

- 運用実績:継続して募集している投資信託では、これまでの運用実績がグラフで表されています。ベンチマークと投資信託の比較なども含まれています。

- 購入時手数料、信託報酬、信託財産留保額の手数料

投資信託の注文締切時間は?

- 継続募集投資信託:インターネットからは原則24時間受け付けておりますが、注文申込締切時間を過ぎたご注文については、翌営業日分のご注文としてお預かりします。注文申込締切時間は各投資信託により異なります。ウェブサイト「投信>銘柄検索・取扱一覧」画面で確認したい投資信託名をクリックして、「注文締切時間」をご確認ください。

- 新規募集投資信託:インターネットからの購入は、募集最終日を除き、原則24時間受け付けているため、締切時間は設けていません。

(3)分配金の受領

投資信託を購入後、決算日を迎えると投資信託によっては分配金が支払われます。また販売会社からは、運用実績を記した運用報告書が交付されるので、目を通しましょう。

(4)換金(解約)

長期運用による資産形成がおすすめですが、投資信託は原則いつでも換金(解約)できます。

まとめ

これから投資デビューする人におすすめしたい、投資信託。投資初心者の方は、リスクをできるだけ軽減するためにも、投資の基本である “長期・積立・分散”投資を意識しましょう。

投資信託の運用について、詳しくはこちら

あわせて読みたい

あわせて読みたい

そしてもっとお得に投資をしたい人は、「クレジットカード投資」がおすすめです。

三井住友カードなら、積立投資をクレジットカードで決済&投資信託保有中も取引状況に応じてVポイントが付与されるため、より効率よくVポイントを貯めることができますよ。ぜひこの機会に、三井住友カードで投資デビューをしてみてくださいね!

「iD」は株式会社NTTドコモの商標です。

本記事は、更新日時点での情報です。

----------------------------------------

【投資信託に関するご注意事項】

- 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

- 投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

- ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【金融商品仲介業務に関するご注意事項】

- 三井住友カード株式会社は、株式会社SBI証券を所属金融商品取引業者とする金融商品仲介業者です。金融商品取引業者とは異なり、直接、顧客の金銭や有価証券の受け入れなどは行わず、顧客口座の保有・管理はすべて金融商品取引業者が行います。また、金融商品仲介業者は金融商品取引業者の代理権は有しておりません。

なお、三井住友カード株式会社以外の仲介によりSBI証券の証券口座を開設したお客さまを対象とするものではございません。 - 金融商品仲介における金融商品などは、金利・為替・株式相場などの変動や、有価証券の発行者の業務または財産の状況の変化などにより価格が変動し、損失を生じるおそれがあります。

- お取引の際は、手数料などがかかる場合があります。各商品などへの投資に際してご負担いただく手数料などおよびリスクは商品ごとに異なりますので、詳細につきましては、SBI証券ウェブサイトの当該商品などのページ、金融商品取引法等に係る表示または契約締結前交付書面などをご確認ください。

- SBI証券の口座開設料・管理料は無料です。

別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会

----------------------------------------

講演や執筆、テレビ、ラジオ出演などを通じ、生活に身近な経済問題をはじめ、年金・社会保障問題を専門とする。社会保障審議会企業年金・個人年金部会委員。

経済エッセイストとして活動。「難しいことでもわかりやすく」をモットーに数々の雑誌や新聞に連載を持つ。近著に『届け出だけでもらえるお金』(プレジデント社)『一般論はもういいので、私の老後のお金「答え」をください!』(日経BP社)などがある。

井戸美枝オフィシャルサイト※別ウィンドウで「FPオフィス And Asset」のウェブサイトへ遷移します。

Apple、Appleのロゴ、Apple Pay、は、Apple Inc.の商標です。