投信積立は投資初心者にもおすすめの積立投資!ドル・コスト平均法や複利効果もわかりやすく解説

初心者もチャレンジしやすく、少額から投資信託の積立投資ができる「投信積立」。数ある投資先の中でも投資信託と積立投資を組み合わせると、”長期・積立・分散投資”が叶い、安定的に資産運用しやすいといわれています。

SBI証券の「投信積立サービス」においても、三井住友カードのクレジットカードでの積立投資ができます。

三井住友カード×SBI証券の「投信積立サービス」なら毎月100円から積立投資できますよ。

詳しくはこちら

ではなぜ、積立投資×投資信託の組み合わせが良いのか、知っておきたいドル・コスト平均法や複利効果もふまえて解説します。

INDEX

投信積立とは投資信託を一定額ずつ購入する積立投資

老後や10年後以降の将来のために長期的・安定的に資産を運用したい人にとって、「投信積立」は有効といえるでしょう。ここでは、投信積立の基本となる、積立投資と投資信託の概要について解説します。

積立投資とは?

定期的に決まった金額の金融商品を購入し続けていく投資方法です。買い付ける金額や商品、期間などは基本的に自分で選ぶことができ、設定すれば自動で手間なく積立ができます。積立投資は少額からコツコツと長期的に資産を増やしていく投資方法のため、投資リスクを低減しやすく初心者でも挑戦しやすいでしょう。

積立投資の種類

積立投資の代表的な種類として、以下の4つがあります。

- NISAのつみたて投資枠

- iDeCo(個人型確定拠出年金)

- 株式累積投資(るいとう)

- 投信積立

NISAのつみたて投資枠

長期・積立・分散投資を支援するための非課税制度です。毎年120万円まで投資信託の積立投資が可能で、投資から得た利益が無期限で非課税となります。生涯通算で取得価額1,800万円の投資ができ(成長投資枠1,200万円/内数)、資産を売却することで非課税枠の再利用も可能です。

iDeCo(個人型確定拠出年金)

国民年金や厚生年金とは別に積み立てられる私的年金制度です。掛け金全額が所得控除の対象になり、運用益はすべて非課税で再投資されます。ただし、原則として60歳まで積み立てた資産を受け取ることはできません。

なお、積立金に課せられる特別法人税(年1.173%)は、現在、課税が停止されています。

株式累積投資(るいとう)

株式を毎月一定額で買付していく投資方法で、1万円以上1,000円単位で投資できます。

- 一部の証券会社では、NISA口座で1,000円からできるサービスを展開しています。

投信積立

定期的に一定の金額で投資信託を購入し、積立していく投資方法です。購入時期を分散させることで購入価格を平準化できるため、安定した運用効果が期待できます。

ほかにも、「純金積立」や「外貨積立」など、さまざまな積立投資があります。リスクもきちんと理解したうえで、自分に合った投資方法を選びましょう。

投資信託とは?

「投資信託(ファンド)」は、簡単にいえば「投資のプロに運用を任せ、多くの資産に分散投資ができる金融商品」です。投資信託を1つ購入するだけで、複数の投資先へ分散投資ができます。

それぞれの投資信託では、投資家に対して運用方針を公表しています。専門家であるファンドマネージャーは、その運用方針に基づいて投資先を選定し、投資家から集めた資金で売買を行っています。その分手数料がかかりますが、投資家は自分の希望する運用方針で運用を行う投資信託を選んで購入すれば、あとはお任せでOK!のため、初心者の人でも始めやすい投資といえます。

ただし、投資信託は、あくまで投資のため元本保証がありません。購入時より基準価額が下がって元本割れになる可能性もあることを念頭に置いておきましょう。

投信積立の特徴

投信積立の主な特徴は、以下の3つです。

自動積立で手間がかからない

投信積立は、投資信託(ファンド)を決めて1回当たりの積立金額を設定すれば、自動的に積み立てをすることができます。運用は投資のプロであるファンドマネージャーが行うため、銘柄を選ぶ必要はなく、投資の知識がない初心者でも安心です。売買のタイミングを気にする必要はありません。

少額から積立でき、投資初心者でも始めやすい

金融機関によっては月々100円の少額から気軽に始めることができるため、初心者でもチャレンジしやすいのが特徴です。まとまったお金がなくても問題ありません。無理のない金額から始めて、余裕が出てきたら少しずつ投資額を増やしていくと良いでしょう。

分散投資でリスクを軽減できる

投信積立は、投資のリスクを低減させる「分散投資」の点で優れています。

投資信託には、ファンドマネージャーが選んだ複数の銘柄が組み込まれています。日本国内だけに投資するものもありますが、国内海外に幅広く投資をする投資信託もあります。

そのため、投資信託を購入すれば「分散投資」のうち、“投資する資産・銘柄”、“投資先の国・地域”の分散を実践できます。さらに投資信託を定期的に一定金額ずつ購入する積立投資であれば、次項で解説する「ドル・コスト平均法」を味方につけて“投資するタイミング”の分散も叶えられます。

投信積立で知っておきたいドル・コスト平均法とは?

一括で金融商品を購入する「スポット購入」よりも、複数回にわたって投資信託を購入する「投信積立」は投資リスクが低いと考えられています。では、なぜ投資するタイミングが分かれるとリスクが低減するのでしょうか。その秘密は「ドル・コスト平均法」にあります。

ドル・コスト平均法とは

「ドル・コスト平均法」とは、投信積立をするときによく使われる手法です。時間をかけて、同じ銘柄を定期的に一定額ずつ購入し続けていくことです。

ドル・コスト平均法のメリット

「ドル・コスト平均法」で投資するメリットは、購入単価を平準化できる点と、手間がかからない点の2つです。

(1)購入単価を平準化できる

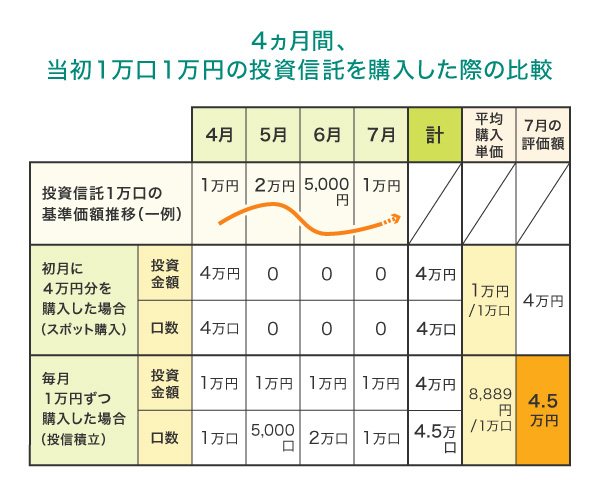

「ドル・コスト平均法」では一定額ずつ購入するため、価格が高い時期には少ない数量で、価格が低い時期には多い数量で投資が行われます。すると長い目で見たときに購入単価を平均化することができ、高値つかみを避けることができます。下図で投資信託を一括購入した場合(スポット購入)と、一定額で毎月購入した場合(投信積立)を見比べてみましょう。

投資信託は日々基準価額が変動するので、投信積立にすると購入できる口数(投資信託の取引単位)も月によって変わります。図例では4ヵ月で計4.5万口、1万口当たり8,889円で購入できました。1万口当たり1万円時にスポット購入した場合と比べると、1万口当たりの均購入単価に1,111円の差が出ていることが分かります。

また、7月の評価額もスポット購入の場合は4万円ですが、投信積立では4.5万円となりました。口数が増加した分、評価額もスポット購入より増える結果となっています。

ただし、「ドル・コスト平均法」にも弱点があります。価格が下落し続ける商品では効果を得られません。また、ドル・コスト平均法が必ずスポット購入より優れた結果になるわけではありません。「ドル・コスト平均法」は万能ではないので、きちんと相場トレンドをチェックするよう心がけましょう。

(2)手間がかからない

投資のタイミングを見極めるのは投資のプロでも難しいものです。たまたま一括で購入したときが価格の高いときだった、なんてこともありえます。その点、「ドル・コスト平均法」では、相場に関係なく定期的に一定額ずつ購入していくため、投資タイミングを見極める手間がかかりませんし、毎日の値動きに一喜一憂せずに済みます。

ドル・コスト平均法のデメリット

投信積立には有効な「ドル・コスト平均法」ですが、以下の点で注意が必要です。

- 短期投資には向いていない

- 大きなリターンは期待できない

「ドル・コスト平均法」は、長期間、資産を一定額ずつ購入する手法です。安値になった際に大量に購入するといった細かな調整ができないため、短期間で大きな儲けを狙う短期投資には向いていないでしょう。

投信積立は複利効果も期待できる

投資の三大原則「長期・積立・分散投資」の中でも、長期投資のメリットについてさらに詳しく解説します。

投資は長期的に行うと「複利効果」が大きくなると考えられています。安定的な資産運用には欠かせないキーワードなので、必ず押さえておきましょう。

複利とは?

運用で得た利益分を元本に加算して運用(再投資)することをいいます。この場合、利益が雪だるま式に増えていくことが期待できるため、時間をかけて運用したほうが、「複利効果」によってより多くの利益を得やすくなります。

複利効果を現した「72の法則」

「72の法則」は、複利運用をした場合に資産が2倍になるまでのおおよその期間を算出できる便利な式で、【72÷金利(%)≒資産が2倍になる年数】と計算します。例えば、金利が3%のときは【72÷(3)=24】なので、資産を倍にするのに約24年かかることが分かります。

反対に、資産を倍にするのに必要な利回りを知りたい場合は、72を想定年数で割ると必要な利回りを計算できます。例えば、10年後までに資産を2倍にしたい場合、【72÷10=7.2】なので、約7.2%の運用利回りが必要だと分かります。

複利運用のシミュレーション

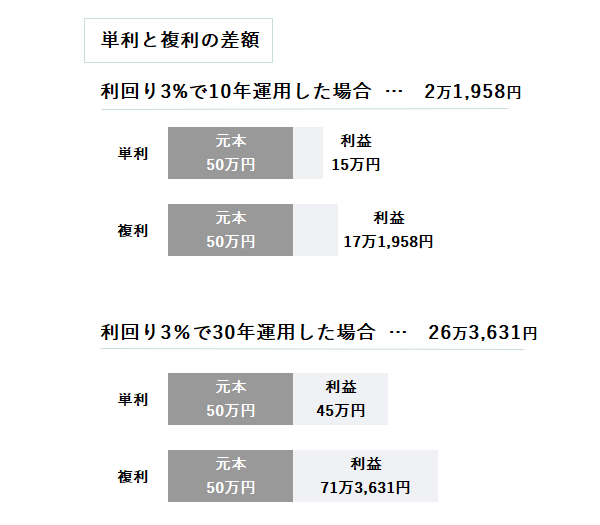

では単利と複利では、利益にどのような差が出るのでしょうか。元本50万円を年利3%で運用した場合を例に、10年後と30年後の利益を比較してみました。

- 本シミュレーション結果は、手数料、税金などは考慮しておらず、実際値とは異なる場合があります。また、シミュレーション結果は将来起こりうるマーケットや社会の変動などが網羅されているわけではなく、その正確性、完全性や将来の成果を保証・示唆するものではありません。

運用期間10年では複利のほうが2万1,958円多くなりましたが、運用期間が30年になると、複利のほうが26万3,631円も利益が多くなります。これだけの差額が出ると、長期運用と複利効果によるメリットがあることは一目瞭然ですね。

しかし、投信積立で複利効果を狙って長期運用する場合、手数料によるコスト高問題を解決しなければいけません。そこでおすすめしたいのが、SBI証券の投信積立です。SBI証券が扱う投資信託は(インターネットコースの場合)すべてノーロード(購入時手数料が無料)のため、長期運用でもコストを抑えることができます!

投信積立の注意点

投信積立の運用には、以下のような注意点もあります。

短期で大きな利益を出しにくい

投信積立は、一定のタイミングで少額ずつコツコツと積み立てる投資方法です。そのため、一括投資などと比べると短期間で見た場合に期待される利益の幅も狭くなりがちです。短期間で大きな利益を得たいという場合には向いていないでしょう。

売却益や分配金に課税がある

投信積立をはじめとする投資には、利益に対して20.315%の税金(所得税15%、復興特別所得税0.315%、住民税5%)がかかります。投資で利益を得られたとしても、実際の手取り額はこれらの税金が引かれたあとの金額となるので注意しましょう。

ただし、「NISA」や「iDeCo」などを利用すれば、税制優遇を受けることができます。

手数料がかかる

投信積立には、さまざまなコストがかかります。主な手数料は、投資信託を購入するときの「購入時手数料」、投資信託を保有している期間にかかる「運用管理費用(信託報酬)」、投資信託を売却するときの「信託財産留保額」です。手数料は商品によって異なりますが、購入時手数料のかからないノーロード型の商品もあるので、チェックしておきましょう。

SBI証券が扱う投資信託は(インターネットコースの場合)すべてノーロード(購入時手数料が無料)のため、ドル・コスト平均法でもコストを抑えることができます!

詳しくはこちら

三井住友カードのクレジットカードでSBI証券の投信積立ができる!

投信積立のアレコレがわかったところで、いざ、証券口座を開設しよう!と考えたときに、どの金融機関で始めたら良いのかわかりませんよね。そんな方には、使い慣れた三井住友カードのクレジットカードによる投信積立ができるSBI証券がおすすめです。

SBI証券の「投信積立サービス」では、三井住友カードが発行するクレジットカード(※1)で、投資信託の積立買付ができます。

毎月の積立額は100円から10万円までOK。クレジットカード決済にて、投信積立ができるので、購入金額を入金する手間が省けるメリットがあります。口座開設も三井住友カードのホームページから申し込みができるので、窓口に並ぶことなく、おうちで好きなときに、しかも簡単に手続きができます。

毎月の積立額に応じて最大4%分のVポイントが付与(※2)されるので、よりお得にポイントが貯まりますね。貯まったVポイントは、VポイントPayアプリを使用すれば、お店やネットショップなどで1ポイント=1円分でお買い物に利用できます。

また、貯まったVポイントは「Vポイント投資」に使うこともできます。Vポイント投資では、Vポイント1ポイント=1円分としてSBI証券の国内株式や投資信託の買付ができます。SBI証券の国内株式や投資信託は100円から購入できるため、100ポイント以上のVポイントを保有していれば、現金を使うことなく投資することができます。

- 1 銀聯カード、ビジネスカード(除く三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズ)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

- 2 Vポイント以外の独自ポイントが貯まるカードには、ポイントが付与されません。

- 上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

Vポイント投資について、詳しくは以下の記事をご覧ください。

投信積立は投資初心者にもおすすめ!クレカ積立でお得に運用しよう

投資信託を積立投資すれば、少額から「長期・積立・分散」による投資ができ、安定的に資産運用ができると考えられます。

この「投信積立」を始めるうえでもう1つ知っておきたいのが、「NISA(少額投資非課税制度)です。NISAを利用すると、投資で得た利益を非課税で受け取ることができます。つみたて投資枠と成長投資枠を合わせると年間360万円までの投信積立が可能です。

SBI証券でもNISAの対象となる投資信託の多くを取り扱っており、三井住友カードのクレジットカードで投信積立ができます。税制優遇制度に加えて、クレジットカードのポイント付与というお得が加われば、将来だけでなく今の生活も充実しますね。

ぜひ、三井住友カードのクレジットカードで投資デビューをして、キャッシュレスライフをもっと快適にしましょう!

- 「iD」は株式会社NTTドコモの商標です。

- 本記事は、更新日時点での情報です。

----------------------------------------

<NISAのご注意事項>

NISAの口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

SBI証券の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

NISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。NISAの口座を仮開設して買い付けを行うことができますが、確認の結果、買付後に二重口座であったことが判明した場合、そのNISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱うこととなり、買い付けた上場株式等から生じる譲渡益及び配当金等については、遡及して課税いたします。

SBI証券における取扱商品は、成長投資枠・つみたて投資枠で異なります。成長投資枠の取扱商品は国内上場株式等(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む※)、公募株式投資信託(※)、外国上場株式等(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETF、REITを含む※)、つみたて投資枠の取扱商品は長期の積立・分散投資に適した一定の公募株式投資信託となります。取扱商品は今後変更する可能性があります。

- SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品及び信託期間20年未満又は毎月分配型の商品は除きます。

年間投資枠は成長投資枠が240万円、つみたて投資枠が120万円までとなり、非課税保有限度額は成長投資枠とつみたて投資枠合わせて1,800万円、うち成長投資枠は1,200万円までとなります。非課税保有限度額は、NISA口座内上場株式等を売却した場合、売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

投資信託における分配金のうち元本払戻金(特別分配金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

NISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

つみたて投資枠で買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

NISAでは初めてつみたて投資枠を設定してから10年経過した日、及び以後5年を経過するごとに氏名・住所等の確認が必要となります。当社がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。

- 別ウィンドウで「SBI証券」のPDFを開きます。

- 上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【金融商品仲介業務に関するご注意事項】

- 三井住友カード株式会社は、株式会社SBI証券を所属金融商品取引業者とする金融商品仲介業者です。金融商品取引業者とは異なり、直接、顧客の金銭や有価証券の受け入れなどは行わず、顧客口座の保有・管理はすべて金融商品取引業者が行います。また、金融商品仲介業者は金融商品取引業者の代理権は有しておりません。

なお、三井住友カード株式会社以外の仲介によりSBI証券の証券口座を開設したお客さまを対象とするものではありません。 - 金融商品仲介における金融商品などは、金利・為替・株式相場などの変動や、有価証券の発行者の業務または財産の状況の変化などにより価格が変動し、損失を生じるおそれがあります。

- お取引の際は、手数料などがかかる場合があります。各商品などへの投資に際してご負担いただく手数料など及びリスクは商品ごとに異なりますので、詳細につきましては、SBI証券ウェブサイトの当該商品などのページ、金融商品取引法等に係る表示または契約締結前交付書面などをご確認ください。

- SBI証券の口座開設料・管理料は無料です。

- 別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

- 別ウィンドウで「三井住友カード」のPDFを開きます。

- 上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会

----------------------------------------

この記事が気に入ったら

いいね!

監修:ファイナンシャルプランナー

松田 聡子

国内生保で法人コンサルティング営業を経て2007年に独立系FPとして開業。企業型確定拠出年金の講師、個人向け相談全般に従事。現在は法人向けには確定拠出年金の導入コンサル、個人向けにはiDeCoやNISAでの資産運用や確定拠出年金を有効活用したライフプランニング、リタイアメントプランニングを行っている。

保有資格:日本FP協会認定CFP®、DCアドバイザー/証券外務員二種