NISAのつみたて投資枠とは?成長投資枠との違い、投資上限額や使い方を解説

近い将来や老後のために、資産形成を考えている方も多いのではないでしょうか。「投資が気になるけれど不安…」という方におすすめなのが、初心者でもチャレンジしやすいといわれるNISAの「つみたて投資枠」です。

2024年から新しいNISAがスタートし、ますます利便性が高まっているつみたて投資枠について、制度の特徴や成長投資枠との違い、投資上限額や使い方を分かりやすく解説します。さらに、効率よく資産形成が楽しめる三井住友カードとSBI証券の「クレカ積立」についてもご紹介します。

▼三井住友カードつみたて投資の詳細はこちら

INDEX

NISAのつみたて投資枠とは?

つみたて投資枠は、NISAの非課税投資枠の1つです。旧制度のつみたてNISAと同様に、少額からの長期・積立・分散投資に適した投資信託が対象のため、投資初心者でも利用しやすいことが特徴です。

通常、投資で得た利益(配当金・分配金や譲渡による利益)には、20.315%の税金がかかりますが、つみたて投資枠を利用すると分配金と譲渡益を非課税で受け取ることができます。

例えば、投資額40万円に対して、2万円の利益が出た場合、通常であれば利益から4,063円もの税金が引かれ、実際の手元の利益は1万5,937円となります。しかし、つみたて投資枠を利用すると満額の利益2万円を受け取ることができるのです。

つみたて投資枠のメリットを最大限に活用するためにも、2024年に制度が拡充したNISAのポイントを確認しておきましょう。

NISAとは

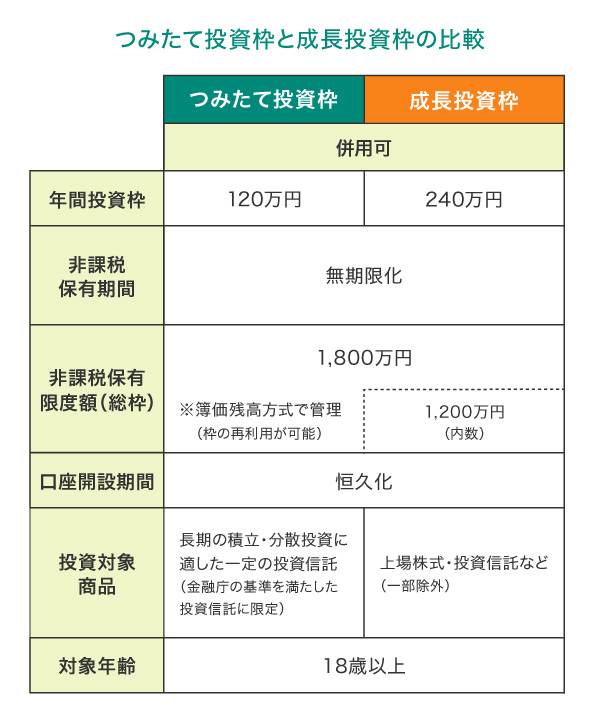

NISAには、「つみたて投資枠」と「成長投資枠」という2つの非課税投資枠があります。「つみたて投資枠」は旧制度のつみたてNISAを、「成長投資枠」は旧制度の一般NISAを引き継ぐ投資枠となっています。

さらに活用しやすくなったNISAのポイントは以下の4つです。

NISAでは、つみたて投資枠、成長投資枠の非課税期間がいずれも無期限になり、両者の投資枠の併用が可能になったことが大きな特徴です。

また、NISAの年間投資額の上限は、つみたて投資枠120万円、成長投資枠240万円と大幅に拡充されました。

さらに、生涯で投資できる金額が設定され、つみたて投資枠と成長投資枠の合計で簿価(取得価格)1,800万円まで活用できます。こちらの詳しい条件は後述します。

つみたて投資枠と成長投資枠の違い

投資初心者でもチャレンジしやすいつみたて投資枠に対して、成長投資枠とは投資信託だけでなく上場株式などに一括投資ができる非課税投資枠です。

つみたて投資枠と成長投資枠の違いは、「年間投資枠」や「非課税保有限度額」、「投資対象商品」が大きく異なる点です。

以下の表を参考に、おもな違いを解説します。

(出典)金融庁「NISAを知る」を参考に作成

- 別ウィンドウで「金融庁」のウェブサイトへ遷移します。

年間投資枠

つみたて投資枠の年間投資枠は120万円が上限ですが、成長投資枠は240万円までできます。2つの投資枠は併用できるため、NISAでは年間360万円を投資することができます。

非課税保有限度額

非課税保有限度額は、つみたて投資枠と成長投資枠の合計で1,800万円です。つみたて投資枠だけで1,800万円活用することも可能です。ただし、成長投資枠の上限は1,200万円です。

さらに、この1,800万円は何度でも再利用できます。例えば元本1,800万円で投資した結果2,200万円に増えて売却した場合、増えた分の400万円に税金がかからず、なおかつ非課税で投資できる金額が再度1,800万円に戻ります。

投資対象商品

つみたて投資枠の対象商品は、あらかじめ金融庁の定める基準を満たした公募株式投資信託・上場投資信託(ETF)に限られています。投資信託は、運用の専門家であるファンドマネージャーが、投資家から集めたお金を大きな資金としてまとめ、株式や債券などに投資・運用する金融商品です。1つの投資信託に複数の資産を組み入れているため、投資家は投資信託を1つ購入するだけで、複数の投資先へ投資ができます。

対して、成長投資枠の投資対象は、国内外の上場株式など多岐にわたります。自由度が高い分、商品を購入するには投資家本人の知識や経験が必要となるので、ある程度投資に慣れた方向けといえます。

つみたて投資枠の特徴

多くの方が関心を寄せているNISAのつみたて投資枠について、メリットや特徴をご紹介します。

少額から投資できて初心者も挑戦しやすい

つみたて投資枠は少ない資金から始められるため、初心者でも気軽に投資を始められます。金融機関にもよりますが、最低積立額が100円や1,000円に設定している例もあります。生活に負担をかけない範囲で積立投資ができます。

詳しくはこちらもご覧ください。

非課税期間が無期限

通常、投資で得た利益には20.315%の税金がかかりますが、つみたて投資枠では運用利益(分配金と譲渡益)を非課税で無期限に受け取ることができます。本来差し引かれる税金分を運用にまわすことができ、複利効果が期待できます。

いつでも資金が引き出せる

つみたて投資枠は、積み立てた資産を好きなタイミングで売却などして換金できます。そのため、マイホーム資金や子どもの教育費などライフイベントに合わせて、保有していた資産をさまざまな用途で活用できます。

つみたて投資枠の注意点

長期的にコツコツと資産を形成するにはありがたい、つみたて投資枠。しかし運用において気をつけなければいけない点がいくつかあります。

年間投資枠は120万円まで

つみたて投資枠を利用して投資できる額は、年間最大120万円です。この最大投資上限額のことを「非課税投資枠」や「年間投資枠」ともいいます。つみたて投資枠の非課税投資枠が余った際、翌年にその枠を繰り越すことはできないので注意しましょう。

投資できる商品は投資信託のみ

つみたて投資枠で購入できるのは、金融庁が定めた基準をクリアした「投資信託(ファンド)」に限られています。販売手数料が0円(ノーロード)の商品や、信託報酬の低い商品などもありますが、投資先が一定数しかないという点ではデメリットでしょう。

短期で大きなリターンを狙えない

つみたて投資枠は、すぐに資産を増やせる投資方法ではありません。あくまで少額から始められる、長期・積立・分散投資に特化した制度です。「短期間で大きな利益を上げたい」という人は、つみたて投資枠以外の投資方法を検討しましょう。

損益通算・繰越控除ができない

通常の投資で損失が出た場合、「損益通算」や「繰越控除」ができます。

損益通算とは、上場株式を売却して損失が出た場合、その年の利益と損失を相殺できる制度です。また、損失を翌年以降最長3年間繰り越して、その間の利益と相殺できる制度を繰越控除といいます。

本来は毎年確定申告を行うことで適用されますが、非上場株式は適用外となります。また、つみたて投資枠では、損益通算や繰越控除ができないので注意しましょう。

つみたて投資枠の始め方

つみたて投資枠を始めるには次の4つのステップがあります。

STEP1:金融機関を選ぶ

STEP2:口座開設を行う

STEP3:投資商品を決める

STEP4:積立設定をする

金融機関を選ぶ

金融機関を選ぶ

2023年までにつみたてNISAや一般NISAの口座を開設している方の場合、同じ金融機関で2024年以降、自動的に新NISAの口座が開設されているため、特別な手続きは必要ありません。

これからNISAのつみたて投資枠を始める方は、自分に合った商品を取り扱っている金融機関を選びましょう。NISAの口座は1人1口座のため、1つの金融機関でのみ開設できます。NISAを取り扱っている金融機関は以下のとおりです。

- 証券会社

- 銀行・信託銀行

- 投信会社

- 農協

- 信用金庫

- 信用組合

- 労働金庫

NISA専用の口座を開設する際に、手数料はかかりません。またNISAにはノーロード型、信託報酬の低い商品が投資対象のため、金融機関を選ぶ際には、「取り扱う商品数の多さ」「最低積立金額」の2点を比較すると良いでしょう。

口座開設を行う

口座開設を行う

口座は各金融機関の窓口で「非課税口座開設届出書」を提出することで開設の申し込みができますが、郵送やオンラインでのお申し込みなら自分の好きなタイミングでできるため、おすすめです。

- マイナンバーカード、もしくは通知カードと本人確認書類(運転免許証、パスポートなど)を準備します。

- お申し込み時、「非課税口座開設届出書」もしくはホームページの申し込み画面において、「取引勘定項目」にNISAを選び、口座の種類を「一般口座」もしくは「特定口座」のどちらか(※)を選びます。

※「特定口座」と「一般口座」について:「特定口座(源泉徴収あり)」は、金融機関が税金を計算・徴収してくれ、自分で確定申告をする必要のない口座です。「特定口座(源泉徴収なし)」や「一般口座」の場合は、原則、確定申告が必要です。確定申告をする手間が省けるので、投資初心者には源泉徴収ありの特定口座の開設がおすすめです。 - 金融機関は申し込みを受けて、口座を開設します。その後、取引のための案内が各金融機関から届きますので、ご確認ください。

各金融機関は申し込みを受けて、二重口座でないことを確認するために、税務署に口座開設の申請を行います。万が一、二重口座だった場合は、新しく開設したNISA口座で買い付けた投資信託は、一般口座で買い付けたものとして扱われるので注意しましょう。

口座開設後、金融機関の変更はできますが、変更を希望する年の9月末までに金融機関で変更手続きを完了しなければいけません。また、その年にすでに金融商品を購入していた場合、変更できるのは翌年の投資分からです。

投資商品を決める

投資商品を決める

新NISAのつみたて投資枠で選べる銘柄は、金融庁が定めた約240本の投資信託が対象です(2024年8月7日(水)現在)。各金融機関によって取り扱うラインナップが異なるため、事前にしっかりと確認しておきましょう。

銘柄を選ぶ際、まずは自分に合った投資スタイルを把握することがポイントです。

- リスクを抑えてコツコツ運用したいなら……「複合資産型(バランス型)」

- リスクを取りながら高いリターンを期待したいなら……「株式100%型」

「複合資産型(バランス型)」とは、株式や債券などに分散投資することでリスクを抑えながら運用する投資信託です。一方、「株式100%型」とは、国内外の株式のみが対象の投資信託です。高いリターンが期待できる分、景気や社会情勢の影響を受けやすいリスクがあります。

投資初心者で銘柄選びに困ったら、投資スタイルやランキングで選べる三井住友カードの「投資信託のご紹介」もぜひ参考にしてみてください。

積立設定をする

積立設定をする

“毎月10日指定で投資信託A、Bに1万円ずつ証券口座より引き落とす”というように、積立タイミング、積立金額、引き落とし方法を選びます。最後に、各投資信託の目論見書・約款を確認し、注文確定ができたら購入完了です。

ポイントが貯まる「クレカ積立」がおすすめ

つみたて投資枠を利用すると分配金や投資で得られる利益に税金がかからずお得に受け取ることができますが、商品を購入する際にお得になる投資方法があります。それは、クレジットカードによる投資です。

三井住友カードが発行するクレジットカード(※1)では、SBI証券の「投信積立サービス」において、投資信託の積立買い付けができます。毎月の買い付け上限額は10万円なので、つみたて投資枠の利用には申し分ありません。クレジットカード決済にて、投資信託の買い付けができますので、購入金額を入金する手間が省けるメリットがあります。

さらに、毎月の積立額に応じて最大4%のVポイントが付与(※2)されるので、口座引き落としよりもお得に投資できます。

口座開設も三井住友カードのホームページから申し込みができるので、窓口に並ぶことなく、自宅で好きな時に、しかも簡単に手続きができます。

- 1 銀聯カード、ビジネスカード(除く三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズ)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

- 2 Vポイント以外の独自ポイントが貯まるカードには、ポイントが付与されません。

- 上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

三井住友カード×SBI証券「投信積立サービス」のつみたて投資枠

NISAのつみたて投資枠は、投資初心者やコツコツ長期的に運用したい方、運用コストを抑えたい方などにおすすめの投資方法といえるでしょう。

クレカ×NISA(つみたて投資枠)なら、税制優遇制度で効率的に資産形成をできるだけでなく、投資で貯めたポイントを普段のお買い物に利用できるので、より「お得」な投資ができます。

近い将来のため、老後のために、そして普段の生活をもっとお得にするために、ぜひ三井住友カード×SBI証券の「投信積立サービス」でNISA(つみたて投資枠)を利用してみませんか。

- 本記事に掲載されている情報は、投資判断の参考として投資一般に関する情報提供を目的とするものであり、投資の勧誘を目的とするものではありません。

また、これらの情報に基づいて被ったいかなる損害についても、弊社、投稿者および情報提供者は一切の責任を負いません。

投資に関するすべての決定は、利用者ご自身の判断でなさるようお願いいたします。

- 「iD」は株式会社NTTドコモの商標です。

- 本記事は、更新日時点での情報です。

【NISAのご注意事項】

次に掲げる事項は、それぞれ2024年以降のNISA(成長投資枠・つみたて投資枠)のことをいいます。

- 配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

- リスクおよび手数料について

- 同一年において1人1口座(1金融機関)しか開設できません。

- NISAで購入できる商品はSBI証券が指定する商品に限られます。

- SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品および信託期間20年未満又は毎月分配型の商品は除きます。

- 年間投資枠と非課税保有限度額が設定されます。

投資信託における分配金のうち元本払戻金(特別分配金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

- 損失は税務上ないものとされます。

- 出国により非居住者に該当する場合、原則としてNISA口座で上場株式等の管理を行うことはできません。出国の際には、事前にSBI証券に届出が必要です。出国により非居住者となる場合には、特例措置の適用を受けるための必要な手続きを完了された場合を除き、NISA口座が廃止され、当該口座に預りがある場合は、一般口座で管理させていただきます。

- つみたて投資枠では積立による定期・継続的な買付しかできません。

- つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます。

- NISAでは基準経過日における氏名・住所の確認が求められます。

- 別ウィンドウで「SBI証券」のPDFを開きます。

- 上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【金融商品仲介業務に関するご注意事項】

- 三井住友カード株式会社は、株式会社SBI証券を所属金融商品取引業者とする金融商品仲介業者です。金融商品取引業者とは異なり、直接、顧客の金銭や有価証券の受け入れなどは行わず、顧客口座の保有・管理はすべて金融商品取引業者が行います。また、金融商品仲介業者は金融商品取引業者の代理権は有しておりません。

なお、三井住友カード株式会社以外の仲介によりSBI証券の証券口座を開設したお客さまを対象とするものではございません。 - 金融商品仲介における金融商品などは、金利・為替・株式相場などの変動や、有価証券の発行者の業務または財産の状況の変化などにより価格が変動し、損失を生じるおそれがあります。

- お取引の際は、手数料などがかかる場合があります。各商品などへの投資に際してご負担いただく手数料などおよびリスクは商品ごとに異なりますので、詳細につきましては、SBI証券ウェブサイトの当該商品などのページ、金融商品取引法等に係る表示または契約締結前交付書面などをご確認ください。

- SBI証券の口座開設料・管理料は無料です。

- 別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

- 別ウィンドウで「三井住友カード」のPDFを開きます。

- 上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引協会

この記事が気に入ったら

いいね!

監修:ファイナンシャルプランナー 金子 賢司

CFP®資格保有。東証一部上場企業(現:スタンダード市場)で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信中。