クレジットカードを持っていないデメリットは何がある?

2024.04.15

クレジットカードを持っていないデメリットは?おすすめカードも紹介

クレジットカードを持っていないデメリットは何がある?

2024.04.15

多くの人が日常的に利用しているクレジットカードですが、使いすぎや審査への不安から作るのをためらって、現金で支払い続けている方もいるでしょう。しかし、現金払いはクレジットカード払いと比べると会計の際に手間がかかるうえ、ポイント還元やキャッシュバックがないため、ときには損をしてしまう可能性があります。

ここでは、クレジットカードを持っていないことで起こるデメリットと、初めてクレジットカードを作る人におすすめのカードをご紹介します。

クレジットカードを持っていない人は少数派?

一般社団法人日本クレジット協会の調査によると、2023年3月末のクレジット発行枚数は、3億860万枚で前年比2.5%の増加となっています。

これを20歳以上の人口(※)で考えると、日本人1人あたりのクレジットカード平均保有枚数は約3枚という計算になりますから、1枚もクレジットカードを持っていない人は少数派だといえるでしょう。

2023年3月1日(水)時点の20歳以上の総人口1億469万人(総務省統計局「人口推計」)

■クレジットカード発行枚数調査結果

(調査回答社数249社)

(出典)一般社団法人日本クレジット協会「クレジットカード発行枚数調査結果の公表について」を参考に作成

別ウィンドウで「一般社団法人日本クレジット協会」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は一般社団法人日本クレジット協会ホームページからご確認ください。

別ウィンドウで「一般社団法人日本クレジット協会」のウェブサイトへ遷移します。

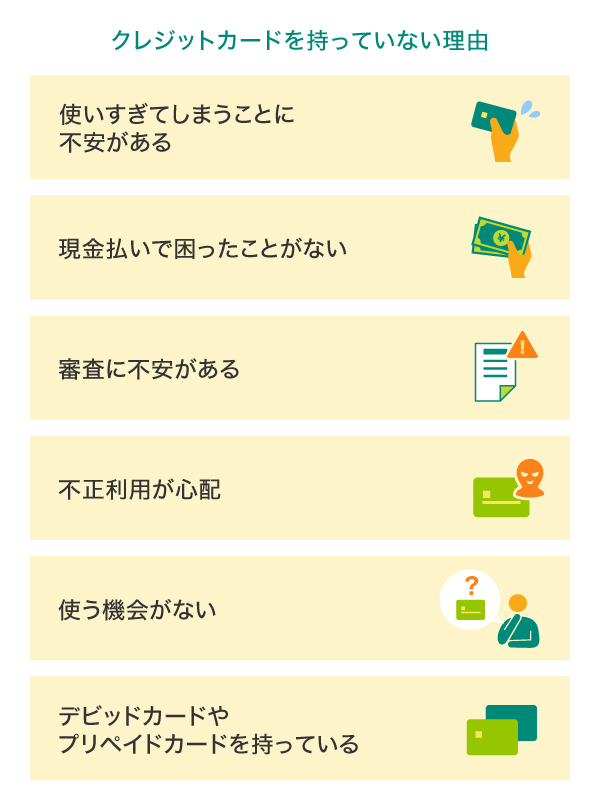

クレジットカードを持たない理由

クレジットカードを持たない理由は人それぞれですが、よく耳にする理由としては、下記のようなものがあげられます。

クレジットカードを持っていない理由には、クレジットカードの使いすぎや、審査などに不安を感じているケースがあるようです。不安の原因として、不正利用に対する心配もあるでしょう。カード会社によっては不正利用を防ぐため、さまざまなセキュリティ対策を行っています。三井住友カードでも、さまざまなセキュリティサービスが用意されているので安心です。

また、クレジットカード払い以外の支払い方法を使っていることも理由に挙げられます。現金でも不便を感じていなかったり、デビットカードやプリペイドカードをすでに持っていたりする場合は、クレジットカードの必要性を感じられないかもしれません。クレジットカードは、デビットカードやプリペイドカードとは違うメリットもありますので確認してみるとよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

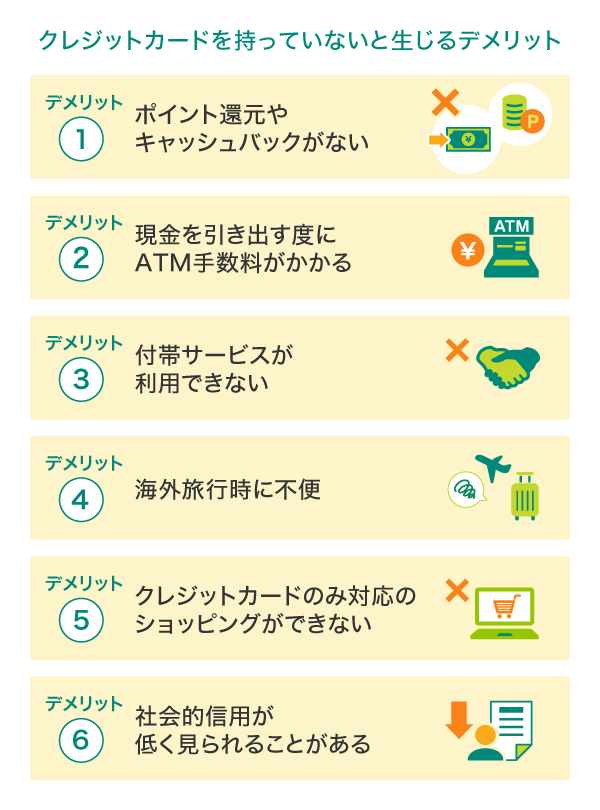

クレジットカードを持っていないと生じるデメリット

続いて、クレジットカードを持っていないことで起こりうるデメリットについて見ていきましょう。

ポイント還元やキャッシュバックがない

クレジットカードのポイントは、食料品や日用品のお買い物だけでなく、通信費や光熱費、ガソリン代などの支払いでも貯めることができます。毎月必ず出ていく固定費や日々の生活費をクレジットカード払いにすれば、支払い額に応じてポイントが貯まります。一方、口座振替や現金払いでは、基本的にポイントをもらうことはできませんので、その分損をする可能性があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

現金を引き出す度にATM手数料がかかる

クレジットカードで支払ったお金は、手数料が引かれずに銀行口座から引き落とされます。一方、日々の生活費を現金で支払う場合は、銀行やコンビニのATMで定期的に現金を下ろすこともあるでしょう。曜日や時間帯、利用するATMの種類によっては、引き出しの度に手数料がかかってしまいます。

付帯サービスが利用できない

クレジットカードには、提携店舗での割引や優待といった各種付帯サービスがあります。カードを持っていない人は、これらのお得なサービスを利用することができません。

海外旅行時に不便

海外旅行をする際には、クレジットカードがないと多額の現金を持ち歩かなければならないので、盗難被害に遭うリスクが高まります。さらには、ホテルへの宿泊時にクレジットカードを提示できないとデポジット(預かり金)の支払いを求められ、何かと不便です。

また、海外でトラブルに見舞われた場合、クレジットカードに付帯している海外旅行傷害保険があれば安心です。カードがない人は補償を受けられないケースもあります。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらもあわせてご覧ください(タビサポ)

クレジットカードのみ対応のショッピングができない

ネットショッピングなどを利用した際、クレジットカード以外の方法で支払おうとすると、多くの場合は数百円程度の手数料がかかります。さらに、コンビニや銀行に支払いに行くのは手間もかかります。

また、海外ネットショッピングや国内ショッピングサイトの一部では、クレジットカード以外の支払い方法が選べない場合もあります。せっかく欲しいものが見つかっても、そういったサイトを利用したいときにクレジットカードを持っていないとショッピングできないこともありえます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

社会的信用が低く見られることがある

カード会社や金融機関は信用情報機関に加盟しており、信用情報機関にはカードやローンの利用履歴と信用情報が、クレジットカードヒストリーとして記録されています。カード会社や金融機関にとって信用情報は、申込者や利用者の信用を測る判断材料のひとつなので、常に現金払いでカード利用の実績がない人はクレヒスが真っ白な状態です。

クレジットカードを作ろうと思い立った際、実績・記録がないのは、支払いの遅延もない反面、これまでカードを持っていなかったのは何かおかしいと思われてしまう可能性があります。単にカードを持っていないだけなのに、カードを作れない理由がある人だと思われてしまうと、社会的信用が低いイメージを持たれてしまう恐れがあります。

なお、信用情報はカードの入会時や更新時だけでなく、車や住宅の購入時にローンを申し込むときにもチェックされますので、この審査に影響することも想定されます。日頃から無理のない範囲でカードを利用し、支払いを遅延せずに良いクレヒスを積むことが、信用につながります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

初めてのクレジットカードを選ぶ時のポイント

クレジットカードの最初の1枚を選ぶ際は、何を基準にしたらよいか悩む人もいるでしょう。必ずチェックしておきたいカード選びのポイントは大きく分けて4点あります。

クレジットカードには年会費がかかりますが、近年、入会初年度から年会費無料のものも多くあります。年会費がかかるカードの場合、支払い金額以外に1年に1度支払い続けるものなので、金額が高すぎないものを選ぶようにしましょう。

また、ポイント還元率にも注目しておきましょう。ポイント還元率は、利用額に対していくら分のポイントが返っているかということです。還元率が高いカードは、より多くポイントが得られてお得です。クレジットカードのなかには、特定のコンビニや飲食店などの店舗でカードを利用するとポイント還元率がアップするものもあります。

そして、クレジットカードを何に使いたいかもポイントの1つです。日々の買い物に使いたいなら特定の店舗でポイントが貯まるもの、海外旅行に持っていきたいなら海外旅行傷害保険が付帯しているものなど、カードの特典やサービス内容がクレジットカードを持ちたい目的に合致しているかをチェックしましょう。

最初の1枚を選ぶ際にはデザイン性も重要なポイントといえます。シンプルで飽きがこないデザインのクレジットカードなら、長く使い続けるのに最適でしょう。また、気に入ったデザインなら、カードをお財布から取り出す度に気分も上がります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードを新規で申し込む際に重視していることは?

2022年4月付けで発表された、公正取引委員会によるクレジットカードの取引に関する調査で、クレジットカードを持っている人が、新規で申し込む際に重視している点についての回答は、「入会費や年会費」が最も多く52.9%でした。次いで、「新規入会時の特典(例:ポイント付与)」が17.1%、「支払い額に応じた特典(例:ポイント付与)」が12.5%で、ポイント付与を重視している人が約3割を占めていることがわかります。

クレジットカードを新規に申し込む際に最も重視する点

| 回答内容 | 回答者数(名) | 割合 |

|---|---|---|

| 入会費や年会費 | 2,221 | 52.9% |

| 新規入会時の特典(例:ポイント付与) | 719 | 17.1% |

| 支払い額に応じた特典(例:ポイント付与) | 523 | 12.5% |

| カード会社の知名度・信頼度 | 193 | 4.6% |

| カード会員限定の特典(例:割引サービス) | 185 | 4.4% |

| 国際ブランドの知名度・信頼度 | 106 | 2.5% |

| 使用可能な店舗の数 | 104 | 2.5% |

| 社会的信用・ステータス | 60 | 1.4% |

| 支払い以外の機能(例:キャッシング機能) | 23 | 0.5% |

| カードのデザイン | 17 | 0.4% |

| 特定の支払い方法の手数料(例:リボ払い) | 15 | 0.4% |

| さまざまな支払い方法(例:リボ払い) | 15 | 0.4% |

| その他 | 19 | 0.5% |

| 回答者数 | 4,200 | 100% |

(出典)公正取引委員会「クレジットカードの取引に関する実態調査報告書 1 クレジットカード等の保有状況」を加工して作成

別ウィンドウで「公正取引委員会」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は公正取引委員会ホームページからご確認ください。

別ウィンドウで「公正取引委員会」のウェブサイトへ遷移します。

また、直近1年間で支払った入会金・年会費の総額についての回答は、「0円」が5割を超えており、「入会金や年会費が無料で、ポイントがお得に貯まるカード」の人気の高さがうかがえる結果となりました。

直近1年間で支払った入会金・年会費の総額

| 回答内容 | 回答者数(名) | 割合 |

|---|---|---|

| 0円 | 2,263 | 53.9% |

| 1円以上5,000円未満 | 716 | 17.0% |

| 5,000円以上1万円未満 | 229 | 5.5% |

| 1万円以上2万円未満 | 327 | 7.8% |

| 2万円以上 | 665 | 15.8% |

| 回答者数 | 4,200 | 100% |

(出典)公正取引委員会「クレジットカードの取引に関する実態調査報告書 1 クレジットカード等の保有状況」を加工して作成

別ウィンドウで「公正取引委員会」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は公正取引委員会ホームページからご確認ください。

別ウィンドウで「公正取引委員会」のウェブサイトへ遷移します。

新しいクレジットカードを作る際の注意点

クレジットカードを作る時には気を付けなければいけないこともあります。詳しく見ていきましょう。

何枚ものカードを同時に申し込まない

クレジットカードを同時に何枚も申込んでしまうのは避けましょう。利用目的に応じて複数枚を持つことは問題ありませんが、「同時に何枚も」の場合、支払い能力がないのではないかと見なされてしまう可能性があり、審査に不利になるケースもあります。

不正利用への対策を確認する

近年問題になっている不正利用への対策が万全かどうか、どのような対策を講じているかも、とても重要な注意点です。

三井住友カードの不正利用対策

三井住友カードでは、業界最高水準の不正利用検知システムによって、24時間365日体制でお客さまのクレジットカードのモニタリング(不審カード利用チェック)を実施しています。

また、三井住友カードでは、クレジットカードを安心安全に利用するためのサービスを提供しています。「あんしん利用制限サービス」では、利用シーンに応じてカード利用を制限することができます。海外での利用を制限したり、カード利用時のみ一時的に制限解除したりできます。「ご利用通知サービス」に登録すると、カードを利用した際にリアルタイムで通知されるため、不正利用にいち早く気付くことができるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

分割・リボ払いは計画的にする

クレジットカードは後払い機能だけでなく、支払い額を分割できるサービスがあります。分割払い、リボ払いは、どちらも毎月の支払い額を少額にきるので負担は軽減できますが、注意も必要です。

分割払いを利用する際、複数の買い物に対してさまざまな分割回数を設定してしまうと、毎月の支払い金額が結局いくらになるのかを把握しにくくなってしまいます。一方、リボ払いは毎月の支払い金額を一定に設定できますが、あまり少額ずつにしてしまうと支払い終えるまでの期間が長くなってしまいます。

初めてクレジットカードを持つ人におすすめの三井住友カード

クレジットカードを持っていない人が新規で申し込む場合、年会費無料のカードを選ぶのがおすすめです。三井住友カードからおすすめのカードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 1・2・3

ポイント

最大7%還元

即時発行可能!

最短10秒4

海外旅行傷害保険 5

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象となりません。

※3 通常のポイント分を含んだ還元率となります。

※4 即時発行ができない場合があります。

※5 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 2・3・4

ポイント

最大7%還元

海外旅行傷害保険 5

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 iD、カードの差し込み、磁気取引は対象となりません。

※4 通常のポイント分を含んだ還元率となります。

※5 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(NL)・三井住友カード(CL)なら、ポイント還元率が最大7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済で支払うと、ポイント還元率が通常のポイント分を含んだ7%になります。

例えば、対象店舗で月5,300円分を利用した場合、対象となる金額は5,200円なので、Vポイントは364ポイント貯まります!

ポイントの計算方法

通常のポイント

5,200円×0.5%=26ポイント

タッチ決済利用

5,200円×6.5%=338ポイント

合計364ポイント

ポイント還元率はご利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

一部、ポイント加算対象とならない店舗、および指定のポイント還元率にならない場合があります。

一部、Visaのタッチ決済・Mastercard®タッチ決済がご利用いただけない店舗があります。

お店側で高額のご利用を制限されている場合があります。

iD、カードの挿し込み、磁気取引は最大7%還元の対象となりません。

詳細は以下ホームページをご確認ください。

クレジットカードを持てば、日々の生活が便利でお得になる

これまで現金主義で暮らしてきた人は、クレジットカードを持つことに不安があるかもしれません。しかし、クレジットカードを持っていないとカード利用時のポイント還元やATMでの現金引き出し手数料の節約、毎月の支出管理といったさまざまなメリットを得ることができません。

クレジットカードのお得さや便利さを体感するために、まずは年会費無料のカードを1枚持つところから始めてみてはいかがでしょうか。

よくある質問

Q1.クレジットカードを持っていない人は少ない?

一般社団法人日本クレジット協会の調査によると、2023年3月末のクレジット発行枚数は3億860 万枚で、20歳以上の日本人1人あたりのクレジットカード平均保有枚数は約3枚です。このことから、1枚もクレジットカードを持っていない人は少数派だといえるでしょう。

詳しくは以下をご覧ください。

Q2.クレジットカードを持たないデメリットは?

代表的なものとして、「ポイント還元やキャッシュバックがない」「現金を引き出す度にATM手数料がかかる」「付帯サービスが利用できない」「海外旅行時に不便」「クレジットカードのみ対応のショッピングができない」といったデメリットがあげられます。また、カードやローンの利用履歴とそれに基づく信用情報の記録がないと、カード会社や金融機関の審査の際に、申込者や利用者を信用できるかどうかの判断が厳しくなる場合があります。

詳しくは以下をご覧ください。

Q3.初めてクレジットカードを持つ人におすすめのカードは?

初めてクレジットカードを持つ場合、まずは年会費無料で手軽に所有できるカードから始めてみるのがおすすめです。年会費無料のカードでも、さまざまな特典やサービスが付帯しているものもありますので、まずは申し込んでみましょう。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2024年4月時点の情報のため、最新の情報ではない可能性があります。