個人事業主におすすめ三井住友カードの

クレジットカード

個人事業主を支える2枚のクレジットカード

経費精算をもっと賢くお得に

個人事業主向けの法人・ビジネスカードとは?

どんなメリットがある?

まず「法人カード」とは、法人や個人事業主に対して発行されるクレジットカードのことです。法人カードには、大企業向けのコーポレートカードや、中小企業・個人事業主向けのビジネスカードがあり、会社の規模によって種類が分けられています。

| 法人カードの種類 | |

|---|---|

| ビジネスカード | コーポレートカード |

|

中小企業・個人事業主向け |

大企業向け |

個人事業主も法人カードの審査に通る?

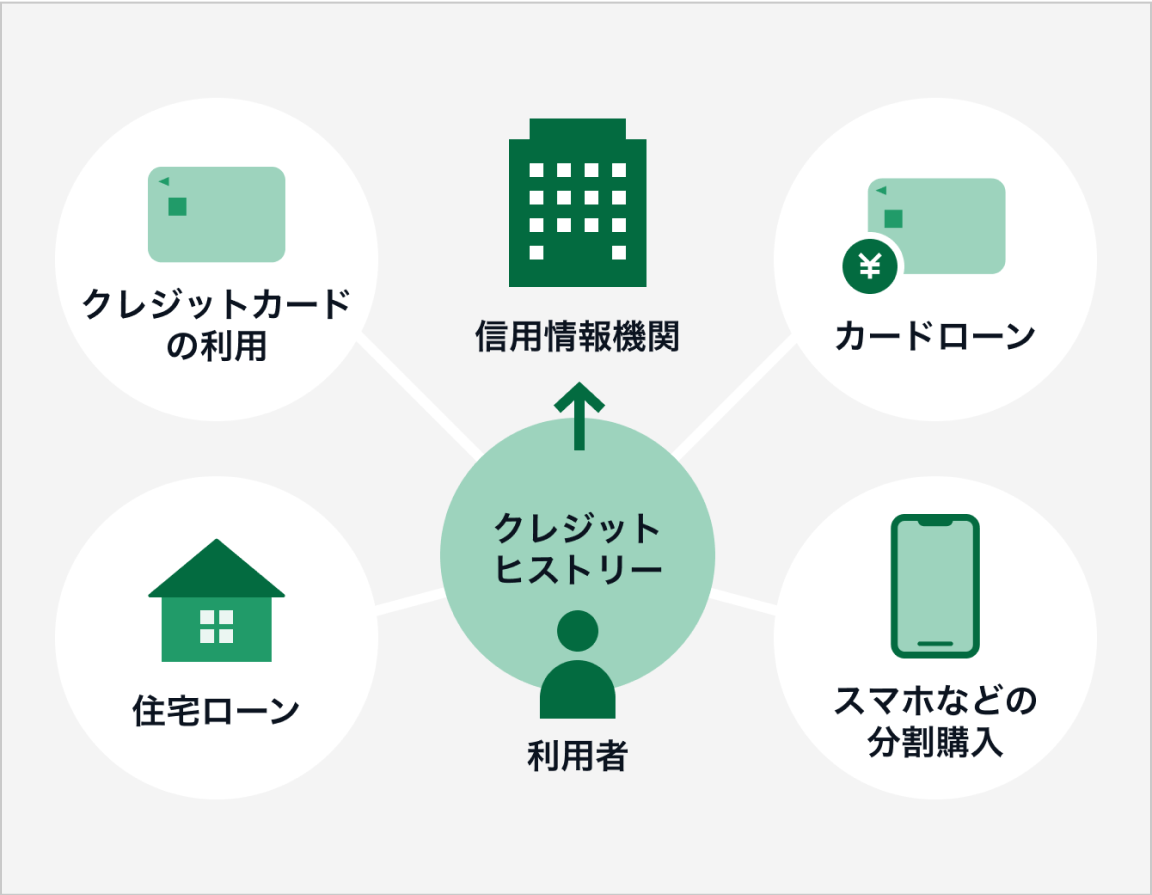

中小企業・個人事業主向けのビジネスカードには、個人のクレジットヒストリーや信用情報に問題がなければ審査に通るものもあります。

法人カードの審査対象は、「個人」と「会社」の2種類です。審査対象が「個人」のビジネスカードの場合、ご本人のクレジットヒストリーや信用情報に問題がなければ、審査に通る可能性が高くなります。開業直後の個人事業主でも発行しやすいのでおすすめです。

また、ビジネスカードのなかには開業前に作れるものもあり、開業届の提出前でも発行することが可能です。

一方、審査対象が「会社」の法人カードの場合、個人の信用情報に問題がなくても、赤字が続いているなどの状況があれば、当然ですが、審査を通過するのは難しくなるでしょう。

個人事業主が法人カードの審査を受ける際のポイント| 審査対象 | 申し込み条件・入会資格 | 審査内容 |

|---|---|---|

|

会社 |

法人 |

会社の経費・取引状況 |

|

個人 |

法人代表者 |

個人のクレジットヒストリー |

|

個人 |

個人事業主 |

個人のクレジットヒストリー |

フリーランスでもクレジットカードは作れる?おすすめのカードを紹介

個人事業主がクレジットカードを開業前に作るメリットは?おすすめカードも紹介!

個人事業主でも持てる法人カードがあります!

法人カードのなかには、法人格のないフリーランスの人や個人事業主でも、登記簿謄本・決算書の提出不要で作れるカードがあります。さらに、年会費が低めの法人カードもありますので、ぜひチェックしてみましょう。

例えば、三井住友カード ビジネスオーナーズの場合、設立間もない個人事業主でも申し込むことができ、本人確認書類のみで最短3営業日で発行することができます。

- 対象金融機関、口座種別などにより、 書面手続きが必要な場合は最短3営業日発行となりません。

個人事業主が法人カード・ビジネスカードを作るメリットは

事業の効率化!

個人事業主が個人用カードと分けて法人カードを持つと、請求書カード払いでカード決済を一本化できるなど、さまざまなメリットが得られ、事業を効率化できます。具体例を見ていきましょう。

カード決済に一本化

カード決済に一本化

請求書カード払いとは、受領した請求書の支払い方法をカード決済に変更できるサービスです。事業の運営に忙しい個人事業主や経営者にとって「請求書の銀行振込での支払い時期が重なり、資金が心配」といった場合もあるでしょう。そんなとき、支払いをクレジットカードに一本化することができると便利です。

請求書カード払い

資金管理しやすい

資金管理しやすい

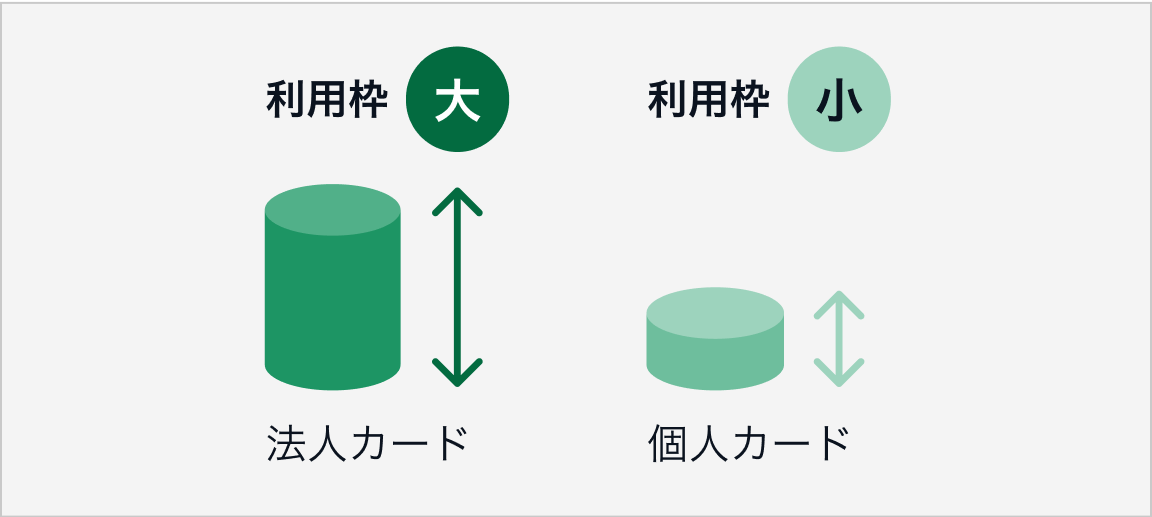

カード利用枠(利用可能額)とは、そのクレジットカードで立て替え払いができる最大金額のことです。

法人カードは、個人カードに比べると利用枠が大きく設定されるケースが多いです。そのため、仕事に必要なものを購入するには、法人カードの利用が便利といえるでしょう。

ただし、法人カードでも、新規で申し込んだ直後は、数十万円程度の利用枠からスタートする場合があります。最初から大きな支払いに利用するのは、難しい可能性があるので注意しましょう。

また、クレジットカードの支払いは、決済した日から1ヵ月~2ヵ月後になるため、計画的な事業運営にも役立ちます。「売掛金の入金タイミング以前に発生する仕入れの支払いで、資金繰りが厳しい」といった事態を防ぐこともできるので安心です。

なお、法人カードには、限度額の引き上げの手続きができるものもありますので、その点も確認しておきましょう。

法人カードでも個人カードと同じように、使用することでポイントが貯まるものがあります。税金など、比較的高額の支出やオフィスの水道光熱費、賃料、通信費などの固定費をカード払いにすることで、効率的にポイントを貯めることができます。

貯まったポイントを電子マネーなどに交換できるものもありますが、なかには交換率が下がるものもありますので注意が必要です。また、自分がよく使うお店で還元率が増やせるかなど、使うシーンを想定して選ぶといいでしょう。

法人カードには、国内・海外旅行傷害保険などが付帯されているものが多くあります。付帯保険が充実していれば、その分、自分で保険に加入する必要がなくなるので、手間が省けますし、保険料も節約することができます。

旅行中の損害保険サービスが付帯しているクレジットカードであれば、出張中の予期せぬトラブルも補償されるため、安心して仕事に集中することができます。補償内容や保険の適用条件はクレジットカードによって違うので、よく確認して選びましょう。

が充実

が充実

一般的に法人カードには、保険以外にもビジネスに役立つ付帯サービスが充実しています。

例えば、新幹線のチケットレス(乗車券などを使わずに改札を通って乗車できる)サービスを利用できる、規定の回数内なら無料で税理士相談が受けられるといったサービスがあります。自身の業態に合ったサービスが付いているか、カードを選ぶ際にチェックしましょう。

ここをチェック!

個人事業主がクレジットカードを

選ぶポイント

個人事業主が法人カードを作る際、自分に合った法人カードを選ぶポイントをご紹介します。

個人事業主のクレジットカードの作り方は?作るタイミングや注意点も解説!

法人カードの多くは年会費が設定されています。これは、ビジネスに役立つさまざまな付帯サービスが充実していることも理由のひとつです。ただし、年会費が高すぎると、個人にとって負担になるかもしれません。

なかには、年会費無料の法人カードもありますので、収入とのバランスを考えて選びましょう。

また、年会費が有料であっても、初年度が無料になるサービスを設けているものや、条件達成により無料になるカードもあります。申し込む際にチェックしましょう。

年会費で選ぶなら

三井住友カード ビジネスオーナーズ

一般カード

本会員・パートナー会員ともに

年会費が永年無料

ゴールドカード

- ・ 本会員 5,500円(税込)

- ・ 年間100万円のご利用で

翌年以降の年会費永年無料※1 - ・ パートナー会員 永年無料

- 対象取引や算定期間など実際の適用条件の詳細は以下をご確認ください。

特典の詳細およびご注意事項

プラチナプリファード

- ・ 本会員 33,000円(税込)

- ・ パートナー会員 永年無料

初期投資などのために、高額な費用が必要になる場合を想定してカード利用枠(利用可能額)が大きいカードを選ぶと、いざというときに役立ちます。

法人カードにも個人カード同様に、一般カード・ゴールドカードなどのランクがあります。ランクが上がれば年会費も上がりますので、まずは自分が支払う年会費を想定し、同じランクのなかでカード利用枠(利用可能額)が大きいカードを選ぶことをおすすめします。

利用枠で選ぶなら

三井住友カード ビジネスオーナーズ

最大500万円※

プラチナプリファード

最大9,999万円※

- 所定の審査があります。

法人カードには、ビジネスに役立つサービスが付帯しているカードも存在します。カードによっては国内や海外の空港にある専用ラウンジを利用できたり、ETCカードを無料で発行できたりと、さまざまな特徴があります。

なかには、経理サポートや弁護士相談サービスがあるものや、新幹線のチケットレス(乗車券などを使わずに改札を通って乗車できる)サービスを利用できる法人カードもあります。自身の業態に合ったサービスが付いているか、カードを選ぶ際にチェックしましょう。

付帯サービスで選ぶなら

三井住友カード ビジネスオーナーズ

一般カード

主な付帯サービス

- ・ ETCカード年会費無料で追加可能※

- ・ JR東海エクスプレス予約サービス

ゴールドカード

主な付帯サービス

- ・ ETCカード年会費無料で追加可能※

- ・ JR東海エクスプレス予約サービス

- ・ 空港ラウンジサービス

プラチナプリファード

主な付帯サービス

- ・ コンシェルジュサービス

- ・ 請求書カード払い

- ・ ETCカード年会費無料で追加可能※

- ・ 空港ラウンジサービス

- ・ ビジネスサポートサービス

- 入会翌年度以降、前年度に一度もETCカードのご利用がない場合は、ETCカード年会費550円(税込)のお支払いが必要となります。

国内・海外旅行傷害保険などが付帯された法人カードなら、出張中の予期せぬトラブルも補償されるので、より仕事に集中できるといえるでしょう。また、カードで購入した商品の破損や盗難といったトラブルを補償する、ショッピング補償が付帯したカードも、お買い物に安心です。

ただし、付帯保険の補償内容や適用条件はクレジットカードによって違います。例えば、旅行傷害保険の場合、「事前に旅費などを当該カードでクレジット決済いただくことが前提」といった利用付帯の条件があることも多いので、しっかり確認しましょう。

付帯保険で選ぶなら

三井住友カード ビジネスオーナーズ

一般カード

海外旅行傷害保険 最高2,000万円※1

ゴールドカード

国内・海外旅行傷害保険 最高2,000万円※1

年間300万円までのお買物安心保険※2

プラチナプリファード

国内・海外旅行傷害保険 最高5,000万円※1

年間500万円までのお買物安心保険※2

- 事前に旅費などを当該カードでクレジットカード決済いただくことが前提です。

- 国内・海外でのご利用が対象です。

法人カードの一般的なポイント還元率は0.5%です。しかし、カード会社によっては、さまざまなサービスを提供しており、カードを利用することでポイント還元率を増やすことができます。例えば、対象の店舗やサービスでカードを使用することで、ポイント還元率が大きくアップするものもあります。カードを選ぶ際にサービスが充実しているかチェックしましょう。

なお、貯まったポイントの使い道が豊富だと、よりお得にカードを使いこなすことができます。なかには、貯まったポイントをカードの利用代金に充当したり、マイルに移行できたりするものもあります。ポイントが貯まりやすいかだけでなく、貯まったポイントの使い道もしっかり確認して選ぶといいでしょう。

ポイント還元率で選ぶなら

三井住友カード ビジネスオーナーズ

一般カード

ポイント最大1.5%還元※1

ゴールドカード

ポイント最大2%還元※2

プラチナプリファード

ポイント最大10%還元※3

- 対象の三井住友カードと2枚持ちかつ対象のご利用をすることが条件です。

- 対象の三井住友カードで条件達成することが前提となります。

対象のご利用でポイント最大2%還元! - 利用条件や特約店ごとに還元率が異なりポイント付与条件もございますので、特約店でカードをご利用いただく前に各特約店の付与条件など、公式ホームページを必ずご確認ください。

個人事業主が持つなら

三井住友カード

ビジネスオーナーズがおすすめ

- 一般カード

- ゴールドカード

- プラチナ

プリファード

-

個人事業主の経費管理をサポート

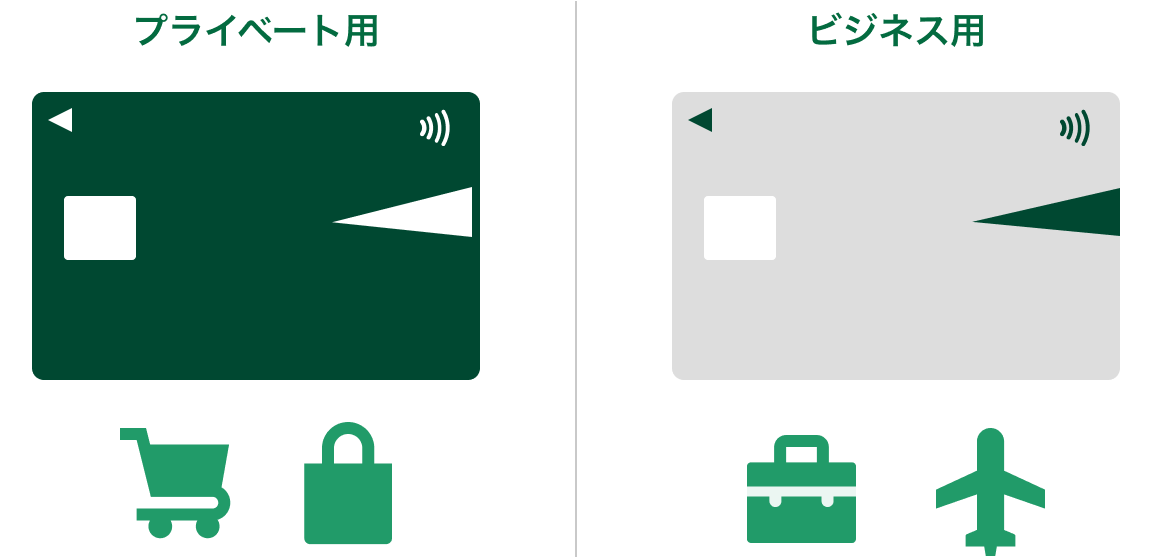

公私分離で経費精算を明確に。

個人的な買い物と、仕事で必要な備品を同じカードで支払っていませんか?後からその支払いが経費と私費のどちらかわからなくなってしまうことも。

仕事用にビジネスカードを用意しておけば公私の区別ができ、ビジネスオーナーズなら経費の使用状況もアプリで確認することができます。

ほかにもこんなメリットが

- ・ 経費の仮払いや立て替えなど、小口現金精算が不要。

- ・ 経費の計上漏れや請求漏れをなくし、振り込み手数料も削減。

- ・ 請求書カード払いで、カードが使えないお店でも利用可能。

対象となるご利用のポイントを

最大1.5%還元ビジネスオーナーズ・ビジネスオーナーズ ゴールドと対象の三井住友カードの2枚お持ちいただくと、ビジネスオーナーズの対象のご利用金額200円(税込)につき3ポイント(通常のポイント分を含む)を還元いたします。

- ポイント付与対象となるご利用の条件など、詳細・最新情報は以下をご確認ください。

対象のご利用でポイント最大1.5%還元!

経費でVポイントが

どんどん貯まる!使える!経費をカード払いできるから、ポイントもどんどん貯まります。貯まったVポイントは、世界中のVisa加盟店で1ポイント=1円分でお買い物にご利用できます。詳細は以下をご確認ください。

VISAで使える。Vポイントのお得な使い方・貯め方!

-

- 対象取引や算定期間などの実際の適用条件などの詳細は以下をご確認ください。

特典の詳細およびご注意事項

個人事業主の経費管理をサポート

公私分離で経費精算を明確に。

個人的な買い物と、仕事で必要な備品を同じカードで支払っていませんか?後からその支払いが経費と私費のどちらかわからなくなってしまうことも。

仕事用にビジネスカードを用意しておけば公私の区別ができ、ビジネスオーナーズなら経費の使用状況もアプリで確認することができます。

ほかにもこんなメリットが

- ・ 経費の仮払いや立て替えなど、小口現金精算が不要。

- ・ 経費の計上漏れや請求漏れをなくし、振り込み手数料も削減。

- ・ 請求書カード払いで、カードが使えないお店でも利用可能。

対象となるご利用のポイントを

最大2%還元特典① ビジネスオーナーズ・ビジネスオーナーズ ゴールドと対象の三井住友カードの2枚お持ちいただくと、ビジネスオーナーズの対象のご利用金額200円(税込)につき3ポイント(通常のポイント分を含む)を還元いたします。

特典② ご利用代金お支払い口座を三井住友銀行に設定されている方で、ビジネスオーナーズゴールドをご利用の場合、対象のご利用金額合計200円(税込)につき2ポイント(通常のポイント分を含む)を還元いたします。

- ①②特典を達成の場合、対象のご利用金額合計200円(税込)につき4ポイント(通常のポイント分を含む)の還元となります。

- ポイント付与対象となるご利用の条件など、詳細・最新情報は以下をご確認ください。

対象のご利用でポイント最大2%還元!

ゴールドカードならさらに3つの特典

年間100万円のご利用で

-

翌年以降

年会費無料

-

継続特典として

毎年10,000ポイント還元!

-

国内空港ラウンジ

サービスが無料!

経費でVポイントが

どんどん貯まる!使える!経費をカード払いできるから、ポイントもどんどん貯まります。貯まったVポイントは、世界中のVisa加盟店で1ポイント=1円分でお買い物にご利用できます。詳細は以下をご確認ください。

VISAで使える。Vポイントのお得な使い方・貯め方!

- 対象取引や算定期間などの実際の適用条件などの詳細は以下をご確認ください。

-

- 毎年、年間100万円のご利用ごとに10,000ポイントをプレゼント。(最大40,000ポイント)

- 利用条件や特約店ごとに還元率が異なりポイント付与条件があります。特約店でカードをご利用いただく前に各特約店の付与条件など、以下をご確認ください。

特約店一覧・詳細について

個人事業主の経費管理をサポート

公私分離で経費精算を明確に。

個人的な買い物と、仕事で必要な備品を同じカードで支払っていませんか?後からその支払いが経費と私費のどちらかわからなくなってしまうことも。

仕事用にビジネスカードを用意しておけば公私の区別ができ、ビジネスオーナーズなら経費の使用状況もアプリで確認することができます。

ほかにもこんなメリットが

- ・ 経費の仮払いや立て替えなど、小口現金精算が不要。

- ・ 経費の計上漏れや請求漏れをなくし、振り込み手数料も削減。

- ・ 請求書カード払いで、カードが使えないお店でも利用可能。

対象となるご利用のポイントを

最大2.5%還元ビジネスオーナズ プラチナプリファードと三井住友カード(NL)を2枚持ちし、条件を達成すると最大2.5%還元いたします。

- ポイント付与対象となるご利用の条件など、詳細・最新情報は以下をご確認ください。

対象のご利用でポイント最大2.5%還元!

プラチナプリファードならさらに3つの特典

-

ビジネスオーナーズ特約店

(プラチナプリファード限定)のご利用で

最大10%ポイント還元※1

-

継続特典として

最大40,000ポイント還元!※2

-

国内空港ラウンジ

サービスが無料!

- 利用条件や特約店ごとに還元率が異なりポイント付与条件もございますので、特約店でカードをご利用いただく前に各特約店の付与条件など、必ず公式ホームページをご確認ください。

- 毎年、年間100万円のご利用ごとに10,000ポイントをプレゼント。(最大40,000ポイント)

経費でVポイントが

どんどん貯まる!使える!経費をカード払いできるから、ポイントもどんどん貯まります。貯まったVポイントは、世界中のVisa加盟店で1ポイント=1円分でお買い物にご利用できます。詳細は以下をご確認ください。

VISAで使える。Vポイントのお得な使い方・貯め方!

カード利用枠は安心の最大9,999万円※

急な設備投資や

大量の仕入れにも対応できる!

ビジネスシーンにおいては、設備投資や広告費などさまざまなお支払いが発生します。お客さまのビジネスを止めないために、ビジネスオーナーズのカード利用枠は大きめに設定しました(従来の一般カード比)。

- 所定の審査があります。

ほかにもビジネスに役立つ

ビジネスオーナーズの特長

最短3営業日発行

審査結果を最短当日にメールでご確認。お申し込みから最短3営業日でカードが発行され、約1週間後にお手元にカードが届きます。

- 金融機関サイトで口座振替設定が完了しなかった場合、書面によるお手続きが必要です。書面の場合は1ヵ月程度お時間がかかります。

ETCカード

年1回以上ご利用で無料(初年度無料)で追加可能

ETCマークのある国内の有料道路の料金所をキャッシュレスで快適なドライブを実現します。

- 入会翌年度以降、前年度に一度もETCカードのご利用がない場合は、ETCカード年会費550円(税込)のお支払いが必要となります。

JR東海エクスプレス

予約サービス

(プラスEX会員)

ビジネスカードに「プラス」して利用できる「東海道・山陽・九州新幹線(東京~博多~鹿児島中央間)」のネット予約&チケットレスサービスです。

- 当サービスは、東海旅客鉄道株式会社(JR東海)が提供するサービスです。

旅行傷害保険

旅行中のアクシデントに備えて、旅行傷害保険をご用意しております。

- 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

法人カード

特徴

カード利用枠(ご利用限度額)が大きい

ビジネスに役立つ付帯サービスが充実している場合が多い

メリット

-

急な出費に

備えられる -

経費管理が

楽になる -

ビジネス向けの

付帯サービスが充実 -

キャッシュフローが

安定する

こんなときにおすすめ

出張費用の経費精算を効率化したい

会計上のミスを減らしたい

仕事の支出とプライベートの支出を区別したい

個人用カード

特徴

年会費が永年無料や初年度無料で発行できるカード会社が多い

高校生を除く満18歳以上の方であれば申し込み可能

キャッシングや分割払い、リボ払いが可能

メリット

-

現金がなくても

お買い物ができる -

日々の買い物で

ポイントが貯まる -

ETCカード・家族カード

を作ることができる -

アプリなどで

お金の管理がしやすい

こんなときにおすすめ

年会費無料で使いたい

分割払いやリボ払いを利用したい

キャッシング機能を利用したい

初心者でも簡単!

個人事業主向け

法人カードの作り方

個人事業主向けの法人カードを申し込む場合、インターネットのオンライン申込フォームに必要な情報を入力します。その後、メールで送られてくる申込番号を受け取ったら、口座振替設定をして申し込みは終了です。それらの情報を基に入会審査を経て、法人カードが発行・発送されます。

法人カードは、個人用クレジットカードのような即日発行に基本、対応していません。そのため、申し込みからカード発行までは、2~3週間ほど猶予を見ておくとよいでしょう。ただし、なかには、お申し込みから最短3営業日で発行できる個人事業主向けの法人カードもあります。

法人カードのお申し込みに

必要なもの

個人事業主の本人確認書類

公的な証明書である免許証やパスポート、マイナンバーカードのコピーなど、個人事業主の本人確認ができるもの。

お支払い口座の確認書類

個人事業主の場合は「個人決済型」となるため個人口座を準備します。口座情報が確認できるものも忘れないようにしてください。

法人カード発行までの流れ

-

STEP1

お申し込み内容のご入力

-

STEP2

お支払い口座の設定

-

STEP3

三井住友カードなら最短3営業日

入会審査・カード発行

-

STEP4

三井住友カードなら約1週間

ご自宅にカードが到着

個人事業主が

法人カードを

持つときの注意点

個人事業主が法人カードを持つとメリットが豊富ですが、注意点もあります。

記帳方法

記帳方法

カード決済した経費は、確定申告のしかたなどによって記帳の方法が異なります。

例えば、青色申告65万円控除の場合、原則として収益や費用が発生した段階で計上する「発生主義」に基づいた複式簿記での記帳が求められます。このとき、使用するクレジットカードが個人カードか法人カードかによって、記帳のタイミング、仕訳の勘定科目が異なるので注意しましょう。

また、確定申告の際には、法人カードのご利用代金明細書が経費の証明書として必要になります。ただし、インターネットでのご利用代金明細書を使っている場合には、さかのぼれる年数に制限があるため注意が必要です。

確定申告の時期になってご利用代金明細書が準備できないということがないように、ご利用代金明細書は定期的にダウンロードして印刷しておくことをおすすめします。

個人カードでは年会費無料も珍しくありませんが、法人カードでは年会費が有料のものが多いです。ビジネスシーンで使いやすい機能が搭載されていてメリットが多いとはいえ、年会費が高すぎては負担が大きくなります。

法人カードのなかには、年会費無料のカードも存在しますので、収入とのバランスを考えて選びましょう。また、年会費有料であっても、初年度無料にするサービスを設けているカードもありますので、申し込む際によく確認することがおすすめです。

法人カードを作るにも、必ずカードの審査が必要です。また、法人カードの審査は「審査の対象」によって内容が異なります。

「法人」を対象に発行されるクレジットカードは企業の経営状況や資本金などを基に審査されますが、「個人」を対象に発行される「法人代表者」や「個人事業主」のクレジットカードは、個人の信用を基に審査されます。起業してすぐの場合や個人事業主の場合は、個人与信のビジネスカードを選ぶといいでしょう。

できないカードがある

できないカードがある

クレジットカードには、「リボ払い」や「分割払い」といった支払い方法があります。これらは、支払いを調整することでクレジットカードを計画的に利用できるサービスです。

しかし、法人カードのなかには、個人用のクレジットカードとは異なり、リボ払いや分割払いができないものがあります。支払い方法が限定されるので、前もって確認しておきましょう。

経費を法人カードで支払うには?

法人カードを利用した場合の

会計処理

クレジットカードを利用して経費計上する場合、利用日と実際に預金が引き落とされる支払い日には、1ヵ月から2ヵ月ほどのタイムラグが生じるため、現金払いとは異なる経理処理が必要です。

記帳は原則として取引が成立した段階で経費計上する「発生主義」で行われますが、 クレジットカードの場合は確定申告のしかたなどによって記帳の方法が異なります。

ケース① 青色申告65万円控除でカードを利用した

青色申告では、10万円もしくは55万円の青色申告特別控除、e-TAXによる電子申告などの一定の要件を満たすことで最高65万円の控除が受けられ、大幅な節税になるというメリットがあります。よりメリットの大きい青色申告65万円控除の場合、原則として収益や費用が発生した段階で計上する「発生主義」に基づいた複式簿記での記帳が求められます。

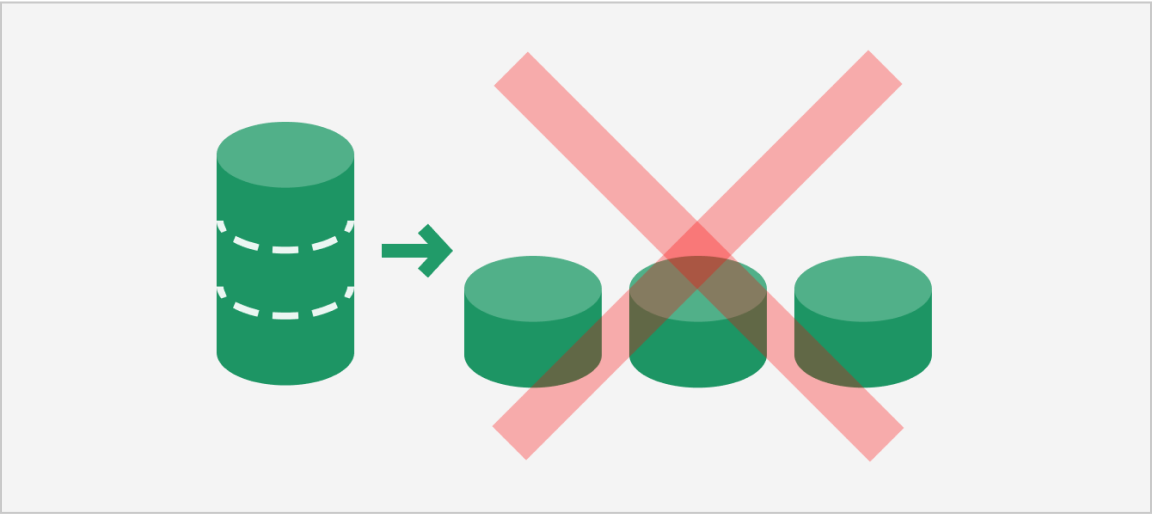

発生主義では、商取引が成立した段階と、実際に収入や支出があった段階の2回に分けて記帳します。ただし、使用するクレジットカードが個人用か法人用かによって、記帳のタイミングや仕訳で使う勘定科目が異なりますので注意が必要です。

5,000円の消耗品を、7月2日に

クレジットカードを使って購入した場合

個人用クレジットカードを利用した

青色申告65万円控除で、事業用でない口座から引き落とされる個人用クレジットカードを利用して支払いをした場合、帳簿上は「クレジットカードの持ち主が、事業主からお金を借りて支払いをした」ということになり、決済時に適切な勘定科目を選んで記帳するだけで構いません。

帳簿上、引き落としの際には

お金の動きはないので、会計処理は不要

7月2日にクレジットカードを利用した場合

| 借方 | 貸方 | |

|---|---|---|

| 7月2日 | 消耗品費 5,000円 |

事業主借 5,000円 |

法人用クレジットカードを利用した

青色申告65万円控除で、事業用の口座から引き落とされる法人用クレジットカードを利用して支払いをした場合、決済日に「未払金」を計上したうえで、引き落とし日にも「普通預金」の勘定科目で未払金を消す処理が必要です。

7月2日にクレジットカードを利用し

8月27日に引き落とされる場合

| 借方 | 貸方 | |

|---|---|---|

| 7月2日 | 消耗品費 5,000円 |

事業主借 5,000円 |

| 8月27日 | 未払金 5,000円 |

普通預金 5,000円 |

支払いが年をまたぐ場合を除いて、

「未払金」を使用せず仕訳の

簡略化も可能

| 借方 | 貸方 | |

|---|---|---|

| 8月27日 | 消耗品費 5,000円 |

普通預金 5,000円 |

ケース② 白色または青色申告10万円控除でカードを利用した

白色申告、もしくは青色申告でも10万円控除で申告する場合は、現金が動いた段階で計上する「現金主義」による単式簿記での記帳となるため、記帳方法はとてもシンプルです。商取引が成立した日と、実際に支払いをした日が別々でも、 支払いが行われた日だけ記帳します。

5,000円の消耗品を、7月2日に

クレジットカードを使って購入

8月27日に口座引き落としされる場合

決済日(口座引き落とし日)に消耗品費として借方に計上するだけ!

貸方はクレジットカードが個人用の場合は事業主借、法人用の場合は普通預金で記帳

個人用のクレジットカード

| 借方 | 貸方 | |

|---|---|---|

| 8月27日 | 消耗品費 5,000円 |

事業主借 5,000円 |

法人用のクレジットカード

| 借方 | 貸方 | |

|---|---|---|

| 8月27日 | 消耗品費 5,000円 |

普通預金 5,000円 |

経費をクレジットカードで支払ったときの注意点

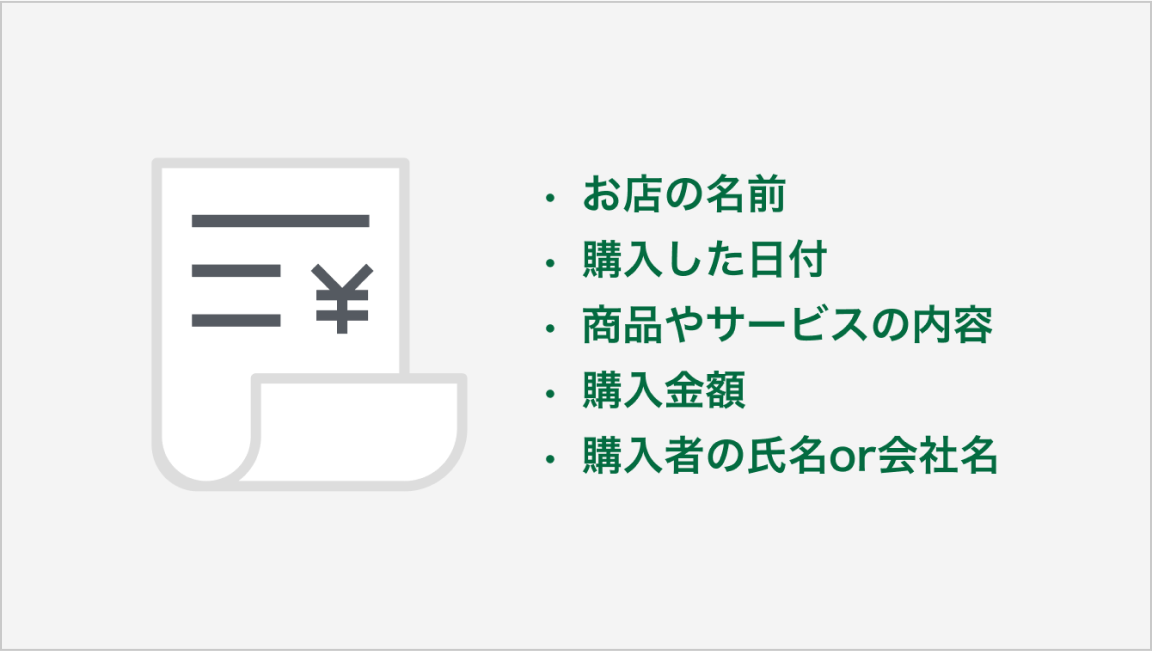

手書きの宛名入りの領収書が発行されないケースではレシートや利用伝票(お客さま控え)を保管しておく

お店の名前、購入した日付、商品やサービスの内容、購入金額、購入者の氏名か会社名の記載があれば支払いの証明に利用できる!

ポイントやマイルを利用して値引きを受けた場合、「値引き」もしくは「雑収入」として仕訳を行う

値引き

支払いと同時にポイント分が

差し引かれる

場合

雑収入

後日キャッシュバックとして

ポイント分が還元される場合

個人事業主が法人カードを利用した場合の勘定科目

勘定科目にはさまざまなものがありますが、クレジットカード決済の仕訳の勘定科目に、「未払金」「事業主借」「事業主貸」があります。

未払金は、商品以外の物品を、後払いなどで購入したときに使う勘定科目です。

おもに、クレジットカードで事業費用を支払った場合の仕訳に使います。なお、小売店の仕入れなど、販売を目的に仕入れた商品の代金は、未払金ではなく「買掛金」の勘定科目を使います。

「事業主借」と「事業主貸」は、事業と事業主個人のあいだのお金のやりとりを記録するための勘定科目です。事業主が個人のお金を事業用に使った場合は「事業主借」、事業資金を事業主個人のために支出した場合は「事業主貸」を使い、取引を記録します。

個人事業主が覚えておきたい勘定科目一覧!経費の仕訳方法についても解説

個人事業主必見!クレジットカード決済による仕訳の方法と勘定科目を徹底解説

| 未払金 |

事業用クレジットカードで事業経費に使用 |

|---|---|

| 事業主借 |

プライベート用クレジットカードで事業経費に使用 |

| 事業主貸 |

事業用のクレジットカードでプライベートの支出に使用 |

消費税の納税額計算に利用される「仕入税額控除」ですが、それを行うには「発行者」「金額」「宛名」「年月日」「購入内容」が記載された利用明細書やレシートがあれば可能でした。

しかし、インボイス制度開始後は、上記の5つに加えて、適格請求書発行事業者の登録番号などが記載された適格請求書(インボイス)が求められるようになりました。

カード会社からカード利用者に送られる請求明細書などは適格請求書(インボイス)に該当せず、仕入税額控除の対象にはなりません。

そのため、各取引について、店舗からカード決済時に発行される利用明細書やレシートが、適格請求書(インボイス)の記載事項を満たしていることが必要です。インボイスを発行できるのは適格請求書発行事業者のみであり、クレジットカード決済の相手が適格請求書発行事業者でない場合は仕入税額控除ができないため注意しましょう。

クレジットカード払いで領収書は発行される?レシートでの経費処理やインボイス制度の注意点も解説

個人事業主がクレジットカードを分けないリスクとは?個人用と分けるメリット・デメリットを解説

個人事業主が

法人カードの

審査を受ける際のポイント

法人カードの審査基準は、カード会社独自の基準で行っているため、詳しい内容は開示していません。

法人カードは、企業・法人に属さず、法人格を持たない個人事業主やフリーランスの人でも持つことができます。しかし、個人事業主は収入が安定しない、倒産の可能性が高いといった理由で、クレジットカードの審査に通りにくいという声も聞かれます。

そこで、クレジットカードの審査を申し込む際のポイントを3つご紹介します。

開業届は、個人が「事業を始めた」ことを税務署に知らせるために提出する書類で、正式名称は「個人事業の開業・廃業等届出書」です。所得税法上、開業届は事業を開始した日から1ヵ月以内に所轄の税務署に提出します。

個人事業主として開業する際、法人の社名にあたる「屋号」を付けることも可能です。屋号は必須ではありませんが、屋号を付けることでビジネスとして事業を行っていることをアピールできます。また、屋号付きの銀行口座を使うことによって、混在しがちな事業による支出とプライベートな支出の区別がつきやすくなるなどのメリットがあります。

給与明細がない個人事業主は、場合によっては法人カードの審査に納税証明書などの書類の提出が必要です。個人事業主が開業届を提出すると、税務署から税金に関する案内が届きます。内容をしっかり確認し、税金の納付に備えましょう。個人事業主として確定申告をすることで、安定した収入を証明しやすくなるのです。

法人カードに限らず、クレジットカードの審査は、申し込んだ人の信用情報が確認されます。

信用情報とは金融機関への借入金やその返済記録で、クレジットカードの利用やローンといった金融関連の取引情報全般が含まれます。法人用のクレジットカードの発行であっても、経営者個人の信用情報が重要な審査基準となります。特に個人事業主の場合はチェックしたいポイントです。

日頃から支払い期限日に遅れないようにするなど、クレジットヒストリーを健全にキープするように心がけましょう。

三井住友カード

ビジネスオーナーズ基本情報

個人事業主の皆さまを

あらゆるビジネスシーンでサポート

| 三井住友カード ビジネスオーナーズ |

三井住友カード ビジネスオーナーズ ゴールド |

三井住友カード ビジネスオーナーズ プラチナプリファード |

|

| 年会費 | 永年無料 | 5,500円(税込) 年間100万円の ご利用で翌年以降 永年無料※1 |

33,000円(税込) |

| ポイント 還元 |

対象となるご利用のポイントを 最大2%還元※3 |

条件達成で 最大10%還元※5 |

|

| 継続特典 | なし | 毎年、年間100万円 ご利用でもれなく 10,000 ポイント還元※1 |

毎年、年間100万円のご利用ごとに 10,000 ポイントをプレゼント (最大40,000ポイント) |

| カード 利用枠 |

~500万円※2 | ~9,999万円※2 | |

| 付帯 サービス ※4 |

海外旅行傷害保険 (最高2,000万円) |

空港ラウンジサービス無料 海外・国内旅行 傷害保険 (最高2,000万円) お買物安心保険 (年間300万円まで) |

空港ラウンジサービス無料 海外・国内旅行 傷害保険 (最高5,000万円) お買物安心保険 (年間500万円まで) |

- 対象取引や算定期間など実際の適用条件の詳細は以下をご確認ください。

特典の詳細およびご注意事項 - 所定の審査があります。

- 一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。対象の三井住友カードで条件達成することが前提となります。

詳細は以下をご確認ください。

対象のご利用でポイント最大2%還元! - 事前に旅費などを当該カードでクレジット決済いただくことが前提です。(引受保険会社/三井住友海上火災保険株式会社)

- 利用条件や特約店ごとに還元率が異なりポイント付与条件もございますので、特約店でカードをご利用いただく前に各特約店の付与条件など、必ず公式ホームページをご確認ください。

よくあるご質問

-

-

Q.

個人事業主も法人カードの審査に通りますか?

-

A.

法人カードには中小企業・個人事業主向けのビジネスカードがあります。法人カードによって審査対象が「個人」と「会社」に分かれており、審査対象が「個人」のビジネスカードの場合、個人のクレジットヒストリーや信用情報に問題がなければ審査に通る可能性が高いといえます。このようなカードは開業直後の個人事業主でも発行しやすいでしょう。なお、ビジネスカードのなかには開業前に作れるものもあります。

詳しくは以下をご覧ください。

-

-

-

Q.

個人事業主が法人カードを持つメリットは?

-

A.

法人カードは、請求書カード払いでカード決済に一本化できる、カード利用枠が大きい、ポイントが貯まる、付帯保険が充実している、ビジネス向けの付帯サービスが充実しているといったメリットがあります。個人用カードと分けて法人カードを持つことで、事業を効率化できるでしょう。

詳しくは以下をご覧ください。

-

-

-

Q.

法人カードの審査のポイントとは?

-

A.

一般的には、「税務署に開業届を提出する」「確定申告をすることで、安定した収入を証明する」「信用情報に傷がつかないよう、クレジットカードの支払い遅延などを起こさないようにする」などのポイントがあります。

詳しくは以下をご覧ください。

-

- MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「請求書カード払い」とは?

請求書の支払いをカード決済にすることで、支払い期限を延長できるサービスです。取引先がカード決済を受け付けていなくても、三井住友カードが支払いを代行します。

特徴1

どんな支払いもカード決済可能!

審査不要ですぐ使える。

クレジットカードでの支払いを受け付けていない先でも、カード払いが可能に。カードの限度額内であれば審査不要ですぐにご利用できます。

特徴2

借入なしで最大約40日後に

支払い延長!

定日(平日のみ)に希望の名義で、三井住友カードがお客さまに代わって取引先へ振り込み。カード支払い日まで最大約40日、支払いを延長することができます。

特徴3

業界最安水準の

手数料3%

利用額の3%の手数料でご利用できます。

- 1万円未満については、一律300円。