券面デザインゴールド

券面デザイングリーン

券面デザインオーロラ

ゴールドカードなら

年間100万円のご利用で2つの特典※1

翌年以降ずーっと

年会費無料

+

さらに毎年

10,000

ポイント

進呈

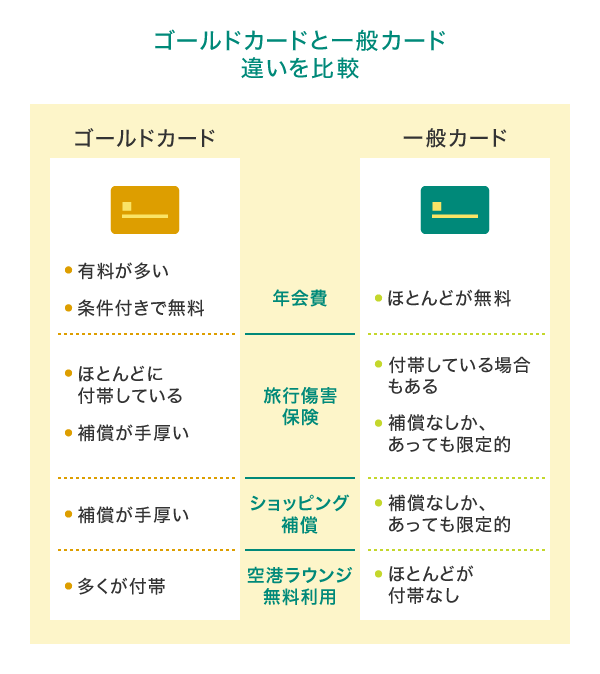

ゴールドカードとはクレジットカードのグレードの1つで、一般カードよりもステータス性が高く、付帯特典や補償が充実しているのが特徴です。特定の店舗やサービスの利用でポイント還元率がアップするゴールドカードもあり、普段のお買い物から旅行などのレジャーまで幅広くお得に活用できるでしょう。

ゴールドカードは一般カードと比べると審査基準や申込条件が厳しくなる傾向にあり、ハードルが高いイメージがあるかもしれません。しかし現在では満18歳以上(高校生を除く)で安定収入があればお申し込み可能なカードもあります。さらに、条件付きで年会費無料となるカードも登場するなど、より所有しやすく身近な存在になっています。

■こちらもあわせてご覧ください(ゼロから)

ゴールドカードをかっこいいデザインで選ぶなら三井住友カードがおすすめ!

三井住友カードのゴールドカードは、一般カードと比較してさまざまな特典が付帯しています。例えば、三井住友カード ゴールド(NL)は機能性とデザイン性を兼ね備えた、日常使いにも資産形成にも適した次世代型ナンバーレスカードです。

券面デザインはゴールド・グリーン・オーロラの3種類で、いずれもシンプルかつ洗練された印象を与え、持つ人のライフスタイルに彩を添えてくれます。オーロラは「もっとお洒落に」という声に応えた華やかなデザインになっています。

以下は三井住友カードから、「三井住友カード ゴールド(NL)」「Oliveフレキシブルペイ ゴールド」「三井住友カード(NL)」を比較したものです。

| カード名称 | 三井住友カード ゴールド(NL) 詳細を見る

詳細を見る

|

Oliveフレキシブルペイ ゴールド 詳細を見る

詳細を見る

|

三井住友カード(NL) 詳細を見る

詳細を見る

|

|---|---|---|---|

| 決済機能・お申し込み資格 |

|

|

|

| 年会費 (税込) |

|

永年無料 | |

| ポイント 還元率 |

0.5% | クレジットモード:0.5% デビットモード:0.5% ポイント払いモード:Visa利用0.5%、iD利用0.25% 追加したカードでの支払いモード:追加したカードに準ずる |

0.5% |

| 即時発行 | 最短10秒 | 対応なし | 最短10秒 |

| 国際ブランド | Visa、Mastercard® | Visa | Visa、Mastercard |

| 旅行傷害保険(※2) | 最高2,000万円の海外・国内旅行傷害保険(※3) | 最高2,000万円の海外・国内旅行傷害保険(※4) | 最高2,000万円の海外・国内旅行傷害保険(※3) |

ゴールドカードは使いやすい!

ゴールドカードは使いやすい!

毎年

10,000

ポイントプレゼント

ナンバーレスで

安心安全

条件達成で年会費

永年無料

高校生を除く満18歳から持てるゴールドカードの「三井住友カード ゴールド(NL)」は、券面にカード番号が記載されない、安心・安全のナンバーレスです。

ポイント還元や条件付きで年会費が永年無料になるなど、嬉しい特典が盛りだくさん!クレジットカード情報はVpassアプリから確認でき、日常の利用もスムーズです。

加えて、選べる3つのカラーも「使いやすさ」を後押しします。

ゴールドカラーは高級感とステータスを演出し、使うほどに満足感も高まります。グリーンカラーは日常に馴染み、さりげなく使いこなすのにおすすめ。華やかなオーロラカラーは使う人の個性を引き立てます。

三井住友カード ゴールド(NL)は

こんな方におすすめ

ゴールドカードを

初めて持ちたい!

コンビニや飲食店を

よく利用する!

年間のカード利用額が

100万円以上!

空港ラウンジを利用して

快適な旅行を楽しみたい!

翌年以降ずーっと

年会費無料

+

さらに毎年

10,000

ポイント

進呈

三井住友カード ゴールド(NL)の年会費は通常5,500円(税込)ですが、年間100万円のご利用で翌年以降の年会費が永年無料!

また、通常ポイント還元とは別に、年間100万円のご利用で10,000ポイントがプレゼントされます。

例えば、毎月の支払いを

三井住友カード ゴールド(NL)にまとめるだけで達成できるかも?

暮らしの中で毎月かかる生活費には、家賃や食費のほか、公共料金、携帯電話料金などがあります。こうした生活費の支払いを、現金払いや口座引き落としにしている場合、三井住友カード ゴールド(NL)のクレジットカード払いに切替えれば、毎月の支出が1枚で管理できるうえ、年間の利用額に応じたポイントがもらえます。

年間でかかる生活費の例

(20代・1人暮らしの場合)

対象店舗、続々拡大中!

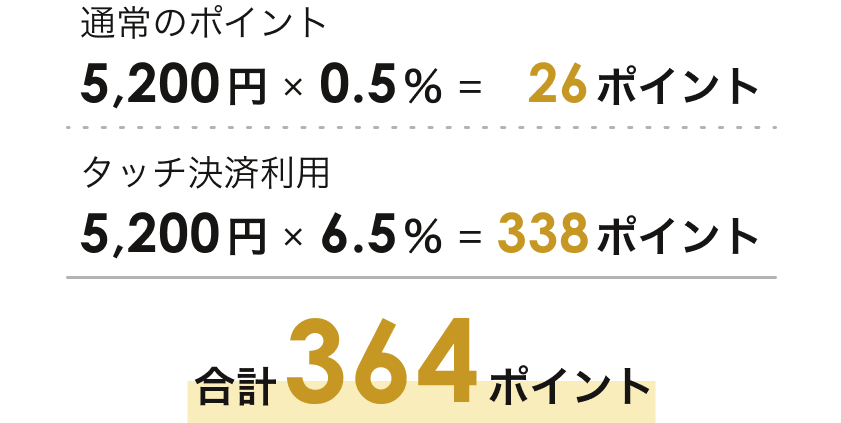

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード ゴールド(NL)・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

例えば、対象店舗で

月5,300円分を利用すると…

三井住友カード ゴールド(NL)の場合

対象となる金額は5,200円なので、Vポイントは364ポイント貯まります!

さらに条件達成で、

セブン‐イレブン

最大11%還元

条件達成のうえ、セブン‐イレブンにて、スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うと、最大11%ポイント還元!

1ポイント=1円相当で使える!

Vポイントの使い方

1ポイント=1円分で取引に使える!

VポイントPayアプリにお持ちのVポイントをチャージすることで、Visaが使えるお店やVポイント提携先、ネットショッピングで、1ポイント=1円分で利用できます。

お支払い金額にキャッシュバック!

1ポイント=1円分でクレジットカードのお支払い金額に充当できるサービスです。

「Vポイント投資」でSBI証券の投資信託の買付に使用!

「Vポイント投資」では1ポイント=1円分として、SBI証券の一般口座、特定口座、NISA口座にて金額指定の買付ができます(インターネットでの買付のみ対象)。

景品や他社ポイントに交換!

Vポイントを素敵な景品や他社のポイントに交換できます。

三井住友銀行の「振込手数料」に充当!

三井住友銀行の口座をお持ちの方は、Vポイントを銀行の振込手数料に充てることができます。

貯める、使うをもっと身近に、簡単に。

VポイントPayアプリ

VポイントPayアプリなら、Visaが使えるお店で、貯まったVポイントをお買い物に使えます。

1

街のお店で、Apple Pay・ Google Pay™ でお買い物ができます。

2

Visaが使えるネットショッピングでもお買い物ができます。

病気やケガの補償だけでなく、携行品の損害、相手への賠償責任をもカバーする、最高2,000万円の海外・国内旅行傷害保険が付帯しています。

海外旅行傷害保険の補償内容

| 補償内容 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 100万円 |

| 疾病治療費用 | 100万円 |

| 賠償責任 | 2,500万円 |

| 携行品損害(免責3,000円) | 20万円 |

| 救援者費用 | 150万円 |

国内旅行傷害保険の補償内容

| 補償内容 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

ご希望に合わせて別のプランに変更できます。

お客さまのライフスタイルに合わせて、「海外・国内旅行傷害保険」をカードご入会後に別の保険プランに変更することもできます。

選べる無料保険プラン一覧

スマホ安心プラン(動産総合保険)

スマートフォンの万が一に備える安心の保険サービスです。

破損・故障・盗難にあった場合に補償され、加入手続きから保険金請求までWebで完結できます。

弁護士安心プラン(弁護士保険)

他人にケガを負わされた、モノを壊されたなどの事故により被害に遭った際に、法律相談費用や弁護士費用などを補償する安心の保険サービスです。

ゴルフ安心プラン(ゴルファー保険)

ゴルフの練習中、競技中または指導中の賠償事故やゴルフ場敷地内でのゴルフ用品の盗難、ゴルフクラブの破損または曲損を補償する安心の保険サービスです。

打球をほかのプレーヤーに当ててしまった場合などの法律上の損害賠償責任、ゴルフクラブの破損などを補償いたします。

日常生活安心プラン(個人賠償責任保険)

日常生活のケガや賠償に備えた安心の保険サービスです。日常生活で他人にケガをさせたり、他人のモノを壊したりしたことにより、法律上の損害賠償責任を負った際の損害を補償いたします。

ケガ安心プラン(入院保険(交通事故限定))

交通事故によるケガを補償する安心の保険サービスです。交通事故によるケガで、入院された場合や手術を受けられた際に補償いたします。

持ち物安心プラン(携行品損害保険)

身の回りの持ち物が、盗難・破損・火災などの被害にあってしまった場合に補償される安心の保険サービスです。カメラ、衣類、レジャー用品などに、偶然な損害が発生した際に補償いたします。

カードで購入した商品の破損、カードの紛失・盗難による被害などがあった場合、三井住友カード ゴールド(NL)なら、最高300万円までの補償が受けられます。

国内の主要空港とハワイ ホノルルの空港内にあるラウンジを無料でご利用いただけます。

ご出発前のひとときを快適にお過ごしください。

利用できる主なサービス

無線LANの利用

シャワー

パソコン貸出や

コイン式パソコンの利用

フードや

ドリンクのサービス

新聞・雑誌の閲覧

マッサージ機

コピー・FAX

利用可能な空港一覧

| 北海道 | 新千歳空港、函館空港、旭川空港 |

|---|---|

| 東北 | 青森空港、秋田空港、仙台空港 |

| 関東 | 成田国際空港、羽田空港 |

| 中部・北陸 | 新潟空港、富山空港、小松空港、中部国際空港、富士山静岡空港 |

| 近畿 | 伊丹空港、関西国際空港、神戸空港 |

| 中国 | 岡山空港、広島空港、米子空港、山口宇部空港、出雲縁結び空港 |

| 四国 | 徳島空港、高松空港、松山空港、高知空港 |

| 九州・沖縄 | 福岡空港、北九州空港、佐賀空港、長崎空港、大分空港、熊本空港、宮崎空港、鹿児島空港、那覇空港 |

| ハワイ | ダニエル・K・イノウエ国際空港 |

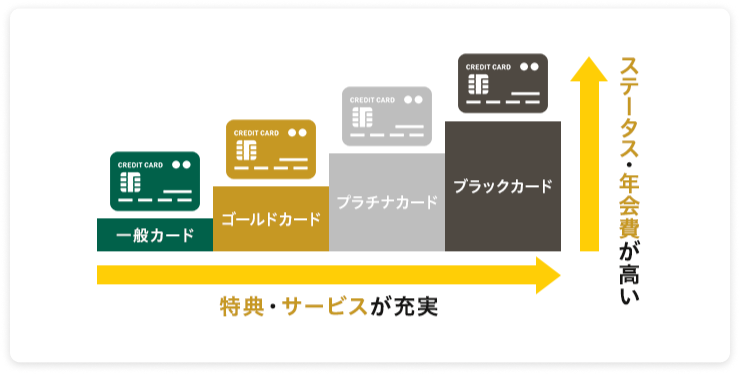

一般カードよりもグレードが高いゴールドカード。クレジットカードにおけるゴールドカードの位置づけは年会費無料のクレジットカードをはじめとした一般的なカードよりもステータスが高いカードとなります。ゴールドカードを所有している=お金持ちではなく、クレジットカード会社という第三者によって“社会的信用度が高い人”と認められているということになります。

カード券面はその名のとおり、ゴールドで高級感のあるデザインのものが多いです。どのようなお店でも、支払い時には物怖じせず提示できるでしょう。ステータスの高さを示したいという人におすすめです。

日頃からクレジットカードの利用頻度が高く、さまざまなお店での支払い時にステータスを示したいという人にも、ゴールドカードはおすすめです。なお、三井住友カードの場合、一般カードの上に三井住友カード ゴールド、三井住友カード ゴールド(NL)があり、さらに上が三井住友カード プラチナプリファード、三井住友カード プラチナとなり、ブラックカードはありません。

クレジットカードの利用限度額とは、そのカードの所有者が使うことのできる上限金額のこと。

ゴールドカードは、一般カードよりも利用限度額の上限が高く設定されていることが多く、月々のクレジットカード利用金額が大きい人や海外でカードを使う機会が多い人にとっても安心して利用できる選択肢です。限度額が100万円以上のカードも珍しくなく、クレジットカード決済をメインにしている人には特に向いています。

例えば、三井住友カード(NL)の利用限度額は100万円程度で、日常的な支払いには十分対応できますが、急な高額の出費などでは限度額が不足する可能性があります。

一方、三井住友カード ゴールド(NL)の利用限度額は最大200万円となっており、大きなお買い物やまとまった出費がある場合にも安心です。

資金計画に余裕を持ちたい方には、一般ランクのカードよりも高い上限が設定されるゴールドカードがおすすめです。

ただし、年会費が低めに設定されているゴールドカードは、利用限度額も低くなる傾向があります。ゴールドカードを選ぶ際は、年会費とともに利用限度額を必ず確認するようにしましょう。

各カード会社からさまざまなゴールドカードが登場しており、どれを選ぶべきか迷う方も多いでしょう。

ここではゴールドカードの比較したいチェックポイントを見ていきます。

ゴールドカードは、一般カードよりもサービス内容が充実する一方、年会費が高く設定されていることが多いです。支払う年会費に見合った特典やサービスを利用できるかどうかも考えてみましょう。

なお、最近では、条件つきで年会費が割引されたり無料になったりするゴールドカードも登場しています。例えば、三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドの年会費は通常5,500円(税込)ですが、年間100万円以上のご利用で、翌年以降の年会費が永年無料となります。カードのご利用額が毎月9万円を超える方は、年間ご利用金額の条件をクリアできる可能性が高いと言えるでしょう。

クレジットカードにはポイント還元率が設定されており、ご利用金額に応じてポイントが貯まります。カードのポイント還元率は0.5%程度であることが一般的ですが、なかには、ご利用方法など条件によってポイント還元率がアップするカードがあります。

例えば、三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドのクレジットモードは、通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されます。そして、対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

普段のお買い物やサービスの利用でポイントが貯まりやすいことも大切ですが、貯まったポイントの使い道が自分のライフスタイルに合っているかどうかもチェックしましょう。

例えば、三井住友カードの場合、貯まったVポイントの使い道が豊富です。貯まったVポイントをVポイントPayアプリにチャージすれば、Visaのタッチ決済やiDが使えるお店で1ポイント=1円分としてお買い物に使うことができます。そのほか、カードのお支払い金額に充当、三井住友銀行の振込手数料を割引、投資信託の買付などにも使うことが可能です。

VポイントPayアプリクレジットカードは、国際ブランドの加盟店で支払うことができます。そのため、お買い物をしたい店舗が、所有しているカードの国際ブランドの加盟店ではない場合、カード決済ができません。国際ブランドは、加盟店数が多いVisaかMastercardを選ぶと、普段のお買い物から海外旅行まで幅広く利用できるでしょう。

三井住友カード ゴールド(NL)は、国際ブランドをVisaかMastercardでお選びいただけます。Oliveフレキシブルペイ ゴールドのクレジットモードはVisaが選択可能です。

ゴールドカードのなかには、翌年以降のご利用がお得になる「継続特典」や空港ラウンジの利用サービスが付帯しているものがあります。カードによってサービス内容が異なるので、必ずチェックしたいポイントです。

例えば、三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドの場合、年間100万円以上のご利用で翌年以降の年会費が永年無料になります。さらに毎年、年間100万円のご利用の条件をクリアするごとに、Vポイントが10,000ポイント付与されます。

空港ラウンジサービスについては、国内の主要空港、ハワイ・ホノルルの空港内にあるラウンジを無料でご利用可能です。旅行好きにとっては嬉しい特典と言えるでしょう。

ゴールドカードは旅行傷害保険やショッピング補償が付帯されているものが多く、補償内容も手厚い特徴があります。ただし、旅行傷害保険では「事前に当該カードで旅費などを支払った場合」など、利用付帯の条件があることも多いです。お申し込み前にしっかりチェックしておきましょう。

三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドには、最高2,000万円の海外・国内旅行傷害保険(※1・2)や、年間300万円までのお買物安心保険(※3・4)が付帯されています。旅行や普段の生活に、より安心感を得られるでしょう。

■こちらもあわせてご覧ください(ゼロから)

30代がクレジットカードを選ぶときのポイントは?気になるゴールドカードもご紹介

50代におすすめのゴールドカードは?選び方やプラチナカードもご紹介

ここからは、ゴールドカードを作ることができる年齢などの条件について見ていきましょう。

かつては、ゴールドカード発行にあたっての年齢条件があり、20代でゴールドカードを持つことは難しいとされていました。しかし、最近は年齢の条件が下がってきたり、そもそも年齢制限を設けていなかったりするゴールドカードも登場しており、昔よりもゴールドカード会員の間口が広がっています。そのため、20代でもゴールドカードを発行することは十分可能になっています。

三井住友カードの場合、三井住友カード ゴールド(NL)の入会資格(年齢)は「高校生を除く満18歳以上」です。Oliveフレキシブルペイ ゴールドでは、日本国内在中の満20歳以上からクレジットモードに申し込むことができます。

審査基準はカード会社によって異なり、公表されていないため一概に言うことはできませんが、最近は年収の目安も大幅に下がってきているようです。ゴールドカードの年収目安が下がっている背景には、プラチナカードやブラックカードといった、よりステータス性の高いクレジットカードが登場したことで、ゴールドカードの位置づけが下がったこともあるようです。

三井住友カードの場合、三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドのどちらも「安定した継続収入がある」ことが条件になっています。

年会費無料でゴールドカードは持てる?無料になる条件やメリット、注意点を解説■こちらもあわせてご覧ください(ゼロから)

新社会人でもゴールドカードを持てる?メリットや注意点を解説

学生でもゴールドカードは持てる?20代・若者におすすめのカードを紹介

40代にぴったりのクレジットカードは?ゴールドカードを持つべき?年収で変わる?さまざまな疑問にお答えします

一般カードにはない、さまざまなメリットがあるゴールドカードですが、所持するにあたっていくつか注意すべきポイントもあります。ここでは、ゴールドカードのデメリットにもなりうる、2つの注意点を確認しておきましょう。

ゴールドカードは一般カードよりも特典や付帯サービスの内容が手厚い分、年会費がかかります。カード会社によって異なりますが、ゴールドカードの一般的な年会費は5,000円前後から3万5,000円前後です。サービスの質と年会費は比例することがほとんどですが、付帯サービスや特典を利用するシーンが少ない人は、コストに対して利用価値が見合わない可能性が高くなります。

一方、ライフスタイルによって付帯サービスや特典をよく利用する方は、ゴールドカードをお得に使いこなすことができます。例えば、旅行や出張で飛行機での移動が多い方は、空港ラウンジサービスを利用して搭乗までの待ち時間をゆったりと快適に過ごすことができるでしょう。さらに、旅行傷害保険の補償も充実しているので安心です。

各カード会社のゴールドカードが同じスペックを備えているわけではありません。一般的に、年会費が安くて入会条件が厳しくないゴールドカードは、空港ラウンジの利用ができないなど、付帯サービスや特典内容が一般カードとほとんど変わらない傾向があります。反対に、年会費が高く、入会審査も厳しいカードは、付帯サービスや特典の内容も手厚くなります。

ゴールドカードに求めるスペックの高さに応じて、自分にぴったりのカードを慎重に見極めることが大切です。また、お買い物好きの方は、カードのポイントが貯まりやすいか、ショッピング補償の限度額やサービス内容なども確認しておくとよいでしょう。

最短10秒でカード番号を表示

カード番号があれば、インターネットショッピングが可能!カードの到着を待たずに今すぐ使えます!

「即時発行」ボタンからお申し込み

審査(最短10秒)

電話認証

Vpassアプリをダウンロードし、カード番号を確認

後日、ご自宅にカードをお届けします

約1週間でお届け

通常3営業日でカードを発行いたします!

「通常発行」ボタンからお申し込み

入会審査・カード発行

カードがお手元に

Vpassアプリをダウンロードし、登録

Vpassアプリ内で、カード番号を確認

新規でゴールドカードを申し込むほかに、現在お持ちのクレジットカードをゴールドカードへ切替えるという方法があります。

クレジットカードには、カードの老朽化防止やセキュリティ対策のために、有効期限が設けられています。クレジットカードの有効期限が近づくと、カード会社から新しいカードが郵送されるケースが一般的ですが、有効期限内にカードを切替えるための申請をすることができます。

今、お持ちになっているカードと切替えたいカードのサービスや年会費などについて、比較したうえでお申し込みください。

家族カードは、クレジットカードの本会員の家族が利用できるカードです。本会員が申し込みをすることで追加カードとして発行されます。家族カードの利用状況は本会員が確認でき、カードの利用代金は本会員の利用代金とまとめて引き落とされるしくみになっているため、家計管理がしやすい点がメリットです。

家族カードは、一般的に本会員と生計を共にする家族の分を発行できます。三井住友カードの場合、生計を共にする配偶者や満18歳以上のお子さま(高校生を除く)、ご両親が対象です。

家族会員は、本会員と同じ特典や付帯サービスを受けることができます。例えば、本会員がゴールドカードなら、家族会員も空港ラウンジの利用サービスや旅行傷害保険など、ゴールドカードの充実したサービスを受けることが可能です。

家族カードの年会費は、本会員の年会費よりも安いことが一般的で、無料で発行できるカードも多くなっています。ゴールドカードなどのステータスの高いカードであっても、家族カードならお得に持つことが可能です。

なお、三井住友カードの家族カードの年会費は1人目の家族会員の方は初年度無料、2人目以降は本会員の年会費より割安です。三井住友カード ゴールド(NL)、Oliveフレキシブルペイ(ゴールド)など、年会費永年無料でご利用いただける家族カードもあります。

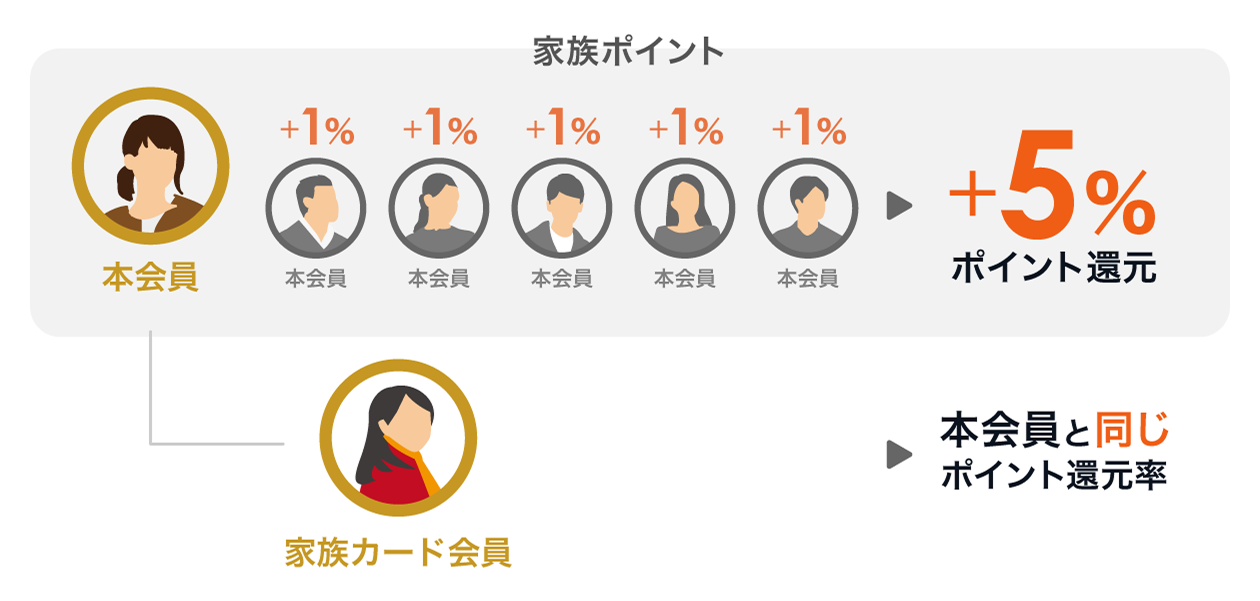

三井住友カードの本会員なら、対象のクレジットカードを持っている家族を登録すれば、「家族ポイント」を利用することができます。

家族ポイントとは、家族を1人登録するごとに、対象のコンビニや飲食店のご利用で合計200円(税込)につき、+1%ポイント還元になるサービスです。登録できるのは2親等以内の家族で、5人以上の登録で最大+5%のポイントが還元されます。

家族カードでは家族ポイントには登録できませんが、本会員と同じポイント還元率が適用されるため、ご家族でポイントを効率よく貯めることが可能です。

現在実施中のキャンペーン

2025年10月1日(水)~2026年1月6日(火)23時59分までにお申し込みの方は、以下特典が適用されます。

スマートタッチプラン新規入会&スマホのタッチ決済1回以上ご利用で最大7,000円分プレゼント! ご利用金額の5%還元キャンペーン!新規入会&ご利用で最大2,000円相当のVポイントプレゼント!

お買い物好きな人に進化したゴールド

|

名称

|

三井住友カード ゴールド(NL)

|

|---|---|

|

券面デザイン

|

通常

グリーン

オーロラ

|

|

発行ブランド

|

Visa/Mastercard®

|

|

入会対象者

|

満18歳以上で、ご本人に安定継続収入のある方(高校生は除く)

|

|

年会費

|

|

|

ポイント

|

|

|

旅行傷害保険

|

最高2,000万円の海外・国内旅行傷害保険

カードご入会後に、ご希望に応じて旅行傷害保険をお好きな保険に変更いただけます。 選べる無料保険 |

|

ショッピング補償

|

年間300万円までのお買物安心保険

|

|

その他のゴールド特典

|

空港ラウンジサービス など

|

ゴールドカードのメリットとして以下があげられます。

一方、ゴールドカードのデメリットとしては年会費がかかることがあげられます。ただし、条件を満たすことで年会費が永年無料になるカードもあります。例えば、三井住友カード ゴールド(NL)は、年間100万円のご利用で翌年以降の年会費が無料になります。また年会費が低めに設定されているゴールドカードは利用限度額も低くなる傾向があるため、お申し込み前に確認しておきましょう。

ゴールドカードの6つのメリットとは?特典・付帯サービスを解説原則として、高校生を除く満18歳以上で、ご本人に安定継続収入のある方でしたら、お申し込みができます。

ゴールドカードは一般カードよりも上位のカードとして社会に認知されていますが、そのゴールドカードよりも、さらに上位のカードとされているのがプラチナカードです。

三井住友カードのプラチナカードとゴールドカードを徹底比較!ステータスカードの魅力をご紹介ステータスの高いカードとして広く認識されているおり、ポイント還元率も高い場合が多いため、「社会的信用を得たい人」「日々の買い物でポイントを多く貯めたい人」などが向いています。

三井住友カードのゴールドカードのポイント還元率は?おすすめカードを詳しく紹介ゴールドカードは2枚以上持つことが可能です。クレジットカードには原則保有枚数の制限がないため、入会審査に通ればゴールドカードであっても複数枚発行できます。

ゴールドカードの2枚持ちは可能?2枚目・3枚目の選び方は?新規でゴールドカードを申し込むほかに、現在お持ちのクレジットカードをゴールドカードへ切替えるという方法があります。

クレジットカードには、カードの老朽化防止やセキュリティ対策のために、有効期限が設けられています。クレジットカードの有効期限が近づくと、カード会社から新しいカードが郵送されるケースが一般的ですが、有効期限内にカードを切替えるための申請をすることができます。

【投資信託に関するご注意事項】

【金融商品仲介業務に関するご注意事項】

[金融商品仲介業者]

[所属金融商品取引業者]

三井住友カード ゴールド(NL)

即時発行について

お申し込み前に下記注意事項をご確認ください。

カード利用枠について

夜間帯(19:31~翌8:59)申込における即時発行審査承認後のご利用枠はショッピング利用枠5万円、ご利用方法は1回払いのみとします。

夜間帯申込後に行う弊社所定のショッピング利用枠の審査により、ショッピング利用枠の増枠およびキャッシング利用枠およびリボ払い・分割払い利用枠を定めるものとします。

お申し込みについて

カード情報のご確認について

カード送付について

即時発行とならない場合について

以下のいずれかに該当する場合、即時発行となりません。

お支払日について

夜間帯(19:31~翌8:59)に即時発行サービスをお申し込みの場合、入会時に選択できるお支払日は月末締め翌月26日払いのみとなります。

クレジットカードがお手元に届いた後、15日締め翌月10日払いに変更できます。

ご利用をお断りしている商品について

公共ギャンブルやチャージ取引などは、サービス内容や商品性を踏まえ、クレジットカードのご利用をお断りしております。なお、夜間帯申込後に行う弊社所定のショッピング利用枠の審査後より、ご利用可能となります。

◆ご利用をお断りしている商品(一例)

公共ギャンブル(競馬・競輪など)

資金移動(送金)が可能なアカウントへのクレジットカードを利用したチャージ取引

お手元にご用意ください。

運転免許証または運転経歴証明書

(お持ちの方のみ)

本人名義の金融機関個人口座の

キャッシュカードや通帳

お支払いにご指定いただく金融機関の口座番号(ゆうちょ銀行の場合は通帳番号)をご用意ください。

三井住友カード ゴールド(NL)

即時発行について

お申し込み前に下記注意事項をご確認ください。

カード利用枠について

夜間帯(19:31~翌8:59)申込における即時発行審査承認後のご利用枠はショッピング利用枠5万円、ご利用方法は1回払いのみとします。

夜間帯申込後に行う弊社所定のショッピング利用枠の審査により、ショッピング利用枠の増枠およびキャッシング利用枠およびリボ払い・分割払い利用枠を定めるものとします。

お申し込みについて

カード情報のご確認について

カード送付について

即時発行とならない場合について

以下のいずれかに該当する場合、即時発行となりません。

お支払日について

夜間帯(19:31~翌8:59)に即時発行サービスをお申し込みの場合、入会時に選択できるお支払日は月末締め翌月26日払いのみとなります。

クレジットカードがお手元に届いた後、15日締め翌月10日払いに変更できます。

ご利用をお断りしている商品について

公共ギャンブルやチャージ取引などは、サービス内容や商品性を踏まえ、クレジットカードのご利用をお断りしております。なお、夜間帯申込後に行う弊社所定のショッピング利用枠の審査後より、ご利用可能となります。

◆ご利用をお断りしている商品(一例)

公共ギャンブル(競馬・競輪など)

資金移動(送金)が可能なアカウントへのクレジットカードを利用したチャージ取引

お手元にご用意ください。

運転免許証または運転経歴証明書

(お持ちの方のみ)

本人名義の金融機関個人口座の

キャッシュカードや通帳

お支払いにご指定いただく金融機関の口座番号(ゆうちょ銀行の場合は通帳番号)をご用意ください。

三井住友カード ゴールド(NL)

即時発行について

お申し込み前に下記注意事項をご確認ください。

カード利用枠について

夜間帯(19:31~翌8:59)申込における即時発行審査承認後のご利用枠はショッピング利用枠5万円、ご利用方法は1回払いのみとします。

夜間帯申込後に行う弊社所定のショッピング利用枠の審査により、ショッピング利用枠の増枠およびキャッシング利用枠およびリボ払い・分割払い利用枠を定めるものとします。

お申し込みについて

カード情報のご確認について

カード送付について

即時発行とならない場合について

以下のいずれかに該当する場合、即時発行となりません。

お支払日について

夜間帯(19:31~翌8:59)に即時発行サービスをお申し込みの場合、入会時に選択できるお支払日は月末締め翌月26日払いのみとなります。

クレジットカードがお手元に届いた後、15日締め翌月10日払いに変更できます。

ご利用をお断りしている商品について

公共ギャンブルやチャージ取引などは、サービス内容や商品性を踏まえ、クレジットカードのご利用をお断りしております。なお、夜間帯申込後に行う弊社所定のショッピング利用枠の審査後より、ご利用可能となります。

◆ご利用をお断りしている商品(一例)

公共ギャンブル(競馬・競輪など)

資金移動(送金)が可能なアカウントへのクレジットカードを利用したチャージ取引

お手元にご用意ください。

運転免許証または運転経歴証明書

(お持ちの方のみ)

本人名義の金融機関個人口座の

キャッシュカードや通帳

お支払いにご指定いただく金融機関の口座番号(ゆうちょ銀行の場合は通帳番号)をご用意ください。