海外旅行はクレカなしで行ける?デビットカード・プリペイドカードについても解説

クレジットカードなしでも海外旅行を楽しむことはできます。ただし、クレカなしでの海外旅行にはデメリットもあり、ショッピングに限らず、現地通貨の引き出しや支払い能力の証明、もしものときの海外旅行傷害保険での補償など、考えておくべき注意点が数多くあります。そのため、より安全で快適に楽しむにはクレジットカードを用意しておくことがおすすめです。

この記事では、クレカなしで海外旅行に行く場合のデメリットや、デビットカードやプリペイドカードがクレジットカードの代わりになるのかを解説します。

こちらもあわせてご覧ください

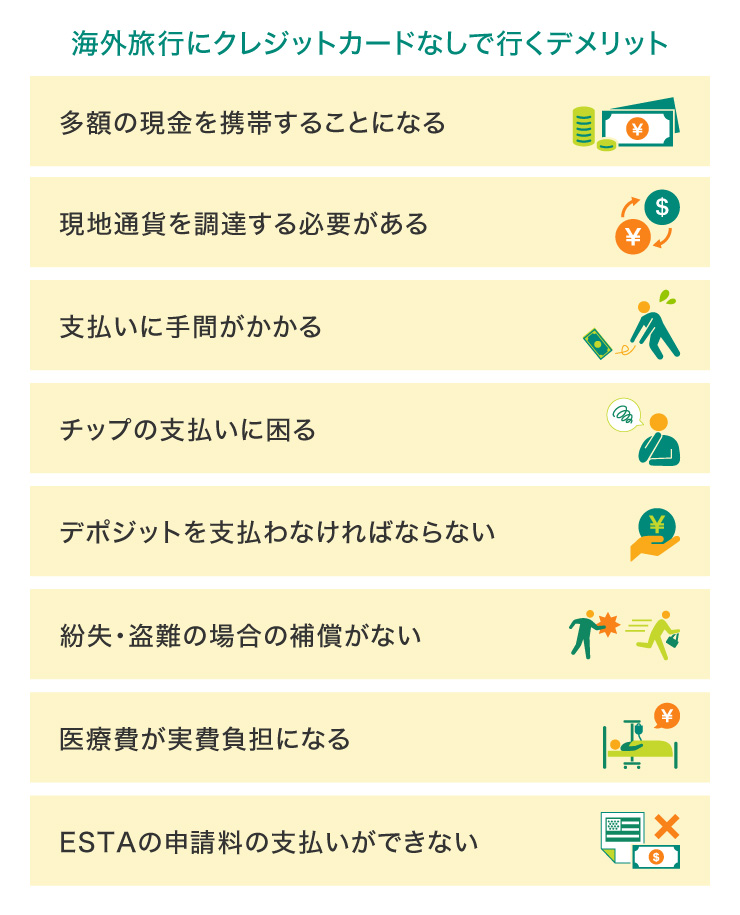

海外旅行にクレジットカードなしで行くデメリット

現金があれば、クレジットカードがなくてもそれほど困らないのではと考えている人もいるかもしれません。ところが、世界ではクレジットカード決済が主流の国も多く、ショッピングの支払いだけでなくさまざまな場面で活用されることがあります。

クレジットカードなしで海外旅行に行くとどのようなデメリットがあるか、シーンごとに見ていきましょう。

多額の現金を携帯することになる

海外旅行先で現地の通貨を使うには、あらかじめ金融機関や両替所で日本円を外貨両替しておく必要があります。クレジットカードがない場合、旅行中は資金を全額携帯することになり、スリや強盗に狙われるリスクも高まります。

現地通貨を調達する必要がある

旅行中に現金が不足した場合、現地の金融機関や両替所などで両替できますが、慣れない土地では思いのほか大変です。また、金融機関や両替所は24時間営業ではないため、タイミングを逃してしまうと、両替ができなくなってしまいます。

クレジットカードを持っていれば、現金が必要になったときにキャッシング機能を利用して最寄りのATMからいつでも現地通貨を引き出せます。

夜間のご利用や、混雑している路面ATMのご利用は避け、なるべく空港や金融機関に設置されているATMをご利用ください。

三井住友カードなら、世界150ヵ国以上96万台のATMで海外キャッシュサービスをご利用いただけます。

また、クレジットカードがないと、両替する際に、レート、手数料、利息について、以下のようなデメリットや違いがあります。

レート

現金で日本円から外貨に両替する際は、両替時のレートで換算されますが、クレジットカードでATMから引き出した場合は、利用データが決算センターに届いた日のレートが適用されます。

手数料

現金は、両替する場所によって手数料が異なり、場所によっては高額になる場合があります。一方、クレジットカードならATM利用手数料が発生することはありますが、両替手数料はかかりません。ATM利用手数料が無料か安ければ、空港や金融機関よりクレジットカードで現地通貨を調達したほうがお得でしょう。

利息

クレジットカードを使った海外キャッシングは一定の金利がかかります。そのため、返済までのスパンが長くなるほど利息が増える点に注意が必要です。

支払いに手間取る

使い慣れない外貨での現金払いでは、支払いに手間取ることが考えられます。お釣りが間違っていても気付けないこともあり、ごまかしなども多発しています。

一方、クレジットカードなら、サインや暗証番号の入力だけで会計が完了します。

さらに、「Visaのタッチ決済」に対応しているクレジットカードなら、一定額以下のショッピングであればサインや暗証番号の入力も不要。クレジットカードをレジの端末にかざすだけで決済できるので、スピーディーにショッピングを楽しめます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

チップの支払いに困る

海外では、レストランの店員やホテルのポーター、タクシードライバーなどへ、感謝の気持ちとしてチップを渡す習慣がある国もあります。通常は、現地通貨を直接手渡すので、財布に高額紙幣しか入っていないタイミングなどでは、チップの支払いに困ってしまうことも。そんなときにクレジットカードがあれば、最寄りのATMで必要な額だけをサッと引き出すことが可能です。

また、レストランでは、売上票に「TIP」や「GRATUITY」などの欄があれば、ウェイターへのチップを食事代と合わせてクレジット決済することができます。手持ちの現金でチップの支払いが難しいときでも、スマートに対応することが可能です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

デポジットを支払わなければならない

海外のホテルでは、無銭宿泊や備品の盗難を防ぐため、チェックイン時に宿泊費とは別にデポジット(預かり金)を請求されるのが一般的です。クレジットカードは与信枠が信用度となるため、デポジット代わりとして認められ、提示をすれば現金を預けずに済みます。

一方で、クレジットカードを持っていないと、宿泊を断られてしまうケースも。現金を預ける場合は、旅の始まりに手持ちの資金が減ってしまうことになります。

また、海外旅行では、レンタカーを借りて観光を楽しみたいという人も多いでしょう。現地では、運転手にデポジットとしてクレジットカードの提示を求めるところがほとんどです。運転手がクレジットカードを持っていないと、車の貸し出しを断られることも少なくありません。車は事故や故障のリスクが高いだけに、ホテルよりもデポジットが重要視されやすいようです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

紛失・盗難の場合の補償がない

海外旅行で注意したいのが、スリや盗難といった犯罪被害です。警察へ被害届を出したとしても、海外では盗まれた現金が手元に戻ってくる可能性は、残念ながら低いでしょう。

その点、クレジットカードなら、盗まれてもすぐに利用を止めれば被害を最小限に抑えることができ、カード会社の補償制度に則り、不正利用された被害額が補償されることもあります。

ケガや病気で病院へかかると実費になる

現地で医者にかかった場合、海外での治療費は日本の健康保険の対象外となるため、実費で負担しなければなりません。海外は医療費が高額な国も多く、診察だけで数十万円の請求が来ることも。

万が一に備えて海外旅行保険に入っておくことは必須といえますが、保険会社の海外旅行保険は自分で探して申し込む手間がかかるうえ、保険料の負担も生じます。

一方、海外旅行傷害保険が自動付帯されたクレジットカードであれば、新たな申し込みや保険料負担がありません。ただし、保険適用に利用条件のあるカード、また保険が付帯されていないカードもありますので事前に確認してください。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ESTAの申請料の支払いができない

ハワイを含むアメリカに入国するときは、出国の3日前までに「ESTA」を申請して、入国許可を得なければなりません。ESTAとは、ビザの取得を必要としない国から一般的な観光旅行や短期ビジネスを目的としてアメリカに90日以内の滞在を希望する、すべての外国人へ義務付けられている電子渡航認証システムのことで、アメリカを経由して他国へ行く場合にも申請が必要です。認証を受けるには、各自がオンライン上で申請・決済します。

電子渡航認証申請では、費用はすべてクレジットカード(※)、デビットカード、またはPayPalで支払わなければなりません。

Visa、Mastercard®、American Express、Discover (JCBまたはDiners Clubのみ)

こちらもあわせてご覧ください

こちらもあわせてご覧ください

デビットカードやプリペイドカードはクレカの代わりになる?

クレジットカードを持っておらず、「クレジットカードの代わりにほかのカードで代用したい」と悩んでいる方もいるのではないでしょうか。

一部のデビットカードやプリペイドカードは、海外旅行先での支払いに利用することが可能です。ただし、それぞれのカードでメリットやデメリットがあります。メリット・デメリットを把握したうえで、クレジットカードの代わりに海外旅行に持っていくカードを決めましょう。

■クレジットカード・デビットカード・プリペイドカードの違い

デビットカードのメリットとデメリット

デビットカードとは、支払い時に即座に銀行口座から代金が引き落とされるカードのことです。ここでは、デビットカードのメリットとデメリット、海外で使えるデビットカードについて紹介します。

デビットカードのメリット

デビットカードを海外で利用することのメリットとしては、以下のようなものが挙げられます。

- クレジットカードより作りやすい

- クレジットカードと同様に利用できる

- 即座に銀行口座から引き落とされるので残高以上に利用することがない

- 海外ATMで現地通貨を引き出せる

- クレジットカードのような不正利用への補償が付帯することもある

まず、デビットカードの大きなメリットとして、クレジットカードより作りやすいという点が挙げられます。15歳以上なら持てるケースが多く、クレジットカードの審査を通るのが難しい方でも作れる場合があります。

店舗ではクレジットカードと同様に利用できるため、普段からクレジットカードに慣れた人なら扱いに困ることはないでしょう。

また、デビットカードは店舗での支払いに利用することで、即座に銀行口座から引き落としが行われます。銀行口座の残高以上に買い物をすることができないため、海外旅行でカードを利用し過ぎてしまいそうな人はデビットカードがおすすめです。

店舗での利用だけでなく、海外のATMで現地通貨を引き出すような使い方もできます。デビットカードによってはクレジットカードのような不正利用への補償が受けられることもあります。

デビットカードのデメリット

デビットカードのデメリットとしては、以下のようなものが挙げられます。

- 海外では入金できない

- 残高不足になると利用できない

- 一部の店舗やエリアで利用できないケースがある

- 海外での利用時に手数料がかかる

- 現地通貨を引き出す際に手数料がかかる

- ホテルのデポジット払いに利用できないケースがある

- デポジットに利用できる場合は即時払いに注意

デビットカードの利用上限は口座の残高までとなっており、海外で自分の口座に入金することはできません。残高不足になるとそれ以上は支払いに利用できなくなるため注意しましょう。

また、クレジットカードが使える店舗やエリアでも、デビットカードは利用できないことがあります。例えば「高速道路料金」「機内販売」などでは利用できない場合があります。

加えて、海外で支払いに利用する際や現地通貨を引き出す際は手数料が発生します。あとから知って驚かないよう、そのような場面で手数料がかかるかは詳しく調べておくことをおすすめします。

デビットカードではホテルのデポジットに利用できないケースもあります。利用できる場合は即時払いで引き落とされますが、チェックアウト後に返金されるまでに数週間の時間がかかることも少なくありません。差額分を忘れていると口座が残高不足になることもあるため気を付けましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

海外旅行で使えるデビットカード

VisaやJCBといった国際ブランドが付帯するデビットカードは、これらのブランドに対応した店舗であれば海外であっても支払いに利用することが可能です。Mastercardブランドのデビットカードも海外での支払いに利用できますが、VisaやJCBと比べてデビットカード自体の選択肢が少なめです。

一方、金融機関のキャッシュカードにJ-Debit機能が付帯していれば、デビットカードとしても利用することができますが、こちらは海外での支払いに対応していません。

三井住友カードの「Olive」は銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できるサービス。Oliveフレキシブルペイは、3つの支払いモード「クレジット・デビット・ポイント払い」をアプリで簡単に切替えられるため、デビットカードとしてもご利用が可能です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プリペイドカードのメリットとデメリット

プリペイドカードとは、事前にカードに料金を入金しておくことで、その範囲内で支払いに利用できるカードのことです。ここでは、プリペイドカードのメリットとデメリット、海外旅行におすすめのカードについて紹介します。

プリペイドカードのメリット

クレジットカードの代わりにプリペイドカードを海外に持っていくメリットとして、以下の3つが挙げられます。

- クレジットカードよりも敷居が低い

- 使い過ぎを防げる

- 為替手数料が割安になる場合がある

プリペイドカードは年齢制限や審査がないものから、6歳以上や12歳以上と年齢制限が設けられたものまでさまざまですが、原則として未成年では申し込むことができないクレジットカードと比較すると、敷居が低いといえるでしょう。

また、使い過ぎを防げることもプリペイドカードのメリットです。事前に入金した分しか支払いに利用できないため、クレジットカードのように使い過ぎて翌月以降の支払いに苦労するという心配は必要ありません。

また、プリペイドカードの為替手数料について、銀行で現金を両替するよりも割安なケースがあります。外貨口座からチャージができるカードなら、外貨口座に残高があれば為替手数料を負担する必要もありません。

プリペイドカードのデメリット

海外にプリペイドカードを持っていく場合、以下のようなデメリットがある点には注意しましょう。

- チャージした金額の範囲内でしか利用できない

- 支払い方法は1回払いになる

- 残高の払い戻しはできない

デビットカードと似たようなデメリットですが、プリペイドカードは事前にチャージした分しか利用することができません。現地でチャージしたお金を使い切ってしまった場合、新たにチャージが必要です。

また、プリペイドカードはクレジットカードと異なり、支払い方法は1回払いのみです。クレジットカードのようにリボ払いや分割払いには対応していないため、高額な支払いに利用するときは不便に感じることがあるかもしれません。

残高の払い戻しにも対応していないため、計画的にチャージ金額を決めることも必要です。

海外旅行におすすめのプリペイドカード

プリペイドカードは、事前にチャージした金額まで利用できるタイプのカードです。後払いのクレジットカードや即時払いのデビットカードと違うのは、先に入金した分だけ利用できるという点です。

例えば、三井住友カードで提供している「Visaプリぺ」では世界中のVisa、Visaのタッチ決済加盟店で利用することができます。携帯電話番号およびメールアドレスがあれば、満6歳以上(小学生以上)から申し込めます。

毎月の利用特典としてキャッシュバックもあるため、現金で買い物するよりもお得です。

また「かぞくのおさいふ」はお子さまも安心して使えるVisaプリペイドカード。事前にチャージした金額内で利用できるほか、家族で使える家計管理アプリとしても利用できるサービスです。

海外旅行におすすめのクレジットカードを紹介

海外旅行にクレジットカードを持っていくと、キャッシュレス決済でスマートに支払いができるだけでなく、現地通貨を用意するときにも便利です。また、海外旅行に関する保険が付帯されているカードもあります。

ここでは、三井住友カードのおすすめのクレジットカードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

旅行前の支払いも現地での支払いもこれ1枚!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

年会費:

永年無料

国際ブランド:

限度額:

~100万円

ポイント還元率:

0.5%~7%

おすすめポイント

海外旅行傷害保険※1

2,000万円

即時発行可能!

最短10秒※2

対象のコンビニ・飲食店で、

スマホのタッチ決済

またはモバイルオーダーの

ご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

即時発行ができない場合があります。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

旅行前の支払いも

現地での支払いもこれ1枚!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

年会費

国際ブランド

ポイント還元率

限度額

永年無料

0.5%~7%

~100万円

おすすめポイント

海外旅行傷害保険※1

最高2,000万円

即時発行可能!

最短10秒※2

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

即時発行ができない場合があります。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

保険もラウンジもこれ1枚!

国内外の保険がついた安心なゴールドカード

三井住友カード ゴールド

(NL/ナンバーレス)

年会費:

5,500円(税込)

条件付きで永年無料

国際ブランド:

限度額:

~200万円

ポイント還元率:

0.5%~7%

おすすめポイント

海外・国内旅行

傷害保険※1

2,000万円

条件達成で年会費※2

¥0

対象のコンビニ・飲食店で、

スマホのタッチ決済

またはモバイルオーダーの

ご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

保険もラウンジもこれ1枚!

国内外の保険がついた安心なゴールドカード

三井住友カード ゴールド

(NL/ナンバーレス)

年会費

国際ブランド

ポイント還元率

限度額

5,500円(税込)

条件付きで永年無料

0.5%~7%

~200万円

おすすめポイント

海外・国内旅行傷害保険※1

最高2,000万円

条件達成で年会費※2

¥0

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

特約店での宿泊予約で更におトクに!

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

年会費:

33,000円(税込)

国際ブランド:

限度額:

~500万円

ポイント還元率:

1%~10%

おすすめポイント

海外・国内旅行

傷害保険※1

5,000万円

外貨ショッピング

利用特典※2

+2%

プリファード

ストア(特約店)※3

最大+9%

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

海外でのご利用のみ対象

※3

特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

特約店での宿泊予約で更におトクに!

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

年会費

国際ブランド

ポイント還元率

限度額

33,000円(税込)

1%~10%

~500万円

おすすめポイント

海外・国内旅行傷害保険※1

最高5,000万円

外貨ショッピング利用特典※2

+2%

プリファードストア(特約店)※3

最大+9%

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

海外でのご利用のみ対象

特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、3つの支払いモード「クレジット・デビット・ポイント払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられるお得な1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

- 一般

- ゴールド

- プラチナプリファード

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

年会費:

無料

国際ブランド:

ポイント還元率:

0.5%~20%

おすすめポイント

一般カードなら

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで

対象のコンビニ・飲食店で

20%※

※

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※

通常のポイント分を含んだ還元率となります。

※

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

年会費

国際ブランド

ポイント還元率

無料

0.5%~20%

おすすめポイント

一般カードなら

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで

対象のコンビニ・飲食店で

ポイント還元最大

20%※

※

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※

通常のポイント分を含んだ還元率となります。

※

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

年会費:

5,500円(税込)

条件付きで永年無料

国際ブランド:

ポイント還元率:

0.5%~20%

おすすめポイント

年間100万円のご利用で

翌年以降※1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで

対象のコンビニ・飲食店で

20%※2・3・4・5

※1

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4

通常のポイント分を含んだ還元率となります。

※5

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まる

ゴールドカード

Oliveフレキシブルペイ

ゴールド

年会費

国際ブランド

ポイント還元率

5,500円(税込)

条件付きで永年無料

0.5%~20%

おすすめポイント

年間100万円のご利用で

翌年以降※1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで

対象のコンビニ・飲食店で

ポイント還元最大

20%※2・3・4・5

※1

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4

通常のポイント分を含んだ還元率となります。

※5

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

年会費:

33,000円(税込)

国際ブランド:

ポイント還元率:

1%~20%

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで

対象のコンビニ・飲食店で

20%※

※

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※

通常のポイント分を含んだ還元率となります。

※

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まる

プラチナカード

Oliveフレキシブルペイ

プラチナプリファード

年会費

国際ブランド

ポイント還元率

33,000円(税込)

1%~20%

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで

対象のコンビニ・飲食店で

ポイント還元最大

20%※

※

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※

通常のポイント分を含んだ還元率となります。

※

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

海外旅行にクレジットカードを作れないときの代替案は?

ここまで見てきたとおり、クレジットカードなしの海外旅行は、金銭面や安全面でリスクが伴います。しかし、さまざまな事情でクレジットカードを作れない場合は、デビットカードや家族カードを利用するほか、別途、海外旅行傷害保険へ加入するなどの方法があります。クレジットカードを海外旅行のために作れない場合の代替案を以下で紹介します。

【代替案1】家族カードを作る

家族にクレジットカードを持っている人がいれば、家族カードの発行を検討してみましょう。

通常、クレジットカードの発行には審査が必要ですが、家族カードは本会員の審査に基づいて発行されるため、新規に作るよりも比較的簡単にカード発行ができます。クレジットカードによっては、家族カードでも本会員と同等の特典が付帯しているものもあります。

三井住友カードでは、本会員のカードに付帯する保険が、家族カードにも付帯します。

また、家族カードの発行は無料のクレジットカードもあります。例えば三井住友カードの場合、三井住友カード(NL)、三井住友カード(CL)、三井住友カード ゴールド(NL)、三井住友カード プラチナ、三井住友カード プラチナプリファードの家族カードの年会費は、人数やご利用状況に関わらず永年無料です。

家族カードを支払いに使うと、ほとんどの場合、その金額内訳が本会員に通知されます。家族が明細を確認できるため、使い過ぎや支払い忘れなどの心配も軽減できるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

【代替案2】デビットカードやプリペイドカードを使う

前述のとおり、デビットカードやプリペイドカードを使う方法もあります。

ただし、デビットカード・プリペイドカードともに、預金口座またはチャージしてあるカードからの即時払いのため、残高以上の金額は利用できません。どちらを使う場合でも、あらかじめ余裕をもった口座残高やチャージ残高にしておくことをおすすめします。

そのほか、それぞれのデメリットについても確認しておくとよいでしょう。

【代替案3】海外旅行傷害保険に加入しておく

デビットカードやプリペイドカードがあれば、差し当たって現地でお土産を買ったり、食事をしたりすることはできるでしょう。しかし、クレジットカードの大きなメリットのひとつである「海外旅行傷害保険」は、海外旅行に関する所定の費用を支払うことで適用されます(自動付帯の場合はこの限りではありません)。

デビットカードにも海外旅行傷害保険が付帯しているものがありますが、海外旅行に関する費用の支払いをそのデビットカードで行うなど、条件を満たさなければならないことがほとんどです。そのため、デビットカードの付帯保険を利用する場合は、条件を確認するなど注意が必要です。

また、プリペイドカードには通常、海外旅行傷害保険は付帯していません。そのため、クレジットカードが用意できない場合は、万が一に備え、保険会社などが用意している海外旅行傷害保険に別途加入することをおすすめします。

海外旅行はクレジットカードが便利でおすすめ!

海外旅行では多額の現金を持っていくのも1つの方法ですが、クレジットカードを持っていると、お買い物の際に支払いの手間がかからない、ホテルやレンタカーのデポジット代わりになる、海外旅行傷害保険が付帯しているカードであれば万が一の際にも安心といった多くのメリットがあります。より快適な海外旅行を楽しむためにも、クレジットカードを持っていくことをおすすめします。

クレジットカードの代わりの決済手段としては「デビットカード」「プリペイドカード」などの選択肢があります。また、カードを持ち歩きたくない場合は、クレジットカードを決済アプリに紐づけてスマートフォンで利用する、プリペイドカードアプリを利用するなどの方法もあります。

よくある質問

Q1.海外旅行にクレジットカードなしで行くデメリットは?

海外旅行にクレジットカードなしで行くと「多額の現金を持ち歩くことになる」「現地通貨を調達する必要がある」「支払いに手間取る」「チップの支払いに困る」「デポジットを支払わなければいけない」「紛失・盗難の補償がない」「ケガや病気で病院へかかると実費になる」「ESTAの申請料の支払いができない」といった、数々のデメリットがあります。

詳しくは以下をご覧ください。

Q2.海外旅行でクレジットカードの代わりになるものは?

クレジットカードを持っていなくても、海外旅行で代わりに使えるものはあります。例えば、家族カード、デビットカード、プリペイドカードなどが代替案として代表的なものです。

デビットカードなら紛失時の補償が付く点、プリペイドカードなら為替手数料が割安になる点もメリットです。

詳しくは以下をご覧ください。

Q3.海外旅行で使うならデビットカードとクレジットカードどちらがいい?

クレジットカードはデビットカードと比較して使える店舗が多い、ホテルのデポジットに利用できるなどのメリットがあります。また付帯サービスも充実しているため、より快適な海外旅行を楽しむにはクレジットカードを持っていくことをおすすめします。

一方で、デビットカードはクレジットカードより作りやすい、口座の残高が利用上限になるため使い過ぎずに済むなどのメリットもあります。クレジットカードを作れない場合には、有効な選択肢となるでしょう。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

PayPalはPayPal, Inc.の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年11月時点の情報のため、最新の情報ではない可能性があります。