クレジットカード払いで領収書は発行される?レシートでの経費処理やインボイス制度の注意点も解説

2024.11.07

クレジットカード払いで領収書は発行される?レシートでの経費処理やインボイス制度の注意点も解説

クレジットカード払いで領収書は発行される?レシートでの経費処理やインボイス制度の注意点も解説

2024.11.07

仕事で立替購入した商品やサービスの経費精算には、領収書添付が必要になります。

クレジットカードで支払ったときは、レシートや利用伝票(お客さま控え)、納品書などがもらえます。カード決済を行った場合、どのような経理処理をすればいいのか、疑問に感じる方も多いでしょう。

ここでは、クレジットカードで決済した場合の、経理上の対応について解説します。

こちらもあわせてご覧ください

クレジットカード決済で領収書は発行できる?

クレジットカードで買い物をしたとき、手書きの宛名入り領収書の発行もお店にお願いできるのでしょうか? 実は、お店側には領収書の発行義務はありません。それは、クレジットカード決済がクレジットカード会社仲介による信用取引であるためです。

クレジットカード決済をした段階では、まだお店に支払いが行われていない状態です。領収書は、代金を受領したことを証明する書類ですから、受領していない代金に対して、販売者は領収書を発行する義務がないのです。また、クレジットカード会社は商品やサービスの販売者ではありませんので、領収書は発行しません。

しかし、手書きの宛名入り領収書が必要な場合は、お店側に発行を依頼してみるのがおすすめです。義務ではありませんが、発行してくれる店舗も多くあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

利用伝票やレシートを領収書の代わりにできる?

では、クレジットカードで商品やサービスを購入したのに、手書きの宛名入り領収書を発行してもらえなかった場合、どうすればよいのでしょうか。

クレジットカードで買い物をすると、「カードを利用した」ことを表すレシートや利用伝票が発行されますよね。実は、お店から発行されたレシートや利用伝票を、領収書として経費処理に使うことができます。ただし、以下の項目が記載されている必要がありますのでチェックしてみましょう。

クレジットカード決済で発行された領収書の注意点

前述したとおり、クレジットカード決済の場合、お店側に手書きの宛名入り領収書を発行する義務はありませんが、依頼すれば発行してくれる店舗もあります。ただし、「クレジットカードにてお支払い」などと記載されており、まだ代金の支払いは受けていないということが示されています。そのため、この領収書は、印紙税法上の領収書には該当しません。

この点を押さえつつ、クレジットカード決済で発行された領収書で注意すべきポイントを見ていきましょう。

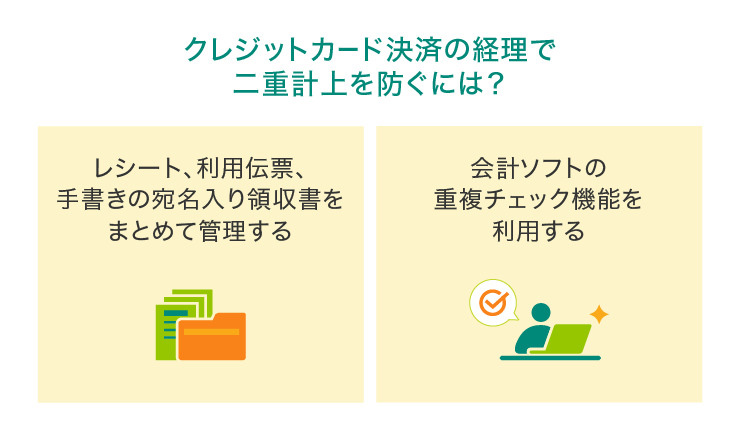

二重計上に注意

もらったレシートや利用伝票、手書きの宛名入り領収書などをばらばらに保管していると、会計ソフトへの重複入力が起きやすくなります。重複に気付かず確定申告してしまうと、税務署に不正を指摘された場合に、加算税や延滞税などの罰則を受ける可能性があります。

書類はまとめて管理する、会計ソフトの重複チェック機能を利用するなど、二重計上を防ぐ工夫をしましょう。

また、カード利用料金の口座引き落とし時に、保管したレシートなどとカードの利用履歴が記載された利用明細書を照らしあわせ、改めて確認すると安心です。

発行者側は領収書にクレジットカード利用と記載する

クレジットカード決済の領収書については、発行する店舗側も知っておくべき注意点があります。それは、領収書に必ず「クレジットカード利用」などと明記することです。

「クレジットカード利用」などの記載がない領収書を発行すると、顧客から現金で支払いを受けたのか、またはクレジットカードで支払いを受けたのかを区別することができなくなってしまいます。受け取った側も経理ミスにつながりかねませんので、注意しましょう。

さらに、領収書に「クレジットカード利用」といった記載がないことで、本来ならば必要がない収入印紙を貼ることになってしまいます。

(出典)国税庁「クレジット販売の場合の領収書」を参考

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

クレジットカード利用時の収入印紙の扱い

金銭を受け取った際に発行する領収書は、印紙税の課税対象となります。さらに、金額が5万円以上の場合は収入印紙の貼り付けが必要です。

しかし、クレジットカードの利用時に発行される領収書は、まだ代金の支払いが行われていない段階で発行されるので、印紙税の対象文書とはならず、収入印紙を貼る必要はありません。

ただし、領収書上に「クレジットカード利用」といった記載がないと、税法上は金銭受け渡しの際の領収書と同等の扱いとなります。その場合、金額が5万円以上であれば収入印紙の貼り付けが必要となりますので、ご注意ください。

領収書に記載された金額に応じて、印紙税の税額は以下のように変わります。

| 記載金額 | 税額 |

|---|---|

| 5万円未満のもの | 非課税 |

| 5万円以上 100万円以下のもの |

200円 |

| 100万円を超え 200万円以下のもの |

400円 |

| 200万円を超え 300万円以下のもの |

600円 |

| 300万円を超え 500万円以下のもの |

1,000円 |

| 500万円を超え 1,000万円以下のもの |

2,000円 |

(出典)国税庁「No.7105 金銭又は有価証券の受取書、領収書」より引用

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらも合わせてご覧ください(法人カード活用ガイド)

インボイス制度開始後もクレジットカード決済の領収書は不要?

消費税の納税額計算に利用される「仕入税額控除」ですが、それを行うには「発行者」「金額」「宛名」「年月日」「購入内容」が記載された利用明細書やレシートがあれば可能でした。

しかし、2023年10月1日(日)に導入されたインボイス制度開始後は、上記の5つに加えて、適格請求書発行事業者の登録番号などが記載された適格請求書(インボイス)が求められます。

カード会社から毎月、カード利用者に送られるご利用代金明細書などはインボイスに該当しないため、仕入税額控除を受けることができません。

そのため、カード決済時に各店舗から発行される利用明細書やレシートが取引の証明となるため、インボイスの記載事項を満たしていることが必要となります。インボイスを発行できるのはインボイス発行事業者のみであり、クレジットカード決済の相手がインボイス発行事業者でない場合は仕入税額控除ができないため注意しましょう。

(出典)国税庁「クレジットカード会社からの請求明細書」を参考

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

また、不特定多数と取引する小売業や飲食業などの場合、インボイスの記載が簡易的になった適格簡易請求書(簡易インボイス)を発行でき、これらの事業者から受け取った簡易インボイス(レシートや領収書)でも、通常のインボイスと同様に仕入税額控除の適用を受けることができます。

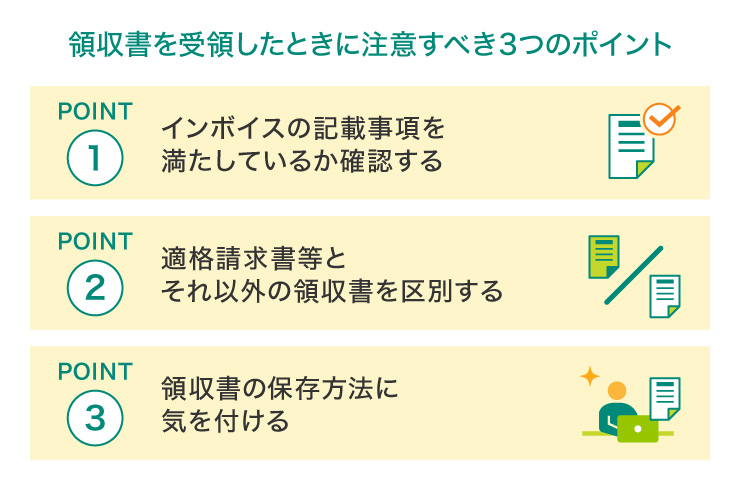

領収書を受領したときに注意すべき3つのポイント

インボイス制度導入後に領収書を受け取った場合に注意するべき、3つのポイントをご紹介します。

インボイスの記載事項を満たしているか確認する

インボイス導入後に領収書をインボイスとして扱うには、以下の6項目の記載があることが求められます。

(出典)国税庁「適格請求書等保存方式の概要 -インボイス制度の理解のために-」を参考に作成

別ウィンドウで「国税庁」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

従来の領収書に「登録番号」「適用税率」「税率ごとに区分した消費税額など」を追記すればインボイスとして利用できますが、記載事項を満たさないと利用できなくなります。

インボイス導入後は、領収書が上記の記載事項を満たしているかを確認しましょう。

適格請求書等とそれ以外の領収書を区別する

インボイス制度で仕入税額控除が受けられるのはインボイスと簡易インボイスのみです。仕入税額控除の手続きをスムーズに進めるためにも条件を満たしているものと、そうでないものを区別する必要があります。

ただし、インボイス制度開始後一定期間は、インボイス発行事業者以外からの課税仕入れについても、一定割合を控除できる経過措置が設けられています。経過措置を適用できる期間と控除できる割合は以下のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日(日)から2026年9月30日(水)まで | 仕入税額相当額の 80% |

| 2026年10月1日(木)から2029年9月30日(日)まで | 仕入税額相当額の 50% |

経過措置の適用を受ける課税仕入れについての領収書は、区分記載請求書などと同様の記載事項が必要となります。区分記載請求書の記載事項は以下のとおりです。

不特定多数に対して販売などを行う小売業、飲食店業、タクシー業などの場合は省略できます。

(出典)国税庁「免税事業者からの仕入れに係る経過措置」を参考

別ウィンドウで「国税庁」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

領収書の保存方法に気を付ける

インボイス・簡易インボイスとなる請求書や領収書、レシートなどの電子データを受領した場合は電子帳簿保存法で規定された保存対応が必要で、約7年間保存する必要があります。

また、今後も引き続き電子データ以外の紙の領収書などの受け渡しもあるでしょう。紙タイプの領収書やレシートは保管状況によって印字が消えてしまったり用紙が破損したりすることもあるので、保管ファイルから探すことが難しくなることも考えられます。

紙の書類は電子保存することも可能です。ただし、電子保存する場合は、電子帳簿保存法の「スキャナ保存制度」の規定に沿った保存をする必要があります。

■こちらも合わせてご覧ください(法人カード活用ガイド)

クレジットカード決済のレシートなど領収書の保管期間

クレジットカード払いで商品やサービスを購入した場合、レシートと利用伝票が発行されます。前述しましたが、店名、決済日、購入した商品やサービス内容、購入金額、購入者の氏名か会社名などの記載があるレシートや利用伝票は、領収書として経費処理に使えます。

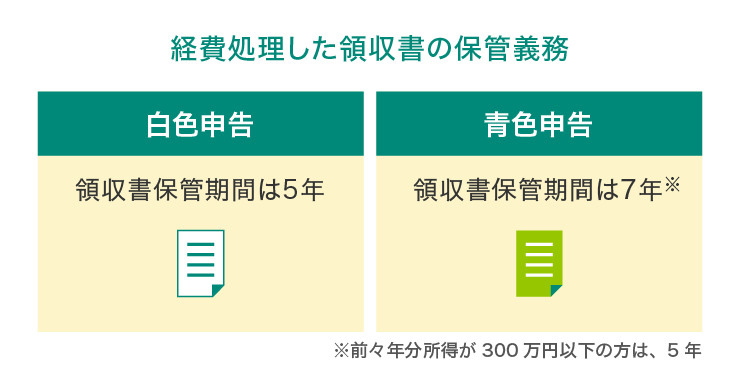

個人事業主の場合、経費処理で使った領収書の保管期間は、申告方法によって異なります。

青色申告と白色申告で、保管期間が異なる

個人事業主がクレジットカード決済でもらったレシートを領収書として経費処理した場合、その保管期間は、青色申告か白色申告かによって異なります。青色申告の場合、保管期間は7年(※1)、白色申告の場合は5年です。

また、参考ですが、法人の場合の領収書の保管期間は、税法上7年間(欠損金の繰越控除を受ける場合は10年間)です。

消費税の仕入税額控除を受ける場合は、7年です。

1:青色申告された方でも、前々年分の所得が300万円以下の場合は、5年です。

法人カードで経理業務を効率化

会社や個人事業主がクレジットカードで商品やサービスを購入する場合は、「法人カード」を利用すると便利です。法人カードとは、会社や個人事業主などに対して発行される法人用のクレジットカードです。法人カードなら、本会員に紐付いた役員用・社員用の追加カードを作ることもできます。これらの法人カードを利用した代金は、本会員で一元管理できるので、費用の流れが一目瞭然となり、経理業務が効率化されます。

法人カードの利用明細書をインターネットで確認できる?

法人カードのなかには、カードの利用明細書を紙ではなくインターネットで確認できるものもあります。どのくらい経費を使ったのかをチェックしやすいので、経理業務に便利です。

例えば、三井住友カード ビジネスオーナーズの場合、「Vpassアプリ」からカードの利用状況をいつでも確認できます。経費の見える化で、経理業務の効率をアップすることができるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

経費の支払いは会計システムと自動連携できるクレジットカードがおすすめ!

個人事業主は経費の支払いに法人カードを使い、会計システムとデータの自動連携を設定しておくことで、レシートとカード利用明細を突き合わせて照合する際や、帳簿に記入して勘定する際もスムーズになります。

ここで、経費の支払いにおすすめの「三井住友カード ビジネスオーナーズ」の特徴をご紹介します。

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や最高5,000万円の海外旅行傷害保険(※1)などの付帯サービス(ゴールド・プラチナプリファードは国内旅行傷害保険と空港ラウンジ利用含む)、年会費永年無料(※2)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

1:事前に旅費などを当該カードでクレジット決済いただくことが前提です。

2:三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

カード決済で発行されたレシートや利用伝票は、領収書として経費処理に使える

クレジットカード決済では、 レシートや利用伝票に必要な項目が記載されていれば、領収書として経費処理に使えます。ただし、これらの管理が煩雑だと、二重計上など誤った経費処理をしてしまう可能性があるので、しっかり保管するよう気を付けましょう。

「三井住友カード ビジネスオーナーズ」で経費の支払いを一本化すれば、事務手続きが大幅に削減されるので便利です。事業用のカードとして法人カードを持っていると、経費精算もしやすく利便性が高いため、ぜひ一度申し込みを検討してみてください。

よくある質問

Q1.クレジットカード決済で、領収書はもらえる?

クレジットカード決済は、クレジットカード会社仲介による信用取引であり、店舗側に領収書の発行義務はありません。どうしても手書きの宛名入り領収書が必要な方は、お店側に発行を依頼してみるのがおすすめです。義務はありませんが、発行してくれる店舗もあります。

詳しくは以下をご覧ください。

Q2.クレジットカード決済で領収書が発行されたときの注意点は?

レシートや利用伝票、領収書などの保管が煩雑だと、二重計上が起こりやすいです。書類は整理して保管し、会計ソフトの重複チェック機能などを利用して二重計上を防ぎましょう。

また、発行者側は領収書に「クレジットカード利用」などと忘れずに明記しましょう。「クレジットカード利用」などの記載がない領収書を発行すると、顧客から現金またはクレジットカードのどちらで支払いを受けたのかわからなくなってしまいます。

詳しくは以下をご覧ください。

Q3.領収書の保管期間はいつまで?

クレジットカード決済でレシートや利用伝票、手書きの宛名入り領収書を発行してもらい、それらを経費処理した場合、個人事業主の場合、青色申告か白色申告かによって保管期間が異なり、青色申告の方は7年、白色申告の方は5年です。また、青色申告された方でも、前々年分の所得が300万円以下の場合は、保管期間は5年です。

なお、法人の場合は税法上7年間(欠損金の繰越控除を受ける場合は10年間)保管が必要です。

詳しくは以下をご覧ください。

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

税理士法人みらいサクセスパートナーズ

2024年11月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事