個人事業主向けに確定申告のやり方をわかりやすく解説

2025.03.24

個人事業主向けに確定申告のやり方をわかりやすく解説

個人事業主向けに確定申告のやり方をわかりやすく解説

2025.03.24

個人事業主は、年間の所得や納税金額を確定させるために、所得税の「確定申告」を行います。とくに独立したばかりのフリーランスや開業して間もない個人事業主のなかには、確定申告の準備に不安を感じている人もいるでしょう。

そのような方に向けて、確定申告の種類や流れ、申告方法などについて、基礎からわかりやすく解説します。

こちらもあわせてご覧ください

個人事業主・フリーランスの確定申告とは

所得税の確定申告とは、毎年1月1日から12月31日までの所得金額とそれに対する所得税などの額を計算して確定させる手続きです。

会社に所属して給与を得ている会社員の場合、会社が年末調整で給与から源泉徴収していた所得税と控除額などを再計算することで、所得税額が確定します。副業などによる収入が一定額を超えるなど特定の場合を除いて、会社員が確定申告を行う必要はありません。

一方、個人事業主やフリーランスは、売上や経費などの収支や控除額を自ら計算して申告し、所得税額を確定させなければいけません。

では、個人事業主やフリーランスは、確定申告をいつ行えばよいのでしょうか?

所得税の確定申告の期限は、原則として、その年の翌年2月16日から3月15日までです。期限内に確定申告書や添付書類などを所轄税務署に提出する必要があります。

(出典)国税庁「No.2020 確定申告」を参考に作成

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

個人事業主とフリーランスの違い

ここで、混同しがちな個人事業主とフリーランスについて説明します。 フリーランスと個人事業主の違いを理解するためのポイントは、主に「働き方」と「税務上の区分」です。

フリーランスとは、会社や団体に所属せず、自身のスキルや経験を活かして収入を得る働き方を指します。

一方、個人事業主とは、税務署に開業届を提出し、税務上個人事業主に区分されるフリーランスを指します。なお、事業が拡大して収入が増えて法人化する場合、法務局への設立登記を行い、個人事業の廃業届を税務署に提出します。これによって税務上の区分は個人事業主から法人に変わります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

個人事業主・フリーランスはいくらから確定申告が必要?

次に、個人事業主やフリーランスの所得がいくらになると所得税の確定申告が必要になるのかを説明します。個人事業主で確定申告が必要な人、副業フリーランスで確定申告が必要な人は以下のとおりです。

| 個人事業主・フリーランスで 確定申告が必要な人 |

副業フリーランスで確定申告が必要な人 |

|---|---|

|

|

上の表のとおり、個人事業主・フリーランスで年間の所得が48万円を超える場合、会社員などの給与所得者で副業により得た所得が年間20万円を超える場合は、確定申告が必要となります。

なお、個人事業主が青色申告承認申請手続を行うと、青色申告をすることができます。

開業して事業が軌道に乗るまでの間、売上より経費の方が多く、赤字になることもあるでしょう。そのような場合に、青色申告者は「純損失の繰越しと繰戻し」ができます。損失額を翌年以後3年間にわたって繰り越して、各年分の所得金額から控除するか、前年も青色申告をしている場合は、前年分の所得金額に繰り戻して控除し、前年分の所得税額の還付を受けることが可能です。

また、報酬の支払いが遅延したり、取引先が倒産して売掛金が回収できなかったりすることもあり得ます。そのような場合に、青色申告者は12月末時点の売掛金や貸付金の5.5%パーセントの金額を、「貸倒引当金」として経費に計上することができます。

そのため、青色申告者は売上が少ない、またはゼロでも、経費や債権が発生している場合は、確定申告をすることをおすすめします。

(出典)国税庁「No.2070 青色申告制度」を参考に作成

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

個人事業主の所得とは

個人事業主における所得とは、収入から経費を引いた金額のことです。収入は商品やサービスの売上、経費は販売やサービスの提供にかかった費用を指します。事業に必要となる切手代や電気代、通信費、交通費、外注加工賃なども経費として計算し、自宅で仕事をしている場合は、家賃の一部も経費として認められることがあります。

例えば、100円の売上に対して仕入れが50円の場合、所得額は50円です。そこに、広告費や店舗代(経費)が10円ずつかかっている場合は、さらに10円ずつ差し引き、所得額は30円ということになります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらも合わせてご覧ください(法人カード活用ガイド)

確定申告の2種類の申告方法

確定申告の提出方法は「青色申告」「白色申告」の2種類です。

青色申告

これまでに説明したとおり、個人事業主は開業届と青色申告承認申請書を税務署に提出することで、青色申告をすることができるようになります。

青色申告特別控除を受けるには、複式簿記で記帳し、確定申告書に貸借対照表と損益計算書(およびその内訳)を添付するなどの要件を満たす必要がありますが、以下のようにさまざまなメリットがあります。

青色申告のメリット

(出典)国税庁「No.2072 青色申告特別控除」を参考に作成

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

白色申告

白色申告の場合は貸借対照表の添付が不要なため、記帳方法は単式簿記での記帳が認められています。例えば、商取引が成立した日と実際に支払いをした日が別々でも、支払いが行われた日だけ記帳します。

白色申告で確定申告書に添付するのは収支内訳書のみであり、記帳や手続きがシンプルで簡単な点がメリットです。

個人事業主の確定申告の流れ

個人事業主の確定申告は、大きく分けて以下のような流れになります。

個人事業主の開業から確定申告までの流れ

開業届の提出

個人事業主は開業後、税務署に開業届を提出します。開業届の正式名称は「個人事業の開業・廃業等届出書」です。事業を開始した日から1ヵ月以内に、所轄の税務署に提出しましょう。このとき、青色申告をするならば、開業届と同時に「青色申告承認申請書」を提出すると、その後の手続きがスムーズです。

必要書類等の準備

確定申告をするときには、以下の書類が必要になります。青色申告か白色申告かで準備するものが違ってくるので、間違えないように注意をしてください。

■確定申告書などを作成する際に必要なもの

| 共通書類 | |

|---|---|

青色申告

|

|

白色申告

|

本人確認書類(マイナンバーカードなど)

確定申告書の提出時は、本人確認書類の提示もしくはコピーの添付が求められます。マイナンバーカードがある場合はマイナンバーカードを、それ以外の場合は「マイナンバーを確認できる書類」と「本人確認書類」の2点の提出が必要となります。

なお、e-Taxにて電子申告を行う場合は、本人確認書類の添付は不要です。ただし、確定申告書にはマイナンバー(個人番号)の記載欄があるため、マイナンバーカードや通知カードなどを手元に準備しておくとよいでしょう。

銀行口座が分かるもの

確定申告によって還付金が発生する場合は、確定申告書の「還付される税金の受取場所」欄に還付金を受け取る銀行口座を記入します。

還付金の受け取りに指定できるのは、事業主の本人名義の口座です。旧姓のままの口座や屋号などがついている名義の口座は、振込ができないことがあるため注意しましょう。

また、マイナポータルなどで事前に「公金受取口座」を登録している人は、「公金受取口座の利用」欄に◯をすることで公金受取口座に還付金が振り込まれます。この場合、「還付される税金の受取場所」欄への記入は不要です。

所得額および源泉徴収税額が分かるもの

事業所得を申告する際は、総収入金額や経費の内訳を記載した書類の提出が求められます。青色申告の場合は「青色申告決算書」、白色申告の場合は「収支内訳書」を準備しましょう。

青色申告決算書は「損益計算書」と「貸借対照表」で構成されており、日々記帳した帳簿の結果を転記することで作成します。白色申告の収支内訳書は貸借対照表の記載はないものの、収入金額や必要経費の内訳、仕入金額の明細など、損益計算書と同様の内容を記入する必要があります。

また、所属している企業からは「源泉徴収票」、報酬を受け取った企業からは「支払い調書」といった書類を発行してもらうことができます。経費の記入と同様、書類を確認しながら収入金額を記入していくと確実です。

これらの書類をスムーズに作成するためには、日々の取引をしっかりと記帳しておくことが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

各種控除関係の書類

社会保険料控除や小規模企業共済等掛金控除、生命保険料控除など、所得控除の適用を受ける際は、証明書を添付もしくは提示する必要があります。必要となる書類は控除の種類によって異なりますが、例えば生命保険料控除の適用を受ける場合は保険会社が発行した「控除証明書」が必要です。

なお、e-Taxを利用して電子申告を行うときは、下記の書類については控除証明書の添付・提示を省略することができます。

ただし、税務調査などで税務署から提出や提示を求められることもあるため、確定申告から5年間は保存しておく必要があります。

確定申告書の作成

まず、確定申告書を作成するには、定期的に帳簿を付けておくことが必須です。確定申告に必要な書類は、帳簿を元に作成します。日ごろから正しく記帳しましょう。

個人事業主が青色申告で提出が必要な書類は、確定申告書、青色申告決算書、確定申告書に添付する各種控除関係の書類です。一方、白色申告を提出する場合は、確定申告書、収支内訳書、確定申告書に添付する各種控除関係の書類が必要となります。申告方法によって異なるので注意しましょう。

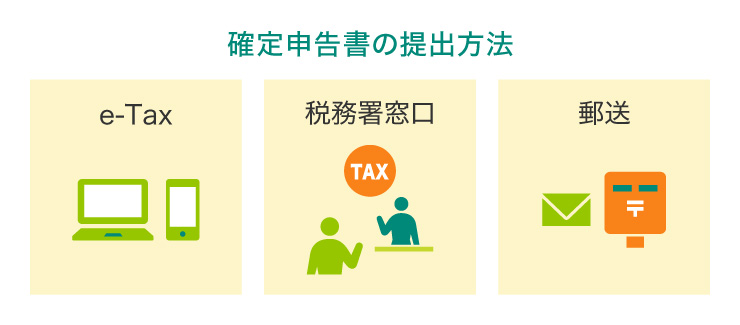

確定申告書の提出

確定申告に必要なものがそろったら、管轄の税務署へ提出します。提出方法は、税務署窓口、郵送、e-Taxによる電子申告の3つです。それぞれの提出方法については、次の章で詳しく解説します。

申告書の提出方法は?

確定申告の提出方法は、オンラインの確定申告システム「e-Tax」、税務署の窓口に提出もしくは郵送のいずれかの方法で提出します。

e-Taxで提出

国税電子申告・納税システム「e-Tax」では、PCやスマホ、タブレットなどからオンラインで確定申告をすることができます。「マイナンバーカードの読み取りに対応したスマートフォン」をICカードリーダライタの代わりに利用でき、よりスムーズに電子申告ができるようになりました。税務署へ出向いたり郵送手配をしたりする手間はかかりませんが、マイナンバーカードや利用者識別番号などの準備が必要なので、注意しましょう。事前に対応するブラウザなども確認しておくと安心です。

なお、55万円控除の要件に該当しており、電子帳簿での帳簿保存またはe-Taxを使用して期限内に確定申告を行えば、65万円控除を受けることが可能です。

また、e-Taxによる提出の場合、還付金の入金がほかの提出方法よりも早い可能性があります。

税務署の窓口に提出

確定申告書類を税務署の窓口で直接提出する場合は、管轄の税務署窓口へ書類を持っていきます。書類の書き方が分からない場合などに質問をすることもできるので、書類作成に不安がある場合は窓口での提出が安心です。ただし、確定申告時期の窓口は、かなりの混雑が予想されるため、早めの提出を心掛けましょう。

税務署に郵送で提出

確定申告書類は、税務署へ郵送で提出することもできます。

また、郵送の際の提出日は通信日付印となります。3月15日の提出期限付近の場合、ポストへの投函ではなく郵便局窓口で直接郵送すると、その日の通信日付印が押されるので安心です。なお、郵送の際には信書での郵送が必須です。メール便やゆうパックでの郵送はできないので注意しましょう。

個人事業主が確定申告をする際の注意点

個人事業主が確定申告をする際に注意すべき点は以下の3つです。

それぞれ詳しく見ていきましょう。

期限内に申告しないと罰則が課せられる場合がある

所得税法では毎年1月1日から12月31日までの所得について、翌年2月16日から3月15日までに確定申告を行い、所得税を納付することになっています。

しかし、期限内に申告しないと、無申告加算税や延滞税といった罰則が課せられることがあります。

無申告加算税は、納めるべき税額に対して最大20%が加算される罰則です。ただし、税務署からの調査が入る前に自主的に申告を行うことで、無申告加算税が軽減される場合があります。

延滞税は、納税が遅れた日数に応じて課されます。そのため、確定申告の期限を過ぎた場合は、できるだけ早く申告を行いましょう。

(出典)国税庁「No.2024 確定申告を忘れたとき」を参考に作成

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

経費計上に不審な点があると税務調査が入る場合がある

経費計上は事業に関連する支出のみが認められますが、プライベートな支出を経費として計上したり、架空の経費を計上したりして不審な点があると、税務調査が入る場合があります。

税務調査では、帳簿種類の提示などが求められ、不正な経費計上が発覚した場合、過少申告加算税などの罰則が課せられることがあります。

このようなリスクを減らすためにも、日ごろから適切な経費計上と正確な記帳を行うことが重要です。

(出典)国税庁「税務調査手続に関するFAQ(一般納税者向け)」「No.2026 確定申告を間違えたとき」を参考に作成

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

所得が少なく確定申告しない場合は住民税の申告が必要

所得税の確定申告をした人は、税務署から市区町村や都道府県に確定申告書などのデータが送られるため、改めて住民税の申告をする必要はありません。

しかし、前年の年収が少なく確定申告を行わない場合、住民税の申告を通じて前年の収入を市区町村や都道府県に報告する必要があります。これにより住民税が算出され、納税額が通知されます。

住民税は、市区町村や都道府県によって提供されている教育、福祉、消防・救急、ゴミ処理などの生活に身近な行政サービスをまかなうためのお金であり、地域に住む人たちで負担を分かち合うものです。

住民税の申告を怠ると、納税通知書が送られてこないため未納付になり、納付期限を過ぎた場合は延滞金が課せられる可能性があります。

また、国民健康保険税などが正しく算定されないために、減額や免除を受けられなかったり、融資や助成金を受ける際に必要な所得証明書や課税証明書発行できなかったりといったデメリットもあります。

そのため、確定申告をしない場合でも、住民税の申告を行う必要がある点に注意が必要です。

(出典)国税庁「Q9 住民税や事業税の申告はどうなるのですか。」「No.9205 延滞税について」

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

別ウィンドウで「財務省」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

領収書と電子帳簿保存

確定申告を行う個人事業主は、仕訳帳や総勘定元帳、領収書などの帳簿書類を一定期間保存しておく必要があります。従来は紙で保存することが一般的でしたが、電子帳簿保存法が改正されたことにより、電子データによって受領した取引関係書類は電子データで保存することが義務化されているので、注意が必要です。

所得税等の納付と還付について

ここでは、所得税等(所得税および復興特別所得税)の納付方法や還付の時期について、それぞれ詳しく解説します。

所得税等の納付

所得税等の納付方法は、以下の6つです。

所得税等の納付方法

振替納税は、「預貯金口座振替依頼書兼納付書送付依頼書」を税務署か口座振替をする金融機関に提出します。指定した本人名義の口座から、納税金額が引き落とされます。

電子納税では、ダイレクト納付(e-Taxによる口座振替)とインターネットバンキングやATMなどを利用した納付ができます。ダイレクト納付は、事前に税務者へ届出をした預貯金口座から振替をする方法で、e-Taxから簡単な操作で納付することができます。

クレジットカード納付は「国税クレジットカードお支払サイト」から納付する方法で、場所や時間を選ばずに納付が可能です。クレジットカードは、リボ払いや分割払いが可能なので、一度にまとまった金額を用意できないときにも便利です。また、カード決済ならポイントも貯まります。ただし、決済手数料がかかることは注意しましょう。

また、国税庁ホームページで提供する作成システムなどから納付に必要な情報をQRコードとして印刷し、コンビニに持参して納付する方法や、税務署で作成するバーコード付き納付書を使用して、コンビニで納付する方法もあります。コンビニでの納付は、納税金額が30万円以下の場合のみが対象です。さらに、金融機関または所轄税務署の窓口で、現金に納付書を添えて納付することもできます。

ほかには「国税スマートフォン決済専用サイト」から、スマホ決済アプリ(Pay払い)を選択して納付を委託する方法もあります。

前年分の所得税等の納付は、確定申告の期限と同日の3月15日が期限となっているため、忘れずに納付しましょう。

所得税等の還付

所得税等の還付は、確定申告提出後のおおよそ1ヵ月~1ヵ月半後に銀行口座に入金されます。e-Taxで還付申告を提出した場合、2~3週間程度で処理されることが多いため、税務署窓口や郵送で提出したときよりも早く還付金が入金される可能性があります。

経費の支払いには法人カードがおすすめ

個人事業主の経費の支払いには、法人カードがおすすめです。日ごろの経費の支払いに法人カードを利用すると、経費管理をスムーズにできます。多くのクラウド型会計ソフトは、銀行口座やクレジットカードの設定をすると、自動で履歴を取得して帳簿に反映してくれます。会計ソフトと連携させることで、事務処理の手間を大幅に削減することが可能です。確定申告の準備にも役立ちます。

また、クレジットカード決済はポイントも貯まるのでお得です。所得税の納付にもカードを活用できます。事業者は法人カードの申し込みを検討してみましょう。

■こちらも合わせてご覧ください(法人活用ガイド)

個人事業主におすすめの三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

10,000円相当プレゼント!

10,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

25,000円相当プレゼント!

25,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

個人事業主が納めなければいけない税金

所得税や復興特別所得税などは、ほとんどの個人事業主が納める必要のある税金です(赤字で所得がない方など、一部の例外を除く)。確定申告で計算をして納税額が分かる税金や、確定申告後に確定する税金があります。

所得税

収入から経費や基礎控除を引いた所得に対して課される税金です。基礎控除額は最大で48万円のため、所得が48万円以下の場合は、所得税はかかりません。経費が増えると所得額が減り、所得税も減ります。

復興特別所得税

2013年度分から始まった東日本大震災の復興に使われるための税金です。所得税を支払う義務のある方が対象となり、2037年まで徴収されます。なお、所得税額の2.1%相当額が徴収されます。

住民税

住んでいる都道府県や市区町村に納める税金です。確定申告をすることで住民税が計算され、税額確定時に通知書や納付書が届きます。そのため、特別な申告をする必要はありません。

国民健康保険税

自治体により、国民健康保険料を国民健康保険税として徴収する場合がありますが、支払う金額や受けられる制度に変わりはありません。国民健康保険税は、住んでいる地方自治体に支払う税金で、社会保険料控除として全額が所得控除対象となります。

消費税

個人事業主の売上に対してかかる税金です。消費税には「課税事業者」と「免税事業者」があり、課税売上高の水準などによって消費税の納税義務を判断されます。

通常、開業から2年間は免除になりますが、個人事業主は前々年の課税売上高が1,000万円を超える場合は、開業から2年に満たない場合も課税対象となります。また、前年の1月1日から6月30日までの期間における課税売上高が1,000万円を超えた場合も、その年は課税事業者となります。

また、2023年10月より導入されたインボイス制度により、免税事業者からの仕入れについては仕入税額控除の対象外となりました。ただし、2029年までは段階的な経過措置が適用されており、免税事業者からの仕入れについても仕入税額の一部が控除されるようになっています。

経過措置で控除される割合は下記のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日(日)から 2026年9月30日(水)まで |

仕入税額相当額の80% |

| 2026年10月1日(木)から 2029年9月30日(日)まで |

仕入税額相当額の50% |

なお、免税事業者でも課税事業者となることを選択することができますが、原則として登録を受けた日から2年間は免税事業者になることはできません。消費税の確定申告が必要になります。

(出典)国税庁「消費税のしくみ」

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

個人事業税

法律で定められた70の業種に該当する方に課される事業税で、税率は業種によって異なります。また、所得額が290万円以下の場合は課税対象となりません。

給与にかかる所得税

個人事業主・自営業の方が、ほかにアルバイトをしている場合は、従業員として会社から給与を受け取っているため、事業所得と合わせて給与所得も一緒に申告が必要となります。

勤務先から受け取る給与は、所得税や復興特別所得税が源泉徴収されていることが一般的です。そのため確定申告の際には、所得全体にかかる税額から、すでに源泉徴収されている税金を控除することができます。

その際、所得全体にかかる税額よりも源泉徴収された税額が多い場合には税金が還付され、足りない場合には追加で納税を行います。

また、給与の金額によっては源泉徴収が行われないケースもあります。その場合は、確定申告で事業所得と給与所得を合算することによって納めるべき税額を算出します。

なお、確定申告の際は、勤務先から交付される「源泉徴収票」や報酬を受けた会社から交付される「支払調書」が必要となります。これらの書類は、税務署への提出は不要ですが、源泉徴収の有無にかかわらず交付されますので、必ず保管しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

確定申告は計画的に!日ごろからしっかり経費を管理しよう

確定申告は、税金の種類や帳簿の付け方などを十分に理解して書類作成を行わなくてはいけません。

とくに、個人事業主の確定申告は、日々の記帳や領収書の整理が大切になります。申告時期に慌てることのないよう、計画的に準備をしておきましょう。

経費の支払いを法人カードにまとめると、経理業務を効率化することができます。また、所得税の納付も、法人カードがあると支払いの幅が広がるので便利です。三井住友カードでは、個人事業主におすすめの法人カード「三井住友カード ビジネスオーナーズ」をご用意しています。

よくある質問

Q1.確定申告はいつ行うのか?

所得税の確定申告とは、毎年1月1日から12月31日までの所得金額とそれに対する所得税などの額を計算して確定させる手続です。個人事業主やフリーランスは、その年の売上や経費などの収支や控除額を自ら計算して、翌年2月16日から3月15日までに確定申告書や添付書類などを所轄税務署に提出する必要があります。

詳しくは以下をご覧ください。

Q2.個人事業主はいくらから確定申告が必要?

個人事業主・フリーランスで年間の所得が48万円を超える場合、会社員などの給与所得者で副業により得た所得が年間20万円を超える場合は、確定申告が必要となります。

ただし、青色申告者は売上が少ない、またはゼロでも、経費や債権が発生している場合は、確定申告をすることでさまざまなメリットがあります。

詳しくは以下をご覧ください。

Q3.個人事業主の確定申告のやり方は?

確定申告の提出方法は「青色申告」「白色申告」の2種類があります。

青色申告をするには、「所得税の青色申告承認申請書」を管轄の税務署へ提出して承認を得たうえで、複式簿記方式で記帳し、確定申告の際は貸借対照表と損益計算書の提出が必要となりますが、最高65万円の特別控除を受けられるなどさまざまなメリットがあります。

白色申告の場合は貸借対照表の添付が不要なため、記帳方法は単式簿記での記帳が認められています。確定申告書に添付するのは収支内訳書のみでありで、記帳や手続きがシンプルで簡単な点がメリットです。

詳しくは以下をご覧ください。

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

QRコードは株式会社デンソーウェーブの登録商標です。

2025年3月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事