個人事業主は屋号付き銀行口座の開設が必要?個人用と分けるメリットも解説

2025.12.11

個人事業主は屋号付き銀行口座の開設が必要?個人用と分けるメリットも解説

個人事業主は屋号付き銀行口座の開設が必要?個人用と分けるメリットも解説

2025.12.11

個人事業主は、事業用・個人用で銀行口座を分けるとお金の管理がしやすくなるのでおすすめです。個人事業主が開設できる口座には、通常口座と屋号付き口座の2種類があります。

ここでは、屋号付き口座の特徴や開設の注意点、事業用と個人用の口座を分けるメリットについてもご紹介します。ぜひ参考にしてみてください。

この記事でわかること

こちらもあわせてご覧ください

個人事業主が開設できる銀行口座の種類

事業用に使用できる銀行口座は、大きく分けると「通常口座」「屋号付き口座」「法人口座」の3つがあります。そのうち、個人事業主が開設できる銀行口座の種類は、通常口座と屋号付き口座の2つです。個人事業主は事業用の銀行口座を個人用と分けて持つと便利なので、それぞれの違いを押さえておきましょう。

■事業用に使える口座の種類と違い

通常口座と屋号付き口座の大きな違いは、「口座名義に屋号が含まれるかどうか」です。通常、個人が口座を開設するときは氏名を名義とします。一方、屋号付き口座は氏名の前に事業で使用する屋号が記載されます。

個人事業主が起業するにあたり提出する開業届(個人事業の開業・廃業等届出書)には、屋号を記載する欄があります。屋号を登録した個人事業主は、口座名義に屋号を取り入れた「屋号付き銀行口座」を開設することができます。

そのため、氏名が「国際 太郎」で「○○商店」を屋号にしている個人事業主が、口座を開設する場合、通常口座の名義は「国際 太郎」ですが、屋号付き口座なら「○○商店 国際 太郎」が名義となります。

また、事業用の銀行口座には「法人口座」という種類もあります。ただし、法人口座と屋号付き口座では、属性が大きく異なります。法人登記を行っている株式会社などは、法人として口座を開設することができ、口座の名義は「株式会社〇〇」など、登記している法人の名称となります。一方、屋号付き口座は氏名の前に屋号が含まれるものの、あくまで個人口座の一種として開設します。

屋号付き口座は顧客からの信頼を得やすいメリットがある

金融機関で屋号付き口座を開設できることは、顧客からの信頼を得るための大切なポイントのひとつです。例えば、個人事業主がネットショップを運営しているケースでは、商品の購入者が「銀行振込決済」を選択して代金を直接振り込むことがあるでしょう。個人名義の口座では、振り込みをためらう原因にもなりかねません。その点、店舗名などが入った屋号付き銀行口座であれば、顧客に安心感を持ってもらいやすいと言えます。

このように屋号付き口座は、顧客が安心して取引を進めるための判断材料のひとつとなるでしょう。

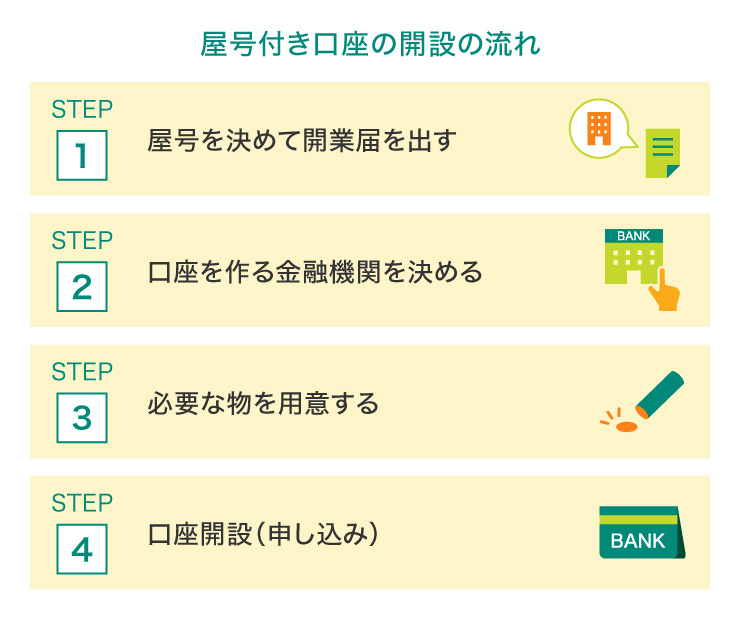

個人事業主が屋号付き銀行口座を開設する流れ

ここからは、個人事業主が屋号付き銀行口座を開設する流れを見ていきましょう。口座を作る前にやっておかなければいけないことがありますので、口座開設まで、ステップをひとつずつ確認していきます。

屋号を決めて開業届を出す

屋号を決めたら、開業届に記載して、納税地の管轄の税務署に提出します。

金融機関によっては、屋号付き銀行口座の開設手続きの際に、開業届の控えなどが必要となる場合があるので、大切に保管しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

口座を作る金融機関を決める

個人事業主が屋号付き口座を作るにあたり、利用できる金融機関は主に、メガバンクや地方銀行・信用金庫、ネット銀行、信託銀行、そしてゆうちょ銀行の5種類です。

それぞれ金融機関で特徴が異なるため、ご自身にとってメリットを得やすい金融機関を選びましょう。

必要な物を用意する

屋号付き銀行口座の開設には、必要書類の提出が求められます。

屋号付き口座開設に必要な物の例

書類の内容・点数は金融機関によって異なるため、ホームページなどで事前に確認してください。また、書類のほかに印鑑が必要な場合がほとんどなので、注意しましょう。

口座開設(申し込み)

口座開設の申し込みの際は、窓口で対面での手続きが必要な場合がほとんどです。また、法人口座を取り扱っている支店でないと屋号付き口座に対応していないケースもあります。手続きを予定している支店が屋号付き口座に対応しているのか、事前に確認しておきましょう。

なお、ネット銀行はウェブ上での申し込み手続きとなります。

申し込み手続き後には審査が必要な場合もあります。問題なく審査に通ることができれば、口座開設が完了し、事業利用が開始できます。

個人事業主が屋号付き銀行口座を作れる主な金融機関の特徴

ここからは、個人事業主が屋号付き銀行口座を開設できる5つの金融機関について、名称と特徴を紹介していきましょう。それぞれ金融機関で特徴が異なるため、ご自身にとってメリットを得やすい金融機関を選ぶことが重要です。

■屋号付き口座を作れる金融機関とその違い

金融機関 |

特徴 |

|---|---|

メガバンク |

|

地方銀行・信用金庫 |

|

ネット銀行 |

|

信託銀行 |

|

ゆうちょ銀行 |

|

メガバンク

メガバンクは、取引先となるクライアントに安心感を持ってもらうことができ、支店の数が多いことがメリットです。銀行の方針によっては、屋号付き口座開設についてのヒアリングが行われ、その後、書類提出となる場合があります。

地方銀行・信用金庫

一部の地方銀行や信用金庫でも、屋号付き口座が開設できます。これらの金融機関の顧客は、多くが中小企業や個人事業主です。また、地方銀行や信用金庫は各地域に拠点を構えており、地域密着型の営業を行っているのが特徴です。

ただし、主要な営業地域から外れるとATMの設置数が少ないため、日本全国で事業を展開しにくいというデメリットもあります。

ネット銀行

ネット銀行は実店舗を持たないので、自宅や事務所にいながら口座開設することができ、煩わしい手続きを避けたい人におすすめです。また、ほかの金融機関と比べて他行へのATM利用・振込手数料が安い傾向があり、出費を抑えられるのはメリットと言えるでしょう。

ただし、実店舗がないため、担当者に対面で資金繰りを相談することが難しいというデメリットもあります。

信託銀行

信託銀行は現金や不動産などの財産運用と銀行業務を同時に行っている金融機関です。口座を開設することで、資産運用や相続などのプライベートな相談に乗ってもらえるメリットがあります。

ただし、ほかの金融機関と比べると屋号付きの口座開設を行っている信託銀行はあまりありません。直接店舗に行く前に問い合わせることをおすすめします。

ゆうちょ銀行

ゆうちょ銀行では、屋号名での活動が確認できる資料を提出することで、屋号付き口座を開設することができます。ただし、口座開設には審査があります。

なお、屋号付きで作れる口座は「振替口座」です。総合口座とは違い、通帳やキャッシュカードがなく、入出金の手続きは窓口のみでの扱いとなります。

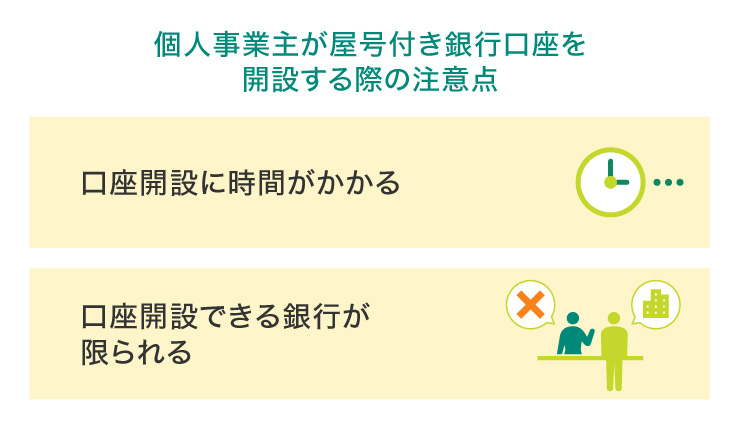

個人事業主が事業用銀行口座を開設・利用する際の注意点

屋号付き銀行口座の開設は顧客からの信頼も得やすい一方、いくつかの注意点も存在します。開設する際に注意すべきことと、利用中に注意が必要なことをチェックしておきましょう。

口座開設に時間がかかる

屋号付き口座を開設する手続きには、時間がかかることが一般的です。口座開設には、必要書類をそろえ、銀行へ足を運ばなければならなかったり、審査が必要だったりする場合もあります。

審査にかかる時間は金融機関によって異なりますが、一般的に、実店舗を持つ銀行では2~3週間程度、ネット銀行は数日~2週間程度、ゆうちょ銀行は1ヵ月程度が目安とされています。

すぐに口座を開設できるわけではないため、「急いで口座を開設したい」、「取引先から売上を振り込んでもらう予定がある」という場合には不便を感じてしまうかもしれません。

口座開設できる銀行が限られる

屋号付き口座の開設は、すべての金融機関が対応しているわけではありません。なかには、屋号を使用した名義では口座を開設できない金融機関も存在します。また、「原則、普通預金口座は1人につき1口座まで」など規定を設けている金融機関もあります。

屋号付き口座の開設を行う場合は、利用する金融機関が屋号付き口座や複数口座の開設に対応しているかなど、事前に確認しておくとよいでしょう。

年度の途中で口座を分ける際は二重仕訳にならないようにする

個人事業主は、年度の途中でも口座をプライベート用と事業用に分けることができます。ただし、会計ソフトと銀行口座の連携機能を利用していて、年度の途中から口座を分けてお金を移動する際に、両方の口座の入出金の明細データを帳簿に記載してしまうと、1つの取引に対して2個以上の仕訳を作ってしまう「二重仕訳」を起こす可能性があります。

もともとあった口座から新しく開設した事業用口座にお金を移すには、当然お金に動きが生じますので、それぞれの口座で入出金が発生します。もとの個人用口座の通帳・明細にもとづいて事業用口座への「出金」を仕訳したあと、さらに、新設した事業用口座の通帳・明細にもとづいて個人用口座から事業用口座への「入金」を仕訳してしまうと、実際には個人用口座から事業用へのお金の移動という1つの取引であるにもかかわらず、仕訳を二重に作っていることになります。

基本的に、帳簿には事業にまつわるすべてのお金の流れを記録する必要はありますが、口座間でお金を移動する場合には、帳簿に記載するのはどちらか一方の入出金のみとしなければなりません。

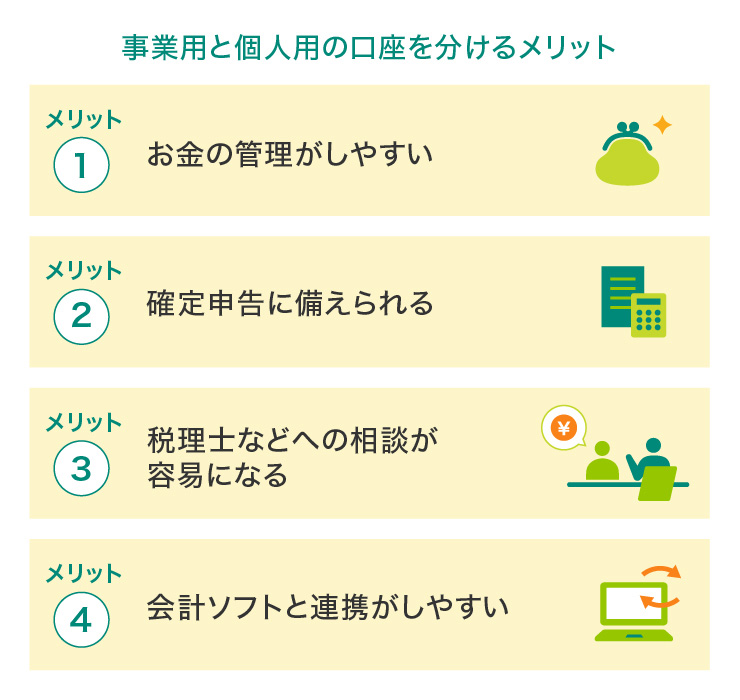

事業用と個人用の口座を分けるメリット

事業用と個人用の口座を分けることには、「お金の管理がしやすい」「会計ソフトと連携すれば経理が効率的になる」など、多くのメリットがあります。

お金の管理がしやすい

事業とプライベートの支出を明確に区別するためには、最初から口座を分けておくのが最適です。

事業を開始すると、取引の入出金のほか、オフィスの家賃や交通費、消耗品の購入費といった経費など、さまざまなお金の出入りがあります。これらを個人用口座で扱っていると、どれがプライベートの出費で、どれが事業での支出なのか分からなくなるおそれがあります。

また、預貯金口座を事業用と個人用で分けない場合、銀行の残高が事業で稼いだお金かどうかがはっきりしません。口座を分けておくと、事業で稼いだお金の動きを、通帳を見るだけで容易に把握することができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

確定申告に備えられる

口座を分けることが記帳の手間を軽減することにもつながるため、確定申告に備えやすくなるのも個人事業主にとって大きなメリットです。

青色申告で55万円もしくは65万円(※)の特別控除を受けるには、確定申告の際に事業の財政状態を表す「貸借対照表」を提出する必要があります。貸借対照表を作成するには、口座の1年間の取引を複式簿記で帳簿付けしなくてはなりません。

口座が分かれていないと、事業とは無関係の収入と支出もすべて「事業主借」「事業主貸」などの勘定科目で記帳することになり、毎回、区分して記帳する手間が生じます。

65万円の特別控除を受けるには、55万円の控除要件に加えて優良な電子帳簿保存を行うか、e-Tax(国税電子申告・納税システム)による電子申告を行うかのどちらかの利用が必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

税理士などへの相談が容易になる

口座を分けていない場合、税理士などに相談を行う際に、通帳上でプライベートのお金の出入りも見られてしまいます。事業用口座であれば、プライベートな支出を見られる心配はありません。

会計ソフトと連携すれば経理が効率的になる

近年急速に普及しているクラウド型の確定申告ソフトや会計サービスの多くは、金融機関の口座との連携ができます。クラウド型の会計ソフトの多くは金融機関と連携しており、口座情報をソフトに取り込んで利用することができます。

事業用の口座情報をソフトに取り込めば、記帳に利用できることは大きなメリットです。仕訳の手間を大幅に削減できるうえ、プライベートの支出と混同するミスもなくなります。

また、クレジットカードの種類によっては事業用のクレジットカードも会計ソフトに連携することができます。カードもあわせて同じ会計ソフトで連携すれば、カード決済した経費も自動で計上できるので便利です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

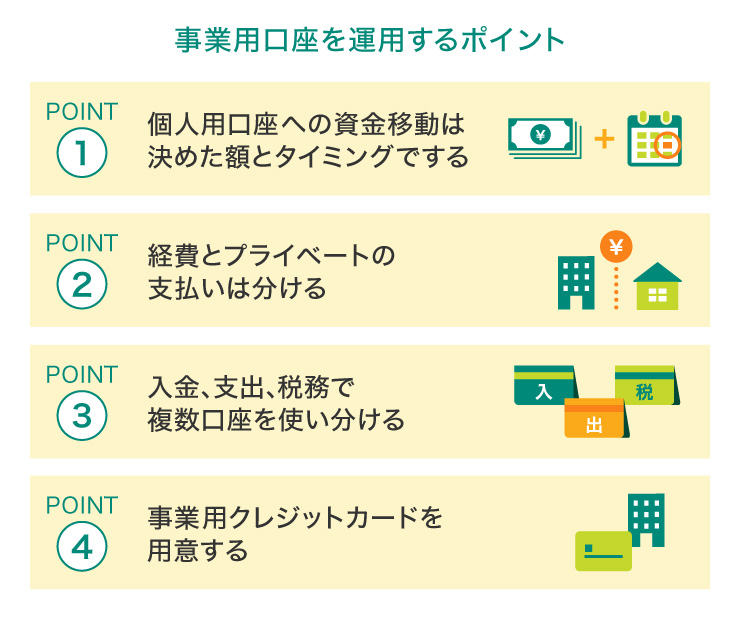

事業用口座を上手に運用するポイント

事業用口座と個人用口座を分けて管理する場合、お金の動きをできるだけ簡略化することも大切です。シンプルなお金の流れにすることで帳簿付けの手間を減らし、効率的な事業運営が可能になります。

ここでは事業用口座を上手に運用するポイントを解説します。

個人用口座への資金移動は決めた額とタイミングでする

事業用の口座からプライベートで使用している個人用口座に個人の生活費などを資金移動したい場合、回数は月1回とし、決めた金額を一定のタイミングで振り込むようにしましょう。資金を移動する金額とタイミングを決めておくと、その日に移動した額はプライベート用であると一目で把握できます。お金の流れをシンプルにするルールを作ることで、事業資金と区別しやすくなり、帳簿付けも楽になります。

経費とプライベートの支払いは分ける

安定した事業を営むためには、正確な資金の流れを把握することが必要不可欠です。「どれくらいの売上が入って、どれくらいの支出があるのか」ということをわかりやすくするためにも、事業用の口座はきちんと分けておいた方がよいでしょう。

個人事業主の場合、プライベートで使用している銀行口座を事業用にも併用することは可能ですが、1つの口座の中で、プライベートの支出と事業上の取引による入出金などが混同してしまうと、正確なお金の流れが把握しにくくなります。場合によっては、正確な所得計算や税金計算ができなくなってしまうこともあるかもしれません。

また、似たような支払いでも、「経費になるもの」「経費にならないもの」に分かれます。例えば、国民健康保険料や年金保険料、生命保険料の支払いは経費にならず、所得控除になりますので、事業用からの引き落としにせず、プライベートの個人用口座からの引き落としにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

入金、支出、税務で複数口座を使い分ける

事業用の口座を個人用と分けて管理する場合、事業用口座は「入金用」「支出用」「税務用」の3つに分けることでさらに帳簿付けが楽になります。

入金用口座は「売上」「報酬」が振り込まれる専用の口座とし、支出用の口座は経費として出ていくお金を管理します。支出用の口座にお金がないと支払いができないため、月に1回または2回など定期的に入金用口座から支払い用のお金を移動させるようにしましょう。

加えて3つ目の「税務用」で税金支払い用として口座を分けておくことで、所得税や消費税など将来の納税専用の積立を行うことができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

事業用のクレジットカードを用意する

事業用の口座を作った場合、事業用のクレジットカードも1枚作っておくと便利です。現金での支払いに比べ、経費として計上するための管理が容易になります。クレジットカードと事業用口座を会計ソフトに連携しておくと、逐一、入金・出金の手入力が必要なくなりますので、さらに管理が楽になるでしょう。

また、クレジットカードは、使用した日から実際に引き落としが行われるまでに日数がありますので、支払いサイトにゆとりが生まれ、資金繰りを楽にすることにもなります。

なお、事業用のクレジットカードも、個人名義のカードと同様に、利用金額に応じたポイントが受け取れるものもあります。貯まったポイントは事業に利用する消耗品の購入などにも使えてお得です。

個人事業主の経費管理におすすめ!三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

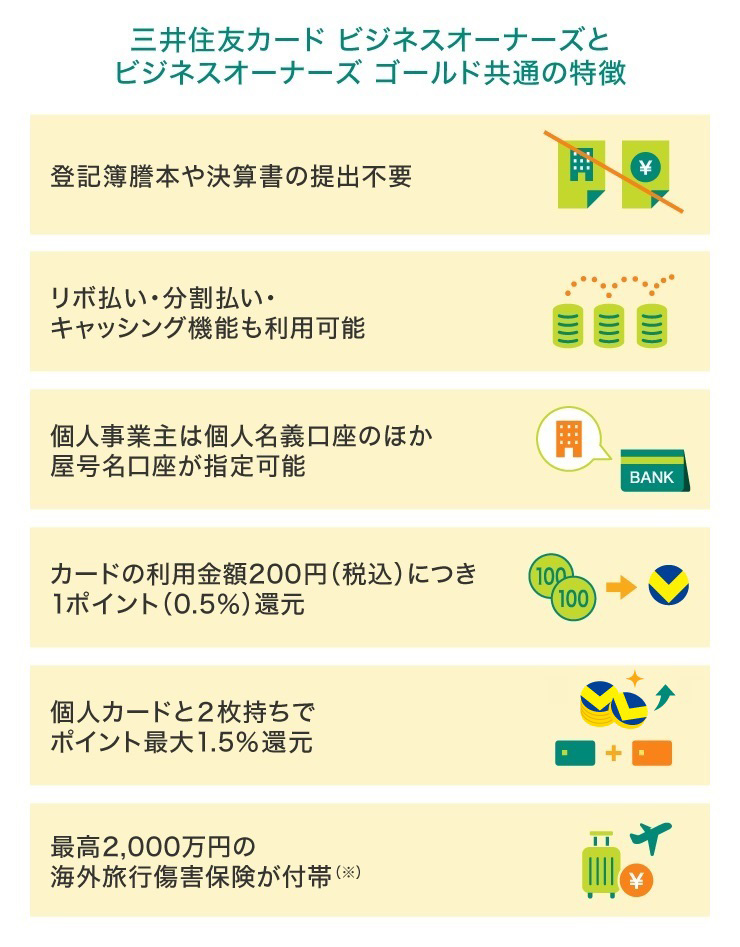

一般カード、ゴールドカード共通の特徴

三井住友カード ビジネスオーナーズと三井住友カード ビジネスオーナーズ ゴールドには共通して以下のような特徴があります。

付帯保険については、事前に旅費などを当該カードでクレジット決済いただくことが前提です。

一部、ポイント加算対象とならない店舗および指定の還元率にならない場合があります。対象となるご利用については、三井住友カードのホームページをご確認ください。

三井住友ビジネスオーナーズと三井住友ビジネスオーナーズ ゴールドは、申し込み時の登記簿謄本・決算書の提出が不要です。年会費も、三井住友ビジネスオーナーズ ゴールドは初年度に5,500円(税込)が必要ですが、年間100万円以上の利用で、翌年以降は三井住友ビジネスオーナーズ同様に永年無料になります。新設法人や個人事業主の方にも、比較的に作りやすいカードだと言えるでしょう。

違いは、旅行傷害保険とショッピング補償の有無が挙げられます。三井住友ビジネスオーナーズは、旅行傷害保険の付帯は海外旅行のみでショッピング補償はありません。一方、三井住友ビジネスオーナーズ ゴールドは、国内・海外どちらの旅行でも旅行傷害保険(※)とショッピング補償が付帯されます。国内で利用できるサービスに差があるため、事業内容や出張などで海外へ行くことが多いかどうか、という点を検討材料にしてみるとよいでしょう。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金お支払いの可否は、普通保険約款および特約などに基づきます。

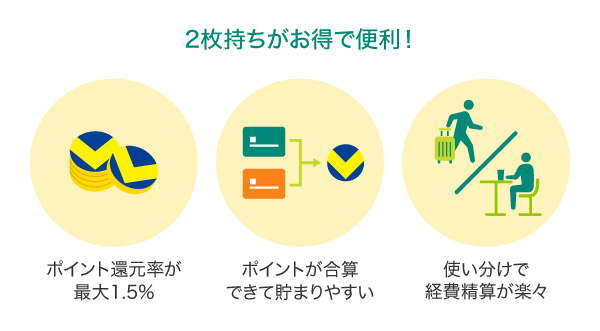

三井住友カード ビジネスオーナーズと三井住友カード(NL)の2枚持ちがお得で便利

三井住友カードが発行する「三井住友カード ビジネスオーナーズ」と「三井住友カード(NL)」の2枚持ちがお得で便利です。

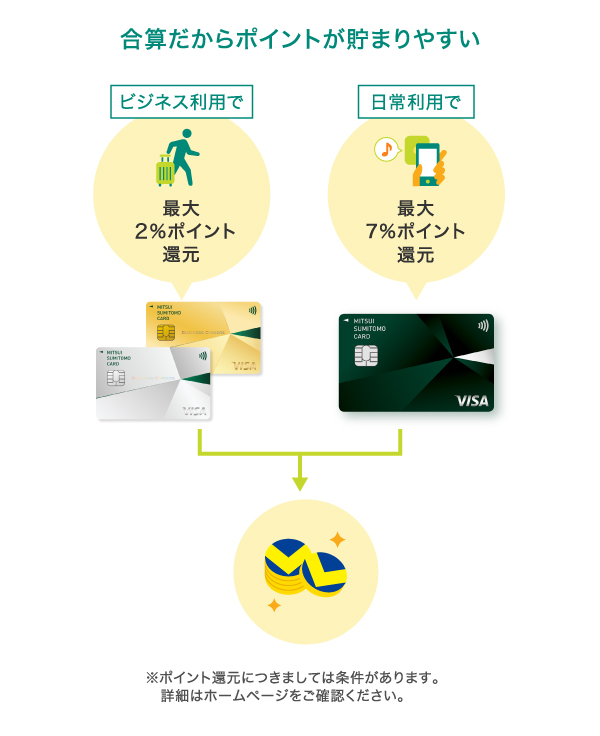

ポイント還元でお得に貯める

2枚持ちなら、大手航空会社の航空券やETC、Amazonなどでの対象の支払いで、最大2.5%(通常のポイント分を含む)のポイント還元が受けられるため、ビジネスでの出張や移動、備品注文がよりお得になります。

なお、条件達成で「三井住友カード ビジネスオーナーズ (一般)」は最大1.5%、「三井住友カード ビジネスオーナーズ ゴールド」は最大2%、「三井住友カード ビジネスオーナーズ プラチナプリファード」は最大2.5%の還元が受けられます。

ポイント合算で貯まりやすい

カードを複数持つ場合、ポイントがバラバラで貯めにくいことが気になる方も多いのではないでしょうか。三井住友カード ビジネスオーナーズと三井住友カード(NL)ではVポイントを合算できるため、ポイントが貯めやすく、使いやすいです。

三井住友カード(NL)は還元率の高さが特徴です。対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーをご利用いただくと7%のポイントが還元されます。三井住友カード ビジネスオーナーズと同様、券面にカード番号・有効期限・セキュリティコードが表記されない安心・安全のナンバーレス。お得さと強固なセキュリティを兼ね備えたプライベート利用におすすめのクレジットカードです。

使い分けで経費精算もラクラク

ポイントは合算ですが、「Vpassアプリ」を使うとワンタップでカードを切替えられるので、簡単に利用明細を別々に管理できます。

「プライベートでの利用は三井住友カード(NL)、ビジネスでの利用は三井住友カード ビジネスオーナーズ」と分けて利用することで、経費精算も簡単・正確に行うことができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

事業用の口座と法人カードで、経理業務をスムーズに!

個人事業主は、事業用と個人用の口座を分けておくと、お金の管理がしやすくなります。特に屋号付き口座の場合、顧客からの信用を得やすくなるメリットがあります。

また、事業用のクレジットカードとして専用の法人カードを作成すると、よりプライベートの支出と区別しやすくなります。法人カードと会計ソフトを連携すれば、日々の経理業務や確定申告の準備も効率化が期待できるでしょう。事業用の口座・クレジットカードを、上手に活用することがおすすめです。

よくある質問

Q1.個人事業主は口座を分けるべき?

個人事業主が事業用の銀行口座を分けて持つと事業の運営に役立ちます。なお、個人事業主が開設できる口座は、通常口座と屋号付き口座の2種類です。

屋号とは、個人事業主がビジネスで使用する通称です。屋号付き口座は、屋号を口座名義に取り入れたもので、「屋号+氏名」の形で口座開設します。屋号付き口座にすることで、顧客からの信頼を得ることができます。

詳しくは以下をご覧ください。

Q2.屋号付きの銀行口座はどんな金融機関で作れる?

個人事業主が屋号付き銀行口座を開設することができる金融機関は、「メガバンク」「地方銀行・信用金庫」「ネット銀行」「信託銀行」「ゆうちょ銀行」の5種類が挙げられます。

詳しくは以下をご覧ください。

Q3.屋号付き口座を開設する際の注意点は?

屋号付き銀行口座を持つ個人事業主は、開設する際に注意すべきことと利用中に注意が必要なことがあります。「口座開設に時間がかかる」「口座開設できる銀行が限られる」「年度の途中で口座を分ける際は二重仕訳にならないようにする」といった3点には注意しましょう。

詳しくは以下をご覧ください。

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。

【保有資格】公認会計士・税理士・1級FP技能士

安田亮公認会計士・税理士事務所

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事