個人事業主になるには?開業届など必要な登録申請、注意点、メリット・デメリットまで解説

2025.06.03

【2025年最新】個人事業主になるには?開業手続きに必要な登録申請など解説

個人事業主になるには?開業届など必要な登録申請、注意点、メリット・デメリットまで解説

2025.06.03

個人事業主になるには、「開業届(個人事業の開業・廃業等届出書)」を税務署に提出することがスタートになります。ただしそれだけではなく、ケースによって各種書類の作成・提出のほか、さまざまな手続きが必要になります。

ここでは個人事業主になるために提出する書類、必要な税金や保険の手続き、また開業するメリット・デメリットとよくあるトラブルなどについて詳しく解説します。

こちらもあわせてご覧ください

個人事業主とは?

個人事業主とは、法人を設立せずに個人で事業を行うため開業届を提出している人を指す税法上の呼称です。

個人事業主は、「個人」といっても「1人で」事業を行う必要はありません。従業員を雇用して複数人で事業を行っていても、法人を設立せず事業を行っていれば個人事業主です。また専業・副業いずれであっても開業届を出せば個人事業主になります。

例えば、従業員を雇って飲食店の経営を専業で行うケースでも、会社員として勤務しながら副業で事業を行うケースでも、法人を設立せずに事業を行う人は個人事業主にあたります。

「個人事業主」と混同されやすい用語に「フリーランス」があります。フリーランスの定義について「フリーランスとして安心して働ける環境を整備するためのガイドライン」では、「実店舗がなく、雇人もいない自営業主や一人社長であって、自身の経験や知識、スキルを活用して収入を得る者を指す」としています。「個人」が「1人で」行う点が、従業員を雇える個人事業主と異なる点です。

また個人事業主が継続・反復して事業を行うのに対し、フリーランスは一般的に単発の業務が発生するごとに請け負う「働き方」を指すとする意見もあります。ただし、フリーランス(の働き方)であっても、開業届を出せば個人事業主になります。

(出典)内閣官房・公正取引委員会・中小企業庁・厚生労働省「フリーランスとして安心して働ける環境を整備するためのガイドライン」を引用

別ウィンドウで「厚生労働省」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は厚生労働省ホームページからご確認ください。

別ウィンドウで「厚生労働省」のウェブサイトへ遷移します。

個人事業主になるには開業届を提出する

個人事業主として事業を開始する(開業する)には、税務署に「開業届(個人事業の開業・廃業等届出書)」を提出する必要があります。

開業届は所得税法上、事業を開始した日から1ヵ月以内に、所轄の税務署に提出するものとされています。

開業届は未提出でも罰則があるわけではありませんが、開業初年度から青色申告を行う場合は提出が必須です。提出することでさまざまな事業に有利な特典を受けられるしくみになっています。開業届と青色申告承認申請書を提出していない場合、初年度の確定申告は自動的に白色申告になります。

開業届を税務署に提出すると税務署から税金に関する案内が届きます。内容を確認し、税金の納付に備えましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

個人事業主になるために状況によって提出が必要な書類

個人事業主になるためには開業届の提出を行いますが、それ以外にも状況により提出が必要な書類があります。それぞれについて詳しく見ていきましょう。

■個人事業主になるために提出が必要な書類(状況別)

確定申告を青色申告で行う場合

個人事業主として事業を営む人で、所得が所得税の基礎控除額(所得が2,400万円以下の場合には48万円)を超えると、確定申告が必要になります。

確定申告とは、1月1日から12月31日までの1年間の収入から必要経費を控除した所得にかかる所得税を計算し、税務署に申告・納税する手続きを指します。確定申告の方法には、白色申告と青色申告があります。

青色申告を希望する場合は、開業届とは別に、「所得税の青色申告承認申請書」を提出する必要があります。

所得税の青色申告承認申請書

「所得税の青色申告承認申請書」とは、確定申告を「青色申告」で行う場合に税務署に提出する書類です。単に「青色申告承認申請書」と呼ばれることもあります。

この申請書を提出し税務署長の承認を受けることで、青色申告のさまざまな特典を受けることができます。

青色申告は最大65万円の特別控除が受けられるほか、家族従業員に支払う給与を必要経費にできるなど節税効果が白色申告よりも高く、メリットが多くなります。その一方、複式簿記による帳簿作成が必須なことから会計処理の負担は大きくなります。

白色申告は簡易な帳簿づけ(単式簿記)でいい代わりに、青色申告の特典は受けられません。事業規模や自分の状況に合わせて、青色申告と白色申告、どちらが適しているか検討しましょう。

(出典)国税庁「帳簿の記帳のしかた」を参考

別ウィンドウで「国税庁」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

従業員を雇用する場合に提出する書類

個人事業主が従業員を雇用して事業を行う場合は、以下の書類の提出も必要になります。

青色事業専従者給与に関する届出・変更届出書

青色申告を行い、かつ家族従業員(専従者)への給与を経費として計上するときは「青色事業専従者給与に関する届出・変更届出書」を提出します。期限は青色事業専従者の給与を必要経費に算入する年の3月15日までが目安です。

源泉所得税納期の特例の承認に関する申請書

従業員が10人未満で源泉所得税の納期の特例の承認に関する申請を行うときは、「源泉所得税納期の特例の承認に関する申請書」を提出します。期日には特に規定はありませんが、原則として提出日の翌月に支払う給与等から適用されるため、早めの対応が望ましいでしょう。

給与支払事務所等の開設・移転・廃止届出書

開業してすぐに従業員を雇用して給与を支払う場合、給与等の支払事務を取り扱う事務所を開設した日から1ヵ月以内に「給与支払事務所等の開設届出書」を提出します。また開業した「後に」従業員を雇用したときも雇用した日から1ヵ月以内にこの書類を提出します。

なお、事務所の移転があったときは「給与支払事務所等の移転届出書」を、事務所の廃止があったときは「給与支払事務所等の廃止届出書」を、その事象があった日から1ヵ月以内に提出します。

(出典)国税庁「個人事業の開業に係る提出書類一覧」を参考

別ウィンドウで「国税庁」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

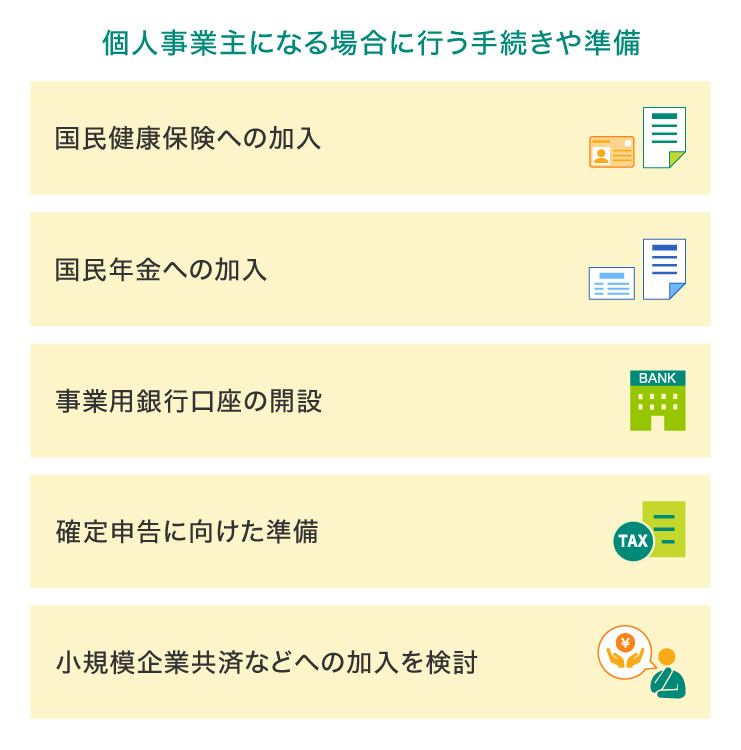

個人事業主になる場合に行う手続きや準備

個人事業主になる場合、ここまでに紹介した書類の提出のほか、以下のような手続きや準備も必要になります。

国民健康保険への加入

副業ではなく専業で個人事業主になる場合、国民健康保険に加入する必要があります。退職した日の翌日から14日以内に居住地の市区町村役場で手続きを行わなければなりません。

国民健康保険料は市区町村によって計算方法や軽減制度が異なる場合があります。また納める保険料は前年の所得などによって決定します。

一般的に企業に所属している場合に加入する社会保険(健康保険)の納付額は、企業と会社員が2分の1ずつ負担することになっています。そのため国民健康保険に切替えると、月々に全額個人で負担することになり、支払う金額が上がるケースがあります。あらかじめ居住地の役所でおおむねの金額を問い合わせるなどしておくと安心です。

国民年金への加入

年金についても、専業の個人事業主は国民年金に加入する必要があります(※)。

退職した日の翌日から14日以内に、居住地の市区町村役場で切替えの手続きを行いましょう。

副業で会社勤務を継続している場合は、切替えは不要です。

事業用銀行口座の開設

事業で出入りするお金の流れを管理するには、事業用の銀行口座を開設すると便利です。プライベートの口座と分けておくことで、経費と私用の支出が混在せず、確定申告の準備もスムーズに行えるでしょう。口座は、屋号があれば屋号で開設することもできます。

なお、クレジットカードも事業用のものを用意し、事業用口座と紐づけておけば、経費の管理がクレジットカード明細で確認でき便利になるほか、支払い日もまとめられるため資金管理にも有効です。

確定申告に向けた準備

個人事業主になると確定申告を行わなければなりません。日頃から準備をしておくことで申告時期に慌てずに済むでしょう。

日々の取引は帳簿に記録し、領収書や請求書などは整理して適切に保管します。会計ソフトを利用することで確定申告書や帳簿の作成が簡単になります。

会計ソフトの中には、事業用クレジットカードと紐づけることで支払いが帳簿に自動で取り込まれる機能を持つものもあります。事業用銀行口座・事業用クレジットカードと合わせて使うことで会計処理の手間を省けるかもしれません。自分に合ったものを選んで使うことをおすすめします。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

小規模企業共済などへの加入を検討

専業の個人事業主になると、企業に勤めていたときのような退職金制度も自分で用意する必要があります。個人事業主向けの退職金制度はさまざまなものがありますが、ここでは小規模企業共済を一例として紹介します。

小規模企業共済は、小規模企業の経営者や役員、専業で事業を行う個人事業主のための退職金制度です。掛金を積み立て、事業を終了(廃業)するときに受け取ることができます。また共済掛金は全額を所得控除できるため、節税効果が期待できます。

小規模企業共済のほかにも個人事業主向けの共済や保険があるため、自身の事業内容や将来設計に合わせて必要なものを選ぶとよいでしょう。

(出典)独立行政法人 中小企業基盤整備機構「小規模企業共済とは」を参考

別ウィンドウで「中小企業基盤整備機構」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

個人事業主になるメリット・デメリット

個人事業主として開業するとメリットがある一方、デメリットもあります。開業を考える方はメリットとデメリット双方をおさえておきましょう。

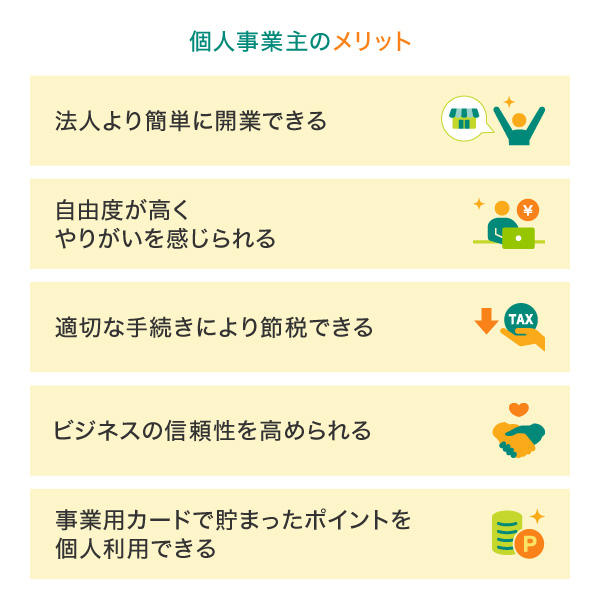

個人事業主のメリット

個人事業主のおもなメリットは以下5つです。

法人より簡単に開業できる

個人事業主の開業は、法人の設立よりも手続きが少なく済みます。

これまで見てきたように、個人事業主になる場合、従業員の雇用や青色申告をしないならば、基本的に開業後に開業届を税務署に提出すれば手続きは完了します。

一方、法人の設立には定款の作成や登記申請を行わなければならず、個人事業主よりも手間と時間がかかります。また設立費用もかかり、別途資本金も払い込まなくてはなりません。個人事業主のほうが必要なものややることも少なく、法人よりも事業の始め方は簡単といえるでしょう。

また、税務申告も法人の場合税理士に依頼しないと難しいことが多いですが、個人事業主の場合は、会計ソフトを使うなどして自分で行うこともできます。

自由度が高くやりがいを感じられる

個人事業主は勤務時間の決められている会社員などと異なり、営業時間など働き方を自由に決めることができます。

またスキルや実力を高めることで能力に伴った報酬を得られるようになったり、事業を拡大できたりするため、やりがいを感じられるでしょう。事業の進め方次第では一般的な会社員より高収入を得られる可能性もあります。

適切な手続きにより節税できる

個人事業主は青色申告することで最大65万円の特別控除が適用されます。また事業による赤字を損失申告することで開業から最大3年間、損失の繰り越しが可能です。そのほか、小規模企業共済の加入積立金を控除されたり、事業にかかったものを経費計上したりすることで節税できます。

また、利益が少ないうちは、法人より個人事業主のほうが税負担は軽くなります。法人は法人税、個人事業主は所得税を納めますが、税率は一定金額までは所得税のほうが低いためです。仮に所得税率よりも法人税率のほうが低くなるほど利益を上げられるようになった場合は、法人化を検討してもよいかもしれません。

屋号をつけて信頼性を高められる

個人事業主として開業する際、個人名で開業するほかに法人の社名にあたる「屋号」をつけることができます。

屋号をつけるには、開業届にある記入欄に書けば完了です。開業後に屋号をつける場合は、確定申告の際に該当箇所に記入します。

屋号は必須ではありませんが、屋号をつけることで屋号名の銀行口座を作ることができ、事業で使ったお金の流れを明確にできます。この口座を事業用のクレジットカードと紐づけることで、会計処理も簡単になるでしょう。

また「ビジネスとして事業を行っている」ことをアピールでき、取引先からの信頼を得やすくなるというメリットもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

事業用カードで貯まったポイントを個人でも利用できる

個人事業主の場合、私的利用とは別に事業用のクレジットカードを作っている人もいるのではないでしょうか。

法人カードのポイントは基本的に法人の経費を支払う際に充当することしかできません。そのため、代表者の個人的な支払いにポイントを使うと「役員賞与」として認定されてしまうことになります。

一方、個人事業主の場合は貯まったポイントは個人事業主本人名義のものとなるため、法人カードでもプライベートのものにポイントを利用することができます。ただし、状況に応じて適切な会計処理を行うことが必要です。

なお、個人事業主が個人で契約している場合、同じカード会社の個人用クレジットカードと法人カードのポイントの合算ができるケースもあります。この場合は法人カードで貯まったポイントを個人のクレジットカードのポイントと合算できるため、ポイントを効率よく貯めることができます。

例えば、「三井住友カード ビジネスオーナーズ」は、三井住友カードの個人カードとのポイント合算やマイルへの移行ができます。ポイント合算に関する規則はカード会社によって異なりますので、一度お手持ちのカードを発行しているカード会社へ確認することをおすすめします。

■こちらも合わせてご覧ください(法人カード活用ガイド)

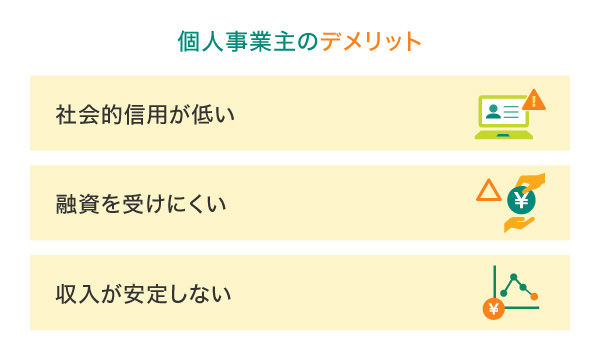

個人事業主のデメリット

個人事業主になることによるデメリットは以下の3つです。

社会的信用が低い

個人事業主は、法人より簡単に開業・廃業ができ、規模も比較的小さいので、社会的信用は法人よりも低い傾向があります。

融資を受けにくい

個人事業主は、事業資金と事業者個人の生活費の境目があいまいなので、金融機関などから融資を受ける際の審査は、法人より厳しくなる傾向があります。

収入が安定しない

会社員と違い、個人事業主は固定給がなく、一定以上の案件を獲得していないと、毎月の収入が安定しないことがあります。そのため、収入が減る不安からストレスを感じることもあるようです。

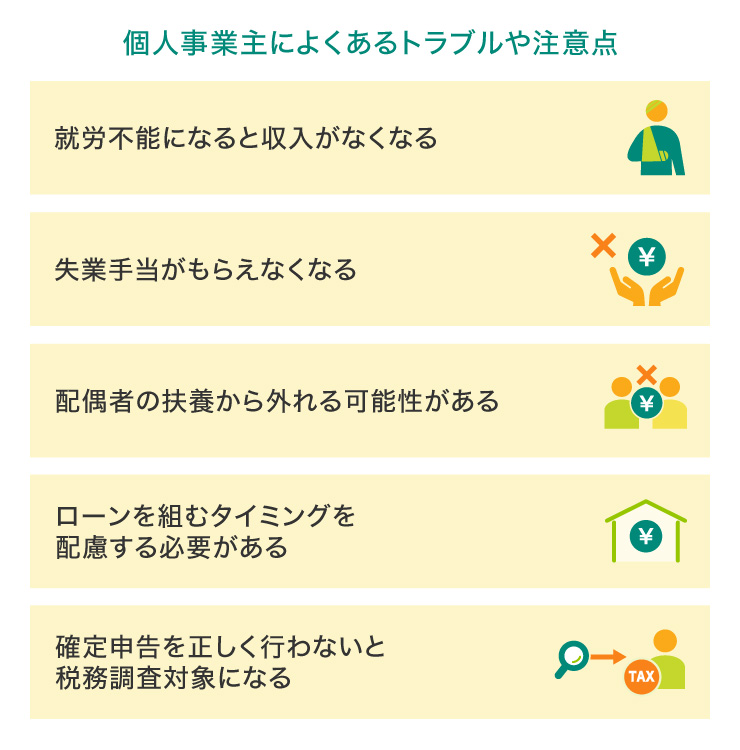

個人事業主によくあるトラブルや注意点

個人事業主として開業し事業を行ううえで、会社員などとは異なるさまざまなリスクや注意点があります。特に注意しておきたいポイントを見ていきましょう。

就労不能になると収入がなくなる

会社員であれば、通常は病気やケガで働けなくなっても傷病手当金の支給や休業制度があります。傷病手当金とは、原則として社会保険に加入している人を対象にしている制度です。

しかし、個人事業主の加入する国民健康保険にはそのような制度はありません。万が一病気やケガで働けなくなった場合に備えて、民間保険(就業不能保険や所得補償保険)への加入を検討する必要があります。

民間の保険会社がさまざまな商品を提供しているため、自分に合ったものを選びましょう。そのほか、日頃から健康管理に気を配り、無理のない働き方を心がけることも大切です。

例えば、前述した「小規模企業共済」は、就労不能のときにも役立つしくみです。働けなくなったときに、これまで貯めてきたお金を受け取ることができます。

失業手当がもらえなくなる

失業手当は、「仕事を探しているけれどまだ見つからない」ことが受給要件になっています。

個人事業主になると、継続・反復して事業を行っているとみなされる(つまり仕事を探している状態ではなくなる)ため、基本的に失業手当はもらえなくなります。会社員として雇用されていた人が、専業・副業問わず個人事業主になる際には注意しましょう。

ただし、一定の条件を満たしている場合、失業手当を受け取れるケースもあります。退職前や開業前に、あらかじめ所轄のハローワークに詳細を問い合わせておくことをおすすめします。

なお、個人事業主になっても「再就職手当」の支給は受けられます。再就職手当は、基本手当の支給残日数が、所定給付日数の3分の2以上の場合は基本手当日額(上限額あり)に支給残日数を乗じた額の70%相当額、3分の1以上の場合は60%相当額が支給されますので、開業するのであれば、早期に開業したほうが給付率は高まります。

配偶者の扶養から外れる可能性がある

配偶者の扶養に入っているケースでは、個人事業主になることで被扶養者から外れる場合があります。

基本的に、事業収入から経費(※)を差し引いた金額が130万円未満であれば被扶養者の収入要件を満たしますので、自分で保険料を納付する必要はありません。130万円以上となると、自分で保険料を支払うことになります。

健康保険組合によって「被扶養者」と認定されるための基準の運用が異なる場合がありますので、配偶者の加入する健康保険組合に確認しましょう。

減価償却費が控除できないなど、事業所得の所得計算の場合と異なります。

ローンを組むタイミングを配慮する必要がある

一般的に個人事業主は会社員よりも収入が安定していないと考えられているため、個人事業主になってからクレジットカードや住宅ローンを申し込んでも、審査がとおりにくいといわれています。

開業後すぐにローンを組むのではなく、数年間安定した収入を得て実績を上げてから申し込むことで、審査にとおりやすくなるかもしれません。

車など高額品を購入したり、住宅ローンを組んだりする可能性がある場合は、あらかじめそのタイミングをよく検討しておいたほうがよいでしょう。

確定申告を正しく行わないと税務調査対象になる

個人事業主は、1年間の事業での収益とそれによる所得を確定申告する義務があります。申告内容に不備や誤りがあったり、期限内に申告しなかったりすると、税務調査の対象となる可能性があります。

税務調査を受けた場合は、帳簿や領収書などを提示する必要があります。不備があれば追徴課税が課せられることもあり得ます。

確定申告を正しく行うために、「帳簿を正確につける」「お金の出入りをしっかり管理する」ことが重要です。そのためにも、事業用・プライベート用で銀行口座やクレジットカードを別にしておきましょう。明細を見ればどのような経費にいつ支払ったかがすぐ分かるので、確定申告の際の突き合わせにも便利に使えます。

例えば、プライベートで利用しているクレジットカード付帯のETCカードを、事業での出張時に高速道路で使ってしまうと、その費用を後から精算して事業用口座からプライベート用口座に移動するなどの作業が発生し、時間と手間がかかります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらも合わせてご覧ください(法人カード活用ガイド)

個人事業主には三井住友カード ビジネスオーナーズがおすすめ

個人事業主は自分で帳簿の作成や経費計算を行い、確定申告をしなければなりません。プライベートの口座やクレジットカードを事業にも使っていると、事業の経費と私用の支出か混在し会計処理に大きな手間がかかることになります。

このような手間を軽減するために、個人事業主の経費の支払いには、事業用のクレジットカードを使うのが便利です。すべての経費をクレジットカード払いにすれば経費管理も簡単になるうえ、ポイントが貯まるメリットもあります。

ここでは個人事業主でも作れる、おすすめの法人カードをご紹介します。

三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

個人事業主は自分次第でビジネスの可能性が広がる

個人事業主になるには開業届を提出するほか、状況により提出が必要な書類や手続きがあります。個人事業主になるとメリットとともにデメリットもありますが、自分次第でビジネスの可能性が大きく広がるのが魅力です。

提出書類や手続きの方法、期限をしっかり確認し、開業に必要な準備を行ってください。特に最初の関門となる確定申告は、事業用のクレジットカードを作成することで非常に便利かつポイントも貯まってお得になります。事業に集中するためにも事業用クレジットカードの導入をぜひご検討ください。

よくある質問

Q1.個人事業主になるために提出が必要な書類は?

個人事業主になるためには、「開業届(個人事業の開業・廃業等届出書)」を提出する必要があります。所得税法上、事業を開始した日から1ヵ月以内に所轄の税務署に提出するものとされています。また確定申告を青色申告で行う場合は「所得税の青色申告承認申請書」、従業員を雇用する場合は状況や事業規模に合わせて、「青色事業専従者給与に関する届出・変更届出書」「源泉所得税の納期の特例の承認に関する申請書」「給与支払事務所等の開設・移転・廃止届出書」を提出します。

詳しくは以下をご覧ください。

Q2.個人事業主になる場合に行う手続きや準備は?

専業で個人事業主になる場合、社会保険や厚生年金保険には加入できなくなります。国民健康保険や国民年金へ加入しましょう。保険料については居住地の市区町村役場や年金機構に問い合わせることをおすすめします。また事業用口座を開設して事業でのお金の流れを把握しやすくしておくことで、確定申告に向けた準備もスムーズになります。そのほか、小規模企業共済などへの加入も検討しましょう。

詳しくは以下をご覧ください。

Q3.個人事業主になるとき気をつけたいトラブルや注意点は?

個人事業主は就労不能になると収入がなくなる、失業手当が基本的に受給できなくなるなどの注意点やリスクがあります。また確定申告を正しく行っていないと、税務調査の対象になるおそれもあります。事業用の口座やクレジットカードをプライベートと別に準備して、確定申告の手間やミスを減らす工夫をしておきましょう。

詳しくは以下をご覧ください。

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。

【保有資格】公認会計士・税理士・1級FP技能士

安田亮公認会計士・税理士事務所

2025年6月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事