ブラックカードとは?持つための条件やメリットについて解説

2025.11.25

ブラックカードとは?究極のステータスと真価、持つメリットについて解説

ブラックカードとは?持つための条件やメリットについて解説

2025.11.25

ブラックカードとは、クレジットカードの中でも最高峰に位置づけられる特別なカードです。単なる決済手段を超え、所有者の社会的地位や経済力を示すステータスシンボルアイテムと言えるでしょう。所持できる人は限られており、原則としてカード会社からのインビテーション(招待)制となっています。高いステータスにふさわしく一般的なカードにはない豪華な特典や手厚い付帯保険、パーソナルコンシェルジュなど最上級のサービスを受けられる魅力があるほか、利用限度額も高く設定されているため高額な支払いにも対応できるメリットがあります。

ここではブラックカードの入会条件や年会費、特典、限度額など、ブラックカードの基礎知識について解説します。

こちらもあわせてご覧ください

お得に・リッチに日々を彩る

三井住友カード

プラチナプリファード

プラチナの向こうがわ

三井住友カード

Visa Infinite

ブラックカードとは最高ランクのクレジットカード

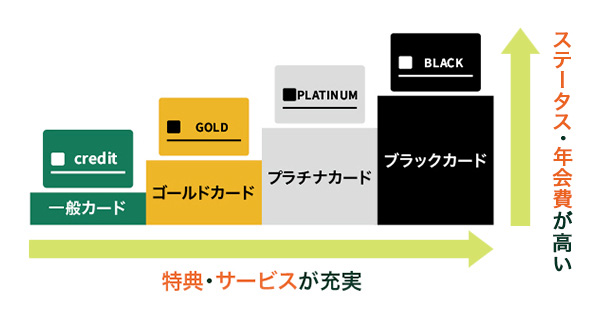

ブラックカードとは、クレジットカードの中で最高ランクのステータスを誇るカードです。パーソナルコンシェルジュサービスや高額な利用可能枠、高級ホテル・レストランでの優待など、一般カードとは一線を画した特典が多数付帯しています。

ブラックカードの名称は、1999年にAmerican Expressが発行を開始した最上位カードの券面が黒色であることに由来すると言われ、券面デザインはその名のとおり「黒」を基調とした高級感あふれるものが多くなっています。

なお、三井住友カードのクレジットカードの中で、最上位ランクカードは「三井住友カード Visa Infinite」です。三井住友カード Visa Infiniteは招待制ではないため、お申し込み条件を満たして審査に通れば、三井住友カードで最高ランクのカードを持つことができます。

ブラックカードの特徴

ブラックカードの種類によって詳細は異なりますが、共通する基本的な特徴としては、次のようなことが挙げられます。

ブラックカードの特徴

01最上級のステータスが得られる

01最上級のステータスが得られる

ブラックカードを所有することは、経済的に最上級のステータスを得ることと同義といえます。所有者は「ブラックカードを所有するにふさわしい」とカード会社の審査で認められたことになり、それはそのまま所有者のステータスをプレミアムなものにします。

02カード会社からのインビテーション制

02カード会社からのインビテーション制

ブラックカードは、カード会社などから会員に向けた招待案内が届くことで、会員になる資格を得ることが多いです。招待されるはっきりとした条件の目安は公開されていませんが、クレジットカードの利用実績を積んでランクをアップグレードしていくことは、最低条件といえます。

03ほかのランクのカードと比べて年会費が高額

03ほかのランクのカードと比べて年会費が高額

ブラックカードの年会費は、数万円~数十万円とカード会社によって変わってきますが、ほかのクレジットカードと比べて高額です。国内ブランドと海外ブランドによって年会費が異なる傾向も見られます。

04利用限度額が大きい

04利用限度額が大きい

ブラックカードはラグジュアリー層向けのカードだけあって、利用限度額は大きくなります。一部では、利用限度額の上限がない場合も。限度額は傾向として一律ではなく、所有者の年収やカードの利用状況などによって、個別に定められているようです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

周囲から一目置かれる!ブラックカードを所有するメリットと魅力

ブラックカード会員は、通常のカードでは受けられないようなプレミアムなサービスを利用できます。例えば、海外旅行の手配やスポーツの世界大会のVIP観戦ツアーに参加など、国内・海外問わず、ブラックカード所有者にふさわしい一流のサービスを受けることが可能です。

続いては、ブラックカードで提供される代表的なサービスについて見ていきましょう。

専用コンシェルジュがつく

ブラックカードには、専用コンシェルジュがつきます。24時間365日体制で、さまざまなサービスが受けられます。コンシェルジュに依頼すれば、記念日の食事や職場の会食の予約、出張やプライベートでの旅行の手配、コンサート・演劇のチケット手配などに対応してくれます。

厳選された優待サービスを受けられる

ブラックカードならではの高級感あふれる、満足度の高い優待サービスを受けられます。

例えば、厳選された高級レストランの予約を代行してくれます。また、会員限定メニューの提供やコース料理をアップグレードしてくれたり、コースメニューを2名以上で予約すると1名分の料金が無料になったりします。さらに、レストランまでリムジン送迎サービスを提供しているところもあります。

そのほか、人気ブランドのアイテムなど、厳選された上質な商品の中から、好きなものを無料で選べるサービスを提供しているケースもあります。

限定されたイベントを体験できる

乗馬やミニクルーズ、ゴルフのプライベートレッスンのほか、アメリカンフットボールやゴルフ世界大会のVIP観戦ツアーに参加できるなど、会員限定の特別なイベントが用意されています。

海外旅行や海外出張時に優待サービスを受けられる

世界中の空港のラウンジが利用できるほか、ホテル側による部屋のアップグレードなど、海外旅行や海外出張時にさまざまな優待サービスが受けられます。

充実の海外・国内旅行傷害保険が付帯する

海外・国内旅行傷害保険は基本的に自動付帯となるケースが多いです。自動付帯保険とは、「クレジットカードを持っているだけで自動的に付帯される保険」のことです。一方、利用付帯保険は、「旅行に行く際の飛行機のチケット代金やツアー代金を、当該クレジットカードで支払った場合などの条件下で適用される保険」です。

また、家族会員も対象になったり家族特約が付いたり、家族への補償も充実している傾向があります。

限度額を気にせず高額な買い物ができる

ブラックカードは、一般的なクレジットカードやゴールドカードよりも高い利用限度額が特徴です。高額な買い物でも、限度額をある程度気にせず買い物ができます。自分の価値を高められる特別な体験や高価な品物にも投資できるようになるでしょう。

持つこと自体がステータスとなり社会的信用力を高める

ブラックカードを所有することは、単なる決済手段だけではなくそれ以上の意味を持ちます。極めて高い信用力があることをカード会社から認められた証であり、それ自体が社会的信用やステータスの象徴となります。

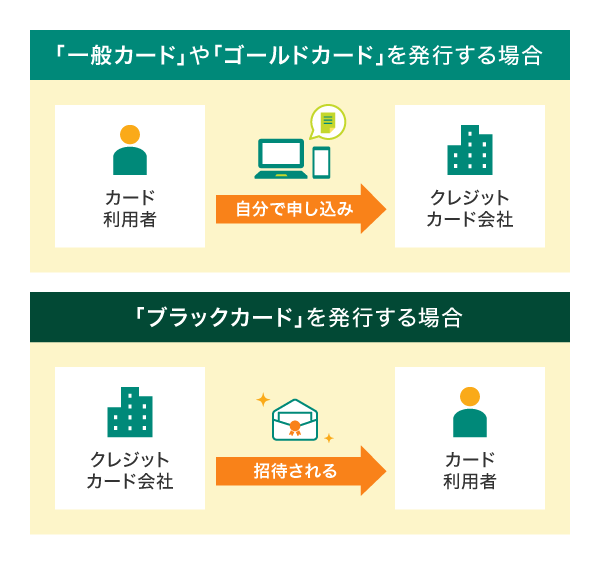

ブラックカードの入会方法

基本的に、ブラックカードはインビテーションを受けなければ入会することはできません。インビテーションとは、カード会社や国際ブランド企業から、現在所持しているクレジットカードよりもグレードの高いカードへランクアップするよう招待されること。そのためには、ゴールドカードやプラチナカードといったステータスカードを保有している必要があると想定されます。

カード会社や国際ブランド企業によって、インビテーションの基準は異なるとされています。明確な基準や条件は公表されていませんが、ブラックカードを持ちたいなら、ステータスカードを利用し、良いクレジットヒストリー(クレヒス)を築くことです。一定期間高額な利用を継続して行い、支払い延滞(遅延)を起こさず、信用を保つことが大前提となります。

ブラックカードを持ちたいなら

ブラックカードのインビテーションを受けるための条件

クレジットカードの審査基準は、各社ともに非公開とされています。ただし、年収・雇用形態・勤続年数などの属性から継続して安定した収入があると判断できることが前提です。

そのうえで、ブラックカードのインビテーションを受ける人は、それに見合った利益をカード会社に提供していると予想されます。つまり、ブラックカードより下位のステータスカードを保有し、利用頻度や年間利用額が高いこと、支払いに滞りがなく、過去の取引状況から返済能力に問題がないと判断されることが必須条件といえるでしょう。

インビテーションを受ける条件

招待なしで作れる申し込み制のブラックカードもある

前述したとおり、多くのブラックカードは発行会社からのインビテーション制となっていますが、直接申し込みが可能なものもあります。招待を待たずにブラックカードを持ちたい方は、申し込んでみるのも1つの方法です。

ただし、直接申し込みができる場合でも、ほかのランクのカードより審査基準は厳しく、高額な年会費が必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ブラックカードは年収いくらあれば持てる?

ブラックカードを保有するための年収の基準は明らかにされていません。現在、ブラックカードを所有している人の年収のほか、年齢や職業についても明確な線引きは不明です。

ただし、クレジットカードの「限度額」は、年収と関係があると言われています。

■クレジットカードの限度額の平均と年収別の目安

年収 |

限度額(目安) |

|---|---|

150万円以下 |

10万~30万円 |

300万円以下 |

10万~50万円 |

400万円以下 |

30万~150万円 |

500万円前後 |

50万~300万円 |

1,000万円以上 |

100万円以上 |

利用限度額の目安として一般カードが10万~100万円、ゴールドカードが50万~300万円、プラチナカードやブラックカードはそれ以上になります。

これらの金額はあくまでも一般的な目安です。実際にクレジットカード会社が判断する限度額と異なる場合があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードおすすめのステータスカード

三井住友カードのクレジットカードから、おすすめのハイステータスカードをご紹介します。三井住友カード Visa Infiniteをはじめとしたハイステータスカードでは、最高級のサービスやより充実した特典を受けることができます。

三井住友カード最上位のステータスカードである「三井住友カード Visa Infinite」。プライベートコンサートや特別なダイニングイベントなど、異次元の多様な体験価値をご提供します。

年間500万円までのお買物安心保険や、最高1億円の補償(※)がついている海外・国内旅行傷害保険など、付帯保険の内容も充実しています。また、基本ポイント還元率が1%と高く、ご利用金額など条件達成によってポイントが付与される新規入会&利用特典や継続&利用特典も魅力です。

年会費は9万9,000円(税込)で、学生を除く満20歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済することが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

プラチナの向こうがわ

プラチナの向こうがわ

三井住友カード

Visa Infinite

三井住友カード

Visa Infinite

| 年会費: |

99,000円(税込) |

ポイント還元率: |

1~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で1

100,000ポイント

毎年、継続利用で2

最大110,000ポイント

三井住友カード

Visa Infinite会員

限定体験

※1 ご入会月の3ヵ月後末までに100万円(税込)以上のご利用で、プラス100,000ポイントをプレゼント。

※2 毎年、前年の年間ご利用金額に応じて最大110,000ポイントをプレゼント。

特典を受けるには一定の条件がありますので詳細をご確認ください。

本特典は予告なく変更、終了する場合がございますのでご了承ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カードの最上位ランク「三井住友カード Visa Infinite」とは

三井住友カードの中で最上位ランクのクレジットカードで、より上質なサービスや特典を利用できます。

■三井住友カード Visa Infiniteの基礎情報

| お申し込み対象 | 原則20歳以上、ご本人に安定継続収入のある方(学生を除く) |

|---|---|

| 年会費 | 9万9,000円(税込) |

| ポイント還元率 |

|

| 新規入会&利用特典 | 100,000ポイント 入会3ヵ月以内に100万円(税込)以上利用 |

| 継続&利用特典 | 最大110,000ポイント 毎年、前年カードご利用金額に応じて、最大110,000ポイントを付与します。 |

| 特典・サービス |

|

| 保険(※2) |

|

| コンシェルジュ | 電話、メール、LINE、専用ウェブサイトで対応 |

1:三井住友カードつみたて投資の詳細は以下をご確認ください。

2:「選べる無料保険」では、補償プランを2つ選択できます。詳細は以下をご確認ください。

3:事前に旅費などを当該カードでクレジット決済いただくことが前提です。

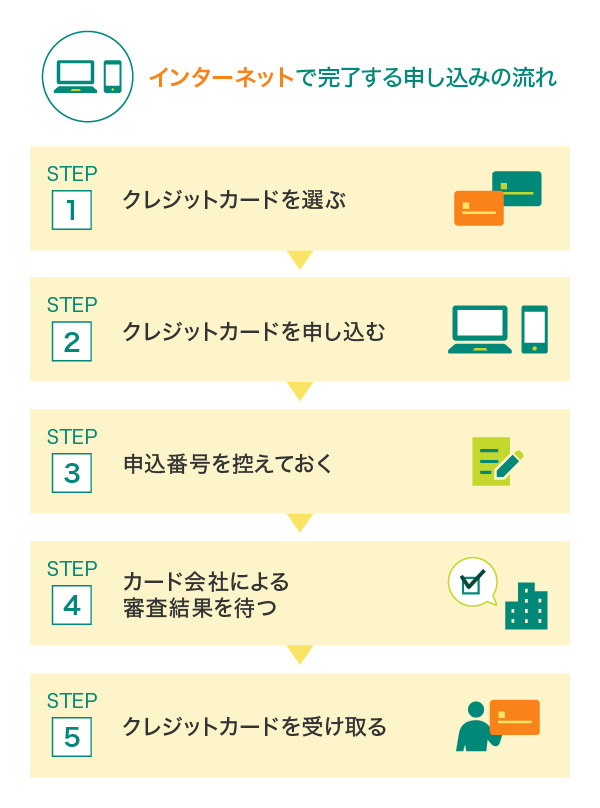

お申し込みから発行までの流れ

三井住友カード Visa Infiniteのお申し込みから発行までの流れとして、どのような手続きを取るかを解説します。ここではインターネットでのお申し込みを例にします。

ハイステータスカードの中にはカード会社からのインビテーションがないと申し込めないものもありますが、三井住友カード Visa Infiniteはインビテーション制ではないため、お申し込み条件を満たしていればどなたでもお申し込みいただけます。

三井住友カードのお申し込みフォームから、氏名や住所、お支払い口座など必要情報を入力しましょう。審査に通れば後日クレジットカードが届きます。

なお、インターネットで申し込んだ場合、必ず申込番号を控えておきましょう。審査状況の確認には申込番号の提示が必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ブラックカードの真価と至高の体験を知ろう

ブラックカードは、クレジットカードの中で最上位の位置づけとされている特別なカードです。その真価は、一般カードとは一線を画す豪華な特典や高額な利用枠など、多岐にわたる魅力的なサービスとそれに伴う至高の体験が提供されることにあります。

カード会社によっては、それ以外の最上位カードでブラックカードと同等のものが用意されているケースがあります。例えば三井住友カード Visa Infiniteは、三井住友カードの最上位ランクのカードとしてさまざまな特典や優待を利用できます。

このように同じ最上位のクレジットカードでも付帯サービスや特典の詳しい内容は異なるため、カードの用途や利用したいサービスを考慮しつつ、比較・検討することをおすすめします。

よくある質問

Q1.ブラックカードを持てる条件とは?

基本的に、ブラックカードはカード会社や国際ブランド企業からのインビテーション(招待)を受けなければ持つことができません。インビテーションの基準はカード会社や国際ブランド企業によって異なり、持てる年収など明確な条件などは公表されていません。クレジットカードの利用額が多いことは大前提として、社会的ステータスの高い人でなければインビテーションを受けられないと言われています。

詳しくは以下をご覧ください。

Q2.ブラックカードの審査は厳しいですか?

ブラックカードの審査は一般カードより厳しいと考えられます。具体的な審査基準は非公開ですが、インビテーションが受けられる条件からそのハードルの高さが予想できます。安定した継続収入があることは大前提であり、そのうえで利用頻度や年間利用額が高く、支払いの滞りがなく返済能力に問題がないと判断されることが条件となります。

詳しくは以下をご覧ください。

Q3.三井住友カード Visa Infiniteとはどのようなカードですか?

三井住友カード Visa Infiniteは三井住友カードの中で最上位ランクのクレジットカードで、ほかのステータスカードと比較してもより上質なサービスや特典を利用できます。原則として学生を除く満20歳以上で、ご本人に安定継続収入がある方がお申し込みできます。インビテーション制ではないため、お申し込み条件を満たしていればどなたでもお申し込みいただけます。

詳しくは以下をご覧ください。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年11月時点の情報のため、最新の情報ではない可能性があります。

【投資信託に関するご注意事項】

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会