クレジットカードとは?仕組みや種類・注意点と選び方から使い方まで基礎知識を専門家が解説

2025.11.25

クレジットカードとは?仕組みや種類・注意点と選び方から使い方まで基礎知識を専門家が解説

クレジットカードとは?仕組みや種類・注意点と選び方から使い方まで基礎知識を専門家が解説

2025.11.25

クレジットカードとは、商品やサービスなどの決済において、カード保有者の信用によって後払いができるカードのことです。現金の持ち合わせがなくても商品やサービスを後払いで購入することができるので、持っていると便利ですが、カードによってポイント還元率、付帯サービスや特典などが異なるため、どれを選べばよいか迷う方も多いでしょう。

ここでは、クレカを作るメリットや注意点、選び方や使い方を専門家がわかりやすく解説します。

本記事の内容は三井住友カードの審査基準について明言するものではなく、一般的な情報として記載しています。

この記事でわかること

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードとは?

クレジットカードは、商品やサービスを後払いで購入できるカードのことです。カード会社が定めた利用限度額の範囲内で決済をすることができ、利用した金額は、後日まとめて特定の口座から引き落とされるしくみです。

カード利用者がカード払いで店舗やネットショップから商品を購入すると、カード会社は利用金額から手数料を差し引いた金額を、決済代行会社を通して店舗やネットショップへ支払います。その後、カード会社からカード利用者に、利用代金が請求されるという流れです。

なお、クレジットカードは、申し込み後にカード会社の審査があります。

ここでは、クレジットカード・キャッシュカード・デビットカードの違いや、クレジットカードのしくみを詳しく見ていきましょう。

クレジットカードとキャッシュカードの違い

クレジットカードとキャッシュカードは、発行元・機能・年会費の有無や入会資格など、さまざまな点で異なります。以下の表に、それぞれの違いをまとめました。

クレジットカードの発行には審査がありますが、キャッシュカードには原則審査がない、といった違いも押さえておくとよいでしょう。

クレジットカードとデビットカードの違い

クレジットカードとデビットカードの大きな違いは、支払いのタイミングです。クレジットカードは毎月決まった日にまとめて引き落とされるのに対して、デビットカードは決済と同時に金融機関口座から利用代金が引き落とされます。預金口座の残高以上の決済には利用できないことから、お金を使いすぎてしまう心配がありません。

また、発行できる年齢や審査の有無にも違いがあります。クレジットカードが発行できる年齢は「18歳以上(原則、高校生は除く)」が対象で、申し込み後に審査があります。一方、デビットカードは、「15歳以上(中学生を除く)」であれば審査不要で発行できるのが一般的です。なかには、年齢制限を設けていない、デビットカードの機能を搭載したカードもあります。

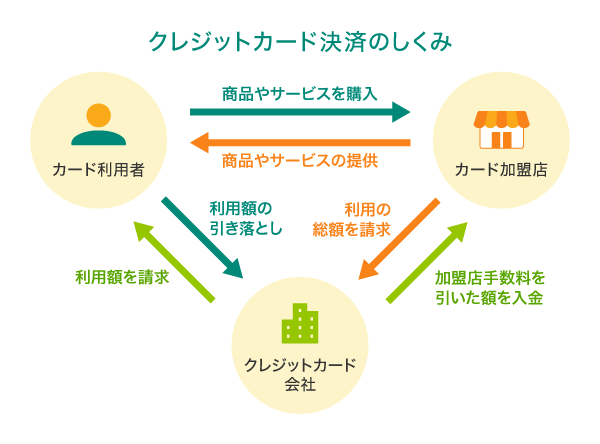

クレジットカード決済のしくみ

クレジットカード決済は、カードの利用者が加盟店でクレジットカード決済をした代金を、後日カード会社に支払うといったしくみです。ここでは、クレジットカードの「利用者」「加盟店」「カード会社」の3つの立場から解説します。

カード利用者は、クレジットカード会社と契約してカードを発行します。カード加盟店でクレジットカード払いした利用代金は、後日カード会社に対して支払う義務があります。このため、カードを発行する際は、支払い能力や信頼度を判断するための審査を受けます。

カード加盟店は、カード利用者からの代金を、後日クレジットカード会社から受け取ります。その際、利用に伴う所定の手数料が差し引かれた金額が入金されます。

カード利用者とカード加盟店をつなぐ役割を果たしているのが、クレジットカード会社です。利用者には、後日利用代金を請求し、加盟店には利用代金から所定の手数料を差し引いた金額を支払います。

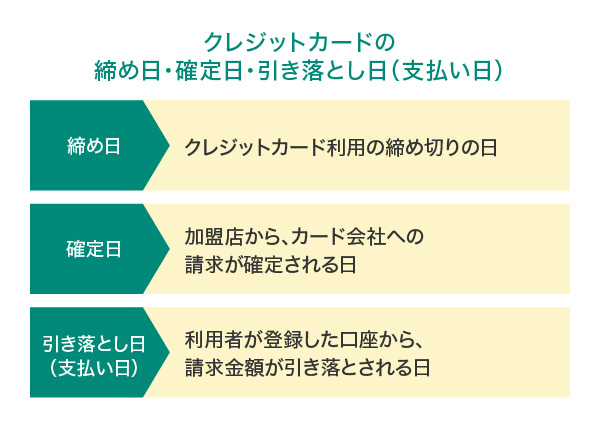

締め日・確定日・引き落とし日とは

「締め日」とは、クレジットカード利用の締め切り日のことです。加盟店からカード会社に請求額が確定する「確定日」にお支払い金額が決定し、「引き落とし日(支払い日)」に登録している銀行口座から引き落とされるしくみです。

このように、カード会社が代金を立て替えて、カード保有者の信用によって後払いができる支払い方法のため、審査が必要となります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードは「信用」で利用できる

クレジットカードのしくみの大前提となるのが「信用」です。クレカが現金のやりとりをしないで商品を購入できるのは、カード利用者に信用があることをカード会社が証明しているためです。

クレジットカード会社は、カード利用者に支払い能力があるかを契約時に審査し、信用してクレカを発行しているのです。

クレジットカードの1人あたりの平均所有枚数は約3枚

一般社団法人日本クレジット協会の調査結果によると、2024年3月時点でのクレカの発行枚数は3億1,364万枚です。この数値を日本国内の20歳以上の人口で計算すると、1人あたり約3枚のクレカを持っていることになります(※)。1人が複数枚のクレカを所有するのが当たり前の時代になっています。

2024年3月1日(金)時点の20歳以上の総人口1億449万人(総務省統計局「人口推計」)

(出典)一般社団法人日本クレジット協会「クレジットカード発行枚数調査結果の公表について」を参考

別ウィンドウで「一般社団法人日本クレジット協会」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。その場合は一般社団法人日本クレジット協会のホームページからご確認ください。

別ウィンドウで「一般社団法人日本クレジット協会」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードの種類

クレジットカードの種類には、「発行会社」「ランク」「国際ブランド」という要素が含まれます。

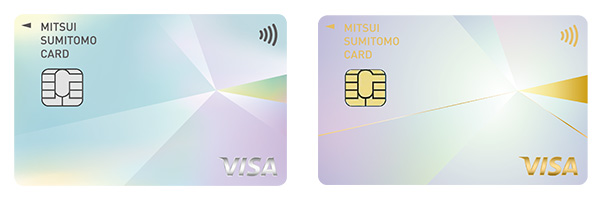

例えば、下の図の三井住友カード ゴールド(NL)のVisaカードの場合、「MITSUI SUMITOMO CARD」は発行会社、カードの色のゴールドはランク、「VISA」は国際ブランドを表します。詳しく見ていきましょう。

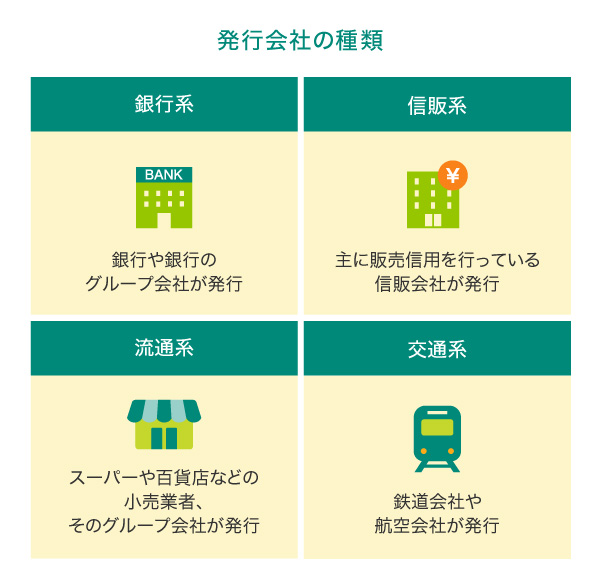

発行会社とは?

発行会社とは、クレジットカードを発行している会社のことです。カードの種類は日本国内だけでも1,000種類以上あるといわれるほど多種多様ですが、発行元会社の系統によって「銀行系」「信販系」「流通系」「交通系」の4タイプに大きく分けることができます。

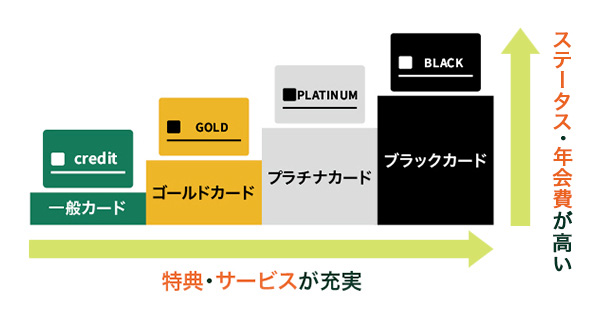

ランクとは?

クレジットカードにはランクがあります。ランクは一般カード、ゴールドカード、プラチナカードの順で高くなります。なかにはプラチナカードよりもランクの高い「ブラックカード」が用意されているカード会社もあります。

カードのランクがアップするにつれて特典やサービス内容も充実し、ステータス性も高くなる分、年会費も上がるのが特徴です。

三井住友カードにはブラックカードの発行はありません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

国際ブランドとは?

VisaやMastercard®などで知られる「国際ブランド」とは、クレジットカードの決済機能のことです。また、国際ブランドには種別があり、決済機能の利便性の高い「決済カードブランド」と、旅行やエンターテインメント分野のサービスが充実している「T&Eカードブランド」(トラベル&エンターテインメントカード)があります。

代表的な国際ブランドとそれぞれの特徴は、以下のとおりです。

■国際ブランドの種別と特徴

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのメリット

クレジットカードには、ポイントが貯まるなどさまざまなメリットがあります。ここでは、クレカの8つのメリットについてまとめました。

ポイントが貯まる

クレジットカードは、利用金額に応じてポイントが貯まるので、現金でお買い物をするよりもお得です。

例えば、ポイント還元率が0.5%(1ポイント=1円)のクレカで1万円分のお買い物をした場合、50ポイントが貯まり、ポイント還元率が1%のカードだと、100ポイントが貯まる計算です。ポイント還元率が高いクレジットカードを利用すれば、さらにお得にお買い物ができます。

また、カードによっては提携店で利用するとポイント還元率がアップするものあります。よく行くお店が対象店舗にないか、チェックしてみましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

支払いがスムーズになる

現金での支払いは、お金を数えて支払う手間がかかります。その点、クレジットカードなら、レジでお札や小銭を数えて支払う必要がなくなるので、スマートにお買い物ができます。さらに、タッチ決済に対応したカードであれば、暗証番号を入力することなく支払いが完了します。Apple Payや Google Pay™ といったスマホ決済アプリにカードを登録することで、スマホでもタッチ決済ができるので便利です。

また、多額の現金を持ち歩いていると、万が一紛失や盗難に遭ったときの被害も大きくなってしまいますが、クレカを利用すると、必要最低限の現金を持っているだけでよいので安心です。

支払い方法が選べる

クレジットカードは現金払いとは違い、「1回払い(一括払い)」「リボ払い」「分割払い」「ボーナス一括払い」といった支払い方法を選ぶことができます。家電製品など大きい買い物をする場合、月々の支払いを分散できるのがメリットです。ショッピングに合わせて支払い方法を上手に選ぶことで、家計管理もしやすくなります。

ただし、リボ払いや分割払いは、手数料がかかることを押さえておきましょう。

固定費の支払いに使える

クレジットカードは普段のお買い物だけでなく、水道光熱費などの公共料金や携帯料金など固定費のお支払いにも利用することができます。毎月必ず発生する固定費のお支払いをクレジットカードにまとめれば、支払い時にコンビニなどに行く手間がなくなります。

さらに、定期的な支払いなので、より効率的にポイントを貯められるでしょう。

保険が付帯する

多くのクレジットカードには、海外・国内旅行傷害保険、ショッピング保険などが付帯しています。海外旅行時やショッピングに関するトラブルに備えることができ、安心してクレジットカードをご利用いただけます。ただし、旅行代金をクレカで決済しないと保険が適用にならないケースもあるので、事前に確認しておくと安心です。

特典や付帯サービスがある

クレジットカードによっては、特定の店舗や提携施設などで利用すると、割引サービスを受けられたりプレゼントをもらえたりするものもあります。カードの種類やランクによって、特典内容が充実することも魅力のひとつです。ゴールドカード以上のステータスカードには、空港ラウンジサービスや旅行に便利な特典が付帯するものも多くあります。

また、クレジットカードに付帯するETCカードは、カード会社に申し込むことで発行できます。ETCカードで支払った有料道路の利用代金は、クレジットカードの利用代金と合わせて請求され、利用状況はカードの明細書で確認することができるため便利です。カードの利用金額に応じてポイントも貯まるため、お得に利用できます。

こちらもあわせてご覧ください

家計管理がスムーズになる

クレジットカードをメインの支払い方法にすることで、利用明細が家計簿代わりとなり、家計管理をすることができます。月々の支出をチェックすることで、無駄遣いの削減につながるでしょう。

また、クレカを使って貯まったポイントをお支払い金額に充当できるカードであれば、節約にもつながります。

海外の支払いにも使える

海外旅行や海外出張の際、支払いをクレジットカード中心にすれば、両替不要で支払えるうえに、手持ちの現金を必要最小限にすることができます。万が一、海外で盗難などの被害に遭っても、ダメージを小さくできるのもメリットです。クレジットカードは盗難・紛失に備えた機能やサービスが整っており、保障制度もあるため安心です。

海外ではキャッシュレス決済が主流の国も多く、クレジットカードは必需品と言えます。ホテルのチェックイン時のデポジット(保証金)として必要な場合もあるので、海外旅行にはカードを携帯するようにしましょう。

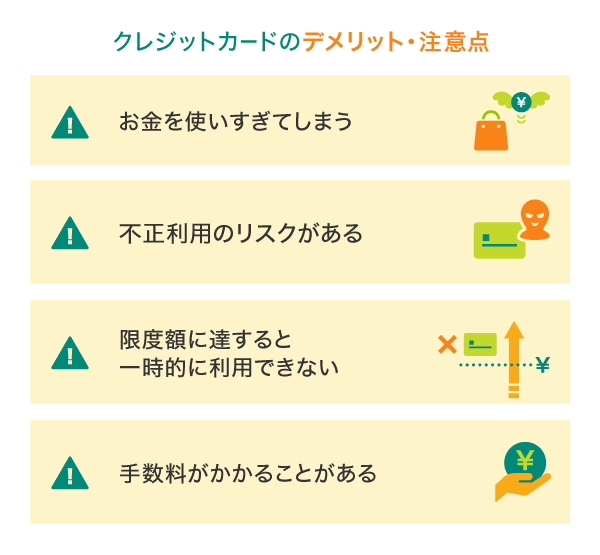

クレジットカードのデメリット・注意点

クレジットカードを最大限活用するには、注意点を踏まえることが大切です。クレカを使うことのデメリットについて、確認していきましょう。

お金を使いすぎてしまう

クレジットカードは後払いのため、カードを利用した時点ではまだ手持ちのお金には動きがありません。現金払いよりもお金の出入りのイメージがしにくいため、利用明細を確認したときに「想像以上にお金を使いすぎていた」という方もいるでしょう。

ほとんどのカード会社では、オンライン上でいつでも明細を確認できるサービスが用意されているので、こまめにチェックすることをおすすめします。

三井住友カードの「Vpassアプリ」では、カードの利用状況や保有ポイントがいつでも確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

不正利用のリスクがある

クレジットカードの不正利用被害は増加傾向にあります。近年では、カードの紛失や盗難だけでなく、カード番号盗用被害が急増しているので注意が必要です。

自分のクレカが不正に利用されないためには、以下のような点を心がけましょう。

不正利用防止対策には、「ナンバーレス」のクレジットカードを利用することもおすすめです。券面にカード番号の記載がないため、番号盗用のリスクを軽減できるでしょう。

三井住友カードでは「会員保障制度」により、特別なケースを除き、紛失・盗難のお届け日から60日前までさかのぼり、三井住友カードがその損害を補償します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

限度額に達すると一時的に利用できない

クレジットカードには、利用限度額が設けられています。事前に設定されていた利用限度額に達すると、一時的にクレジットカードが利用できなくなってしまうため、注意が必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

手数料がかかることがある

基本的にカード会社からの請求を1回払い、または、2回払いで支払う場合、カード利用者に手数料は発生しません。

しかし、「リボ払い」や「3回以上の分割払い」などを選択すると、カード利用者に手数料が発生します。手数料をかけずに支払いたいなら、1回払いか、2回払いを選択するのがおすすめですが、店舗によっては2回払いを利用できないことがあります。

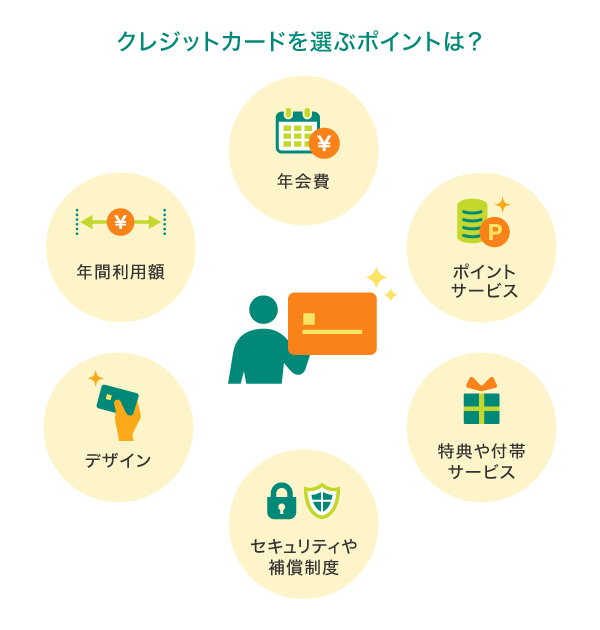

クレジットカードの選び方

クレジットカードを選ぶときは、以下6つのポイントをチェックしてみましょう。

年会費

初めてクレジットカードを持つ場合は、「年会費無料」のクレカがおすすめです。カードのなかには、「年会費無料」と記載されていても、初年度のみ年会費無料のキャンペーンを実施しているものなど、条件付きの場合があります。翌年以降の年会費はどうなるのか、しっかり確認してから選びましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイントサービス

ポイント還元率の高いクレジットカードは、店舗や決済内容を問わずポイントを獲得しやすいのでおすすめです。なかには、対象の店舗や支払い方法によってポイント還元率がアップするサービスもあります。カード会社のポイントサービスの内容をしっかり確認することも、カード選びで重要です。

なお、貯まったポイントの使い道は、カード会社によって異なります。お買い物やお支払い金額への充当のほか、景品との交換や他社のポイントプログラムに移行することができるなど、さまざまです。貯まったポイントには有効期限がある場合がほとんどなので、失効してしまうことのないよう注意しましょう。

特典や付帯サービス

カードのなかには、空港ラウンジを無料で使えたり、演劇やコンサートのチケットを優待割引で購入できたりするなど、うれしい特典があるものも多いです。

また、クレジットカードによっては、国内・海外旅行で使える旅行傷害保険や、ショッピング保険などが付帯するものがあります。付帯保険は意外と見落とされがちですが、お得かつ安心・安全にお買い物や旅行を楽しむためにもチェックしてみましょう。

セキュリティや保障制度

不正利用などトラブルが発生した際は、カード会社のサポートが頼りになります。そのため、カード自体のセキュリティ対策や、カードの紛失・盗難、不正利用時の補償が充実しているカードを選ぶことが大切です。

三井住友カードでは、「不正利用検知システム」を導入し、不正利用のパターンをデータ化することで、24時間365日、お客さまのカード利用をモニタリングチェックしています。このシステムにより不正利用の可能性のある事態を事前・早期に発見できる体制を整えているので安心です。

例えば、あんしん利用制限を設定することで、未然に不正利用を防ぐことや、不正利用被害の拡大を防ぐことができます。

また、三井住友カードの「ご利用通知サービス」では、カード利用時にリアルタイムでプッシュ通知されるため、いち早く不正利用に気づくことができます。

デザイン

カード会社によっては、デザインのバリエーションも豊富です。限定デザインのクレジットカードや、人気ブランドやキャラクターとコラボしたものも登場しているため、好みの1枚を選ぶのもいいでしょう。

また、カード券面のカラーはシンプルなものが一般的ですが、最近ではおしゃれな配色のカードもあります。三井住友カード(NL)と三井住友カード ゴールド(NL)のデザインの1つである「オーロラ」はパステル調のカラーが特徴です。素材にもこだわりがあり、三井住友カード(NL)はリサイクル素材であるPET-Gを使用し、三井住友カード ゴールド(NL)はPCT-Gを使用しています。従来のカードと比べ、CO2排出量を削減できる、地球に優しいカードとなっています。

年間利用額

クレジットカードには、年会費無料のカードと年会費がかかるカードがあります。選ぶときは、ご自身の年間利用額がポイントになります。年間利用額が多い場合、年会費がかかるカードの方が特典や付帯サービスが充実しているうえにポイント還元率がよく、より有意義にクレジットカードを活用できることがほとんどです。

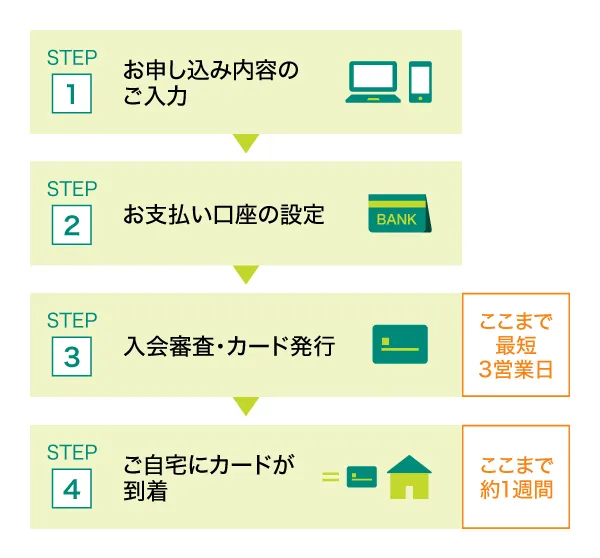

クレジットカードの作り方

クレジットカード発行までの流れと、手元にカードが届いた際に確認すべきポイントなどについて見ていきましょう。

三井住友カードのカード発行までの流れ

クレジットカードをインターネットから申し込むには、入力フォームに住所や氏名など必要情報を入力し、指定の支払い口座を設定します。入会審査を経てカードが発行されると、後日ご自宅にカードが到着する流れです。

通常お申し込みからカード発行まで最短3営業日、カードがご自宅に届くまでに1週間程度かかります。

三井住友カードでは、インターネット上で申し込むと最短10秒でクレジットカードの番号を発行することができる「即時発行」に対応したカードがあります。審査完了後、電話認証により本人確認を行い、三井住友カードの会員サイトVpassに登録すれば、すぐにカード情報を照会できるようになります。

カードの到着を待たずに、発行されたクレジットカード番号は、すぐにネットショッピングで利用できるのをはじめ、Apple Payや Google Pay などのスマホ決済アプリに登録することで、実店舗でのお買い物も可能です。即時発行のカードは、通常、3営業日後に発行されて後日お手元に到着します。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードの入会審査の内容

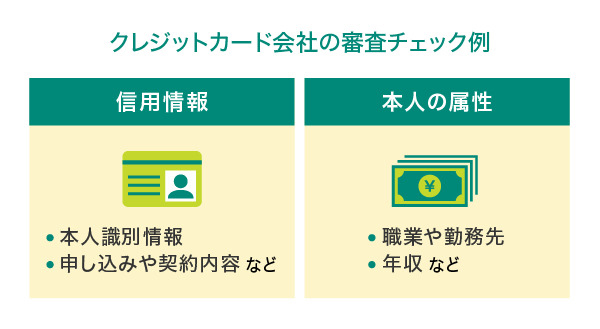

クレジットカードの発行には、カード会社による所定の審査がありますが、基本的に各カード会社から審査内容を開示されることはありません。

ただし、一般的には、それまでのクレジットカードやローンなどの申し込みや契約に関する「信用情報」、職業や勤務先・年収といった「本人の属性」の2つが重視されると言われています。

カードやローンの支払いを延滞したことがあるなど、信用情報に傷がついている場合、審査に落ちてしまう可能性があります。

ステータスカードの申し込み基準には「安定した継続収入がある方」といった制限を設けている場合もあり、本人の属性も重要な審査基準と言えます。なお、年会費無料の一般カードのなかには、学生や専業主婦(主夫)でも作れるものがあります。「就職していないとクレジットカードが作れない」というわけではないことも、押さえておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードの使い方

ここでは、クレジットカードの使い方を「店舗」と「ネットショッピング」の場合で見ていきます。「キャッシング機能の使い方」も併せてチェックしましょう。

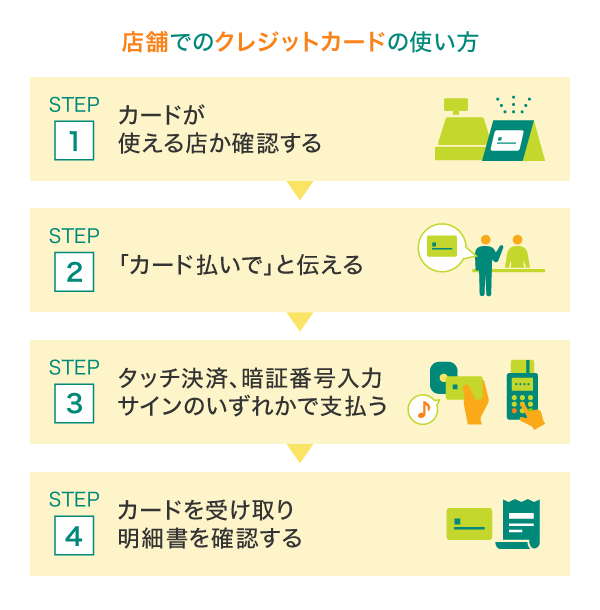

店舗

店舗でクレジットカード決済をする場合の、一般的な流れは以下です。

店舗でクレジットカード払いをしたいときは、まず、カードが使える店舗かを確認しましょう。カードが利用できる店舗には、レジや店頭などに国際ブランドの掲示があります。そして、レジでお会計をする際は、店舗スタッフに「カード払いで」と伝えます。このとき、多くの場合、店舗側から「お支払い回数は?」といった質問をされるので、「1回払い」や「分割払い」など、希望の支払い方法を伝えましょう。

会計金額や支払い方法を確認し、誤りがなければ、決済端末に暗証番号を入力することでお支払いが完了となります。なお、最近のコンビニやスーパーなどでは、暗証番号の入力が不要の「タッチ決済」に対応した店舗も増えてきています。

Visaのタッチ決済

サインレス決済のなかでも注目なのが、Visaが提供している非接触型の決済方法である「Visaのタッチ決済」です。使い方は以下のとおりです。

端末に軽くタッチするだけでスマートに支払うことができるので、通勤などで急いでいるときにも便利です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

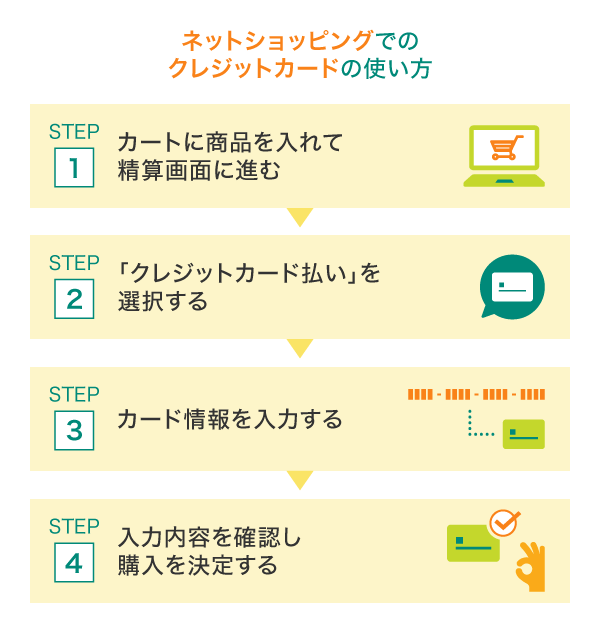

ネットショッピング

ネットショッピングの決済にクレジットカードを利用する場合の、一般的な流れは以下です。

まず、決済画面で氏名や住所といったお買い物に必要な項目を入力し、「クレジットカード払い」を選択します。

カード情報を入力する画面が表示されたら、カード番号や有効期限、セキュリティコードなどを入力します。入力した内容に誤りがないかをしっかり確認し、購入を決定する、という流れです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

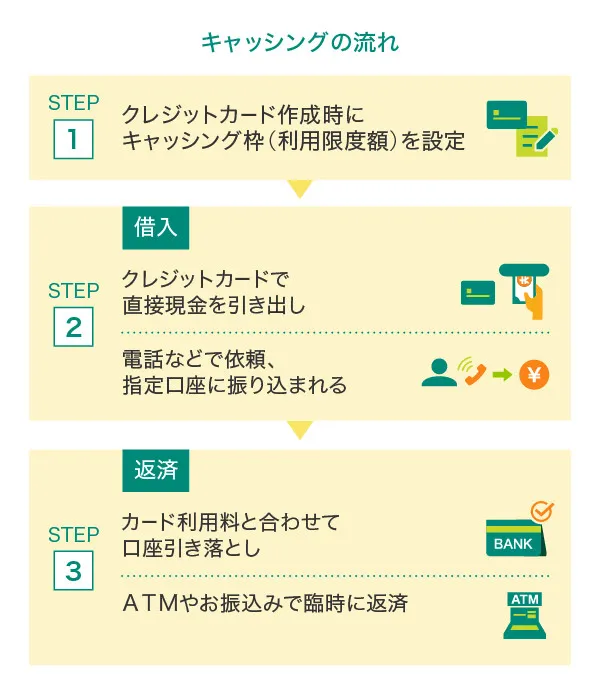

キャッシング

クレジットカードに付帯する「キャッシング機能」は、キャッシング枠の範囲内で、ATMなどから現金を借りられる機能です。キャッシングの使い方は、「キャッシング枠の設定」「借り入れ」「返済」の3ステップです。

まず、クレジットカードを申し込むときに希望するキャッシング枠の上限額を申告すると、審査によって利用枠が設けられます。このため、設定されたキャッシング枠(利用限度額)を超える借り入れはできません。なお、キャッシング枠は、カードの申し込み後でもキャッシング審査を受けることで、利用枠の設定および変更ができることが一般的です。

借り入れは、クレジットカードでATMなどから直接現金を引き出す、または、電話などで指定口座へのお振込み依頼をすることで対応可能です。

返済は、クレジットカードの利用金額と合わせて、登録口座から引き落とされるしくみです。ATMからのお振込みなどで臨時に返済することもできます。

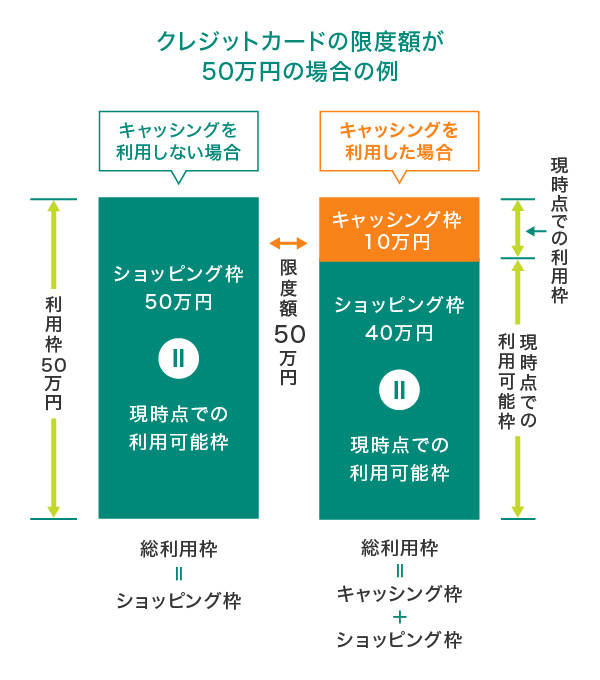

キャッシングを利用した分、ショッピング枠が減る

カードの総利用枠は、キャッシング枠とショッピング枠の合計ではなく、ショッピング枠の中にキャッシング枠が含まれているので注意しましょう。

例えば、ショッピングご利用枠が50万円、キャッシングご利用枠10万円のクレジットカードの場合、5万円のキャッシングをすると、ショッピングご利用枠は45万円となります。キャッシングの際は、ショッピングご利用枠とのバランスを考慮して借りることがポイントです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのお支払い方法

クレジットカードは後払いのため、後日、カード会社から利用料金が請求されます。カード会社への支払い方法には、「1回払い」「2回払い」「ボーナス一括払い」「リボ払い」「分割払い」があり、利用者が選択できるのが特徴です。

それぞれの支払い方法と特徴は、以下のとおりです。

■クレジットカードの支払い方法と特徴

リボ払いや分割払いは手数料がかかりますが、計画的なお買い物に便利な支払い方法です。特にリボ払いは、毎月の支払い金額が一定になるため、家計管理がしやすくなります。手持ちの資金に余裕があるときに、繰り上げ返済ができるのもメリットです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

初めてのクレジットカードなら三井住友カードがおすすめ!

ここでは、おすすめの三井住友カードを5枚ご紹介します。初めてカードを持つ方から、特典が充実したステータスカードをお探しの方まで、ぜひチェックしてみてください。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

こちらもあわせてご覧ください

クレジットカードのポイントをお得に貯める!三井住友カードのサービス

三井住友カードには、学生やご家族で利用することでお得になるポイントサービスがあります。ネットショッピングにもおすすめのサービスも併せてご紹介します。

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファードストア(特約店)」として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

学生だけが得をする!学生ポイントならポイント最大+9.5%還元

三井住友カードを持つ学生の皆さまに向けたサービスの「学生ポイント」は、特定加盟店で利用すると最大+9.5%のポイント還元。さらに、分割払いを利用した際に発生する分割手数料を、全額相当ポイントで還元するサービスです。面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する学生であれば誰でも適用されます。

ポイント加算には条件・上限があります。

特定加盟店の利用で最大+9.5%ポイント還元!

対象のサブスクリプションサービス(サブスク)の月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、ご利用金額の合計200円(税込)につき1ポイント(0.5%)が貯まる通常のポイント分に加え、最大9.5%ポイントが還元されます。

ポイント加算には、条件・上限があります。

■対象サービス

<サブスクリプションサービス>

Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

DAZN for docomoも対象となります。

<携帯料金>

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

■分割払いの手数料を全額ポイント還元!

就活の準備や卒業旅行など、高額なお買い物が必要なときに無理なく支払いができるのが分割払いです。通常、分割払いを利用すると、購入した金額に加えて分割手数料を支払わなくてはなりませんが、学生なら、この手数料の全額がポイント還元されます。

購入時に分割払いを指定するほか、三井住友カードで利用できる「あとから分割」でも、分割手数料が全額ポイントとして還元されますので、上手に利用してみましょう。

付与されるポイントは、毎月50,000ポイントが上限となります。

<学生ポイント適用期間例>

2025年3月ご卒業の場合

2025年12月末日までのご利用分:学生ポイント対象期間

2026年1月以降のご利用分:学生ポイント対象期間外

対象サービスは、2024年12月時点のものです。

ポイント加算や特典付与の条件・上限については、三井住友カードのホームページをご確認ください。

学生ポイント対象クレジットカードを家族カードとして保有している場合、もしくはその他ご職業(副業)を「学生」と申告している場合は、当サービスは対象となりません。

すでに対象カードを本会員として保有している方は、ご卒業予定年の12月末日のご利用分まで自動的に当サービスの対象となります。

当サービスは25歳以下の学生が対象となります。詳しくは学生ポイント詳細ページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

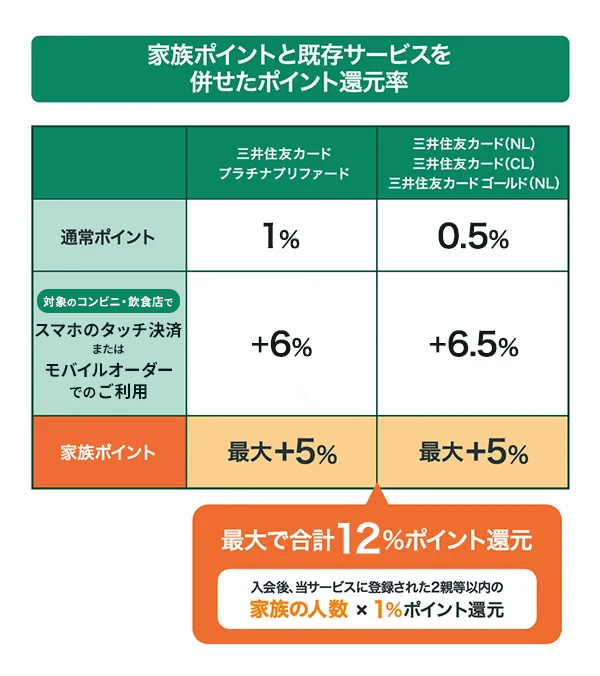

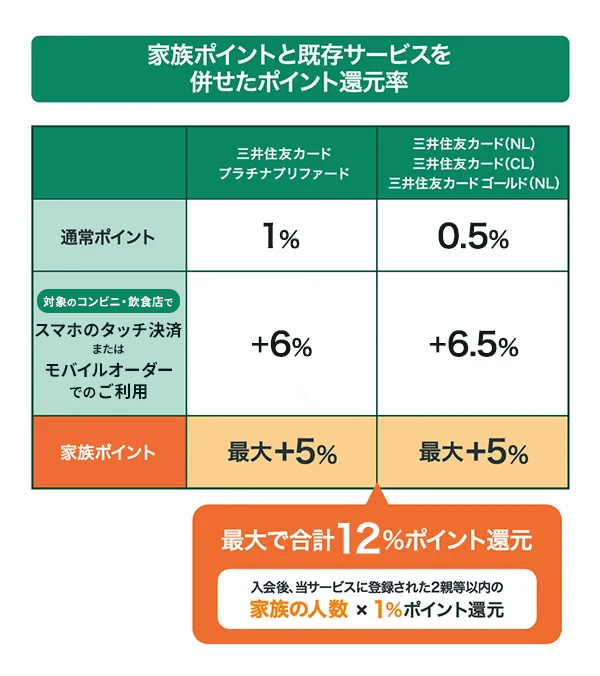

家族ポイントなら、対象のコンビニと飲食店でスマホでのタッチ決済またはモバイルオーダー利用でポイント還元率が最大12%!

「家族ポイント」は、三井住友カードの対象のクレジットカードを持っている家族を登録して、対象のコンビニ・飲食店で利用すると、登録した家族の人数分×1%のポイント還元率がアップするサービスです。登録できる家族は2親等までで、最大+5%のポイントが還元されます。

最大9人まで登録ができますが、6人以上の場合でも+5%還元となります。

さらに、対象の三井住友カードなら、通常のポイント200円(税込)につき1ポイント(0.5%)に加えて、対象のコンビニ・飲食店でスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で+6.5%が還元されるので、家族ポイントと合わせれば、最大で12%のポイント還元!

三井住友カード プラチナプリファードなら、通常のポイント還元率1%に加えて、対象のコンビニ・飲食店での利用で+6%還元されるので、同じく家族ポイントと合わせて最大12%のポイント還元率となります。

スマホのタッチ決済またはモバイルオーダーのご利用で7%ポイント還元が適用された場合の還元率です。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「家族ポイント」のサービス詳細ページをご確認ください。

最大12%ポイント還元を受けるには取引条件があります。

対象カードを登録したバーコードなどのスマホ決済アプリのご利用分は、ポイント加算の対象となりません。

対象店舗のネットショッピング、配達サービスなどのご利用は、ポイント加算の対象となりません。

詳細は以下ホームページをご確認ください。

家族ポイントの登録は、2親等以内の家族を最大9人まで登録することが可能です。家族ポイントに登録するための条件は、「家族ポイント対象のクレジットカード本会員であること」「Vpassに登録していること」「代表者の2親等以内の続柄であること」の3つです。

家族ポイントへの登録方法は、家族の中の1人が代表者となり、Vpass上でほかの家族を招待するだけ。招待された家族が承諾することで、家族ポイントの登録完了となります。

なお、家族ポイント対象のクレジットカードであっても、家族カードの会員は家族ポイントには登録できません。また、家族は最大9人まで登録できますが、ポイント還元の上限は+5%です。

6人以上の家族を登録しても、ポイント還元率は+5%です。

家族ポイントでのポイント付与上限は、1ヵ月1カードにつき50,000ポイントとなります。

システムの不具合、その他三井住友カードがやむをえないと判断した場合は、ポイント加算の対象にならない場合があります。

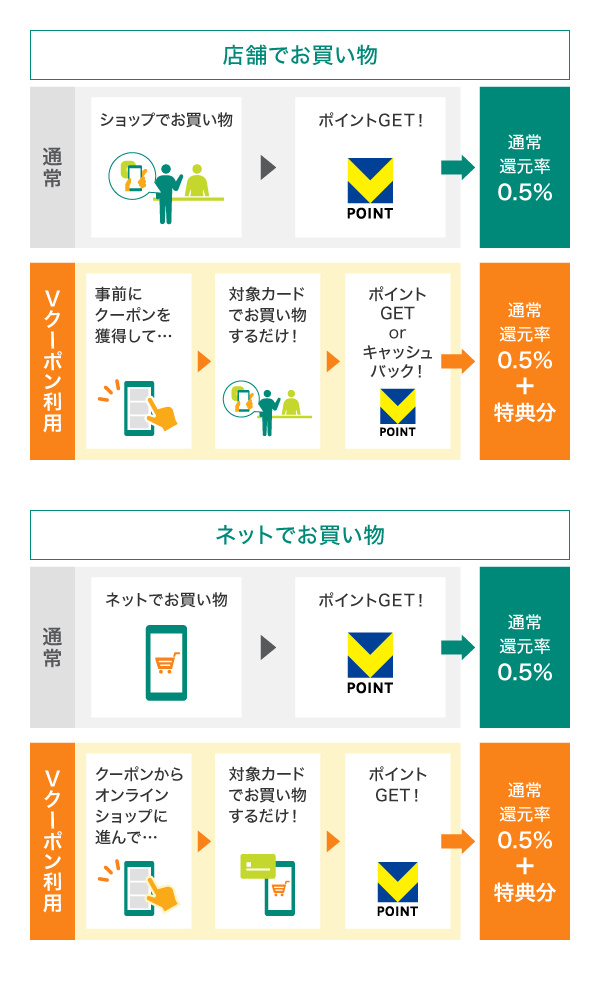

全国のショップやネットでお得にお買い物できる「Vクーポン」

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物をしたり、サイト経由でネットショッピングをしたりすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

Vクーポンを獲得して店舗でお買い物の場合、Vポイント対象外のカードはキャッシュバックのみとなります。特典付与方法はカードによって異なるため、選ぶことはできません。

クレジットカードとは、後払い式のカードのことです。買い物などの決済に利用でき、利用金額は支払い日に登録口座からまとめて引き落とされます。なお、カード利用者が加盟店で利用した代金は、カード会社が所定の手数料を差し引いた金額を加盟店に支払っています。

また、キャッシュカードとの違いは、発行元・機能・審査の有無などです。キャッシュカードは銀行で口座を開設した際に発行されるカードで、預金口座の入出金などに利用でき、発行に審査はありません。一方、クレジットカードはカード会社が発行し、日々の買い物や支払いに幅広く利用できます。そのため、発行には審査が必要です。

クレジットカードの特徴やメリット、選び方を把握すると、よりお得に活用することが可能です。自分に合ったクレカを選んで、さまざまな場面で上手にクレジットカードを利用しましょう。

よくある質問

Q1.クレジットカードとは?

クレジットカードは、商品やサービスの購入に利用できる後払い式のカードです。限度額の範囲内で利用することができ、利用金額は、後日まとめて登録口座から引き落とされます。また、クレジットカードは申し込み後にカード会社の審査があります。

詳しくは以下をご覧ください。

Q2.クレジットカードの引き落としのしくみは?

クレジットカード利用の締め切り日である「締め日」に、カード会社が1ヵ月間のカード利用合計金額を集計します。その後、「確定日」に加盟店からカード会社への請求額やカード利用者の支払い金額が確定します。そして「引き落とし日(支払い日)」にカード利用者の登録口座からお支払い金額がまとめて引き落とされるしくみです。

詳しくは以下をご覧ください。

Q3.クレジットカードにデメリットはある?

クレジットカードは、後払いのためお金を使いすぎてしまうことがある、カードの紛失や番号盗用被害によって不正利用のリスクがある、カードに設定された利用限度額に達すると一時的に利用できない、「リボ払い」や「3回以上の分割払い」などでは手数料がかかる、といった注意点があります。

詳しくは以下をご覧ください。

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は Google LLC の商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

「iD」は株式会社NTTドコモの商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年11月時点の情報のため、最新の情報ではない可能性があります。