ゴールドカードとは?年会費や発行条件、特典について解説

2025.07.17

ゴールドカードとは?年会費、発行条件から限度額、付帯サービス、特典まで解説

ゴールドカードとは?年会費や発行条件、特典について解説

2025.07.17

ゴールドカードとは、一般カードよりも付帯サービスや特典が充実しているステータスカードです。空港ラウンジの利用サービスや付帯保険などは、ゴールドカードならではのメリットといえるでしょう。かつてはハードルが高いイメージがありましたが、現在は条件達成で年会費無料になるカードもあり、所有しやすくなっています。

ここでは、ゴールドカードの年会費や条件、限度額のほか、付帯サービスや一般カードからの切替え方、選び方のポイントなどを解説します。

こちらもあわせてご覧ください

ゴールドカードの6つのメリット

ゴールドカードを持つことで、具体的にはどのようなメリットが得られるのでしょうか。

ここからは、代表的なゴールドカードの特典および付帯サービスを挙げ、ゴールドカードならではの6つのメリットを紹介します。

1 ステータスの高さを示せる

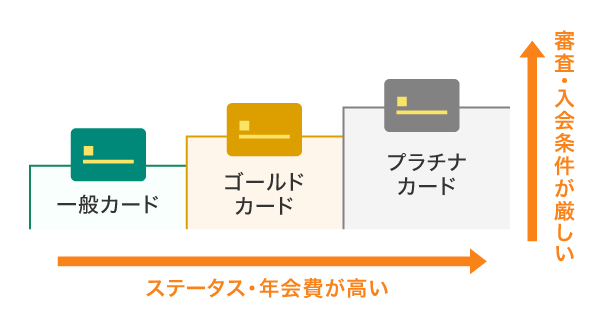

一般カードよりもグレードが高いゴールドカード。クレジットカードにおけるゴールドカードの位置づけは、年会費無料のクレジットカードをはじめとした一般的なカードよりもステータスが高いカードとなります。

ゴールドの券面は高級感のあるデザインのものが多く、どのようなお店でも、支払い時には物怖じせず提示できるでしょう。ステータスの高さを示したいという人におすすめです。

ゴールドカードの券面・デザインは、「ゴールド」カードという名称どおりゴールド(金)系の色のほか、カードの一部に金色を使うもの、カード会社のイメージカラーのものなどがあります。

三井住友カード ゴールド(NL)では、「ゴールド」「グリーン」のほか、ニュアンスカラーの「オーロラ」があります。夜空のオーロラのような透明感ある色合いとラメ感による華やかさに、ゴールドをさりげなく配した魅力あふれるデザインのカードとなっています。

なお、三井住友カードの場合、一般カードの上に三井住友カード ゴールド、三井住友カード ゴールド(NL)があり、さらに上が三井住友カード プラチナプリファード、三井住友カード プラチナとなり、ブラックカードはありません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

こちらもあわせてご覧ください

2 利用限度額が大きい

クレジットカードの利用限度額とは、そのカードの所有者が使うことのできる上限金額のことで、審査によって決定します。クレジットカードの限度額は、年収が上がるほど高くなる傾向にあります。一般的な目安として、下記の表を見てみましょう。

| 年収 | 限度額(目安) |

|---|---|

| 150万円以下 | 10万~30万円 |

| 300万円以下 | 10万~50万円 |

| 400万円以下 | 30万~150万円 |

| 500万円前後 | 50万~300万円 |

| 1,000万円以上 | 100万円以上 |

このように、年収によって限度額が異なると言われています。

また、カードのステータスによっても設定可能な限度額が異なります。ゴールドカードは基本的に、一般カードよりも利用限度額の上限が高く設定されており、限度額が200万円以上というものも珍しくありません。

例えば、三井住友カード ゴールド(NL)、三井住友カード ゴールド、Oliveフレキシブルペイ ゴールドの利用限度額は~200万円となっています。

所定の審査があります。

利用限度額に余裕を持たせることで、月々のクレジットカードのご利用金額が高くなりそうな人や、新車購入の頭金にカードを利用したい人、海外旅行でも利用限度額を気にせずクレジットカードを使いたい人も、安心して使うことができるでしょう。

また、限度額に達すると、カードは使えなくなります。カードを決済した日から引き落とし日までは、1〜2ヵ月程度のずれが生じるため、限度額にゆとりがあると便利です。

なお、カードの利用限度額を忘れてしまった方は、利用明細やカード会社の専用アプリで確認できる場合が多いので、ご自身の限度額をしっかり把握しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

3 ポイント還元率が高い

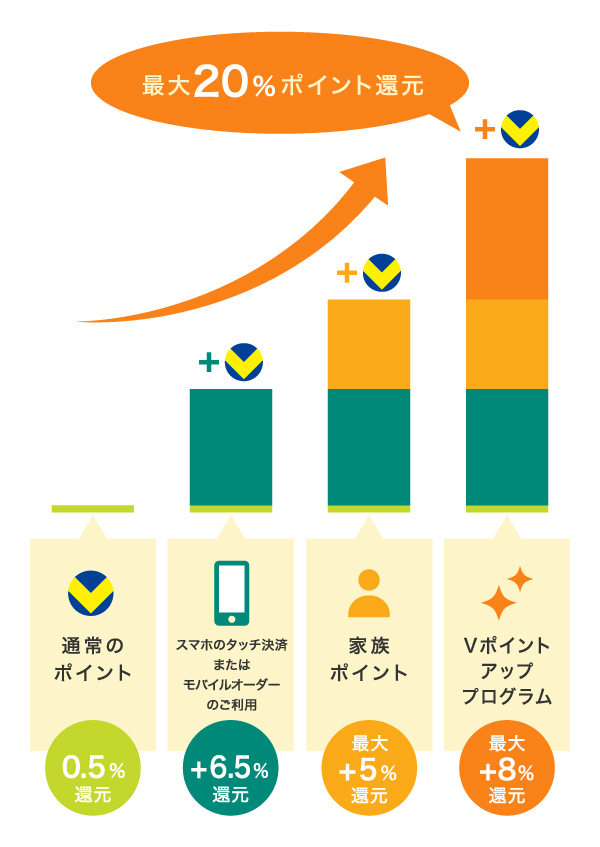

ゴールドカードの多くは、一般カードとポイント還元率が大きく変わることはなく、0.5%程度に設定されているものが多いです。なかには、ゴールドカード会員だけが利用できるサービスでポイント還元率が1%以上にアップする、年会費割引制度がある、といったお得なカードがあります。効率的にポイントを貯めたり、お得にお買い物を楽しんだりすることができるでしょう。

例えば、三井住友カード ゴールド(NL)やOliveフレキシブルペイ ゴールドには、特定加盟店で利用するとポイント還元率がアップする特典があります。対象店舗には、セブン‐イレブンやローソンといったコンビニ、マクドナルドなどの飲食店があり、日頃のお買い物や外食に利用しやすいです。

また、対象サービスを利用すればするほど対象のコンビニ・飲食店でのポイント還元率がアップする「Vポイントアッププログラム」は、さらにお得です。

通常、毎月のご利用金額合計200円(税込)ごとに、Vポイントが1ポイント(0.5%)貯まるカードを対象のコンビニ・飲食店で利用した場合、Vポイントアッププログラム(最大+7%)とスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用(最大+7.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます!

Vポイントが貯まるカードが対象です。

通常のポイント分を含んだ還元率です。

通常のポイント分が0.5%の対象カードの場合、Oliveフレキシブルペイのクレジットモードでのご利用分は+7.5%ポイント還元(デビットモードでのご利用分は+1%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は+6.5%ポイント還元となります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+7%を超える場合があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

多くのゴールドカードに、主要空港のラウンジを無料で利用できるサービスが付帯しています。フライトまでの待ち時間を、ラウンジでゆったりとリラックスして過ごせるため、プライベートでもビジネスでも飛行機を利用する機会の多い人には魅力的なサービスといえるでしょう。

ラウンジ内では、無線LANを利用できたりフリードリンクが提供されたりと、さまざまなサービスが受けられます。また、ほとんどの場合、カードを所持していない同伴者も無料または有料で入場することができます。

カード発行会社、カードの種類により異なります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

5 付帯保険が充実している

多くのゴールドカードに、国内・海外旅行傷害保険や、ショッピング保険といった保険が付帯されています。これらの保険は一般カードに付帯されているものもありますが、補償内容や補償額も、ゴールドカードのほうが一般カードよりも手厚くなるケースが多いです。

ゴールドカードに付帯している海外旅行傷害保険の主な補償対象としては、次のようなものが挙げられます。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

6 さまざまな特典・付帯サービスがある

ゴールドカードは、一般カードにはない優待特典やサービスが付帯されていたり、特定のお店でのお買い物で割引サービスを利用できたりするものも多いです。

具体的な特典、サービスの代表として挙げられるのは、先に紹介した「空港ラウンジの利用」「国内・海外旅行傷害保険」のほか、有名レストランや宿泊施設をお得に利用できたり、演劇やコンサートなどのチケットの優先予約サービスを利用できたりするものもあります。これらの特典も、一般カードにはないゴールドカードならではの魅力といえるでしょう。

ほかにも、ポイントアップ制度や、特定の店舗での割引サービスなどがあります。特典・付帯サービスの内容は、自分にぴったりのゴールドカードを選ぶうえで大切なポイントにもなるため、どのようなサービスを利用できるのかは必ずチェックしましょう。

なお、三井住友カードのゴールドカードも、前述した空港ラウンジサービス利用や海外・国内旅行傷害保険が付帯するほか、宿泊先割引特典や特定店舗でのポイント還元率アップなど、特典・付帯サービスが充実しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードを持つための年収の目安

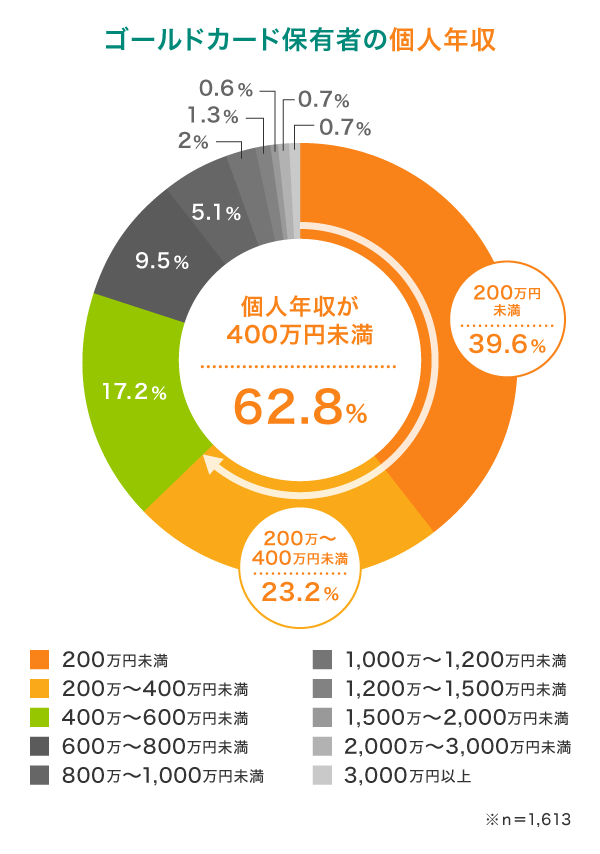

カードの審査基準はカード会社によって異なるため一概には言えませんが、最近はゴールドカード発行のための年収の目安も大幅に下がってきているようです。株式会社NTTドコモの調査結果によると、ゴールドカード保有者で個人年収が400万円未満という方が、全体の約6割を占めています。

(出典)株式会社NTTドコモ「全世代のゴールドカード保有・利用に関する調査」を参考に作成

別ウィンドウで「NTTドコモ」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。その場合は株式会社NTTドコモのホームページからご確認ください。

年収の目安が下がっている背景には、プラチナカードやブラックカードといった、よりステータス性の高いクレジットカードが登場したことで、ゴールドカードの位置づけが下がったこともあるようです。

なお、三井住友カードの場合、三井住友カード ゴールド(NL)と三井住友カード ゴールドのどちらも「安定した継続収入がある」ことが条件になっています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードを所持するうえでの注意点

一般カードにはない、さまざまなメリットがあるゴールドカードですが、所持するにあたっていくつか注意すべきポイントもあります。ここでは、ゴールドカードのデメリットともなりうる、3つの注意点を確認しておきましょう。

ゴールドカードを作るには入会資格(年齢)がある

ゴールドカードの入会資格として、年齢制限があることが一般的です。ただし、かつては20代でゴールドカードを持つことは難しいとされていましたが、最近は年齢の条件が下がってきています。昔よりもゴールドカード会員の間口が広がっており、20代でもゴールドカードを発行することは十分可能になっています。

例えば、三井住友カード ゴールド(NL)の入会資格(年齢)は高校生を除く満18歳以上、三井住友カード ゴールドカードでは満30歳以上、Oliveフレキシブルペイ ゴールドでは日本国内在住の満18歳以上(※)となっています。

クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードは一般カードよりも特典や付帯サービスの内容が手厚い分、年会費がかかります。サービスの質と年会費は比例することがほとんどで、付帯サービスや特典を利用するシーンが少ない人は、コストに対して利用価値が見合わない可能性が高くなってしまいます。

カード会社によって異なりますが、ゴールドカードの一般的な年会費は5,000円前後から3万5,000円前後と、一般カードよりも付帯サービスが充実している分、年会費も高くなっている傾向があります。ポイント還元率が高いゴールドカードでも、年会費が高額だと元を取ることは難しい場合があるので注意が必要です。

ただし、条件によっては年会費が無料になるゴールドカードもあります。例えば、三井住友カード ゴールド(NL)やOliveフレキシブルペイ ゴールドの場合、年間100万円以上の利用で翌年度から年会費が永年無料となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

年間100万円と聞くと、「そんなにたくさん、クレジットカードで買い物できない」と思う人が多いかもしれません。しかし、普段コンビニなどでのちょっとした買い物や、毎月出ていく公共料金、家賃などの固定費をクレジットカードで支払っていると、「いつの間にか1年間で100万円使っていた」となる可能性は高いと言えるでしょう。一度条件を達成すれば年会費は翌年以降永年無料なので、一般のカードよりもとてもお得です。

ゴールドカードによってスペックもさまざま

各カード会社のゴールドカードが、どれも同じスペックを備えているわけではありません。年会費が安く、入会条件が厳しくないゴールドカードは、空港ラウンジの利用ができないなど付帯サービスや特典内容が一般カードとほとんど変わらない傾向があります。反対に、年会費が高く、入会審査も厳しいカードは、付帯サービスや特典の内容も手厚くなります。

このように、同じゴールドカードでも差が生じます。ゴールドカードに求めるスペックの高さに応じて、自分にぴったりのカードを慎重に見極めるようにしましょう。

ゴールドカードの選び方

各カード会社からさまざまなゴールドカードが登場しており、年会費や具体的な特典・付帯サービスの内容もさまざまです。

ゴールドカードを選ぶ際は、どのようなポイントを基準にすべきなのでしょうか。ゴールドカードを比較する際にチェックしたいポイントを具体的に見ていきましょう。

年会費から選ぶ

ゴールドカードは、一般カードよりも高めの年会費が設定されていることが多いです。

一般的には、クレジットカードの年会費が高いほどサービス内容が充実する傾向になるため、年会費とサービス内容のバランスを比較することも大切です。支払う年会費に見合った特典やサービスを利用できるかどうかも考えてみましょう。

なお、最近は年会費が安いゴールドカードや、条件つきで年会費割引制度を利用できるゴールドカードも登場しているため、年会費を抑えられるサービスにも注目してみるといいでしょう。

三井住友カードが発行する三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドの年会費は5,500円(税込)ですが、年間100万円のご利用で、翌年以降の年会費が永年無料となります。

例えば、今、持っているクレジットカードの毎月のご利用額が9万円を超えるなら、三井住友カード ゴールド(NL)に切替えることで、2年目以降の年会費が永年無料になります。

対象取引や算定期間など実際の適用条件の詳細についてはホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

特典内容から選ぶ

ゴールドカードの特典内容は、特定の条件を満たすことで効率的にポイントを獲得できたり、優待・割引サービスを受けられたりと、カード会社やカードの種類によってさまざまです。

例えば、空港ラウンジなら、カード会社によって利用できる空港や同伴者の利用料金が異なります。海外旅行傷害保険も、特に利用機会の多い「傷害治療費用」と「携行品損害」の補償内容を比較してみることが大切です。また、飛行機遅延や手荷物紛失を補償する保険は、どのクレジットカードにも付帯しているわけではありません。

ほかには、レストランや宿泊施設などの割引もカード会社ごとの違いがあります。カード会社によって提携している飲食店や宿泊施設が異なるため、利用できる割引サービスも変わってきます。レストランやホテルの割引サービスを利用したい場合は、どのような施設が割引対象となっているのかも確認してみましょう。

また、ゴールドカードは1枚しか持てないわけではないので、複数枚持つ方も多いです。それぞれのカードの特徴を上手に使い分ければ、ゴールドカードの特典をより有効活用できるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードの申し込み方法

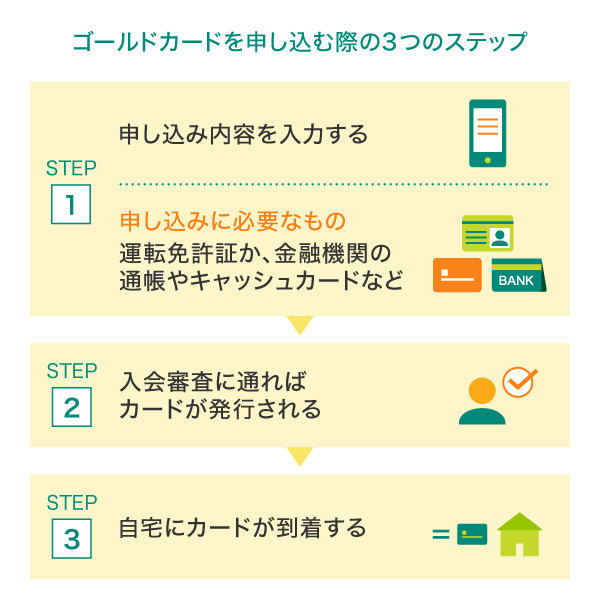

ゴールドカードを新規で申し込む方法について、三井住友カードの場合を例にご紹介します。クレジットカード発行までの流れと、手元にカードが届いた際に確認すべきポイントをチェックしていきましょう。

1.申し込み内容を入力する

まずは、三井住友カードのサイトから、オンライン申し込みで氏名、生年月日などの必要事項を入力します。次に、お支払い口座を設定します。インターネットからの申し込みであれば、最短3営業日でカードが発行され、約1週間でクレジットカードが届きます。

三井住友カード ゴールド(NL)なら、お申し込み完了後から最短10秒でクレジットカードの番号が発行される「即時発行」ができます。

<申し込みに必要なもの>

(1)本人確認書類

運転免許証、パスポート(※)、発行後6ヵ月以内の住民票または印鑑登録証明書、個人番号(マイナンバー)カード のいずれか

2020年2月以降に発行されたものは利用不可

(2)本人名義の金融機関個人口座の通帳やキャッシュカード

なお、三井住友カードでは、19時30分以降のお申し込みの場合、キャッシングをご希望の場合、交通系IC機能付きカード、オンラインで金融機関をご設定いただけなかった場合など、クレジットカード発行期間が最短3営業日とならないため、ご注意ください。

クレジットカードをお申し込みの際は、カードを使いたいタイミングまでに確実に入手できるよう、申し込みも余裕を持って行うことをおすすめします。

2.入会審査に通ればカードが発行される

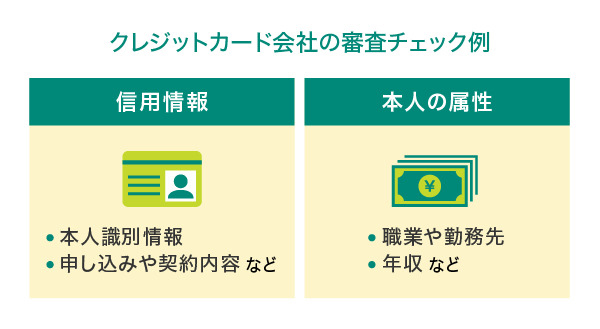

クレジットカードの発行には、各カード会社による所定の審査に通る必要があります。基本的にはカード会社から、審査内容が開示されることはありませんが、本人の信用情報や属性がチェックされると言われています。

信用情報とはクレジットカードやローンなどの利用履歴や返済状況のことです。属性は、本人の職業や勤務先、年収などを指します。これらの情報をもとに総合的に審査されることを押さえておきましょう。

なお、三井住友カードの場合、「審査状況照会」ページから、審査状況や結果を確認することができます。また、インターネット入会の場合は、審査結果をメールにてご連絡いたします。

3.自宅にカードが到着する

入会審査に通ったら、ご自宅にクレジットカードが到着します。お手元にカードが届いたら、氏名のローマ字表記の確認をしたうえで、裏面にサインをしましょう。

ローマ字表記の確認

券面に記載されている氏名のローマ字表記に、間違いがないか確認します。パスポートを持っている人は、パスポートのローマ字表記と同じかどうかもチェックしましょう。これは、海外でクレジットカードを利用する際に、パスポートの提示を求められるケースがあるためです。パスポートの表記とクレジットカードの表記が異なる場合、クレジットカードが利用できないこともあります。

裏面にサインをする

新規のクレジットカードが届いたら、裏面へのサインも忘れずにしてください。加盟店でクレジットカード決済をする際、電子サインを求められることもありますが、サインすることでカードの所有者本人であることを証明でき、不正利用の防止にもなります。

なお、三井住友カードでは、サインパネル(署名欄)レスを採用しているカードがあります。サインパネルレスのカードをお申し込みの場合は裏面に署名は必要ありません。

現在のカードからゴールドカードに切替える場合

新規でゴールドカードを申し込むほかに、現在お持ちのクレジットカードをゴールドカードへ切替えるという方法があります。クレジットカードには、カードの老朽化防止やセキュリティ対策のために、有効期限が設けられています。クレジットカードの有効期限が近づくと、カード会社から新しいカードが郵送されるケースが一般的ですが、有効期限内にカードを切替えるための申請をすることができます。

三井住友カードの場合、Vpassから切替えの申し込みが可能です。新しいカードが届いたら、切替え前のカードをできるだけ細かく切って処分してください。

なお、お手持ちの三井住友カードからOliveフレキシブルペイへの切替えはできず、新規入会手続きとなる点に注意しましょう。

切替え後のカードは、切替え前のものからカード番号・有効期限・セキュリティコードが変更となります。三井住友カードの場合、原則、切替え前に利用していたサービスやポイントは新しいカードに引き継がれますが、カードの種類やサービスによって違いがあります。Oliveフレキシブルペイとそれ以外の三井住友カードの場合を見てみましょう。

よく利用しているサービスが引き継がれるかどうか、あらかじめ確認しておくと安心です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友ゴールドカードの特徴

次に、三井住友カードの発行するゴールドカードの特徴をご紹介します。

お得な年会費割引制度や各種サービスが充実しているため、ゴールドカードへの切替えを検討されている人は、ぜひ参考にしてみてください。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド

インビテーション制(招待制)ではなくお申し込み制なので、幅広い人にご所有いただけます。年会費は1万1,000円(税込)です。

また、主要空港のラウンジサービスや、一流ホテル・旅館の宿泊予約サービス、最高5,000万円までの国内・海外旅行傷害保険、最高300万円までのお買物安心保険など、受けられるサービスも充実しています。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

日本国内在住の満18歳以上の方(※)が利用できるゴールドカードです。Oliveフレキシブルペイ ゴールドは、一般ランク同様に4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられる1枚です。

また、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

さらに条件達成で、セブン‐イレブン最大11%ポイント還元!

セブン‐イレブンアプリをダウンロードし、7iDとVポイントを設定するなど、簡単な手続きを完了すればすぐに利用できるサービスです。お会計時にセブン‐イレブンアプリの会員コードを提示し、三井住友カードでスマホのタッチ決済をすると、Vポイントが最大11%貯まります。日常のお買い物がさらにお得になるでしょう。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

自分にとってベストなゴールドカードを選ぼう

ステータス性が高く、一般カードよりも付帯サービスや特典内容が手厚いゴールドカードは、ビジネス・プライベートともに役立つシーンも多いでしょう。ただし、一般カードと比べて年会費が高くなるため、支払うコストに対して、サービス内容が本当に自分のライフスタイルに合っているかをよく考えて選ぶことが大切です。

ゴールドカードによっては、お得にお買い物を楽しめる割引特典や、年会費割引制度を利用できるものもあるため、こうしたサービスもチェックしつつ、自分のニーズにぴったりのカードを探してみましょう。

よくある質問

Q1.ゴールドカードを持つメリットは?

一般カードよりもランクの高いゴールドカードは、ステータスの高さを示せます。また、利用限度額の大きさやポイントの貯めやすさ、海外・国内旅行傷害保険やショッピング保険といった付帯保険の手厚さも、ゴールドカードのメリットといえるでしょう。さらに、一般カードにはない優待特典が付帯されていたり、特定店舗でのご利用で割引サービスを利用できたりすることも多いです。

詳しくは以下をご覧ください。

Q2.ゴールドカードの年会費はどれくらい?

ゴールドカードの一般的な年会費は、5,000円前後から3万5,000円前後です。一般カードよりも付帯サービスが充実する分、年会費も高くなる傾向があります。付帯サービスや特典の利用機会が少ない人は、コストと価値が見合わない可能性もありますのでよく検討することが大切です。

また、「年間◯万円以上のご利用で年会費無料」など、条件付きで年会費の割引制度が受けられるものもあります。

例えば、三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドは、年間100万円以上の利用で翌年度から年会費が永年無料となる特典があります。

詳しくは以下をご覧ください。

Q3.ゴールドカードの選び方は?

ゴールドカードを選ぶ際には、年会費とサービス内容のバランスを比較検討することが大切です。支払う年会費に見合った特典やサービスを利用できるかを確認しましょう。また、自身のライフスタイルを振り返り、利用頻度の高い店舗や利用に応じた特典・サービスを受けられるカードを探してみましょう。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

「iD」は株式会社NTTドコモの商標です。

「PiTaPa」は、株式会社スルッとKANSAIの登録商標です。

Google Pay は Google LLC の商標です。

2025年7月時点の情報のため、最新の情報ではない可能性があります。