-

法人カードの基礎知識

2025.06.24

法人カードとは?3分でわかるビジネスカード・コーポレートカードや個人カードとの違い、特徴・メリットを解説

法人、個人事業主に対して発行される法人カード。申し込み方法や審査など、個人カードとの違いがよくわからない方も多いのではないでしょうか。法人カードなら、会社の経費と私的利用を分けて管理できるうえ、経費精算業務の効率化につながり、カードによっては年会費が無料になったり、ポイント還元などの特典も付帯したりします。

ここでは、法人カードを導入するメリット、選び方や注意点まで解説します。

※当記事は三井住友カードの審査基準を定めるものではなく、各社によって基準は異なります。あくまで参考情報となりますので、ご了承ください。

こちらもあわせてご覧ください

法人カードとは?

法人カードとは、法人や個人事業主に対して発行されるクレジットカードのことです。カードの利用枠が個人カードと比べて大きい、従業員用に追加でクレジットカードを発行できるなど、ビジネスに使いやすい機能が備わっています。

また、カード会社によっては、法人カードのお支払い口座に会社名義の法人口座を指定することができます。

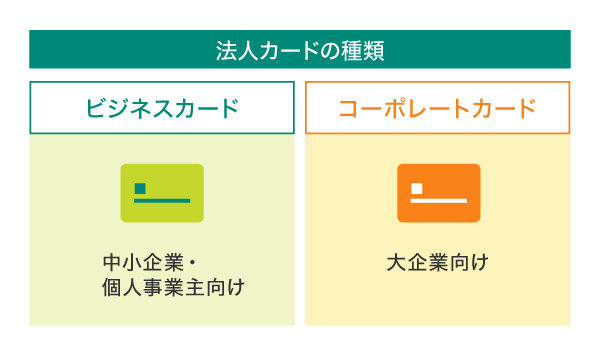

法人カードの種類

法人カードの種類は、大きく分けて「ビジネスカード」と「コーポレートカード」の2つがあります。

一般的にビジネスカードは中小企業・個人事業主向け、コーポレートカードは大企業向けと分類されますが、クレジットカードの機能に大きな違いはありません。

また、「中小企業だからビジネスカードでなければならない」ということもありませんが、カード会社によっては従業員用に発行する追加カードの枚数が制限されている場合があります。

ビジネスカードとコーポレートカードのおもな違いについて、詳しく見ていきましょう。

中小企業・個人事業主向けの「ビジネスカード」

カードの使用者が20名以下の法人カードは、ビジネスカードと呼ばれる傾向があります。基本的にビジネスカードは法人の信用情報が審査され、支払い口座も法人口座となりますが、中には代表者個人の信用情報をもとに審査する個人与信のビジネスカードもあります。起業して間もない会社や個人事業主なら、個人与信のビジネスカードを選ぶとよいでしょう。

三井住友カードでは、法人与信のビジネスカードとして「三井住友ビジネスカード」、個人与信のビジネスカードとして「三井住友カード ビジネスオーナーズ」を発行しています。

大企業向けの「コーポレートカード」

法人カードの中でも大手企業向けに発行されるカードで、個人カードに比べて限度額が大きいこと、社員向けに追加カードを発行できることが特徴です。支払い口座は会社名義だけでなく、個人口座を設定できる場合もあります。

三井住友カードでは、カード使用者が20名以上を目安とした大企業向けの法人カードとして「三井住友コーポレートカード」を発行しています。

また、広告費やクラウドサービス利用料の支払いなどの購買専用カードとして、「パーチェシングカード」もあります。プラスチックカードが発行されないので、支払いをまとめられるメリットはそのままに、紛失や盗難のリスクがないカードです。

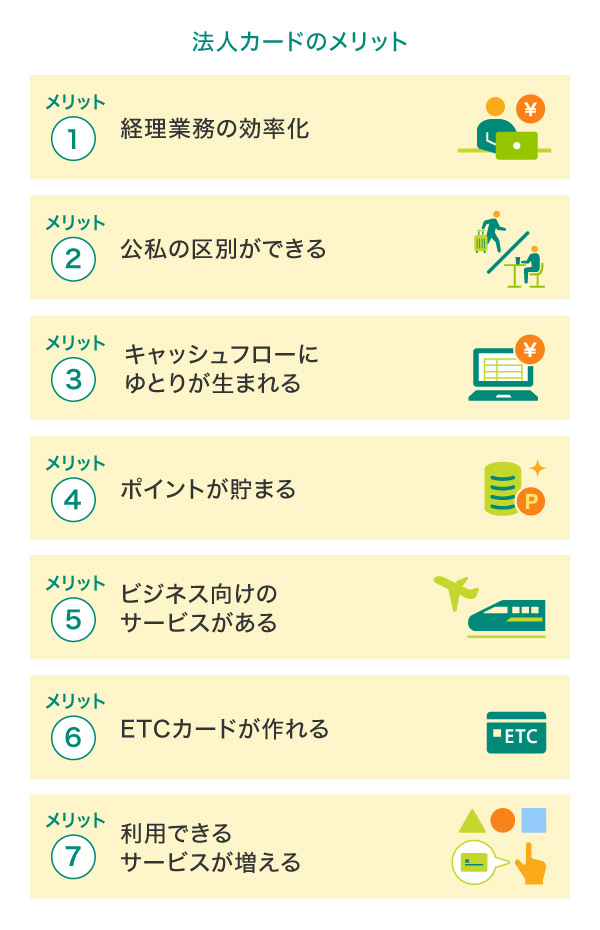

法人カードのメリット

わざわざ法人カードを持たなくても個人カードで十分だ、と思っている方に知っていただきたいのが、法人カードのメリットです。会社の規模によって異なりますが、キャッシュフローの明確化や業務効率化など、法人カードを持つメリットはさまざまです。

法人カードを持つメリットを詳しくご紹介しましょう。

経理業務の効率化

法人カードで支払いを一本化することで、経理業務の効率化が図れます。企業規模によってもさまざまなメリットがあり、個人事業主と大企業それぞれで経理業務をスムーズにします。

個人事業主の確定申告の手間を削減

法人カードをうまく活用すれば、個人事業主の経費処理の手間や時間を大幅にカットできます。

法人カードの利用代金明細書は確定申告の際の経費の証明書として使えるほか、法人カードを勘定科目ごとに使い分ければ、お金の流れも把握しやすくなります。

経費精算業務の効率化

企業規模が大きく社員も多い場合、経費の支払いを立替えた際には、経理担当部署では精算のために現金を準備したり、社員の口座へ振り込んだりといった事務作業が膨大に発生します。しかし、支払い方法を法人カードにすれば、社員ごとに一元管理が可能になります。小口現金管理や振込みにかかる業務が簡略化され、日々の経理業務の負担を大幅に削減できる効果があります。また、法人カードによっては経費精算ソフトと連携する機能が付いているものもあります。利用金額・利用先加盟店を自動連携することで、そのまま経費精算ソフトへ取り込まれるため、ヒューマンエラーを防止することもできるでしょう。

三井住友カードなら、コーポレートカード、パーチェシングカード、ビジネスカードなどを対象に、経費精算システムへ法人カードの利用明細を自動で取り込む「カード利用データの連携サービス」があります。

詳しくは以下をご覧ください。

カード利用データの連携サービス

ビジネスカード利用データの連携サービス

公私の区別ができる

法人カードと個人カードを使い分けることで、仕事の支払いと私的な出費の区別が明確にできます。

個人事業主の支出の公私を明確化

特に個人事業主の場合、仕事の経費と個人の生活費の境目が曖昧になることがあります。後から明細を確認した時に、どれが経費の支払いだったか悩むことも多いかもしれません。事業用と個人用の明細を仕分ける作業が発生すると、かえって事務負担が増えてしまう可能性もあるでしょう。

その点、法人カードと個人カードを使い分けていれば、利用明細をそのまま経費計上できるため、正しい会計処理にもつながります。

■関連記事(ビジドラ)

個人事業主がクレジットカードを持つメリットと法人カードの選び方について解説

従業員の負担を軽減

法人カードに支払いをまとめることで、経理部門の業務負担だけでなく、従業員の負担も軽減できます。例えば、コーポレートカードを導入した企業が追加カードを発行し、従業員がカードで経費を支払う場合、経費精算のフローがシンプルになります。社員の出張が多い企業など、従業員の立替払いの負担が減ることは、大きなメリットと言えるでしょう。

大企業のガバナンス強化

一方、大企業の場合では、明細によって何にいくら支払っているのかという詳細が可視化されるため、不要な経費を削減することができます。また、経費が不正利用されていないかにも注意を向けられるため、社内のガバナンス強化につながるでしょう。

キャッシュフローにゆとりが生まれる

事業の支払いを法人カードで決済することで、キャッシュフローが安定する効果があります。

例えば、現金や銀行振込みで支払いを行う場合、その分、手元のキャッシュが減少してしまいます。しかし、法人カードでは毎月決まった日に利用代金が引き落とされるため、支払いが一定期間猶予されるメリットがあります。

決済のタイミングによっては、支払いが2ヵ月後になることもあるため、その間は安定したキャッシュを確保することができます。

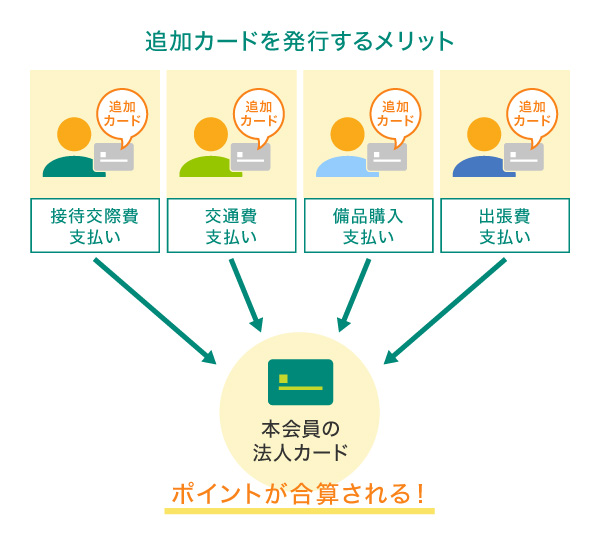

ポイントが貯まる

個人カードのように、利用金額に応じてポイントが還元される法人カードもあります。

また、社員に持たせている複数のクレジットカードのポイントを集約できる場合もあります。貯まったポイントは本会員(法人代表者・個人事業主)のカードにまとめられるので、効率的にポイントを貯めることが可能です。貯まったポイントは備品の購入などに活用することができます。

なお、多くの法人カードは、貯めたポイントをマイルに交換することができます。法人カードでの決済は高額になることが多いため、効率的にマイルを貯めることができるでしょう。貯まったマイルを航空券に引き換えて、出張の際に利用すれば経費削減につながります。

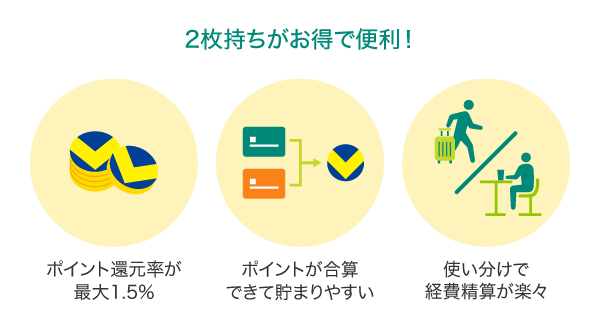

「三井住友カード ビジネスオーナーズ」と「三井住友カード(NL)」の2枚持ちがお得で便利!

2枚持ちなら大手航空会社の航空券やETC、Amazonなどでの対象の支払いで、最大2.5%(通常のポイント分を含む)のポイント還元が受けられるため、ビジネスでの出張や移動、備品注文がよりお得になります。

なお、条件達成で「三井住友カード ビジネスオーナーズ (一般)」は最大1.5%、「三井住友カード ビジネスオーナーズ ゴールド」は最大2%、「三井住友カードビジネスオーナーズ プラチナプリファード」は最大2.5%の還元が受けられます。

また、2枚でポイントを合算できることもメリットです。カードを複数持つ場合、ポイントがバラバラで貯めにくいことが気になる方も多いのではないでしょうか。三井住友カード ビジネスオーナーズと三井住友カード(NL)ではVポイントを合算できるため、ポイントが貯めやすく、使いやすいです。

- ※一部、ポイント加算対象とならない店舗および指定の還元率にならない場合があります。対象となるご利用については、三井住友カードのホームページをご確認ください。

なお、「Vpassアプリ」を使うとワンタップでカードを切替えられるので、簡単に利用明細を別々に管理できます。

「プライベートでの利用は三井住友カード(NL)、ビジネスでの利用は三井住友カード ビジネスオーナーズ」と分けて利用することで、経費精算も簡単・正確に行うことができます。

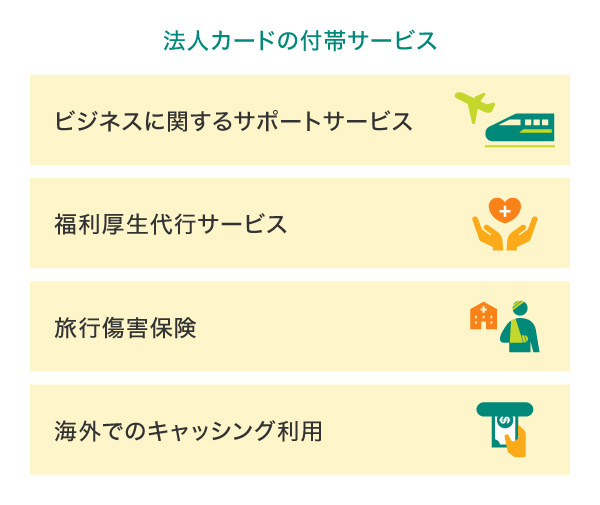

ビジネス向けの付帯サービスがある

法人カードも個人用のクレジットカードのように、付帯サービスがあります。個人用のクレジットカードに比べ、ビジネスシーンに便利なものが多く用意されているのが特徴です。

法人カードを選ぶ際には、自社にとって必要なサービスが充実しているかをポイントにするといいでしょう。

ビジネスに関するサポートサービス

法人カードには、出張時などの飛行機や新幹線の予約ができる、ホテルの宿泊費が割引になるなど、ビジネスに関連するサービスが付帯されているものも多くあります。

三井住友カードの法人カードにも、付帯サービスとして「ビジネスサポートサービス」があります。オフィスの必需品の配送、営業車の手配、オフィス移転のバックアップなどに対応しています。

福利厚生代行サービス

法人カードによっては、スポーツクラブの優待や健康診断が割引で受けられるサービスが付帯されていることもあります。経営者だけでなく、従業員への福利厚生にも利用できます。

旅行傷害保険付帯サービス

旅行傷害保険の付帯サービスの利用が可能です。海外出張中のケガや病気、携帯品への損害などのトラブルが補償されます。保険料の節約にもつながり、安心で役立つ機能です。

海外でのキャッシング利用

出張の際、海外でのキャッシングは非常に便利な機能です。海外では支払いに現金しか使えない場面に遭遇することもあります。持参した現金だけでは足りなくなってしまった時でも、キャッシング機能を利用すれば、ATMから現地通貨を引き出すことができます。

ETCカードが作れる

高速道路や有料道路の通行料金を支払うためのETCカードも、法人カードに追加して作ることができます。

ETCカードの利用によって高速道路の通行料の割引が受けられますので、経費の削減につながるでしょう。

また、法人名義のETCカードなら、利用料金を事業用の口座からまとめて引き落とせます。営業部など社用車の利用が多い企業なら、明細書で利用状況を確認できるので、車両管理や経費管理の工数削減にも役立ちます。

利用できるサービスが増える

日本では慣例として請求書による銀行振込みがよく使われていますが、オンライン広告、生成AIサービス、海外のクラウドサービスなど、ビジネスに有効なツールやサービスの中には、決済手段がクレジットカード決済のみとなっている場合があります。法人カードを活用することで、これらのサービスをスムーズに導入できるようになるでしょう。

法人カードと個人カードの違い

法人カードと個人カードの違いには大きく分けると以下のようなものがあります。具体的に、1つずつ紹介していきます。

| 法人カード | 個人カード | |

|---|---|---|

| 支払い口座 | 原則として法人口座 | 個人口座 |

| カード利用枠 | 個人に比べて大きい。高額決済が可能な場合もある | 個人用利用枠。10万~100万円程度が一般的 |

| 追加カード | 社員分の枚数を追加できる | 家族カードが作れる |

法人口座からの引き落としが可能

法人カードには、基本的に「会社決済型」と「個人決済型」の2つの引き落とし方法があります。会社決済型は法人口座から、個人決済型は個人口座から利用金額が引き落とされます。

事業では、取引先への支払い、顧客からの入金、従業員の給与、交通費、光熱費などの経費といったさまざまな支出入が、口座を通して行われます。こうした取引を個人口座で扱うと、事業とプライベートの区別がつかなくなり、会計上のミスが起こりがちですが、法人口座からの引き落としに一本化すると、公私が混じることが防げます。

また、経費管理の手間が省け、振込みや代引き手数料の削減にもつながります。

特に、仕事を始めたばかりの個人事業主は、事業用口座を作って法人カードの引き落としに利用すると、確定申告時の青色申告もスムーズになります。

カード利用枠が大きい

法人カードは経費の支払いなどに利用されることから、個人カードよりも利用枠が大きい傾向にあります。特に、決済額が大きくなることが想定される大企業向けのコーポレートカードでは、高額の利用枠を設定されるケースもあります。

また、ゴールドカードなどランクの高いカードは一般カードに比べて大きい利用枠が設定されています。将来的に事業拡大の予定がある場合や、まとまった金額の支払いに利用する場合は、ゴールドカードへの申し込みも検討してみましょう。

従業員用の追加カードを発行できる

法人カードでは、従業員用に複数枚のカードを発行することができます。社員は、業務に必要な物品の購入や交通費、社用車のガソリン代などを法人カードで支払えば、立替経費の精算を行う必要がなくなります。会社側も経費管理を効率化することができます。

なお、法人カードの種類によっては、追加の発行枚数に上限があるため注意しましょう。

法人カードのランク

法人カードにも、一般・ゴールド・プラチナといったランクがあります。カードのランクが上がると年会費が高くなりますが、利用枠が大きくなったり、付帯する保険やサービスの内容も充実したりするのが一般的です。

法人カードを選ぶ際には特に、利用したいサービスが付帯されているのはどのランクのカードなのかを確認しておきましょう。法人カードの導入後に、「利用枠が実際の利用額よりも低く、充分に使えない」「付帯していると思っていたサービスがない」といったミスマッチが起きないよう注意が必要です。

企業の経営者や、ラグジュアリーな特典をお求めの企業におすすめなのが「法人プラチナカード」です。ここでは、法人プラチナカードのメリットを見ていきましょう。

経営者にもおすすめ!法人プラチナカードのメリットとは

まず、法人プラチナカードはステータス性が高く、審査も厳しい特徴があります。そのため、会食などの支払いに活用することで、取引先からの信用も得やすくなるでしょう。また、海外旅行傷害保険の補償内容が充実していたり、空港ラウンジサービスも付帯したりしていることから、飛行機での移動が多い経営者や企業も安心して仕事に集中できるでしょう。

プラチナ会員専用のコンシェルジュサービスが付帯しているカードの場合、航空券やホテル、レストランの予約をサポートしてくれるので、忙しい方におすすめです。そのほか、高級レストランの割引といった、お得なサービスもあります。

法人カードの注意点

個人カードと比較してビジネスにおけるメリットが多い法人カードですが、注意点もあります。ここからは法人カードの注意点を紹介していきます。

不正利用防止のルール作りに手間がかかる

法人カードを導入する際は、不正利用のリスクについて考慮しておく必要があります。法人カードの私的利用を防ぐためには、「法人カードを使った場合は速やかに領収書を提出する」など、カードの利用規定を社内で策定しておかなければなりません。単に法人カードを導入すればよいのではなく、事前に運用ルールを作ったうえで社内に周知する必要があります。

また、利用可能枠が大きい法人カードでは、紛失・盗難による不正利用リスクもあります。万が一、紛失や盗難が起こった際は、すぐにカード会社へ連絡するようにしましょう。カード会社では不正利用に対する補償を行っていますので、入会時にどのような補償が受けられるか確認しておくと安心です。

■関連記事(ビジドラ)

領収書のもらい方や保管期間、レシートとの違いなどを個人事業主向けに解説

クレジットカード払いで領収書は発行される?レシートでの経費処理やインボイス制度の注意点も解説

追加カードの枚数に上限がある

特に企業規模が大きい企業では、使いたいカードの枚数が、追加カードの上限枚数よりも多いことがあります。必要枚数がないからといって、1枚のカードを複数の社員間で共用することはできません。何枚の追加が必要なのか、条件はクリアできているか、申し込み前に確認する必要がある点にも注意しましょう。

社内浸透のサポートが必要

法人カードを導入し、慣れている経費精算のしくみが変更になることには、少なからず抵抗感を持つ社員もいるものです。また、すでに導入している会社でも、役員だけでなく社員も法人カードを持つ場合、社内浸透がスムーズに進むよう、事前に法人カードを利用するためのマニュアル作りや説明、導入後にはサポートが必要です。

法人カードで貯まったポイントの個人利用は禁止

クレジットカードを使って貯まったポイントは、さまざまな用途に利用することができます。

法人カードのポイントが個人で利用できるかどうかについては、一般的にカード会社では定められていません。そもそも法人カードのポイントは、会社の経費を利用して貯まったポイントなので、個人が好きに使ってよいものではありません。トラブルを避けるには、社内規則などでポイントの個人利用を禁止するといった対策が必要です。

法人カードの選び方

法人カードにはさまざまな種類があり、それぞれに特徴があります。カード会社やカードの種類によって受けられるサービスも異なるため、自社で利用したいサービスや会社の規模によって、比較検討する必要があります。

ここからは、法人カードを選ぶうえでチェックしておきたいポイントについて見ていきましょう。

ポイント還元率

クレジットカードのポイント還元率とは、決済額に対してポイントが付与される割合を示しています。

還元率は法人カードによってさまざまですが、0.5~1%程度が相場です。利用する店舗によって還元率が変わることもあるため、利用頻度が高い店舗やサービスでのポイント還元率を確認してみましょう。

年会費

法人カードの年会費は、無料のものから10万円程度かかるものまで幅広くあります。年会費が無料のものの中でも、永年無料、初年度のみ無料、条件を達成することで翌年の年会費が無料になる条件付き無料など種類はさまざまです。

年会費が有料のものは空港ラウンジを無料で使えたり、保険の補償内容が充実していたりする傾向にありますが、法人カードを導入する目的が、「経費精算を楽にしたい」などであれば、年会費無料のものでも問題ありません。

法人カード選びの際は、年会費と同時に付帯サービスや特典も必ず確認し、自社が重視するサービスや希望する特典の有無とバランスを考慮するようにしましょう。

「三井住友カード ビジネスオーナーズ」であれば、年会費が永年無料です。また、メインの法人カードはすでに持っていて、予備の法人カードが欲しいという場合も、年会費無料のカードがおすすめです。

「三井住友カード ビジネスオーナーズゴールド」も、年間100万円利用で年会費が翌年以降永年無料になります。

付帯サービス

法人カードには、管理や業務の手間を軽減することを目的にしている付帯サービスが用意されています。出張時のサポートや経費精算ソフトと利用明細の連携など、自社の業務に対して効率化や経費削減に役立つサービスがあるかを確認しておきましょう。

カード利用枠

クラウド系のサービスや、ウェブ広告配信サービスなど、ビジネスではカード決済のみに対応しているサービスを利用する機会も多いです。そのため、カード利用枠に余裕がないと、すぐに限度額に達してビジネスに支障をきたすリスクがあります。

対策として法人カードを複数枚用意する方法がありますが、枚数が増えるほど管理が難しくなるので注意が必要です。

管理の手間を考えると、カード利用枠の大きい法人カード1枚にまとめたほうが使い勝手がよいといえるでしょう。

追加カードの発行可能枚数

法人カードを複数枚発行して必要な社員に持たせることで、経費を現金払いしている場合と比べて経費精算の手間が省け、管理も楽になるなどのメリットがあります。

基本的にビジネスカードの発行限度枚数は20枚程度に設定されているため、大企業で多くの社員にカードを持たせたい場合はコーポレートカードがおすすめです。

ただし、発行枚数を増やすと、「年会費の合計が高くなる」「追加カードの管理に手間が増える」「社員による不正利用のリスクも高まる」などのデメリットも発生します。

カードを利用したいシーン

業務上のどのようなシーンでクレジットカードを利用したいかも法人カードを選ぶ際のポイントです。

出張が多い業種なら、海外・国内旅行保険や、空港ラウンジが利用できるサービスが付帯しているカードを選ぶと便利です。

また、高額になりがちな出張旅費・交通費を法人カードで支払うことで、精算時の業務効率化が図れ、ポイントやマイルも貯まります。会食や接待業務がある職種なら、飲食店での優待サービスがあるものもよいでしょう。法人カードを使えば、接待交際費を都度立て替える必要がなくなり、経費精算の手間も省けます。

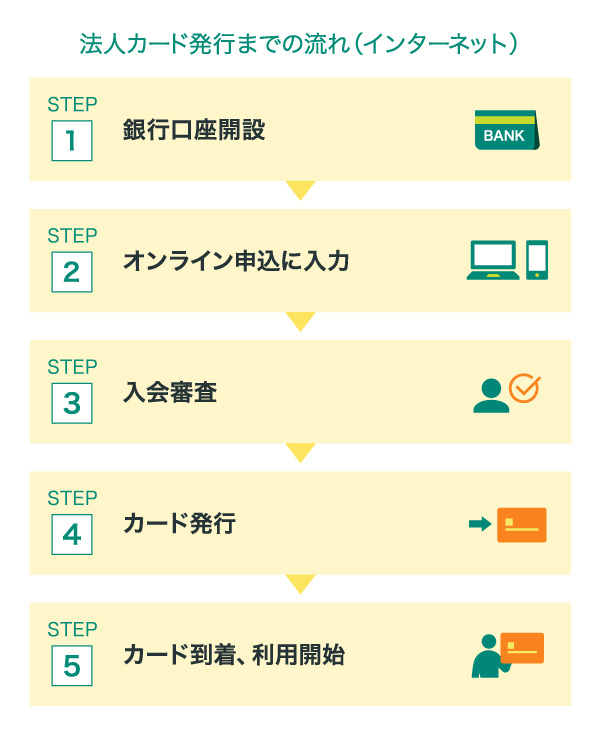

法人カード発行までの流れ

法人カードを申し込む場合、多くの法人カードはオンラインで申し込みができます。インターネットのオンライン申込フォームに必要な情報を入力し、メールで送られてくる申込番号を受け取ったら、あとは口座振替設定をするだけです。

用意するものは、おもに金融機関の通帳やキャッシュカードと運転免許証などの身分証明書です。その後は入会審査を経て、カードが発行・発送されます。

申し込みからクレジットカードの発送まではカード会社やカードの種類によって異なりますが、数日~2週間程度の場合が多いです。

なお、三井住友カードの場合も法人カードの種類によって申し込みから発行、発送の期間に差がありますが、三井住友カード ビジネスオーナーズなら、申し込みから発行までは最短で3営業日、手元に届くまでの期間も最短で約1週間が目安です。

特典も充実!三井住友カードの法人カード

三井住友カードは、個人事業主や中小企業、大企業向けのさまざまな法人カードをご用意しています。

続いては、ビジネスに最適な三井住友カードの法人カードをご紹介します。

三井住友カードの法人カード比較表

三井住友カードが発行する法人カードの年会費や特徴などを比較表で見ていきましょう。

横にスライドのうえご参照ください

下の表は、横にスライドしてご覧ください。

| カード名 |

三井住友カード ビジネスオーナーズ

|

三井住友カード ビジネスオーナーズ ゴールド

|

三井住友カード ビジネスオーナーズ プラチナプリファード

|

三井住友ビジネス クラシック(一般)カード

|

三井住友ビジネス

|

三井住友ビジネス

|

三井住友ビジネス

|

三井住友コーポレート

|

三井住友コーポレート

|

三井住友

|

|---|---|---|---|---|---|---|---|---|---|---|

| お申込み対象 | 高校生を除く満18歳以上の法人代表者、個人事業主 | 高校生を除く満20歳以上の法人代表者、個人事業主 | 法人のみ(カード使用者20名以下) | 中小企業 | 大企業(カード使用者 20名以上) | 大企業・中堅企業 | ||||

| 年会費 | 永年無料 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費永年無料

|

33,000円(税込) | 使用者1名 1,375円(税込) | 使用者1名 11,000円(税込) | 使用者1名 55,000円(税込) | 永年無料 | 使用者1名 1,375円(税込) | 使用者1名 11,000円(税込) | 使用者1名 1,375円(税込) |

| お得利用シーン | 対象の個人カードと2枚持ちするとビジネス利用のお店で最大2.5%還元(※1) | 従業員用に複数枚発行可能、対面決済におすすめ | 広告費、システム利用料などオンライン決済 | 従業員に複数枚発行可能、大企業の業務を効率化におすすめ | 広告費やクラウド利用料などの購買 | |||||

| 経費精算 システム との連携 |

ー | ー | ー | 〇 (※2) |

〇 (※2) |

〇 (※2) |

〇 | 〇 | 〇 | 〇 |

| ETCカード 年会費 |

無料(※3) | |||||||||

| 追加カード 年会費 |

永年無料(18枚まで) | 2名から1名につき 440円(税込) | 2名から1名につき 2,200円(税込) | 2名から1名につき 5,500円(税込) | 無料 | 2名から1名につき 440円(税込) | 2名から1名につき 2,200円(税込) | 2名から1名につき 440円(税込) | ||

カード利用枠

|

~500万円 | ~9,999万円 | ~500万円 (※4) |

~1,000万円 (※4) |

一律上限設定無し(※4) | 原則20万~200万円 (※4) |

ご入会時に相談 | ご入会時に相談 | ご入会時に相談 | |

| 特長 | 経営者の皆さまをあらゆるビジネスシーンでサポート

|

年間のご利用金額で翌年以降の年会費が永年無料になる特典がある、お得なゴールドカード

|

通常還元率1%、最大10%還元のポイント特化型カード。あらゆるビジネスシーンでサポート(※5) | 社員個人の立替が不要で、経費精算実務の合理化を強力にバックアップ。旅行傷害保険等の付帯サービスも充実 | ビジネスクラシックと同様に合理化が図れ、ビジネスクラシック対比さらに充実したサービスを付帯 | ゴールドランクより充実の保険サービスや、24時間年中無休のコンシェルジュサービスを利用可能 | プラスチックカードの発行がないためセキュリティ性が高い | 年会費を抑えて、大企業の管理業務の効率化と経費削減ができる | 経理業務の効率化を実現、ゴールドカードの特典を活用できる | プラスチックカードの発行がないためセキュリティ性が高い |

- 補足事項はコチラをご確認ください

-

※1:条件達成することが前提となります。

※2:一部の経費精算システムに限ります。

※3:入会翌年度以降、前年度に一度もETCカードのご利用がない場合は、ETCカード年会費550円(税込)のお支払いが必要となります。

※4:1回払いでのご利用となります。

※5:最大10%ポイント還元はビジネスオーナーズ特約店(プラチナプリファード限定)でのご利用が条件となります。

三井住友カード ビジネスオーナーズ(法人代表者、個人事業主向け)

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

- ※三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 永年無料

- ~500万円

※所定の審査有り - 0.5%~1.5%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 5,500円

※条件達成で翌年以降永年無料 - ~500万円

※所定の審査有り - 0.5%~2%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 33,000円(税込)

- ~9,999万円

※所定の審査有り - 1%~10%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大40,000円相当進呈

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

三井住友ビジネスカード(中小企業向け)

中小企業向けの法人カードで、経費管理と資金運用の効率化を目的としています。今まで以上に、経理事務・経費を合理化できます。またカード決済なら指定口座から自動引き落としされるので、支払い手数料を削減できます。カード使用者は20名以下が目安です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスクラシック

(一般)カード

年会費:使用者1名 1,375円(税込)

2名から1名につき 440円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネス

クラシック(一般)カード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 使用者1名 1,375円(税込)

2名から1名につき440円(税込) - ~500万

- 1,000円につき

1ポイント - 法人専用

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外旅行傷害保険※

最高

2,000万円

※

事前に旅費などを当該カードでクレジットカード決済いただくことが前提です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスゴールド

カード

年会費:使用者1名11,000円(税込)

2名から1名につき 2,200円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネスゴールド

カード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 1会員目 11,000円(税込)

2名から 1名につき2,200円(税込) - ~1,000万

- 1,000円につき

1ポイント - 法人専用

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外・国内旅行傷害保険※

最高

5,000万円

※

傷害死亡・後遺障害補償は、事前の旅費などの当該カードでのクレジット決済有無により最高補償額が異なります。

あなたのビジネスにプラチナカードの信頼を!

三井住友ビジネスプラチナ

カード

年会費:使用者1名55,000円(税込)

2名から1名につき 5,500円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき2ポイント

お申し込み対象:法人専用

あなたのビジネスに

プラチナカードの信頼を!

三井住友ビジネス

プラチナカード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 使用者1名 55,000円(税込)

2名から1名につき 5,500円(税込) - 一律上限なし

- 1,000円につき

2ポイント - 法人専用

おすすめポイント

プラチナ会員の方限定

付帯サービスの充実

経費精算システムへの

利用明細データ

連携が可能!

海外・国内旅行傷害保険

最高1億円

三井住友ビジネスパーチェシングカード(従業員20名以下の企業向け)

中小企業向けの、原板不発行型の法人カードです。

広告費・システム利用料への支払いにご活用いただくことで、精算業務の効率化にお役立ていただけます。

なお、三井住友ビジネスパーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

- ※三井住友ビジネスパーチェシングカードにはポイント還元サービスはありません。

年会費無料の購買専用カード

三井住友ビジネス

パーチェシングカード

年会費:永年無料

限度額:原則20~200万円

国際ブランド:

お申し込み対象:中小企業向け

年会費無料の購買専用カード

三井住友ビジネス

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

- お申し込み対象

- 永年無料

- 原則20~200万円

- 中小企業向け

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

部署名義や

支払い科費目名義など

任意の名義で発行可能

複数枚発行可能な

ETCカード

三井住友コーポレートカード(大企業向け)

カード使用者が多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

- ※三井住友コーポレートカードにはポイント還元サービスはありません。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

三井住友パーチェシングカード(従業員20名以上の企業向け)

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

- ※三井住友パーチェシングカードにはポイント還元サービスはありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

ビジネスをサポートしてくれる法人カードを活用しよう

法人カードは、クレジットカードとしての機能面では個人カードと差異はありませんが、メリットや付帯サービスなど、ビジネスをサポートできる便利なものがそろっています。

特に、事業用の使用を前提としているため、利用枠が大きいこと、従業員用に追加カードの発行できる枚数が多いことなどが特徴です。また、貯めたポイントを物品購入費に充てることができたり、明細によって経費管理の手間が格段に削減できたりと、自社が求めるサービスに適した法人カードを選ぶことによって、業務効率化にも寄与します。

企業の規模によって、法人カードに求めるサービスは異なるものです。さまざまな種類の法人カードをよく比較して選ぶようにしましょう。

よくある質問

Q1.法人カードにはどのようなメリットがある?

メリットとして、社員による立替えが不要となりスムーズに決済ができたり、経費精算ソフトと連携することで会計事務の手間が削減されたり、キャッシュフローにゆとりが生まれたりなどがあげられます。また、経費の支払いで貯めたポイントをマイルに交換することもできます。個人事業主の場合、支払い時に公私の区別ができることもメリットになるでしょう。

詳しくは以下をご覧ください。

Q2.法人カードを作る際に注意することは?

不正利用防止のルール作りに手間がかかる場合があります。また、法人カード導入によって従来の経費精算方法が変更になるため、社内浸透のサポートも必要となります。ほかには、追加カードの枚数に上限があること、貯まったポイントの個人利用を禁止する対策を行う点にも注意しましょう。

詳しくは以下をご覧ください。

Q3.法人カードを選ぶ際に重視することは?

カードの種類によってポイント還元率が異なるため、ポイントが貯まりやすいクレジットカードを選ぶとよいでしょう。また、年会費の有無による付帯サービスの違いや、追加カードの発行可能枚数の上限、カード利用枠などの点も確認しておきましょう。出張・接待・会食が多いかなど、業務上のどのようなシーンでカードを使いたいかも検討材料となります。

詳しくは以下をご覧ください。

- ※Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

- ※MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

- ※2025年6月時点の情報のため、最新の情報ではない可能性があります。

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す