ステータスの高いクレジットカードとは?特徴やメリットを解説

2025.10.27

ステータスの高いクレジットカードとは?特徴やメリットを解説

ステータスの高いクレジットカードとは?特徴やメリットを解説

2025.10.27

ステータスの高いクレジットカードには、一般カードにはない充実した特典やサービス、所有者だけが受けられる優待やラグジュアリーな体験が用意されています。同時に、社会的地位や信用度を示すシンボルとしても機能します。

年会費は高額になりがちですが、特典を有効活用すれば年会費以上のメリットを得られる可能性があります。ここでは、ステータスの高いカードの特徴やメリット、選び方のポイントについて解説します。

こちらもあわせてご覧ください

お得に・リッチに日々を彩る

三井住友カード

プラチナプリファード

プラチナの向こうがわ

三井住友カード

Visa Infinite

クレジットカードのステータスとは?

クレジットカードのステータスとは、カードのランクや、そのカードに対して与えられる社会的な評価や信用度を表すものと考えるとよいでしょう。

一般的に、クレジットカードのステータスは、「ランク別のステータス」と「カード会社によるステータス」の2つに分かれます。

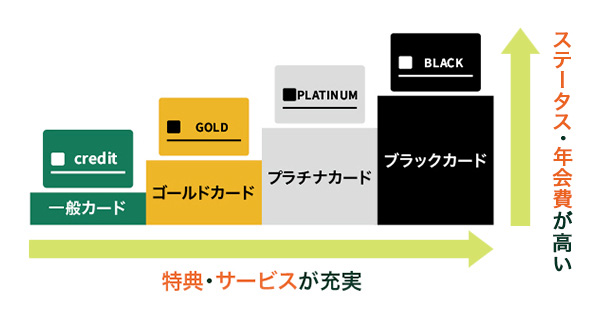

ランク別のステータス

クレジットカードにはいくつかのランクがあります。一般的には、下から順に「一般カード」「ゴールドカード」「プラチナカード・ブラックカード」となっています。

ランクが上がるにつれて入会の条件が厳しくなり、年会費の負担も大きくなるため、こうしたクレジットカードを持っているだけで社会的信用度も高くなるといえます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ここで、三井住友カードをランク別にご紹介します。

最上位ランクは三井住友カード Visa Infiniteで、一般カードやゴールドカード、プラチナカードより高いステータスを誇ります。

三井住友カードのランクと内容

ここからは、三井住友カードのカードランクごとに特徴・年会費・特典を比較してみましょう。

■一般カード

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

■ゴールドカード

※1 対象取引や適用条件など詳細は、ホームページをご確認ください。

※2 ・Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

・OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

・商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

・通常のポイント分を含んだ還元率です。

・スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

■プラチナカード

1:対象取引や適用条件など詳細は、ホームページをご確認ください。

2:Oliveフレキシブルペイ プラチナプリファードの場合は、クレジット・デビットモードのご利用が対象です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■Visa Infinite

こちらもあわせてご覧ください

こちらもあわせてご覧ください

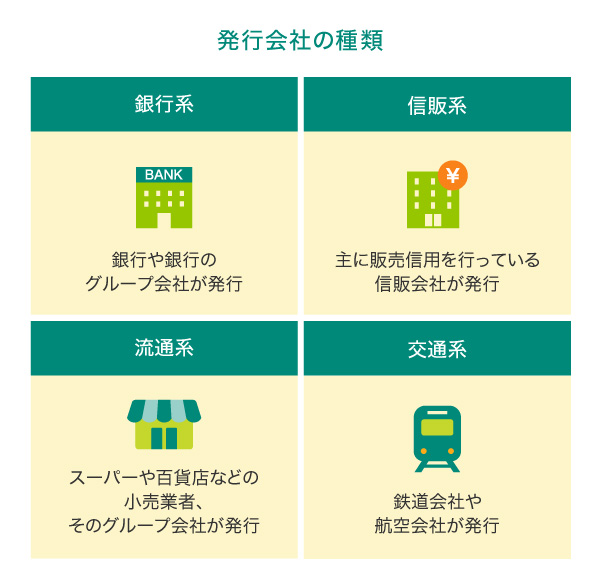

クレジットカードは、発行しているカード会社によってもステータスが変わります。さらに、クレジットカード発行会社が独自に発行しているプロパーカード、銀行が発行元である銀行系クレジットカードは信頼性が高く、ステータスが高いとされています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カード会社のステータスについては、国際ブランドか否かということも関わるでしょう。国際ブランドとは、国や地域を問わず、世界中で使用できるクレジットカードのブランドのことをいい、日本で発行されているVisa、Mastercard®などはすべて国際ブランドとなります。

国際ブランドの中でも、発行枚数と加盟店数が圧倒的に多いのがVisaとMastercardです。海外旅行でさまざまな国や地域で使用したい場合は、いずれか1枚は所持しておいたほうがいいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ステータスの高いクレジットカードの特徴

次に、ステータスの高いカードは一般カードと比べてどのような特徴があるのか見ていきましょう。

サービスが充実している

クレジットカードのステータスは、利用できるサービスの質の高さにも影響してきます。ステータスが高いほどサービスも充実する傾向にあり、一般カード会員では利用できない空港ラウンジの利用や宿泊施設の優待サービスのほか、レストランやホテルを優先予約してもらえるコンシェルジュサービスなど、幅広いシーンに役立つサービスを利用できるようになります。

補償範囲が広がる

ステータスの高いクレジットカードは、一般カードと比較して付帯保険の補償範囲や限度額が大幅に拡大されます。海外・国内旅行傷害保険では高額な補償が設定され、航空機遅延保険やショッピングガード保険なども付帯しています。

出張・旅行先での急病やケガ、購入品の破損・盗難など、幅広いトラブルに対応できるため、万が一の備えとなるでしょう。

年会費が高い

年会費が必要かつ、ランクが上がるほど高くなるのも、ステータスの高いクレジットカードの特徴です。

例えば、三井住友カードの場合、一般カードは年会費が永年無料ですが、ゴールドカードは5,500円(税込)、プラチナプリファードは3万3,000円(税込)、プラチナカードは5万5,000円(税込)、三井住友カード Visa Infiniteは9万9,000円(税込)です。

充実した特典や優待サービスを活用することで金額以上のメリットを受けられる可能性がありますが、利用頻度によっては負担となるため、生活スタイルに合ったカードを選ぶのがおすすめです。

審査基準が厳しい

ステータスが高くなるほど、クレジットカード発行時の審査基準は厳しくなる傾向があります。ランクが上がるにつれて利用可能枠も高額となるため、一般カードに比べて社会的信用や安定した収入がより高い基準で求められます。

そのため、ステータスカードを持っていること自体が信頼性の証明となり、周囲から一目置かれる存在となるでしょう。

ポイントやマイルが貯まりやすい

クジットカードのポイント還元率も、ステータスの高さと無関係ではありません。ステータスや年会費が高くなるにつれてポイント還元率も高くなる場合が多いため、入会特典や利用特典など、普段の買い物や支払いで効率よくポイントやマイルを貯められます。

貯まったポイントは、支払い金額への充当や他社ポイントへの交換、マイルへの移行など多様な活用方法があります。特に支払い頻度や高額な利用が多い場合、ポイント還元率の高さは大きなメリットとなるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ステータスを意識するのはどんなとき?

クレジットカードのステータスが気になるのは、どのようなシーンでしょうか。自分1人や家族と一緒にいるときは、ポイントや特典以外に使いやすさを重視する方が多いようです。

一方で、友人や恋人、同僚や部下、家族以外の人といるときなど、人目を意識するシーンでは、クレジットカードのステータスを気にする方が多いといえそうです。

クレジットカードのステータスを意識する具体的な理由としては、「社会的ステータスを誇示したい」「アピールはしないが、見られても恥ずかしくないクレジットカードを持っていたい」「きちんとした人だと思われたい」などが挙げられるでしょう。

【シーン別】ステータスの高いクレジットカードのメリット

ステータスの高いクレジットカードを持つことによるメリットには、どのようなものがあるのでしょうか。

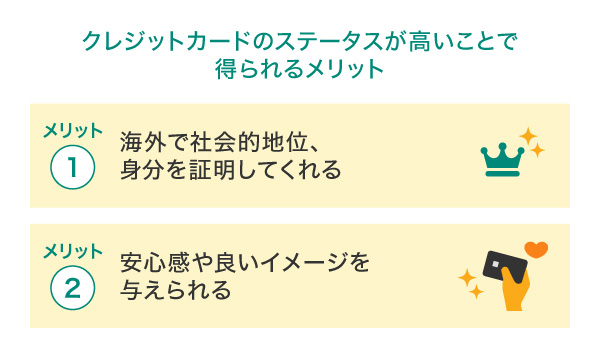

社会的地位や信用度を証明できる

国内外での会食やホテル利用時などの場面で、社会的地位や信用度を示せるメリットがあります。年会費が高く審査基準も厳しいため、誰もが持てるものではないからこそ、周囲に信頼感や安心感を与えられるでしょう。

特に海外では、クレジットカードが身分証明書として、また社会的地位の証明として機能する場面が多く、ホテルのチェックインやレンタカー手配、病院での治療費支払いの際にも有効です。ステータスカードの提示は、支払い能力や信用度の高さの証明となります。

ラグジュアリーなサービスを受けられる

プライオリティ・パスの無料提供により世界中の空港ラウンジを利用できるのも、ステータスの高いクレジットカードの魅力です。ほかにも、コンシェルジュサービスでホテルやレストラン、イベントなどの予約代行を依頼したり、会員限定のイベントや高級宿泊施設などでの優待サービスを利用したりと、日常生活では得られない特別な体験を味わえます。

会員専用アプリやウェブサイトで定期的に確認し、ステータスカードの特典を積極的に活用すれば、年会費以上の価値を実感できるでしょう。

利用限度額が高い

一般カードに比べて利用限度額が高く設定されていて、ゴールドやプラチナランクでは、一般カードの数倍の利用限度額を持つことが多く、高価な商品の購入や旅行中の出費にも柔軟に対応できます。高額な買い物でも限度額を超える心配が少なくなり、余裕をもってショッピングを楽しめるでしょう。

特に、出張や旅行などクレジットカードの利用頻度が多い人にとっては、限度額を気にせず利用できることは大きなメリットです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ステータスの高いクレジットカードの選び方

ステータスの高いクレジットカードを選ぶ際は、特典内容と券面デザイン、年会費に着目して比較・検討しましょう。3つのポイントについてそれぞれ詳しく解説していきます。

特典内容

ステータスの高いカードは特典やサービスが充実しており、空港ラウンジやコンシェルジュサービスの利用、充実した旅行傷害保険が付帯するなど、カードの種類によって内容はさまざまです。

ただし、どれだけ豪華な特典が付帯していても、活用できなければステータスカードを持つメリットがあるとはいえません。自分のニーズに合った特典・サービスがあるかを確認し、利用シーンをイメージできるカードを選ぶことが重要です。

券面デザイン

ステータスカードを選ぶ際は、券面の高級感も重要なポイントです。ステータスカードのカラーは、ゴールドやブラックまたはシルバーを基調としているものが一般的ですが、重厚感のある金属製のメタルカードや、マットで洗練された印象のカードなど、デザインや質感はさまざまです。ぜひ好みに合う1枚を探してみてください。

年会費

ステータスカードの中でも年会費は、カード会社やカードの種類によって幅があり、カードを利用する限り毎年かかるコストになります。

そのため、特典・サービスを十分に活用できるか、無理なく年会費を払い続けられるかを検討して、支払い能力に見合ったものを選びましょう。

ステータスカードを持つほうがよいか迷っている方は、質問に沿って回答を選ぶだけの「おすすめカード診断」を利用してみてはいかがでしょうか。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードがおすすめするステータスカード

ここでは、三井住友カードで発行する、ランクの高いステータスカードをご紹介しましょう。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

Oliveフレキシブルペイ ゴールド

日本国内在住の満18歳以上の方(※)が利用できるゴールドカードです。Oliveフレキシブルペイ ゴールドは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられる1枚です。

また、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

リワードアップ プラチナプリファードの対象加盟店での利用で獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

Oliveフレキシブルペイ プラチナプリファード

Oliveフレキシブルペイのハイステータスカードである「Oliveフレキシブルペイ プラチナプリファード」。他カードランク同様に4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられる1枚です。

また、ポイント還元率は1%と、一般ランクおよびゴールドランクよりも高くなっているほか、ポイント還元の特典が充実しています。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。 総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

三井住友カード Visa Infinite

三井住友カード最上位のステータスカードである「三井住友カード Visa Infinite」。プライベートコンサートや特別なダイニングイベントなど、異次元の多様な体験価値をご提供します。

年間500万円までのお買物安心保険や、最高1億円の補償がついている海外・国内旅行傷害保険など、付帯保険の内容も充実しています。また、基本ポイント還元率が1%と高く、ご利用金額など条件達成によってポイントが付与される新規入会&利用特典や継続&利用特典も魅力です。

年会費は9万9,000円(税込)で、学生を除く満20歳以上の方がお申し込みの対象となります。

プラチナの向こうがわ

プラチナの向こうがわ

三井住友カード

Visa Infinite

三井住友カード

Visa Infinite

| 年会費: |

99,000円(税込) |

ポイント還元率: |

1~10% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で1

100,000ポイント

毎年、継続利用で2

最大110,000ポイント

三井住友カード

Visa Infinite会員

限定体験

※1 ご入会月の3ヵ月後末までに100万円(税込)以上のご利用で、プラス100,000ポイントをプレゼント。

※2 毎年、前年の年間ご利用金額に応じて最大110,000ポイントをプレゼント。

特典を受けるには一定の条件がありますので詳細をご確認ください。

本特典は予告なく変更、終了する場合がございますのでご了承ください。

ステータスの高いクレジットカードを持つ際の注意点

ステータスの高いクレジットカードを持つ場合、サービスが充実する分、年会費も高くなることに注意しましょう。初年度は無料でも、翌年からは大幅にアップする場合があります。

そのため、ポイント還元率や特典・サービスといったメリットに高い価値を感じられるか、年会費を無理なく支払えるかを見極めることが大切です。

各カード会社が提供している年会費割引といったキャンペーンなどにも注目しつつ、収入や用途に見合った年会費のカードを選びましょう。

収入や用途に合ったクレジットカードを持とう

クレジットカードのステータスとはカードのランクや社会的な評価と信用度を指します。カードランクは、一般カード、ゴールドカード、プラチナカード、ブラックカードなどの段階に分かれていて、ランクが高いほど年会費は高額になりますが、充実した特典やサービス、高い利用限度額など、年会費以上の価値を提供します。

空港ラウンジやコンシェルジュといった充実したサービスや優待特典など、特別な体験を得られるのが、ステータスの高いカードの魅力。ステータスカードの利便性を高めるためにも、事前に利用できる付帯サービスや国際ブランドなどを比較して、年会費以上の価値がある利用のしかたを確認しておきましょう。

よくある質問

Q1.クレジットカードのステータスとは?

クレジットカードのステータスは、そのカードに対して与えられる社会的な評価や信用度、ランクを表すものだと考えることができます。例えば、クレジットカードのランクが高い「プラチナカード」は、「一般カード」よりもステータスが高いといえます。

詳しくは以下をご覧ください。

Q2.ステータスの高いクレジットカードの特徴は?

ステータスの高いクレジットカードの特徴は、空港ラウンジやコンシェルジュサービスの利用、充実した付帯保険など、一般カードでは得られない特典を受けられる点です。ただし、年会費が高く設定され審査基準も厳しく、安定した収入や社会的信用が求められるため、誰もが簡単に持てるわけではありません。

それでも、高い還元率によるポイントやマイルの貯めやすさ、所有すること自体のステータス性から、年会費以上のメリットを得られる可能性がある点も魅力といえるでしょう。

詳しくは以下をご覧ください。

Q3.ステータスの高いクレジットカードが役に立つシーンは?

社会的地位や信用度を示せるのが、ステータスの高いクレジットカードのメリット。そのため、国内外での会食やホテル利用時などの際、周囲に信頼感や安心感を与えられます。また、コンシェルジュや会員限定イベントなどのラグジュアリーなサービスを利用できるため、特別な体験を味わうことができるでしょう。さらに利用限度額が高いため、ショッピングや旅行・出張の思いがけない出費にも柔軟に余裕をもって対応できます。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年10月時点の情報のため、最新の情報ではない可能性があります。