クレジットカードの歴史を解説!起源や日本での発展の変遷を振り返る

2024.01.09

クレジットカードの歴史を解説!起源や日本での発展の変遷を振り返る

クレジットカードの歴史を解説!起源や日本での発展の変遷を振り返る

2024.01.09

現金が手元になくても買い物や各種支払いに使えて、いまや日常生活に欠かせなくなったクレジットカード。さまざまな支払いが月々にまとめられ、明細によって一括で支出の管理ができることが魅力です。また、キャッシュレスという便利でスマートな生活スタイルの広がりにもひと役買っています。

しかし、そもそもクレジットカードとはいつどこで生まれた機能・サービスなのか、いつ頃から使われ始めたのかといった歴史は意外と知られていません。ここでは、クレジットカードの起源や、どのように発展をとげたのかを詳しく解説していきます。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの起源とは

まずは、クレジットカードが世の中に出回る以前、着想が生まれた時点から、誕生背景を見ていきましょう。

現実に先行してフィクションで登場した「クレジットカード」と「後払いシステム」

映画や小説のSF作品が未来の技術を言い当てることはよくあります。カレル・チャペックの戯曲『R.U.R』に登場する「家事代行ロボット」や、フランク・ハーバートの小説『デューンーー砂の惑星』の、ドローンの原型といわれる無人小型飛行物体など、人が夢見た技術は年月を経て現実社会に登場することがしばしばあります。実は、クレジットカードも実物が世の中に登場する以前から人の頭の中に構想として生まれていいたもののひとつです。

フィクションの世界でクレジットカードが初登場したとされているのは、アメリカの小説家・エドワード・ベラミーの『顧みれば』というSF小説の中。時は19世紀のことでした。小説の中のクレジットカードは、西暦2000年に未来人が使う、お金を持っていなくても買い物ができる夢のカードとして描かれました。

一方、日本ではというと、残念ながら古典作品にカード状で後払いできるような物品は登場していません。江戸時代の作家・十返舎一九が、弥二さん喜多さんの珍道中で有名な滑稽本『東海道中膝栗毛』の中で「後払い」のシーンを描いており、これが「後払いシステム」を描いた初出のようです。クレジットカード自体は完全に輸入されたシステムだといえるでしょう。

世界のクレジットカードの歴史は?どこで、どのように生まれた?

クレジットカードの何をもって「最初」とするかは定義によってさまざまな説がありますが、ここでは「後払いできること」と「信用(払い)」が条件であるとしましょう。「クレジットカード」の原型といえるものが誕生したのはアメリカです。ここでは、有力な起源説を2つ紹介します。

1つは19世紀末に使用された「フランク」というものです。機能は現在のクレジットカードとは少し違い、発行した会社に支払う料金を後払いできるようにするものでした。フランクは電報を打った料金をひと月分まとめて支払うためのカードです。材質や形も現在とは異なり、プラスチックではなく厚紙で、現在のクレジットカードよりひと回り大きい仕様でした。

もう1つは、「ダイナースクラブカード」がクレジットカードの原初という説です。のちのダイナースクラブの創設者となる2人の実業家が、ニューヨークのレストランで財布を忘れて慌ててしまった経験をきっかけにツケで食事ができる会員制クラブを創り、そこで使用できるカードも作ったことが始まりだといわれています。「ダイナースクラブ」のこの逸話は第二次大戦後のエピソードです。

日本のクレジットカードの歴史は?最初のカードはいつ、どこで生まれた?

日本では、クレジットカードはどのようにして生まれたのでしょうか。現在のクレジットカードの特徴である「後払い」と「月賦」の2つに注目して見ていきましょう。

日本の「クレジット機能」の起源

クレジットカードとは、どのような特徴を持っているかを定義すると、「月賦」と「後払い」が挙げられます。同じように思えますが、「月賦」は支払い総額を月々に分割して支払うこと、「後払い」は支払い時点で現金のやりとりがなく、後でまとめて支払うことです。

日本では、「後払い」「月賦」という支払い形態は江戸時代からありました。「月賦」の最古の記録は愛媛県にあり、呉服を扱う大店「丸善呉服店」の田坂善四郎が始め、「月掛売り」と呼ばれていました。この「月賦販売」システムを後年にクレジットカードとして採用するのが、「丸井」「丸興」「緑屋」の3社で、それぞれ、のちの「エポスカード」「OMCカード」「クレディセゾン」となります。時代は1960年代のことでした。

一方の「後払い」は、「信用」が根幹となる取引です。「信用商法」は日本に古くから存在していた取引方法です。例えば、使った分だけ後払いする「富山の薬売り」の置き薬という販売方式が信用商法です。使う側の使用数の申告と売る側の請求はどちらも「信用」がベースにないと成り立ちません。

日本の近代資本主義の父・渋沢栄一も江戸時代(幕末)生まれの人ですが、「信用は実に資本であって、商売繁盛の根底である」(『渋沢栄一訓言集』)という言葉を残したとおり、日本には「信用」に価値を見出す根強い土壌があったと考えてよいでしょう。

日本のクレジットカードの歴史

「後払い」と「月賦」という機能は、クレジットカードよりも先に生まれていましたが、クレジットカードの実物が日本で誕生し、一般に用いられるようになるにはどのような経緯・歴史があるのでしょうか。年代を追ってクレジットカードの登場・普及・発展の過程を見ていきましょう。

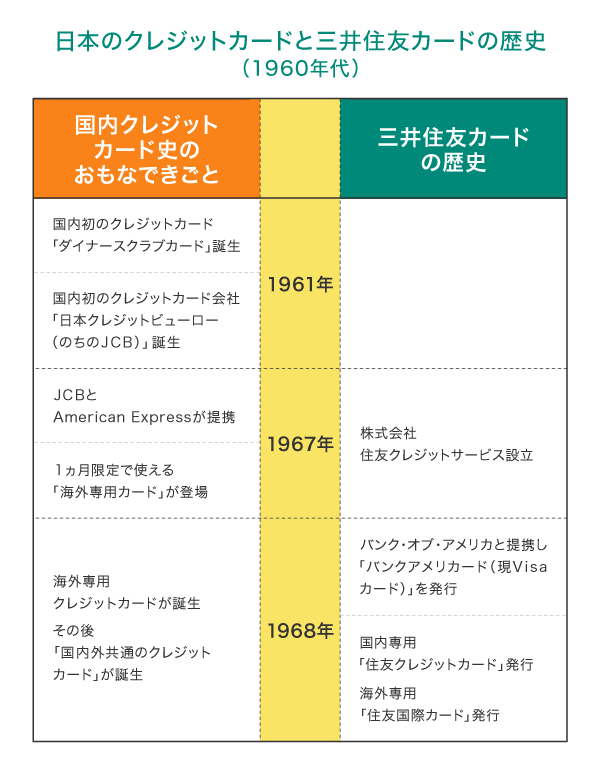

日本のクレジットカードの歴史の黎明期といえるのが1960年代です。日本で初めて「クレジットカード」が登場したのが1961年。その後、三和銀行と日本信販(三菱UFJと三菱UFJニコス)による「日本クレジットビューロー」が誕生し、のちにJCBとなります。現在の銀行口座から請求額を引き落とすシステムが開始されたのもこの頃です。

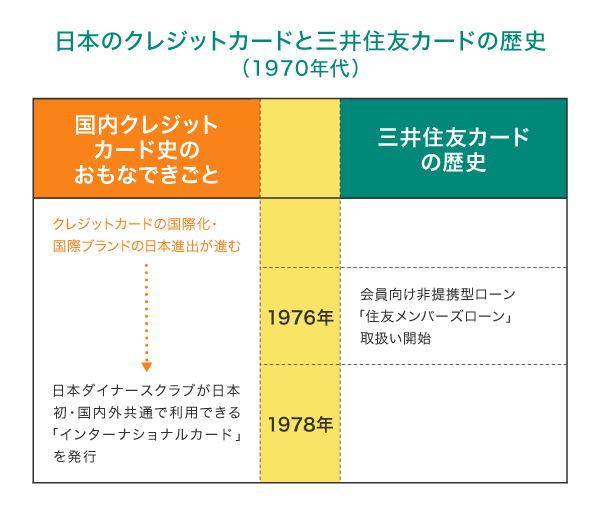

1967年にJCBとAmerican Expressが提携し、翌年に海外で1ヵ月間だけ使える「海外専用カード」が登場すると、1970年代には、クレジットカードの国際化の動きが高まります。続いて「国内外共通のクレジットカード」として日本ダイナースクラブの「インターナショナルカード」が誕生しました。

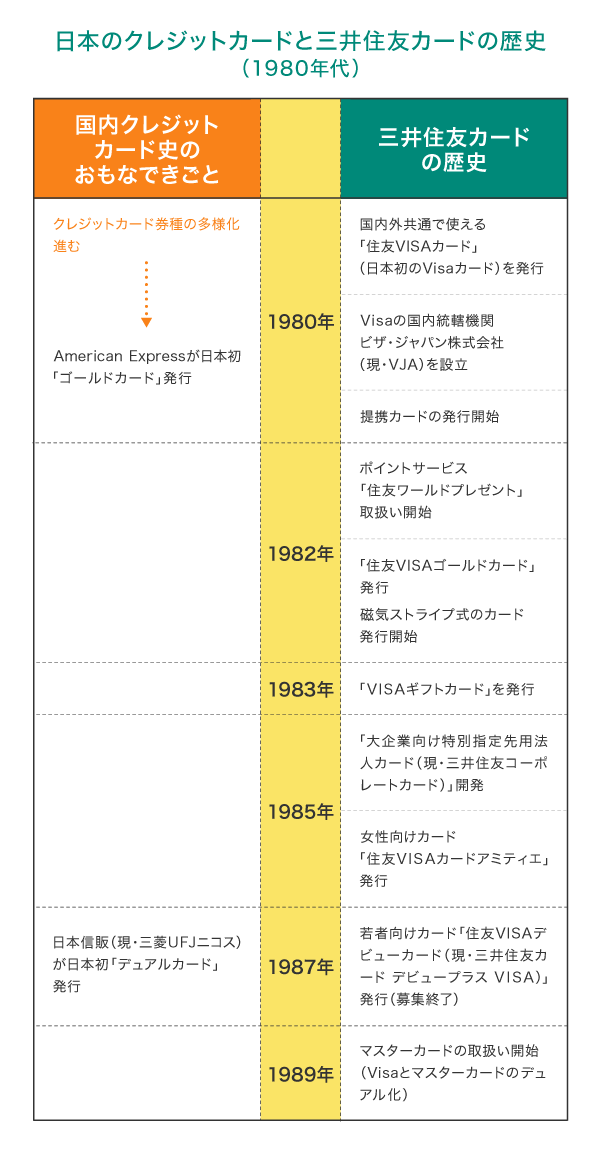

1980年代以降は、クレジットカードのさまざまな券種が海外で生まれ、日本も追随していきます。ゴールドカードやデュアルカード、デビットカードの登場もこの年代です。

三井住友カードとVisaの歴史

三井住友カードは1967年に住友クレジットサービスを創業し、翌年にはクレジットカードの取り扱いを開始しました。同年、バンクアメリカードと提携。この繋がりが、今も続く三井住友カードとVisaの関係の最初の一歩となります。

提携翌年には海外専用の「住友国際カード」を発行。続いて、1980年2月に国内外共通クレジットカードが誕生し、これが日本初Visa機能付きカード「三井住友VISAカード」でした。

日本のクレジットカード史を振り返ると、三井住友カードとVisaの関係は歴史が始まった当初から現在まで変わりなく続いていることがわかります。

クレジットカード普及と機能性の発展の歴史

1990年代・2000年代になると、日本のクレジットカードはさまざまな技術を駆使して作られていきます。生活環境の中でも技術革新が大幅に進み、さらに2010年代・2020年代になると、クレジットカードの仕様・搭載される機能もどんどん変化していきました。

1990年代、技術革新のはじまり

クレジットカードに搭載される技術が大きく発展した起点となるのが、1990年代に始まった「ICチップ搭載」のクレジットカード登場です。

ICチップは、それ以前のクレジットカードに標準搭載されていた磁気ストライプよりも多くの情報を保存することができます。また、磁気不良でクレジットカード情報が読み取れないトラブルも軽減できるようになりました。暗証番号のみで決済できるようになったこともICチップ搭載後の特徴です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

2000年代、セキュリティ機能の増強

2000年代に入ると情報伝達技術が各段に上がり、インターネット普及により通信範囲も大きく広がりましたが、その反面、ネットを利用した犯罪も多く発生するようになりました。これに伴い、クレジットカードは情報を守るセキュリティ強化が必要になります。

1990年代に搭載され始めたICチップでも、クレジットカード情報を複雑に暗号化することができ、スキミングといったデータを抜き取る犯罪防止に一定の効果がありました。そこへ、さらに安全性に重きを置いたクレジットカードが2010年代以降に登場し始めます。利用目的をインターネット上の決済に限定した「バーチャルカード」の登場もこの頃で、時代のニーズを反映しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

2010年代以降、新たなライフスタイルを提供

セキュリティ対策をさらに万全にするため、券面にカード番号や氏名の刻印がない「ナンバーレス」が登場しました。

さらに、携帯電話からスマホへとモバイル端末の主流が変わり、普及率が各段に高まったこと、現金を持ち歩かないキャッシュレスというライフスタイルが浸透し始めたことにより、クレジットカードなのにカードの実物はない「カードレス」という形態も、2010年代以降広がりを見せています。2020年代に入った現在、タッチ決済などの便利機能の普及はますます進み、クレジットカードは進化しつづけています。

ナンバーレスとカードレスというクレジットカードのスタイルは、三井住友カードから初めて誕生したものです。それぞれ、2021年に「三井住友カード ナンバーレス」と「三井住友カード カードレス」として登場しています。安全性や利便性の高いこれらのカードは、学生でも持てるので、最初に持つ1枚として人気があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ナンバーレスやカードレス、最新機能を備えたおすすめの三井住友カード

最新のセキュリティ機能で初めてクレジットカードを持つ人にも安心・安全なクレジットカードの代表的なものを紹介しましょう。年表のとおり、Visaとの長い歴史と関係性をもつ三井住友カードですので、Visaが使えることもポイントです。

三井住友カード (NL/ナンバーレス)・三井住友カード(CL/カードレス)

「三井住友カード(NL)」は、年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

「三井住友カード(CL)」は、お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上が利用できるゴールドカードです。三井住友カード(NL)同様、安心・安全のナンバーレスです。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードおよびプラチナカードよりも高くなっているほか、ポイント還元の特典が充実しています。

モバイル総合金融サービス「Olive(オリーブ)」で口座や決済をまとめて管理

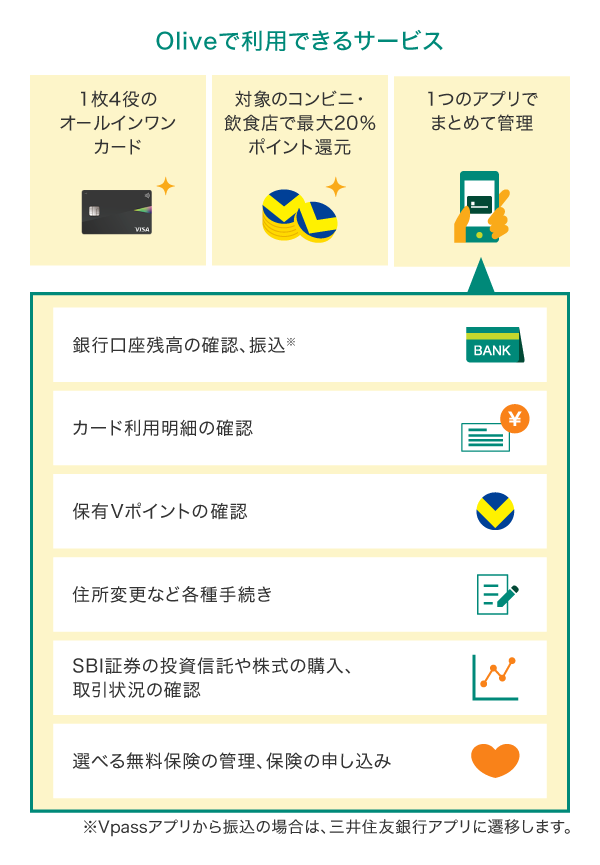

Oliveは三井住友フィナンシャルグループが提供するモバイル総合金融サービスです。専用アカウント(Oliveアカウント)を作成することで、1つのアプリで口座・決済・証券・保険・ローンなどをまとめて管理できます。

Olive にはOlive 専用アプリが特にないため、「三井住友銀行アプリ」または三井住友カードの「Vpassアプリ」のどちらからもアクセスが可能です。

アプリやカード、サービスが増えて把握が難しくなったキャッシュレスを1つにまとめ、管理や適切な使い分けを助けてくれます。以下がOliveでご利用いただけるサービスです。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Visaで世界初!(※)フレキシブルペイ機能搭載のカード「Oliveフレキシブルペイ」

Oliveアカウントを作成すると、クレジット・デビット・ポイント払いを切替えできる「Oliveフレキシブルペイ」が発行されます。後払いの「クレジットモード」、カード支払いと同時に口座から即時引き落とされる「デビットモード」、貯まったVポイントで支払う「ポイント払いモード」の3つの支払い機能が一体となり、三井住友銀行のキャッシュカードとしても機能するオールインワンカードです。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

3つの支払い機能(クレジット・デビット・ポイント払い)の切替えは、アプリ上でボタンをタップするだけ。持ち歩くカードも1枚にまとまるのでお財布がかさばりません。

Oliveフレキシブルペイは券面にカード番号・有効期限・セキュリティコード、そして口座番号が表記されていないナンバーレスカード。セキュリティ面がより強固になり、安心・安全です。カード情報はアプリから簡単に確認できます。

Oliveフレキシブルペイの詳細については、以下をご参照ください。

Oliveアカウントはお得な特典が充実

Oliveアカウントを作成すると、以下のような特典が利用できます。

毎月、自由に選択できる「選べる特典」

「選べる特典」は毎月、4つの特典から自由に特典を選択できるサービスです。

「対象店舗でのポイント還元率アップ」や「毎月100ポイント付与」などからご自身に合った特典を選べます。

特典の詳細については、以下をご確認ください。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

歴史から信頼性を感じられるクレジットカードがおすすめ

クレジットカードの始まりは、特定の集団に限って利用できるものでした。歴史をひもといても、クレジットカードには「信頼」がつきものだといえます。

日本でクレジットカードの発行が始まって間もなく始まった三井住友カードとVisaの関係を考えると、その長さは歴史であり信頼性のあらわれでもあるでしょう。クレジットカードを選ぶ際は、そのカードの背景も覗いてみたうえで、信用できるポイントや最新機能の有無を確認してみるのもおすすめです。

よくある質問

Q1.クレジットカードの起源はいつどこで?

クレジットカードの起源は諸説あります。代表的なものを挙げると、19世紀末に使用された「フランク」というものです。機能は現在のクレジットカードとは少し違い、発行した会社に電報を打つのに支払う料金を後払いできるようにするものでした。

もう1つは、第二次大戦後にアメリカで生まれた、ツケ払いで食事ができるクラブ・ダイナースクラブが最初であるという逸話があります。

詳しくは以下をご覧ください。

Q2.日本でクレジットカードが生まれたのはいつ?

日本国内で、クレジットカードとしてプラスチックカードが登場したのは1961年です。「ダイナースクラブカード」という名前でした。

詳しくは以下をご覧ください。

Q3.現在のクレジットカードにはどのような新機能がありますか?

1990年以降のクレジットカードは、ネットの普及に対応してセキュリティ面に重きを置いたものが多く登場しています。ICチップ搭載のカードは不正利用を防ぐのに効果的です。

また、カード券面にカード番号や氏名の刻印がない「ナンバーレス」やプラスチックカード自体がない「カードレス」といったタイプもあります。

詳しくは以下をご覧ください。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

「iD」は株式会社NTTドコモの登録商標です。

2024年1月時点の情報のため、最新の情報ではない可能性があります。