プラチナカードとは?年会費や限度額、入会条件から作り方まで解説

2025.04.21

プラチナカードとは?年会費や限度額、入会条件から作り方まで解説

プラチナカードとは?年会費や限度額、入会条件から作り方まで解説

2025.04.21

プラチナカードとは、年会費無料の一般カードやゴールドカードよりもステータスが高く、多くのカード会社で最高ランクに位置するクレジットカードのことです。「年会費が高い」「審査が厳しい」など、プラチナカードのようなステータスカードは持つのが難しいと思う人もいるかもしれません。しかし、プラチナカードの利用者は、ごくわずかな限られた人だけではありません。

ここでは、プラチナカードのメリットや特典に加え、三井住友カードが発行するプラチナカードの特徴やポイント還元などを比較して詳しく紹介します。

こちらもあわせてご覧ください

プラチナカードとは

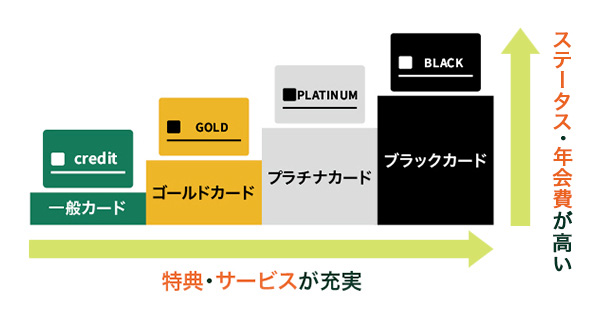

ハイステータスのクレジットカードというとゴールドカードが思い浮びますが、プラチナカードはゴールドカードの上に位置する、よりハイステータスなクレジットカードのことです。

券面デザインも、高級感のあるプラチナカラーのタイプが多いですが、中にはブラックカラーやメタル素材のものもあります。

一般カードやゴールドカードと比べて大きな魅力は、付帯サービスなどの特典が充実している点でしょう。海外・国内旅行傷害保険やショッピング保険といった付帯保険のほか、レストランの優待サービスや宿泊施設の優待価格での利用、各種エンタメチケット予約サービスなどが付帯しているプラチナカードも多いです。

コンシェルジュサービスを利用できたり、通常のクレジットカード利用者では経験できないようなイベントに参加したりすることもできるなど、より魅力的な特典が充実しているカードです。

クレジットカードのランクの種類

クレジットカードにはランクがあり、一般カード、ゴールドカード、プラチナカードという順にステータスが上がります。

なお、カード会社によっては「ブラックカード」など、さらに上位のクレジットカードが存在することや、ゴールドカードが最上位で、プラチナカードが存在しないケースもあります。そのため、プラチナカードを持ちたいという場合は、各カード会社のカードランクについて確認することをおすすめします。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

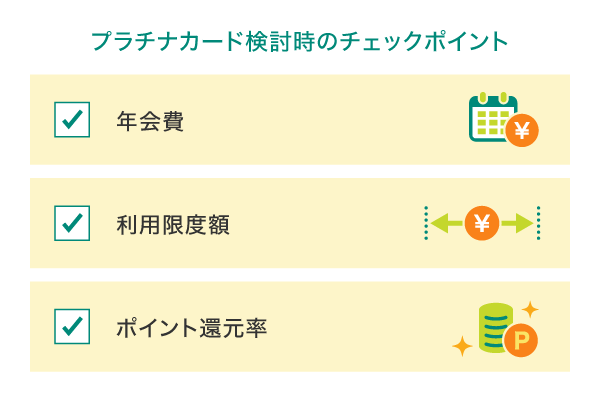

プラチナカードを持つ前に知っておきたい!検討時のチェックポイント

プラチナカードはステータスが高く付帯サービスも充実している分、一般カードやゴールドカードと比べて年会費が高額になる傾向があります。

プラチナカードを選ぶ際には、自分にあったカードを選ぶことが大切です。ここでは、プラチナカードを持つ前に知っておきたい、年会費や利用限度額、ポイント還元率についてまとめました。

年会費

プラチナカードの年会費は、一般カードやゴールドカードと比べて高額になります。ただし、カード会社によって金額は幅広く設定されており、2万~5万円のカードもあれば、年会費だけで10万円以上するものもあります。

年会費に比例してサービスの充実度も変わります。クレジットカードの一般的な機能に加えて、単純に「ステータス性の高いプラチナカードを持ちたい」という場合は、年会費が比較的低めのプラチナカードで十分でしょう。「プラチナカードを持つのであれば、相応のサービスを受けたい」という人は、サービス内容や特典の充実したカードを検討することをおすすめします。年会費の金額に応じて、サービス内容や優待特典が違うため、内容に納得できるかどうかをしっかり確認し選びましょう。

利用限度額

ほかのランクのクレジットカードと同様に、プラチナカードもカード会社によって利用限度額が異なります。同じカード会社のプラチナカードとゴールドカードならば、当然プラチナカードのほうがゴールドカードよりも利用限度額は高くなります。基本的には、年会費の高さに比例して、利用限度額も高くなると考えればいいでしょう。

例えば、年会費2万円のプラチナカードの利用限度額が「最高300万円まで」であるのに対して、年会費5万円のプラチナカードは「300万円から」というケースもあります。プラチナカードの用途を考慮しつつ、利用限度額にも注目してみましょう。

ポイント還元率

プラチナカードのポイント還元率もカード会社によって幅があるようです。基本的には年会費が高額であるほど、ポイント還元率も高くなる傾向があります。高いポイント還元率は、特にクレジットカードでの支払い頻度が高い人や、高額利用が多い人にとって大きなメリットになります。

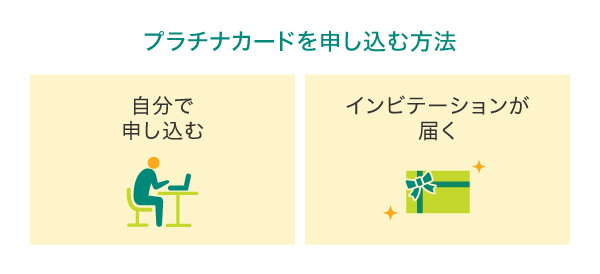

プラチナカードのお申し込み方法

実際にプラチナカードを持つ方法について見ていきましょう。プラチナカードを入手する方法は、大きく2つに分けられます。

自分で申し込む場合

年会費無料の一般カードやゴールドカードと同じように、自分で申し込んでプラチナカードを発行する方法です。この場合、入会審査に通ればプラチナカードを持つことが可能です。誰でも自分から発行を申し込めるプラチナカードなら、カード会社からのインビテーションがなくても申し込むことができます。

インビテーションが届いた場合

もう一方は、「インビテーション」と呼ばれるクレジットカード会社からの招待状が届くケースです。インビテーションが届いた人はプラチナカードを発行することができます。

なお、カード会社によっては、プラチナカードの発行にはインビテーションが必須条件となっているケースもあります。この場合、多くは高額かつ付帯サービスや優待特典の内容も充実しているプラチナカードになります。

三井住友カード プラチナはインビテーション不要

近年では、インビテーション不要で作れるプラチナカードが増えています。信用力や安定した収入があれば、プラチナカードを持てるということです。三井住友カード プラチナも、このようなインビテーション不要の「自分で申し込みをして発行する」タイプとなります。

プラチナカードを持てる条件は?

プラチナカードを申し込む際には、カード会社による審査を受ける必要があります。一般的なプラチナカードの審査に通るための条件を見ていきましょう。

プラチナカードは20代でも作れる?

プラチナカードは、発行のための年齢条件を設定していることがほとんどです。カード会社によってさまざまですが、年齢条件を「20歳以上」としているプラチナカードもあります。そのため、ほかの条件を満たしていれば、20代でもプラチナカードに申し込むこと自体はできます。

審査基準は厳しい?

審査基準は、カード会社によって異なります。ハードルの高いプラチナカードもあれば、平均的な年収や特別高い役職ではない社会人でもプラチナカードが作れるケースもあります。年会費や利用限度額が低めのプラチナカードに申し込んでみてもいいでしょう。

一方で、クレジットカードの審査では、過去の支払いや返済の履歴が重要なポイントになります。例えば、クレジットカードの利用金額や、各種ローンの返済が遅れたことがある場合、審査に影響を与える可能性もあります。これらの情報は、信用情報機関に約5年間保存されるといわれています。信用情報は自身で調べることもできるので、気になる方は確認してみてもよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プラチナカードのメリット

付帯サービスや優待特典の高い充実度が魅力のプラチナカード。カード会社によって付帯サービスや優待特典の内容は異なりますが、プラチナカードを持つことで得られるおもなメリットは以下のようになります。

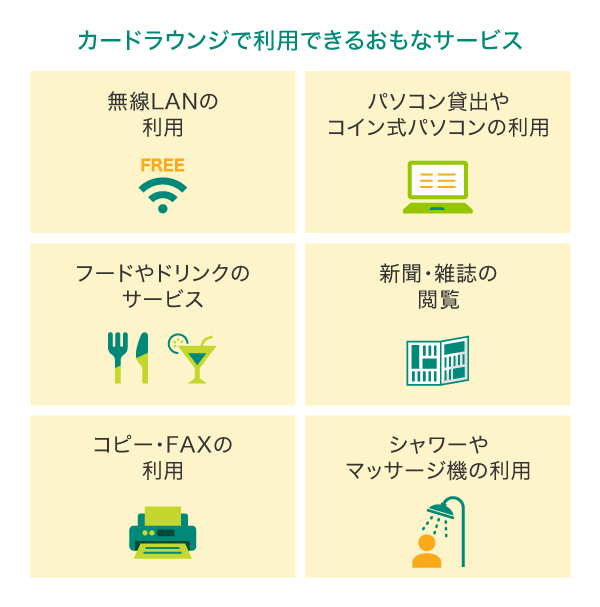

空港ラウンジを利用できる

プラチナカードにほぼ必ず付帯しているサービスのひとつが、空港ラウンジを無料利用できるというものです。空港ラウンジは主要空港に設置されており、出発前の乗客がさまざまなサービスを受けながらゆったりと過ごすことができるエリアです。飛行機を使った旅行や出張の多い人には、特に重宝するサービスといえるでしょう。

空港ラウンジで利用できるサービス

カードラウンジで利用できるサービスには、おもに次のようなものがあります。

サービス内容はラウンジによって異なります。

空港ラウンジのサービスはゴールドカード会員でも利用可能ですが、プラチナカード会員なら、同伴者も無料で利用できるというケースもあります。三井住友カードの場合、プラチナカード会員なら同伴者も1名まで無料で空港ラウンジをご利用いただけます。

付帯保険が充実している

ほとんどのプラチナカードには、旅行中のさまざまなトラブルに対応してくれる海外・国内旅行傷害保険が付帯されています。旅先での急病やケガをはじめとしたトラブルを幅広くカバーしてくれます。

また、プラチナカードで支払った商品が、購入直後に壊れてしまったり、盗難に遭ったりした場合に活用したいのが「ショッピング保険」です。こちらも万が一のときの備えとなるでしょう。

コンシェルジュサービスが利用できる

コンシェルジュサービスは、通常プラチナカード以上のランクのカード会員に付帯するサービスです。プラチナカードの年会費に利用料金が含まれているため、基本的に無料で利用することができます。コンシェルジュを通して、旅券やホテル、レストランなどの予約代行を依頼することができます。また、旅行の相談をすれば、希望や予算などに応じて、プラチナカードの優待特典と合わせたプランを提案してもらえます。

コンシェルジュサービスが役立つ3つのシーン

出張やプライベート旅行が多いなら、予算や行き先に応じて、おすすめの旅行プランを提案してもらえます。旅券やホテルの予約も任せられるため、旅の準備の手間も最小限になります。カード会社と提携している宿泊施設の場合、満室でもコンシェルジュを通して予約できるケースがあったり、現地で万が一トラブルが発生した際にもすぐにサポートが受けられたりといった魅力があります。

レストランを特別席で予約してもらうことも可能です。また、2名以上でコース料理を利用する際、会員1名分が無料になる優待サービスを利用できるお店を探してもらえる場合があります。

ビジネスやプライベートで、有名な飲食店や一流レストランで食事を楽しみたい人にも、コンシェルジュの予約サービスは役立つでしょう。優待サービスを利用できる店舗なら、特別席での食事や、コース料理をお得に堪能することもできます。

エンタメ好きなら、ぜひ活用したいサービスとして、プラチナ会員向けのチケットが確保されている演劇やコンサートなどのチケット手配を任せられます。プラチナカード会員向けのチケットを優先的に確保してもらえます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイント還元率が高い

プラチナカードのポイント還元率は一般のクレジットカードよりも高い場合が多いです。一般的なクレジットカードのポイント還元率は0.5%程度であることがほとんどですが、ポイント還元率が1%を超えるプラチナカードもあります。

ステータスや社会的信用が高い

ゴールドカードを持つハードルは徐々に下がりつつある昨今ですが、プラチナカードの保有率はゴールドカードよりも大きく下回っています。プラチナカードを所持していることが高いステータス性の証となります。また、条件をクリアしたうえでプラチナカード会員になっているため、社会的信用も高まるといえるでしょう。

プラチナカードならではの付帯サービスが充実

プラチナカードには「プライオリティ・パス」が付帯されているものがあります。通常は利用条件を満たさなければ利用できない空港ラウンジですが、プライオリティ・パス会員なら、世界1,700ヵ所以上の提携ラウンジを利用することができます。国内外の空港を頻繁に利用する人には魅力的なサービスといえるでしょう。

なお、プライオリティ・パスの会員にはグレードがあり、最上級の「プレステージ会員」から、「スタンダード・プラス会員」「スタンダード会員」と3段階に分けられ、高額な年会費や利用料金が必要です。プライオリティ・パス会員ではなく、プライオリティ・パスが付帯されるプラチナカード会員になることで、世界中の空港ラウンジを何度でも利用できるようになります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プラチナカードのデメリットは?

プラチナカードを持つにあたっては、注意点もいくつかあります。特に、プラチナカードはさまざまな付帯サービスや優待特典が充実している分、年会費も一般カードやゴールドカードと比べて高く設定されている点は注意しましょう。年会費割引制度などにも注目しつつ、収入や用途に見合った年会費のプラチナカードを選ぶことをおすすめします。

また、ポイント還元率は高いけれど、年会費が5万~10万円と高額な場合は特に、ポイント還元で年会費をカバーすることは厳しいといえます。例えば、ポイント還元率1%のプラチナカードで、5万円の年会費の元を取りたいのであれば、年間500万円分利用しなくてはなりません。プラチナカードの利用で「損をした」と思わないためには、ポイント還元以外の付帯サービスや優待特典の部分に高い価値を感じられるようにすることが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードのハイステータスカード

三井住友カードが発行するクレジットカードの中でも特にランクの高いカードが「三井住友カード プラチナ」と「三井住友カード プラチナプリファード」です。詳しく見ていきましょう。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

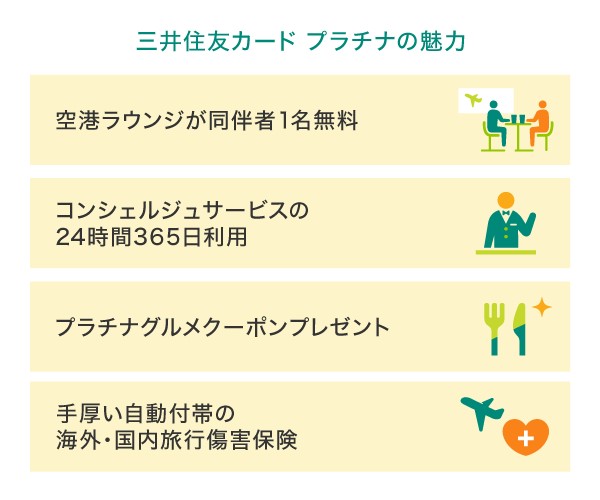

三井住友カード プラチナの魅力

三井住友カード プラチナの魅力をポイント別にご紹介します。プラチナカードを比較・検討する際の参考にしてみてください。

三井住友カード プラチナ会員は、主要空港のラウンジを無料でご利用いただけます。さらに、同伴者1名まで無料となるため、ビジネスシーンで同僚や部下、ビジネスパートナーと移動する際も安心です。

旅行やレジャーをサポートしてくれるコンシェルジュサービスが利用できます。コンシェルジュサービスは24時間・年中無休で対応しており、急な予約でも安心です。

東京・大阪をはじめとした一流レストランをお得に利用できるサービスです。会員1名さま分が完全に無料になります。記念日やデートなど、大切な人との食事の際にはぜひご活用ください。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ポイント還元の特典が充実しています。

三井住友カード プラチナプリファードの特典

三井住友カード プラチナプリファードには、4つのスペシャルリワードをご用意しています。

新規入会&利用特典にて4万円相当のポイント還元。入会月の3ヵ月後末までに40万円(税込)以上のご利用で40,000ポイントをプレゼントします。Vポイントは他社ポイントやマイレージにも交換できます。

Vポイントの交換については、Vポイントサイトをご確認ください。

継続会員にも最大で4万円相当のポイント還元があります。毎年、前年100万円(税込)のご利用ごとに10,000ポイントを、2年目以降も継続してご利用いただく場合、毎年、前年のカードご利用金額100万円(税込)ごとに10,000ポイントをプレゼントします。

三井住友カード プラチナプリファードは、ポイント還元率1%~最大10%です。通常のポイント還元率1%に加えて、特定の店舗では還元率が最大9%まで加算される特徴があります。宿泊予約サイト「エクスペディア」では還元率が合計10%になるほか、大手百貨店やタクシー、高速道路(ETC)、カフェ、コンビニエンスストアなど、幅広い利用シーンで還元率アップの特典を受けられます。

海外旅行先や海外ECサイトで三井住友カード プラチナプリファードを利用した場合は、合計3%のポイント還元となります。なお、外貨での取引に限定されますのでご注意ください。

これらの特典を受けるには一定の条件がありますので、必ず以下をご確認ください。

こちらもあわせてご覧ください

ここでは、三井住友カードのプラチナプリファードとプラチナの2つのカードを表で比較してみました。カード選びの参考にしてみてください。

■三井住友カード ハイステータスカードの比較

※1:Visaプラチナ・コンシェルジュ・センター(VPCC)はVisaが委託する第三者サービス提供会社を通じて提供されるコンシェルジュサービスです。VPCCはVisaプラチナカードをお持ちの会員さまにサービスを提供するコンシェルジュ・センターであり、各Visaプラチナカード発行会社が提供するカードデスクなどとは異なります。

※2:事前に旅費などを当該カードでクレジット決済いただくことが前提となります。

プラチナカードには、高い年会費に見合う付帯サービスや優待特典が充実しています。上手に活用することで、旅行やエンターテインメントに関しても充実したカードライフを送ることができるでしょう。そのため、プラチナカードは日々忙しいビジネスパーソンにもぴったりです。プラチナカードの利便性の高さや使い勝手の良さは、実際に使ってみないと分からない点も多いです。

特に、プラチナカードの付帯サービスの利用シーンが多い人の場合は、その利便性の高さやお得感を実感してみることをおすすめします。

自分から申し込めるプラチナカードが増えたこともあり、かつてのように高年収で限られた属性の人だけが持てる特別なカードというイメージから、プラチナカードの間口は大きく広がっています。これを機に、プラチナカードのお申し込みを検討してみてはいかがでしょうか。

よくある質問

Q1.プラチナカード検討時のチェックポイントは?

プラチナカードを検討する際は、年会費と利用限度、ポイント還元率をチェックしましょう。プラチナカードの年会費は、一般カードやゴールドカードと比べて高額になります。また、年会費に比例して利用限度額やポイント還元率は高くなる傾向があるので、プラチナカードの利用限度額やポイント還元率は高いものが多いです。

詳しくは以下をご覧ください。

Q2.プラチナカードを持てる条件とは?

プラチナカード発行のための審査基準は、カード会社によって異なりますが、年齢条件を設定しているところがほとんどです。また、審査基準のハードルが高いものもあれば、平均的な年収や特別高い役職ではない社会人でもプラチナカードが作れるケースもあります。

詳しくは以下をご覧ください。

Q3.プラチナカードのメリットとは?

プラチナカードには、空港ラウンジを利用できる、コンシェルジュサービスを利用できる、一般のクレジットカードよりも還元率が高い場合が多いといったメリットがあります。また、有名レストランやホテルの割引を利用できる優待サービスも用意されています。ほかにも、補償内容の手厚い海外・国内旅行傷害保険やショッピング保険も付帯されているため、万が一トラブルに遭った際の備えとなるでしょう。

詳しくは以下をご覧ください。

2025年4月時点の情報のため、最新の情報ではない可能性があります。