プラチナカードに必要な年収の目安は?審査基準や申し込み条件なども解説

2024.12.17

プラチナカードに必要な年収の目安は?審査基準や申し込み条件なども解説

プラチナカードに必要な年収の目安は?審査基準や申し込み条件なども解説

2024.12.17

数あるクレジットカードの中でも、ゴールドカードの上位に位置するプラチナカード。発行している会社は限られており、そのグレードの高さもあって誰もが所有できるとは限りません。プラチナカードはどういったカードなのか、どれくらいの年収があれば所有できるのか、また、気になる審査基準など、プラチナカードについての基礎知識を解説します。

こちらもあわせてご覧ください

プラチナカードに必要な年収の目安は?

プラチナカードは、年会費無料の一般カードやゴールドカードよりもステータスが高いクレジットカードです。そのため、プラチナカードを発行するのに「どのくらいの年収があれば作れるのか」という点について気になっている方も多いのではないでしょうか。しかし、どのカード会社でもプラチナカードに必要な年収は公開されていません。

例えば、三井住友カード プラチナの申し込み資格をみると「原則として、満30歳以上で、ご本人に安定継続収入のある方」という記載があるのみです。

つまり、安定した収入があれば、プラチナカードを持てる可能性があるということです。

年収は基本的に自己申告

クレジットカードの審査において、年収は審査基準のひとつですが、申し込み時に記載する年収は「自己申告」に基づいています。例えば、キャッシングやカードローンなどで一定額以上の借入を申し込む場合には、収入証明書の提出が求められますが、プラチナカードの申し込みでは基本的に収入証明書の提出は必要ありません。

ただし、虚偽の申告を行うのは厳禁です。年収が低いからといって審査に落ちるわけではないので、正しく申告しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プラチナカードの審査基準・条件

クレジットカードを作る際の具体的な審査内容や審査基準は開示されていませんが、年収は重要な判断基準のひとつとなります。また、支払い能力をみるためにさまざまな情報を総合的にチェックしています。

例えば、過去に利用した金融商品の利用履歴や返済実績が記録された「クレジットヒストリー」も判断基準のひとつです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

年収以外に審査のチェック対象に含まれる内容には、勤務先や勤続年数、信用情報などがあります。

勤務先と勤続年数

プラチナカードの申し込み条件として年収の基準は公開されていませんが、安定した継続収入は求められます。安定した継続収入が見込めるかどうかを判断するためにチェックされる代表的な項目が「勤務先」と「勤続年数」です。

会社員や公務員のように、毎月の給与を受け取っている場合は安定した収入があると判断されます。

勤続年数に関しては、勤務している期間が長いほど一般的には審査で有利です。ひとつの職場に長く勤めていることを証明することで、今後も安定して収入を得られると判断される可能性があります。

信用情報

信用情報は個人信用情報機関に記録されており、クレジットカードの審査では記録された情報のうち、クレジットカード・ローン商品の利用状況や公共料金の支払い状況などを照会します。

現在進行形で支払い延滞していることはもちろん、過去に延滞していた記録が残っている場合もプラチナカード審査では不利に働く場合があります。

また、過去の延滞のほか、クレジットカードを作りすぎていないか、利用に問題はなかったか、といったことも審査の対象です。

総合的な情報

これまで紹介した以外にもプラチナカードの申し込みで申告する内容を基に、総合的に判断する形で審査が行われます。

いずれかひとつで審査の結果が決まるわけではなく、年収や勤続年数、クレジットヒストリーなどを含めて総合的に判断されます。

プラチナカードの審査難易度

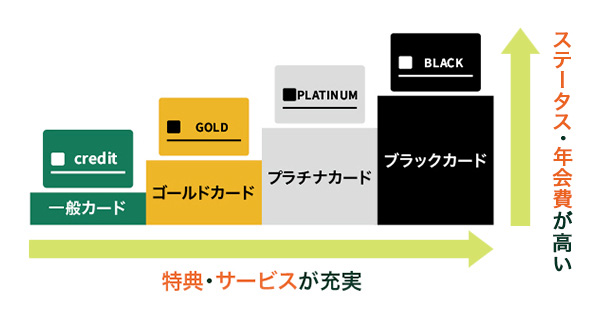

プラチナカードは、ゴールドカードよりもひとつ上のランクに位置するハイステータスなカードです。一般カードやゴールドカードと比べて、限度額が高いほか、プラチナランクならではの特典や優待サービスを利用できます。

クレジットカードの審査難易度は、これらのランクや発行するカード会社によって異なります。具体的な審査基準は公表されていませんが、ランクが上がるにつれて限度額が増え、審査もより厳しくなる傾向があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

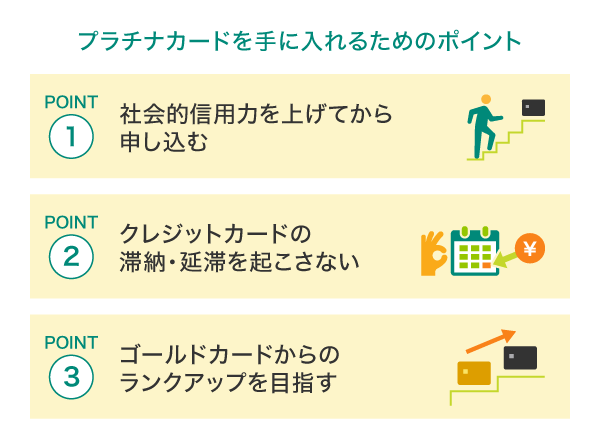

プラチナカードを手に入れるためのポイント

プラチナカードをはじめ、クレジットカードの審査基準は各社とも非公開です。よって、「ここさえ対策すればプラチナカードを持てる」という必勝法はありません。

前述した「審査でチェックされるポイント」で、良い評価を得られるようにひとつずつ見直していくのが近道です。

プラチナカードの審査通過率を上げるためにも、以下の3つのポイントを守ってから申し込みましょう。

年収や勤続年数などの社会的信用力を上げてから申し込む

プラチナカードの審査を通過するには、自身の返済能力を高めることからスタートしましょう。

審査通過に必要な年収は公開されておらず、年収基準はカード会社ごとに異なります。ただ、「高い年収を長年にわたって得ている人」の方が有利なのは間違いありません。

昇進したり、資格を取得した際の手当など、自分の努力で年収を上げることで、プラチナカードの審査を通過できる可能性が高まります。また、年収と同時に勤続年数を延ばすことで、収入の安定性が評価されることが期待できるでしょう。

ただし、転職で年収を上げることができても、勤続年数はリセットされるため注意が必要です。

クレジットカードの滞納・延滞を起こさない

クレジットカードの審査では、信用情報機関に記録された信用情報(クレジットヒストリー)が必ず確認されます。プラチナカードの審査を通過したいなら、クレジットカード料金の支払い延滞は絶対にしないようにしましょう。

クレジットカードだけでなく、カードローンの返済や携帯電話・スマートフォンの割賦販売契約でも同様です。逆に返済の延滞記録がないクレジットヒストリーなら信用ある人物と判断されるでしょう。

ゴールドカードからのランクアップを目指す

最初からプラチナカードに申し込む方法もありますが、ひとつ下のゴールドカードで利用実績を積んでからランクアップするのもひとつの方法です。

ゴールドカードの年間利用額が多く、延滞せずに支払いを続けて「インビテーション(招待)」が届いてからプラチナカードに申し込むことで、ランクアップ審査で有利な材料になることが考えられます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プラチナカードのインビテーション(招待)とは

インビテーションとは、カード会社から「利用中のものよりも上位ランクのカードへの招待」が送られることです。インビテーションを受けるためには、毎月の支払いを延滞しない、年間で一定以上の金額を利用するなど特定の条件を満たす必要があります。

ただし、インビテーションを受けて申し込んでも、審査なしでカードを発行できるわけではないので注意しましょう。

一部のプラチナカードでは、カード会社からのインビテーションがないと申し込みできないものもありますが、「三井住友カード プラチナプリファード」なら、インビテーションなしで申し込むことができます。

三井住友カード プラチナプリファードは、利用シーンや利用金額に応じてポイント還元率がアップする「ポイント特化型」のプラチナカードです。通常1%ポイント還元に加え、「プリファードストア」と呼ばれる特約店で利用するとポイント還元率が最大+9%となるほか、「三井住友カードつみたて投資」で最大3%のポイントが付与されます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プラチナカードの選び方

さまざまなカード会社から発行されているプラチナカード。どのプラチナカードが良いのか迷っている方も多いのではないでしょうか。

ここでプラチナカードを選ぶ際に比較したいポイントをご紹介します。

まず、カード会社によってさまざまなステータスカードがある中で、プラチナカードならではのステータス性に魅力を感じるかどうかが、判断する際のポイントのひとつとなるでしょう。

そのうえで、年会費に対して満足できるサービスかどうかを見極めることが大切です。

例えば、「プラチナカードを持つのであれば、相応のサービスを受けたい」という人は、付帯サービスや優待特典の部分に高い価値を感じられるカードがおすすめです。

一方で、単純に「プラチナカードを持ちたい」という場合は、年会費の安いカードを検討するといいでしょう。年会費に比例してサービスの充実度も変わるため、納得できる内容かどうかを確認してください。

また、同じプラチナカードでも、カード会社によってステータス性が異なる場合があり、「銀行系」「信販系」「交通系」などはステータスが高いとされています。例えば「三井住友カード プラチナ」は、高いステータス性を誇り、手厚いサービスが魅力です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

利用限度額の大きさも比較したいポイントです。カード会社によって利用限度額が異なりますが、基本的には、年会費の高さに比例して利用限度額も高くなる傾向があります。例えば、年会費2万円のプラチナカードの利用限度額が「最高300万円まで」であるのに対して、年会費5万円のプラチナカードは「300万円から」というケースもあります。プラチナカードの用途も考慮しつつ、利用限度額にも注目してみましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードおすすめのハイステータスカード

三井住友カードではハイステータスカードとして、付帯サービスが充実した「三井住友カード プラチナ」、ポイント還元率が高い「三井住友カード プラチナプリファード」の2枚を扱っています。

特徴が異なる2枚のプラチナカードから、自分に合った1枚を選びましょう。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

プラチナカードの審査ではさまざまな情報から支払い能力をみている

プラチナカードは高いステータスを誇るクレジットカードです。コンシェルジュサービスや国内外の空港ラウンジを利用できるなど、プラチナカード限定のさまざまな特典を受けることができます。

年収がいくらあれば持てるか気になるところですが、「安定収入があること」以外に明確な基準は公表されていません。プラチナカードの審査は年収だけでなく、勤続年数やクレジットヒストリーなど、総合的な判断で合否が判定されます。

日頃からクレジットカードの支払いやローンの返済遅れがないように注意し、勤続年数を少しでも長くしてから申し込むといいでしょう。

よくある質問

Q1.プラチナカードに必要な年収の目安は?

プラチナカードを手に入れるために必要な年収基準については、どのカード会社でも公開されていません。

例えば三井住友カード プラチナの場合、年齢要件と「原則として、満30歳以上で、ご本人に安定継続収入のある方」という内容のみ申込条件として設定されています。

詳しくは以下をご覧ください。

Q2.プラチナカードを手に入れるためには?

プラチナカードの審査基準は公開されておらず、「ここさえ対策すれば大丈夫」という必勝法はありません。「年収を上げる」「勤続年数を延ばす」「クレジットカードの滞納や延滞を起こさない」などの対策をしてから審査に臨むようにするといいでしょう。

詳しくは以下をご覧ください。

Q3.三井住友カード プラチナカードとプラチナプリファードの違いは?

三井住友カード プラチナは「総利用枠が原則300万円~」「国内・海外ともに最高1億円の旅行傷害保険が付帯」「24時間・年中無休で対応してくれるコンシェルジュサービスが利用できる」など、付帯サービスが充実しています。

一方、三井住友カード プラチナプリファードは通常ポイント還元率は三井住友カード プラチナと同じ1%ですが、プリファードストアと呼ばれる特約店の利用で最大+9%の追加ポイントがもらえることから、よりポイント還元率に特化したプラチナカードです。

詳しくは以下をご覧ください。

本記事でご紹介した内容は、必ずしも弊社の審査条件を示すものではなく、所定の審査があります。

2024年12月時点の情報のため、最新の情報ではない可能性があります。