プラチナカードの6つのメリット!特典・サービスやおすすめカードを紹介

2026.01.21

プラチナカードの6つのメリット!特典・サービスやおすすめカードを紹介

プラチナカードの6つのメリット!特典・サービスやおすすめカードを紹介

2026.01.21

ステータスが高いプラチナカードは、多くのカード会社で、最高ランクのクレジットカードとして位置付けられています。空港ラウンジを無料で利用できる特典、旅行やショッピング保険の付帯など内容も充実しているため、入会すればビジネスやプライベートで重宝します。しかし、各カード会社で特徴や利用できる特典・優待サービスが異なるため、慎重に比較・検討することが必要です。

ここでは、プラチナカードのメリットや比較ポイント、三井住友カードのおすすめのプラチナカードを詳しく解説します。

この記事でわかること

こちらもあわせてご覧ください

お得に・リッチに日々を彩る

三井住友カード

プラチナプリファード

プラチナの向こうがわ

三井住友カード

Visa Infinite

ゴールドカードよりもステータスが高いプラチナカード

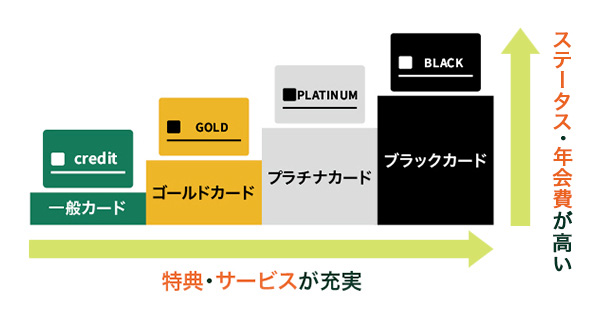

プラチナカードは、年会費無料の一般カードやゴールドカードよりも、さらにステータスの高いクレジットカードです。ほかのランクのカードよりも年会費は高いですが、優待サービスや特典が充実しています。プラチナカードの保有率はゴールドカードよりも低く、持っているだけでステータスの高さを示すことができるでしょう。

なお、カード会社によっては、プラチナカードよりも上位の「ブラックカード」が存在したり、ゴールドカードが最上位でプラチナカードがなかったりと、さまざまです。まずはカード会社の情報をチェックしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

サービス・特典が充実!プラチナカードの6つのメリット

プラチナカードの付帯サービスや特典の具体的な内容はカード会社によって異なります。ここでは、多くのプラチナカード会員が得られる主なメリットについて6つにまとめました。

メリット1 空港ラウンジを無料で利用できる

空港ラウンジの無料利用サービスは、一般的にはほとんどのプラチナカードに付帯しています。主要空港の空港ラウンジで、搭乗前の時間にさまざまなサービスを受けることができます。特に、仕事やプライベートで飛行機を利用する機会の多い方には、うれしい付帯サービスです。

なお、プラチナカード会員の場合、同伴者も空港ラウンジを無料で利用できるものがあります。

メリット2 コンシェルジュサービスを利用できる

カード会社によって異なりますが、コンシェルジュサービスは一般的に、プラチナ以上のランクのカード会員が利用できます。

旅券やホテル、レストランなどの予約代行をコンシェルジュに依頼できるため、出張や旅行の準備が楽になるのがメリットです。コンシェルジュに旅行の相談をすれば、予算や希望に応じて、プラチナカードの特典と合わせたプランを提案してもらうこともできます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

メリット3 プライオリティ・パスが付帯されている

プライオリティ・パスとは、世界中の提携空港ラウンジを自由に利用することができる有料会員サービスです。年会費は決して安くはありませんが、プラチナカードに無料で付帯されているものがあります。国内外の空港の利用頻度が高い人には、非常に魅力的なサービスです。

ただし、プライオリティ・パスの会員になるためには、手元にプラチナカードが届いたら別途申し込む必要があります(※)。

カード入会のタイミングによってはすぐにお申し込みできない場合があります。

無料で最高グレードのプレステージ会員のプライオリティ・パスを発行することが可能です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

メリット4 旅行やショッピングなどの保険が充実している

ほとんどのプラチナカードに、海外・国内旅行傷害保険、ショッピング保険が付帯されています。特に海外旅行傷害保険は、海外旅行時の病気やケガ、さまざまなトラブルの備えになるため、事前に補償内容を確認しておきましょう。

ショッピング保険は、手持ちのプラチナカードで支払った商品が購入直後に壊れたり、盗難に遭ったりしたときに活用できます。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

メリット5 ステータスと社会的信用が高い

プラチナカードは、一定の申し込み条件があることがほとんどです。また、カード会社によっては、インビテーション(招待)をもらった方しかプラチナカードに申し込めないものもあります。

このような理由で、プラチナカードはステータスと社会的信用度が高いといえるでしょう。

メリット6 高級グルメやホテルなどの優待サービスがある

プラチナカードには、「高級飲食店の特別席を予約できる」「2人で予約すると1人分のコース料金が無料に」といった、有名レストランや料亭などをお得に利用できる特典が付帯するものも多いです。

グルメな方はもちろん、ビジネスシーンやプライベートで大切な方と食事を楽しみたいときに、ぜひ活用したいサービスです。

また、提携先のホテルを優待価格で利用できるという特典もあります。プラチナカードによっては、ホテルのアップグレードサービスを受けられる場合もあります。

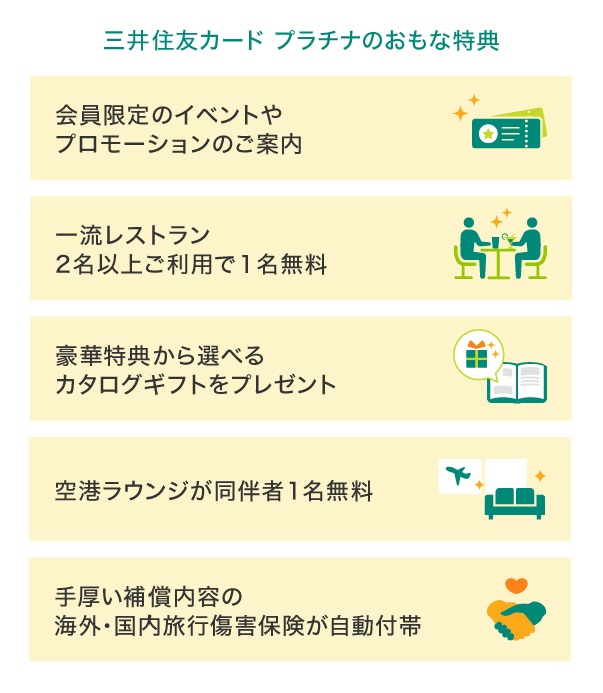

なお、三井住友カード プラチナの場合、東京・大阪を中心に約170店舗のハイグレードなレストランで2名以上のコース料理をご利用の際、会員1名分が無料になるプラチナグルメクーポンのご優待サービスなどがあります。

サービスの詳細については下記リンクからご確認ください。

カードランクとサービス・特典の例

ここで、一般的なクレジットカードの年会費や旅行・ショッピング保険、ポイント還元率、利用限度額などの例を、カードランク別にご紹介します。

下表のとおり、ステータスの高いカードほど年会費が高額になりますが、付帯保険の補償金額が上がるなど特典やサービスの内容が充実します。ポイント還元率も、プラチナカードは一般カードやゴールドカードより高く設定されているものが多くなっています。

また、利用限度額はカード会社やカードの種類、申し込み時の審査など、条件によって異なりますが、クレジットカードのランクアップに伴って利用限度額も大きくなる傾向があります。プラチナカードであれば、高額な商品を買い物する場合や毎月の利用額が多い方でも対応可能です。

プラチナカードのデメリット

プラチナカードには多くのメリットがある一方で、以下のようなデメリットもあります。

クレジットカードの審査では、支払い能力を見るためにさまざまな情報を総合的にチェックしています。

プラチナカードの具体的な審査内容や審査基準は開示されていませんが、一般カードやゴールドカードより審査が厳しいのは間違いありません。年収や勤続年数などの社会的信用が高く、良いクレヒスを築いていることが重要になるでしょう。

また、プラチナカードは特典やサービスが充実している分、年会費も一般カードやゴールドカードと比べて高く設定されています。ポイント還元のみで年会費をカバーすることは厳しいため、それ以外の特典やサービスにも高い価値を感じられるかを見極めることが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プラチナカードを選ぶ際の3つの比較ポイント

プラチナカードを比較する際は、利用したい特典やサービスが多いものを選ぶことがおすすめです。具体的には以下3つのポイントを比較してみるとよいでしょう。

プラチナカードを比較するポイント

ポイント1 年会費に対して利用できるサービスに満足できそうか

プラチナカードは付帯サービスが充実しており、一般カードやゴールドカードと比較すると年会費が高い特徴があります。ただし、カード会社によって年会費は幅広く、2万~5万円のプラチナカードもあれば、年会費だけで10万円以上かかるものもあります。

プラチナカードを選ぶ際は、自分が支払える範囲の年会費かどうかや、サービスの内容などを照らし合わせてチェックしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイント2 ポイント還元率が高いか

プラチナカードを選ぶときは、ポイント還元率が高いかどうかもチェックしましょう。一般的なクレジットカードのポイント還元率は0.5%程度ですが、ポイント還元率が1%を超えるプラチナカードもあります。

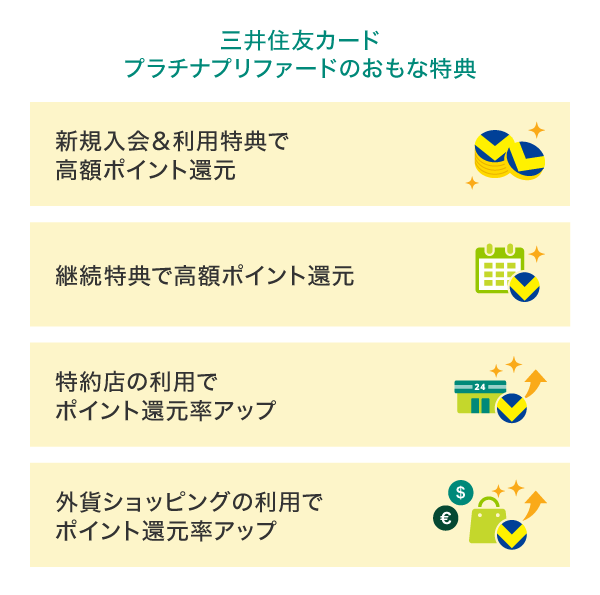

なお、「三井住友カード プラチナプリファード」の通常のポイント還元率は1%ですが、外貨ショッピング利用特典で+2%(※1)、プリファードストア(特約店)でのご利用で+1~9%と、ポイント還元率がアップする特典があります。(※2)

1:海外でのご利用のみ対象です。

2:特約店ごとにポイント付与条件があります。特約店でカードをご利用いただく前に「プリファードストア(特約店)一覧」より、付与条件を必ずご確認ください。

こちらもあわせてご覧ください

ポイント3 利用したい特典やサービスが多いか

旅行やショッピングの保険、高級グルメやホテルでの優待サービスなど、特典が充実しているプラチナカードですが、カード会社によって内容が異なります。プラチナカードを選ぶときは、利用したい特典やサービスが付帯しているかも確認しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードがおすすめするプラチナカード

ここでは、ショッピングや旅行などの特典やサービスが充実した「三井住友カード プラチナ」「三井住友カード プラチナプリファード」をご紹介します。それぞれを比較して、ぴったりのプラチナカードを選びましょう。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードのプラチナカード比較表

プラチナプリファードの特典を受けるには一定の条件があります。

プラチナカードよりステータスが高い「三井住友カード Visa Infinite」

2025年9月に誕生した「三井住友カード Visa Infinite」は、三井住友カード最上位のステータスカードです。年会費は9万9,000円(税込)で、三井住友カード プラチナの5万5,000円(税込)よりも高く設定されていますが、プライベートコンサートや特別なダイニングイベントなど、異次元の多様な体験価値をご提供します。

年間500万円までのお買物安心保険や、最高1億円の海外・国内旅行傷害保険(※)など、付帯保険の内容も充実しています。また、基本ポイント還元率が1%と高く、ご利用金額など条件達成によってポイントが付与される新規入会&利用特典や継続&利用特典も魅力です。

学生を除く満20歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済することが前提です。

プラチナの向こうがわ

プラチナの向こうがわ

三井住友カード

Visa Infinite

三井住友カード

Visa Infinite

| 年会費: |

99,000円(税込) |

ポイント還元率: |

1~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で1

100,000ポイント

毎年、継続利用で2

最大110,000ポイント

三井住友カード

Visa Infinite会員

限定体験

※1 ご入会月の3ヵ月後末までに100万円(税込)以上のご利用で、プラス100,000ポイントをプレゼント。

※2 毎年、前年の年間ご利用金額に応じて最大110,000ポイントをプレゼント。

特典を受けるには一定の条件がありますので詳細をご確認ください。

本特典は予告なく変更、終了する場合がございますのでご了承ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

自分にぴったりのプラチナカードを選ぼう

プラチナカードは空港ラウンジやコンシェルジュサービス、グルメ優待といった充実した特典・サービスが魅力です。選ぶ際には、ご自身のライフスタイルに合っているかをチェックしましょう。例えば、旅行やレストランでサービスを満喫するなら「三井住友カード プラチナ」、日常の買い物で高いポイント還元率を求めるなら「三井住友カード プラチナプリファード」が適しています。

特典やポイント還元率、年会費などを比較検討し、ご自身に最適な1枚を見つけましょう。

よくある質問

Q1.プラチナカードを持つメリットは?

プラチナカードを持つ主なメリットは、高いステータス性や充実した特典にあります。具体的には、空港ラウンジの無料利用(プライオリティ・パス含む)、コンシェルジュサービス、レストランやホテルでの優待、そして海外・国内旅行傷害保険やショッピング保険といった、ハイグレードなサービスを受けられる点です。

詳しくは以下をご覧ください。

プラチナカードの申し込みに必要な年収の具体的な基準は、どのカード会社も公表していません。三井住友カードプラチナの場合も、「原則として満30歳以上で、ご本人に安定継続収入のある方」という条件のみです。年収以外に、勤務先や勤続年数、信用情報など、安定した支払い能力を示すさまざまな要素が総合的に審査されます。

詳しくは以下をご覧ください。

Q3.プラチナカードは誰でも持てる?

プラチナカードは一般カードやゴールドカードより審査が厳しく、誰でも持てるとはいえません。申し込みには、年齢や安定継続収入などの条件を満たす必要があります。あわせて年会費が支払えるか、ポイント還元率は高いか、そして支払った年会費に見合う付帯サービスや特典を十分に活用できるかを照らし合わせることが重要です。

詳しくは以下をご覧ください。

2026年1月時点の情報のため、最新の情報ではない可能性があります。