個人事業主がクレジットカードの審査で見られるポイントは?対策などを詳しく解説

2025.03.12

個人事業主がクレジットカードの審査で見られるポイントは?対策などを詳しく解説

個人事業主がクレジットカードの審査で見られるポイントは?対策などを詳しく解説

2025.03.12

自営業や個人事業主となって、事業用のクレジットカードを持ちたいけれど、審査に通るか不安に思っている方も多いのではないでしょうか。個人事業主向けのクレジットカードを作るなら、申し込む前から気を付けておくべきことや、申し込むタイミングで注意しなければいけないことなど、事前に準備しておくと審査に良い影響があるといわれているポイントがあります。

ここでは、個人事業主向けクレジットカードの一般的な審査基準や、審査対策として申し込む前に準備しておくと良い点のほか、審査に通らなかった際の対処法についても解説します。

※本記事の内容は三井住友カードの審査基準について明言するものではなく、一般的な情報として記載しています。

こちらもあわせてご覧ください

個人事業主向けクレジットカードの審査基準とは?

クレジットカード作成には、どのような目的で審査があるのでしょうか。一般的に、カード会社が過剰与信や貸倒損失を防止するために、申込者の支払い能力をチェックしているとされています。そのため、個人事業主が事業用のクレジットカードを作るには、一定の審査基準を満たしていることが、審査を通過するために必須となります。

なお、個人事業主向けクレジットカードであれ、一般カードであれ、基本的に審査基準や審査の具体的な内容は公開されていません。また、いわゆる「審査が甘い」「簡単に審査を通過できる」というクレジットカードは、残念ながら存在しないと考えておきましょう。

個人事業主がクレジットカードの審査で見られるポイント

クレジットカードの審査基準は基本的に公開されていませんが、個人事業主がクレジットカードの審査で見られるポイントとして一般的に考えられるのは、「個人事業主本人の信用情報」「事業実績」「財務状況」の3点であるといわれています。それぞれ詳しく見ていきましょう。

個人事業主本人の信用情報

「信用情報」とは、これまでの個人の金融取引を記録した情報のことで、クレヒス(クレジットヒストリー)とも呼ばれています。具体的には、クレジットカードやローンの「申込情報」、契約締結後に登録される「クレジット情報」、利用中の登録となる「利用記録」といった金融に関わる情報が含まれます。これらは信用情報機関に登録されていて、個人事業主がカードの申し込みをした際には、信用情報機関からカード会社に提供されます。

信用情報は、金融機関やカード会社に共有されるものです。普段から個人用ローンの返済やクレジットカードの支払いなどは絶対に遅延しないように、支払い管理をきちんと行っておく必要があります。

事業実績

起業後の「事業実績」も審査で見られるポイントです。営業年数が長い方が短いよりも信頼度が高まるといわれています。ただし、企業してから日が浅くても申し込めるカードもあります。開業以降、収入が増加傾向にあるか横ばいなら、審査で問題がないとみなされる可能性は高いようです。申し込みの際に確定申告書などの収入証明書をカード会社に提示すると、事業主の実績の証明になります。審査に有利になる可能性が高まるでしょう。

財務状況

個人事業主向けの事業用カードの審査では、事業の財務状況も大きなポイントといわれています。個人事業主の財務状況とは、つまり本人の支払い能力のことです。

個人事業主の場合、カードも申し込み時に提出を求められるのは本人確認書類のみというケースもありますが、カード会社や審査の状況によっては、事業の財務状況を確認するために確定申告書の写しや事業の決算書なども求められることがあります。

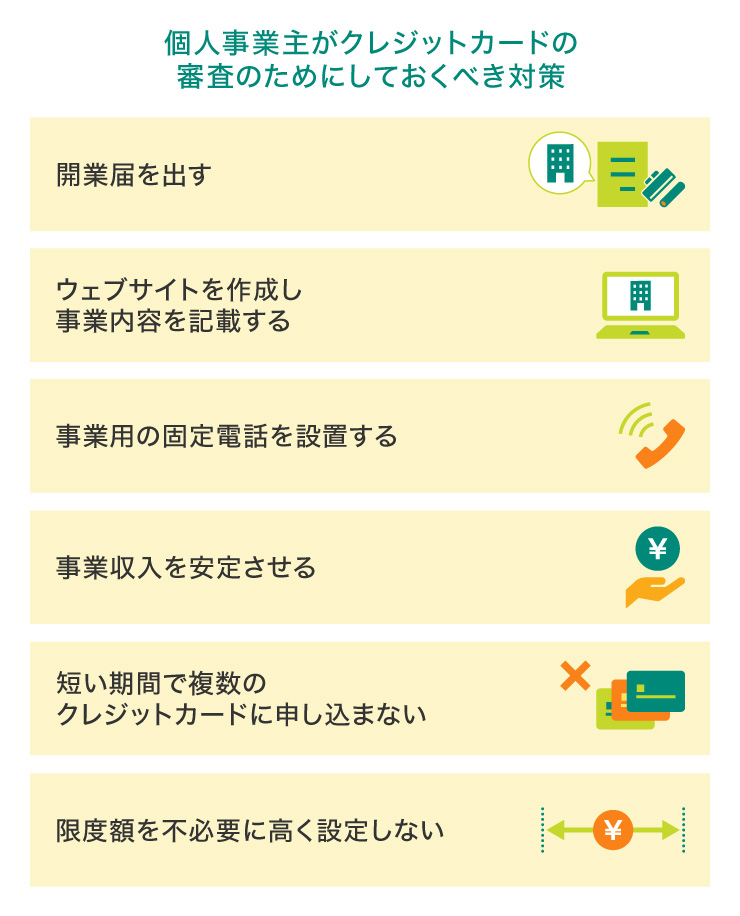

個人事業主がクレジットカードの審査のためにしておくべき対策

ここからは、個人事業主がクレジットカードの審査のために行っておくべき対策について解説していきます。

前述のとおり、個人事業主向けのカードの審査内容は公開されていませんが、一般的に、申し込みをする前や申し込むタイミングで気を付けておくべきといわれていることがあります。大きく分けて以下の6つの項目には注意しておきましょう。

開業届を出す

個人事業主の中には開業届を出さずに仕事を請け負っている人も少なくないようですが、開業届を税務署に提出して確定申告を行っていることは、実際に事業を営んでいることの証明になります。そのため、クレジットカードを作るうえで信頼度が上げられるといえるでしょう。

ウェブサイトを作成し事業内容を記載する

カード会社によっては審査の際に個人事業主の事業内容を確認します。そのため、事業内容を詳しく紹介しているウェブサイトを作成しておくことも審査対策になるといえるでしょう。会社概要や事業所の住所、取引先など、さらに詳しい情報も明示されていると信用を上げるうえで役立つ可能性があります。

事業用の固定電話を設置する

個人事業主のクレジットカード審査対策として、事業用の固定電話を設置することも有効だといわれています。カード会社としては、住所の確認や本人確認が容易になりますし、事業実態があると分かるので信頼性を高める効果が期待できます。昨今連絡先はスマホ1本にしている人が多いですが、固定電話をあえて設置するのも良い方法の1つです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

事業収入を安定させる

クレジットカードの審査で見られる支払い能力の有無は、収入が安定しているかどうかが重視されます。事業収入が高くても月々の変動が大きいよりも、安定的な方が信頼性は高まるようです。事業利益を上げることだけではなく、事業収入をきるだけ安定させることが大切です。

短い期間で複数のクレジットカードに申し込まない

短い期間で複数のクレジットカードに申し込むと、資金に困っている印象がつき、支払い能力が低いと疑われてしまうため、審査で不利になる可能性があるといわれています。

また、複数のカードすべての利用限度額が合算された場合、支払い能力を超えてしまうことが危惧されます。そのため、カード会社は貸し倒れによる損失リスクを考慮します。

なお、複数のカード会社に申し込んだ実績も記録に残ります。多重申し込みの経歴は、のちの審査にも影響する可能性もあります。

限度額を不必要に高く設定しない

クレジットカードは申し込みの際に限度額を設定します。この限度額を高い金額に設定すると、低めに申請した場合よりも審査で厳しくチェックされる可能性があります。

カード会社は審査で支払可能見込額を調査していますので、高い限度額を希望したとしても、申込者の支払い能力と照らし合わせて支払い可能な範囲内の限度額になることにも注意しておきましょう。

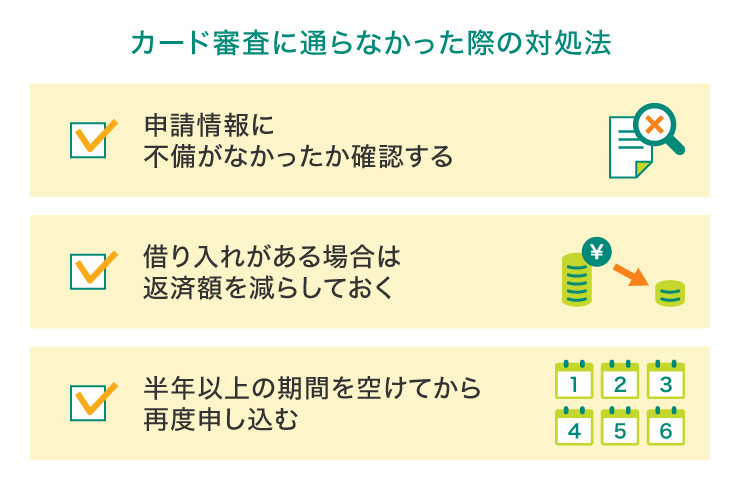

個人事業主がクレジットカードの審査に通らなかった際の対処法

クレジットカードの審査に通らなかった個人事業主でも、期間をおいて再度申し込むことは可能です。その際には、審査を通過できなかった原因をよく考え、対策をしておくことが重要です。ここでは、クレジットカードの審査に再チャレンジする際、事前に行っておくべき対処法を見ていきましょう。

申請情報に誤りがなかったか確認する

クレジットカードを申し込んだ時に提出した申請情報に誤りがなかったかを確認しておきましょう。故意ではなくても申請内容に誤りがあると虚偽の申告と見なされてしまう場合もあります。また、誤字脱字も審査を長引かせたり、通過のハードルを上げてしまったりする原因といわれています。

なお、審査に通過できなかった原因が申請情報の不備であるかどうかが分かる方法があります。申し込んだカード会社の契約先である信用情報機関に情報開示依頼をすると、自分の信用情報を確認することができます。

ほかに借り入れがある場合は返済を進める

申し込むカード会社のほかに、ローンやクレジットカードの利用している場合は、しっかり返済を進めましょう。そして、絶対に返済や支払いの延滞をしないことが大切です。

次のクレジットカード申し込みは半年以上期間を空ける

クレジットカードに申し込んだという情報は信用情報に登録されます。審査を通過できなかった場合、この結果も同様に一定期間は記録が残ります。そのため、再度クレジットカードを申し込むには、半年以上期間を空けてから新たに行った方がよいでしょう。

個人事業主が法人カードを選ぶポイント

続いては、個人事業主が事業用クレジットカードを申し込むにあたり、どのようなことを重視して選ぶのがよいのか、ポイントを解説していきましょう。クレジッドカードの審査にあらかじめ対策しておくことは非常に大切ですが、その前にカード選びをしっかり行っておくことも同じように重要です。

個人事業主が法人カードを選ぶ際には、事業の業態にマッチしたサービスが付いているか、サービス内容と年会費のバランスはとれているか、といった以下の5点を中心にチェックするのがよいでしょう。

個人事業主向けのクレジットカードは、現在の事業実績よりも開業前の職業や勤続年数、金融取引状況といった、事業主個人の信用情報が重視されるといわれています。開業からは日が浅くても、個人の信用が高ければ審査に通る可能性は高まります。

また、個人事業主向けのカードにもポイントサービスが充実しているものもあります。平均的なポイント還元率は0.5%程度ですが、カード会社によっては、特定の店舗や海外でのクレジットカード利用で還元率がアップするなどのケースがあります。事業用カードを使用するシーンを想定して選ぶのも良い方法でしょう。

そして、カードの利用枠(利用可能枠)も重要なポイントです。事業の費用を支払うクレジットカードは、利用額が個人のカードよりも高額になることが想定できます。カード利用枠が大きいカードを選ぶことがおすすめです。

個人事業主向けのカードには、ビジネスで役立つサービスが豊富なものが多いです。国内・海外の空港ラウンジや新幹線のチケットレスサービスを利用できたり、ETCカードを無料で発行できたりと、内容も多岐にわたります。ほかにも、資金繰り改善や確定申告時に役立つ機能、税理士への相談などが付帯しているものもあります。ニーズにマッチした付帯サービスがあるかどうかはカードを選ぶ大きなポイントでしょう。

ただし、法人カードは多くの場合、ビジネスに役立つ付帯サービスが充実している分、年会費も必要になる傾向があります。年会費の額に応じてメリットも増えるとはいえ、高すぎては大きな負担になりますので注意しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

個人事業主におすすめ!三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

個人事業主は審査対策をしっかり行ったうえで、事業用クレジットカードを活用しよう!

個人事業主向けのクレジットカードは、貸倒損失のリスク回避などの理由から、事業主の信用情報や支払い能力などをしっかりチェックする審査を必ず受けることになります。開業から期間があまり長くないと審査に不安を感じる事業主の方もいるかもしれませんが、日頃から支払い管理をきちんと行って遅延をせず、事業収益も増加傾向にあれば、基本的に問題はありません。また、もし1度審査に落ちた場合にも、通過できなかった原因を探り、対処しておけば、一定期間を過ぎたら再度申し込むことが可能です。

個人事業主向けのクレジットカードは事業に役立つサービスも豊富ですので、しっかりと準備をしたうえで申し込み、メリットを活用することをおすすめします。

よくある質問

Q1.個人事業主向けクレジットカードの審査基準とは?

一般的に、カード会社が過剰与信や貸倒損失を防止するために、申込者の支払い能力をチェックしているとされています。そのため、個人事業主が事業用のクレジットカードを作るには、一定の審査基準を満たし、審査を通過することが必須となります。

詳しくは以下をご覧ください。

Q2.個人事業主は審査で何をチェックされる?

個人事業主向けのクレジットカードの審査について、詳しい内容は公開されていませんが、一般的に「個人事業主本人の信用情報」と「事業実績」、そして事業の「財務状況」の3点がチェックされるといわれています。

詳しくは以下をご覧ください。

Q3.個人事業主向けクレジットカードの審査のために行っておくべき対策は?

個人事業主がカードの申し込みをする前や申し込むときに気を付けておくべきことは、大きく分けて6つあります。事前にできる対策としては、「開業届を出す」「ウェブサイトを作成し事業内容を記載する」「事業用の固定電話を設置する」「事業収入を安定させる」という4点が信用度を上げる対策にできるでしょう。また、申し込むタイミングでは「短い期間で複数のクレジットカードに申し込まない」「限度額を不必要に高く設定しない」という2点に気を付けましょう。

詳しくは以下をご覧ください。

2025年3月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事