法人カードは年会費がかかるものが多く、1,000円程度から5万円以上までとさまざまです。ただし、なかには年会費無料で利用できるものもあり、保有コストがかからないメリットがあります。

ここでは、年会費無料の法人カードの種類やメリット・デメリット、選び方について解説します。三井住友カードの法人カードの比較表も紹介しますので、カード選びの参考にしてください。

こちらもあわせてご覧ください

年会費無料の法人カードとは?

法人カードは個人カードとは異なり、年会費がかかるのが一般的です。一般カードの場合は1,000円程度、ゴールドカードでは1万円以上のものもあります。プラチナカードになると5万円以上の場合も多く、カードランクが上がるにつれて年会費も高くなります。

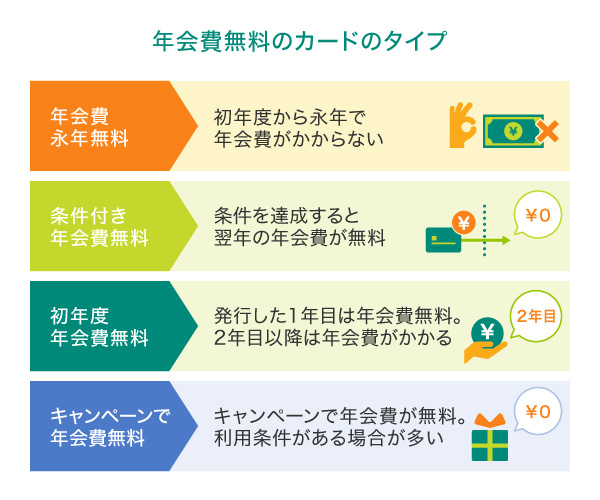

ただし、なかには年会費無料の法人カードもあります。ここでは、年会費無料の法人カードはどのようなタイプがあるのかご紹介します。

年会費永年無料

年会費永年無料の法人カードは、発行した初年度はもちろん、2年目以降も永年で年会費がかかりません。追加カードも年会費が永年無料になるケースも多く、複数の社員に追加カードを持たせてもコストがかかりません。

三井住友カード ビジネスオーナーズの一般カードは、本会員はもちろんのこと、パートナー会員も年会費が永年無料です。

条件付き年会費無料

クレジットカードの中には、定められた条件を達成すると翌年の年会費が無料となるものもあります。年会費が無料となる条件は、「年間利用金額が〇円以上」というものや、関連サービスへの登録などさまざまです。

三井住友カード ビジネスオーナーズのゴールドカードは、本会員の年会費が5,500円(税込)ですが、年間の利用が100万円を超えると翌年からの年会費が永年無料となります。

- ※対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

初年度年会費無料

初年度年会費無料の法人カードは、発行した1年目は年会費が発生せず、2年目以降は年会費がかかります。

なお、初年度年会費無料の法人カードには、「年に1回以上利用する」「年に◯円以上利用する」といった条件を満たせば、翌年度も年会費が無料となるものもあります。

キャンペーンで年会費無料

各カード会社は、法人カードの新規会員向けのさまざまなキャンペーンを実施しています。キャンペーンにはポイントやギフトカードをプレゼントするものもあれば、初年度年会費が無料になったり、年会費の割引を受けられたりするものもあります。

キャンペーンで年会費が無料になる場合、「一定期間内に1回以上利用する」「特定のサービスやオプションに申し込む」といった条件が設けられているケースが多いです。

法人カードは比較して選ぶことが大切

年会費無料の法人カードは保有コストがかからないのが大きなメリットですが、年会費がある法人カードと比べて付帯サービスが少ない傾向がある点はデメリットといえるでしょう。年会費という1点だけで決めるのではなく、さまざまな要素をしっかりと比較して、企業に合った法人カードを選ぶことが大切です。

例えば、三井住友カードの法人カードを比較すると以下のような違いがあります。

横にスライドのうえご参照ください

下の表は、横にスライドしてご覧ください。

|

三井住友カード ビジネスオーナーズ |

三井住友ビジネスカード | 三井住友ビジネスパーチェシングカード | |||||

|---|---|---|---|---|---|---|---|

| カード名 |

三井住友カード ビジネスオーナーズ |

三井住友カード ビジネスオーナーズ ゴールド |

三井住友カード ビジネスオーナーズ プラチナプリファード |

三井住友ビジネスクラシック(一般)カード |

三井住友ビジネスゴールドカード |

三井住友ビジネスプラチナカード |

三井住友ビジネスパーチェシングカード |

| お申込み対象 | 満18歳以上(高校生は除く)の法人代表者、個人事業主(副業、フリーランスを含む) | 高校生を除く満20歳以上の法人代表者、個人事業主 | 法人(中小企業) | 法人(中小企業) | |||

| 年会費 (税込) |

永年無料 | 5,500円 | 33,000円 | 1名1,375円 2名から1名につき440円 |

1名1万1,000円 2名から1名につき2,200円 |

1名5万5,000円 2名から1名につき5,500円 |

永年無料 |

| カード 利用枠 |

500万円まで(※1) | 9,999万円まで(※1) | 500万円まで (※1・2) |

1,000万円まで (※1・2) |

一律上限無し (※1・2) |

原則20万~200万円 (※1・2) |

|

| 特徴 | ベンチャーやスタートアップ企業、フリーランス、副業でも申し込み可 | 年間100万円の利用で、翌年以降の年会費が永年無料(※3) | 通常還元率1%、最大10%還元のポイント特化型カード。あらゆるビジネスシーンでサポート(※6) | 最高2,000万円の海外旅行傷害保険(※4) | 最高5,000万円の海外(※5)・国内(※4)旅行傷害保険 | プラチナ会員限定の特典あり。 最高1億円の海外・国内旅行傷害保険 |

原板不発行型 ポイント還元サービス無し |

- 補足事項はコチラをご確認ください

-

※1:所定の審査があります。

※2:1回払いでのご利用となります。

※3:対象取引や適用条件などは、ホームページをご確認ください。

※4:事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※5:傷害死亡・後遺障害補償は、事前の旅費などの当該カードでのクレジット決済有無により最高補償額が異なります。

※6:最大10%ポイント還元はビジネスオーナーズ特約店(プラチナプリファード限定)でのご利用が条件となります。

年会費無料の法人カードなら三井住友カード ビジネスオーナーズがおすすめ

年会費無料!中小企業におすすめの三井住友ビジネスパーチェシングカード

こちらもあわせてご覧ください

法人カードの作り方とは?

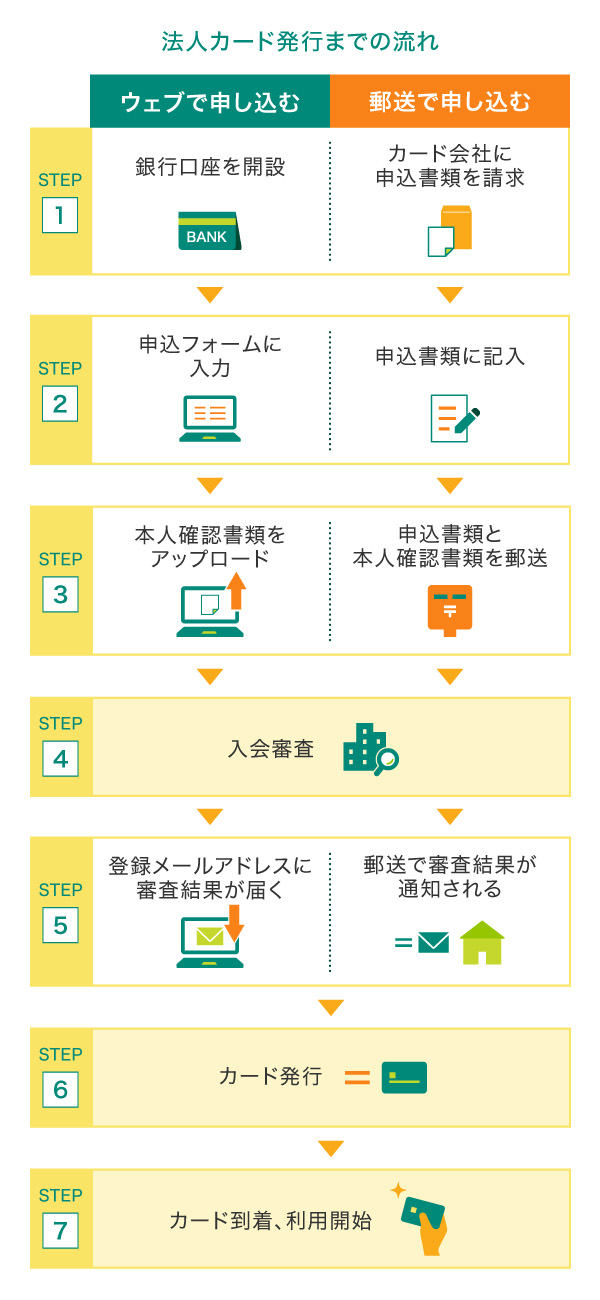

法人カードはウェブもしくは郵送にて申し込みを行います。どのような手続きがあるのか解説しましょう。

法人カード作成の際は、法人名義の銀行口座が必要となります。口座をお持ちでない方は、まずは法人名義の口座開設をするとよいでしょう。ただし、個人事業主が対象の法人カードの場合などは、個人口座で申し込むことも可能です。

ウェブで申し込む場合はカード会社のウェブサイトにある申込フォームに、郵送の場合は申込書類に、設立年月日や業種・代表者名など必要事項を記入します。本人確認書類などの提出も必要になりますが、ウェブではデータをアップロードすることで提出できるケースが多いです。

必要書類はカード会社によって異なりますが、法人の履歴事項全部証明書(登記簿謄本または抄本)や法人代表者の本人確認資料などが必要となることが一般的です。また、カードの種類によっては決算書類の提出が求められることもあります。

その後カード会社で審査が行われ、審査結果がメールや郵送で通知されます。無事に審査に通過したらカードが発行される流れです。

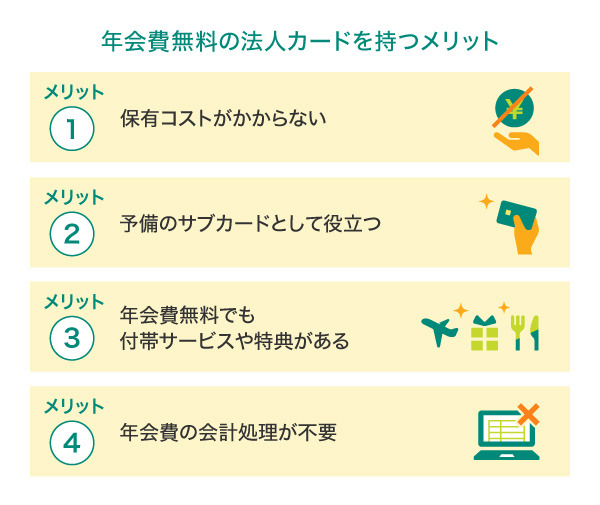

年会費無料の法人カードを持つメリット

年会費無料の法人カードにはどのようなメリットがあるのか、確認していきましょう。

保有コストがかからない

年会費が有料の法人カードの場合は、カードを所持し続ける限り、毎年コストが発生します。その点、年会費無料であれば、コストをかけずに法人カードの基本的なサービスを利用できます。

「とにかく経費を抑えたい」というスタートアップ企業や個人事業主は、年会費無料の法人カードはお得に感じられるかもしれません。

予備のサブカードとして役立つ

メインカードとして年会費有料の法人カードを持っている場合でも、サブカードとして年会費無料の法人カードを持っておくと、万が一のときの備えになります。メインカードでの支払い時に指定の国際ブランドが該当せず利用できないときや、メインカードを紛失・破損してしまったときに、サブカードで支払うことができます。

サブカードは、メインカードとは異なる国際ブランドのものを選ぶと、利便性が高まるでしょう。

年会費無料でも付帯サービスや特典がある

年会費無料の法人カードであっても、旅行傷害保険やショッピング補償といった付帯サービスや特典は利用できることがほとんどです。特に予備のサブカードとして利用する場合は、メインカードと重複しない特典を選択することで、よりお得に法人カードを活用できます。お申し込み前に、付帯サービスや特典の内容を確認、検討しておくとよいでしょう。

年会費の会計処理が不要

法人カードの年会費は「諸会費もしくは支払い手数料」として経費計上して会計処理をする必要があります。年会費有料の法人カードの場合、この会計処理をする必要がありますが、年会費無料の法人カードならこの手間が省けるメリットがあります。

年会費無料の法人カードのデメリット

年会費が無料の法人カードには、いくつかデメリットもあるので、確認しておきましょう。

年会費無料の法人カードのデメリット

- 付帯サービスが少ない

- 利用限度額や追加カードの発行枚数に制限がある

付帯サービスが少ない

年会費がかかる法人カードと比べると、年会費無料の法人カードは、ポイント特典以外にも旅行傷害保険やショッピング補償、空港ラウンジサービスなど、付帯サービスが少ない傾向があります。

利用限度額や追加カードの発行枚数に制限がある

会社関連の出費をはじめ、さまざまなビジネスシーンで利用できる法人カードは、個人カードと比べて利用額も大きくなりがちです。利用限度額に余裕があるほど安心感がありますが、年会費無料の法人カードは利用限度額が低めの設定となっている場合があります。

また、追加カードの発行枚数に制限がある場合やETCカード発行に手数料が必要な場合、キャッシングが利用できない場合があるなど、デメリットをあらかじめ確認することが大切です。

年会費無料の法人カード選びのポイント

年会費無料のカードを選ぶときには、想定している使い方をしっかり確認し、使い方に合った機能がついているものを選びましょう。確認すべきポイントをご紹介します。

利用限度額

カードの利用限度額はカード発行会社やカードのランクなどによって異なります。会社で使用する機器の購入など、高額な支払いが発生することもありますので、利用限度額が用途に対して不足がないかを確認しておきましょう。

付帯サービスの種類や充実度

法人カードには旅行に関する保険・サービスが付帯しているものがあり、国内外への移動が多い企業や経営者に役立ちます。例えば、海外出張が多い場合は、旅行傷害保険の内容が充実しているか、空港ラウンジの利用サービスがあるかなどをチェックしておくといいでしょう。

ポイント還元率

ポイント還元率が高い法人カードは、経費の支払いで効率良くポイントが貯まります。

法人カードで支払う経費には、毎月必ず発生するオフィスの水道光熱費や通信費といった固定費が含まれます。オフィスの固定費の金額は個人に比べて高額になるため、これらをカード決済にすることで、よりポイントが貯めやすくなるでしょう。

発行スピード

法人カードの発行は、個人カードと比べて時間がかかる場合が多く、即日発行にはほとんど対応していません。できるだけ早く法人カードを導入したい場合は、カードの発行にかかる日数をよくチェックして、よりスピーディーに発行できるカードを選びましょう。

追加カードの発行可能枚数

追加カードの発行可能枚数もカードによって異なります。使用予定人数や利用方法をしっかり検討し、想定する人数分の追加カードが発行可能か確認しておきましょう。

三井住友カード ビジネスオーナーズは、年会費永年無料で利用限度額は最大500万円、旅行傷害保険やショッピング補償も付帯し、追加カードを18枚まで発行することができるおすすめの法人カードです。

年会費無料の法人カードなら三井住友カード ビジネスオーナーズがおすすめ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

- ※三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 永年無料

- ~500万円

※所定の審査有り - 0.5%~1.5%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 5,500円

※条件達成で翌年以降永年無料 - ~500万円

※所定の審査有り - 0.5%~2%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 33,000円(税込)

- ~9,999万円

※所定の審査有り - 1%~10%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大40,000円相当進呈

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

旅行傷害保険とショッピング補償が付帯している

三井住友カード ビジネスオーナーズには、一般カード・ゴールドカード・プラチナプリファードがあります。

一般カードには海外旅行傷害保険が付帯、ゴールドカード・プラチナプリファードには国内・海外旅行傷害保険やショッピング補償が付帯されています。ショッピング補償は、お購入した商品の破損・盗難による損害について、購入日および購入日の翌日から200日間、補償を受けられます。

■旅行傷害保険

| 一般カード | ゴールドカード | プラチナ プリファード |

|

|---|---|---|---|

| 海外旅行 傷害保険 |

最高 2,000万円 |

最高 2,000万円 |

最高 5,000万円 |

| 国内旅行 傷害保険 |

‐ | 最高 2,000万円 |

最高 5,000万円 |

■ショッピング補償

| 一般カード | ゴールドカード | プラチナ プリファード |

|

|---|---|---|---|

| 年間補償 限度額 (自己負担額 3,000円) |

‐ | 年間300万円 まで |

年間500万円 まで |

| 対象となる利用 | ‐ | 国内利用・海外利用 | 国内利用・海外利用 |

- 補足事項はコチラをご確認ください

-

※旅行傷害保険は、事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※海外旅行傷害保険の携行品損害については、1事故につき3,000円の自己負担がかかります。

※カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

※実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

また、旅行傷害保険だけでなく、「支払った代金分のポイントが付与される」「空港ラウンジが利用できる」というメリットもあります。貯めたポイントを活用すれば経費節減に活用でき、空港ラウンジを使えばゆとりのある出張が実現できるでしょう。

利用限度額は最大9,999万円

年会費無料の法人カードは、利用限度額が低めに設定されている傾向があります。

■利用限度額 ※所定の審査があります。

| 一般カード | ゴールドカード | プラチナ プリファード |

|

|---|---|---|---|

| 利用 限度額 |

~500万円 | ~9,999万円 | |

利用限度額の設定はカード会社ごとに異なりますが、法人カードの多くは、利用限度額の上限が40万~200万円程度と、低めに設定されています。

その点、三井住友カード ビジネスオーナーズの利用限度額は年会費無料の法人カードの中でも最大9,999万円と非常に高額です。利用限度額の大きな法人カードを希望されている方には、三井住友カード ビジネスオーナーズがおすすめです。

なお、本会員(法人代表者、個人事業主)の方が三井住友カードの個人カードをお持ちの場合、利用限度額は合算となります。

追加カードは18枚まで年会費無料で発行可能

三井住友カード ビジネスオーナーズは、従業員の方向けに18枚まで年会費無料で追加カードを発行できます。

追加カードを発行することで得られる大きなメリットは、「業務効率が上がる」という点です。

社員が会社の経費を立て替えると清算の手続きが必要になりますが、社員が追加カードで直接支払いをすれば経費清算の手間を省けます。経理業務の効率化に加え、会社の口座と会計ソフトを連携すれば、会計業務の効率化もできます。

ETCカードが発行可能

三井住友カード ビジネスオーナーズの場合、クレジットカード1枚につき、ETCカードを1枚発行することができます。追加カードごとにETCカードを発行すれば、社員それぞれが利用することができます。

- ※入会翌年度以降、前年度に一度もETCカード利用のご請求がない場合、ETCカード年会費550円(税込)のお支払いが必要です。

プライベートと仕事の線引きがしやすい

個人事業主の場合、個人カードと法人カードの2枚持ちをすることで、プライベートと仕事の出費の線引きが容易になるのもメリットです。経費管理を個人で行うケースがある場合、個人カードだけではプライベートと仕事の経費の線引きがあいまいになることがあります。

三井住友カードなら利用明細は別々で管理でき、用途の線引きが曖昧になることを予防できます。「プライベートでの利用は三井住友カード(NL)、ビジネスでの利用は三井住友カード ビジネスオーナーズ」と分けて利用することで、経費精算も簡単・正確に行うことができます。それぞれのカードの利用明細は「Vpassアプリ」上でワンタップですぐに切替えることができるので便利です。

- ※一部、ポイント加算対象とならない店舗および指定の還元率にならない場合があります。対象となるご利用については、三井住友カードのホームページをご確認ください。

個人カードとの2枚持ちで最大2%のポイント還元!

三井住友カードが発行する「三井住友カード ビジネスオーナーズ」と「三井住友カード(NL)」の2枚持ちがお得で便利です。2枚持ちなら、条件を達成すると大手航空会社の航空券や、ETCなど対象の支払いで最大2.5%(通常のポイント分を含む)のポイント還元が受けられます。

また、2枚でポイントを合算できることもメリットです。ポイントは合算ですが、前述のとおり、明細は別々に管理できるので利用金額の把握がしやすいという特長があります。

貯まったポイントの使い道もさまざまで、法人カードの利用金額への充当や、景品への交換、マイルに変換して貯めるなどが可能です。経費の削減にもつながる点もメリットといえるでしょう。

なお、条件達成で「三井住友カード ビジネスオーナーズ (一般)」は最大1.5%、「三井住友カード ビジネスオーナーズ ゴールド」は最大2%、「三井住友カードビジネスオーナーズ プラチナプリファード」は最大2.5%の還元が受けられます。

キャッシングが利用できる

法人カードのキャッシングは、いざというときに安心な機能です。三井住友カード ビジネスオーナーズの場合、カードに設定されたご利用枠の範囲内で現金を借り入れることができます。

なお、本会員(法人代表者、個人事業主)の方が三井住友カードの個人カードをお持ちの場合、ご利用枠は合算となります。

リボ・分割・2回・ボーナス一括払いも選択可能

法人カードは個人カードと違いほとんどが一括払いのみで、分割払いには対応していないものが多い中、三井住友カード ビジネスオーナーズは、リボ払いと、分割払い、2回払い、ボーナス一括払いが選択できます。

スタートアップ企業で収益が安定していない時期や、高額の設備投資などの大きな出費が必要なときなど、一括以外の支払方法が選べればキャッシュフローに余裕が生まれて安心です。

年会費無料!中小企業におすすめの三井住友ビジネスパーチェシングカード

中小企業向けの、年会費無料の原板不発行型の法人カードです。プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

広告費・システム利用料への支払にご活用いただくことで、精算業務の効率化にお役立ていただけます。経費精算システムへの利用明細データ連携にも対応しています。

年会費無料の購買専用カード

三井住友ビジネス

パーチェシングカード

年会費:永年無料

限度額:原則20~200万円

国際ブランド:

お申し込み対象:中小企業向け

年会費無料の購買専用カード

三井住友ビジネス

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

- お申し込み対象

- 永年無料

- 原則20~200万円

- 中小企業向け

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

部署名義や

支払い科費目名義など

任意の名義で発行可能

複数枚発行可能な

ETCカード

年会費無料の法人カードは自社に合った機能やサービスのそろったものを選びましょう

法人カードは年会費がかかることが一般的ですが、なかには年会費無料のものもあります。ただし、年会費無料のカードは年会費がかかるカードに比べて、特典やサービスが少ない傾向にあります。

カードを選ぶ際は年会費だけでなく、利用限度額や付帯サービス、追加カードの発行可能枚数なども比較して、自社に必要な機能やサービスが充実しているカードを選ぶようにしましょう。

よくある質問

Q1.法人カードの年会費の相場は?年会費無料のものはある?

法人カードは通常、1,000円程度から高いものだと5万円以上の年会費がかかりますが、なかには年会費無料のものもあります。年会費無料の法人カードには、三井住友カード ビジネスオーナーズのように初年度から永年で年会費がかからない「永年無料」と、三井住友カード ビジネスオーナーズ ゴールドのように条件を達成すると翌年の年会費が無料となる「条件付き年会費無料」、初年度は年会費無料で2年目以降から年会費が発生する「初年度年会費無料」のタイプがあります。また、入会時にキャンペーンなどで年会費が無料になるものも。このタイプは、利用条件が設定されている場合があるため、事前に確認しておきましょう。

詳しくは以下をご覧ください。

Q2.年会費無料の法人カードのメリットは?

保有コストがかからないため、経費計上する手間がかかりません。また、サブカードとしてメインカードとは異なる国際ブランドのものを持つことで、万が一のときに備えることができます。ほかに、旅行傷害保険やショッピング補償といった付帯サービスや特典を利用できる場合もあります。

詳しくは以下をご覧ください。

Q3.年会費無料の法人カードのデメリットは?

付帯サービスが少ない、利用限度額が低めに設定されているということがデメリットです。ほかにも、法人カードによっては、追加カードの発行枚数に制限があったり、ETCカードの発行に手数料がかかる、キャッシングが利用できなかったりする場合があるのもデメリットでしょう。

詳しくは以下をご覧ください。

- ※2025年12月時点の情報のため、最新の情報ではない可能性があります。

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す