経費とは?仕組みや税金との関係をわかりやすく解説

2025.04.07

経費とは?仕組みや税金との関係をわかりやすく解説

2025.04.07

個人事業主の方のなかには、経費の知識に自信がなく、経費管理に不安を感じている方もいるでしょう。経費計上は節税対策として重要ですので、まずは経費になるもの・経費にならないものをしっかり把握することが重要です。また、プライベートと事業を兼ねる支出が出やすいため、経費として計上するためには家事按分についても知っておくべきでしょう。

もし経費にならないものまで計上してしまうと、正しい所得計算ができなくなり、税務署からペナルティを課される場合もあるので注意が必要です。

ここでは、経費とは?という基礎知識とともに、経費になるもの・経費にならないものの判断基準や項目を、わかりやすく解説します。

こちらもあわせてご覧ください

経費とは

経費とは、経常費用を略した言葉で、必要経費とも言います。簡単に解説すると、事業に関連して発生するコストで、収益を得るために使用した費用を意味します。

例えば、取引先に贈るお中元やお歳暮を購入した費用は「接待交際費」、取材のための飛行機代・電車代などの交通費は「旅費交通費」、事業運営の情報収集に購入した書籍の代金は「新聞図書費」として、経費に計上することができます。

経費になるものとならないものをしっかり把握し、正しく経費管理を行うことが、節税対策には重要です。

「経費で落とす」の意味

一般的に「経費で落とす」とは、「経費として計上する」という意味で使われます。事業の運営や経理担当者との会話などでよく耳にする表現なので、覚えておきましょう。

なぜ経費を計上するのか?

企業に所属している会社員は、使った経費は会社で精算することによって戻ってきます。しかし、個人事業主の場合、事業に使ったお金が実費で戻ってくることは、基本的にはありません。ただし、経費を計上することで所得税額を抑えたり、節税に役立てたりできるのです。

個人事業主が経費を計上する最大のメリットは、税金を抑えられる点です。個人事業主が納める税金は「所得税」です。売上から経費を差し引いた事業所得にかかる税金であるため、経費を計上することで支払う税金も減らせることになるのです。

個人事業主の経費に上限はないため、できるだけ多く経費を計上したいものですが、当然のことながら、経費にならないものまで計上してはいけません。売上に対してあまりにも経費が高すぎると、税務調査が入る場合があるため注意しましょう。

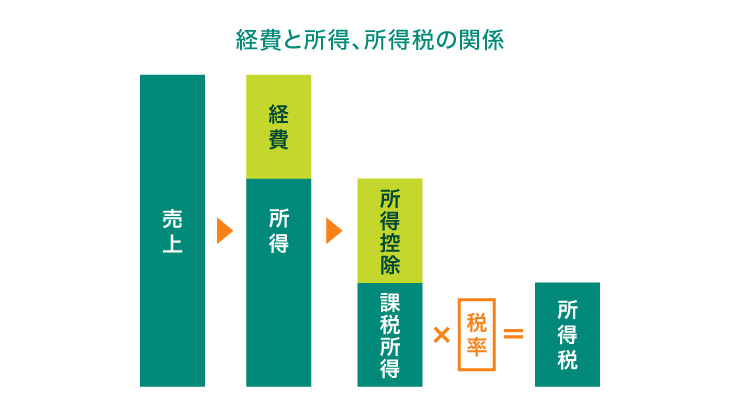

所得税のしくみ

経費は所得税を計算するために重要な役割があります。まずは、経費のしくみと所得税の計算方法を確認していきましょう。

単純化すると、事業の「売上」の総額から「経費」を差し引き「所得」の額が計算できます。所得は「所得控除」と「課税所得」に分けられます。この課税所得に「税率」を掛けたものが、所得税額として導き出されます。このようなしくみのため、経費をできるだけ多く計上することで所得額が減り、必然的に納める所得税額も抑えられるのです。

個人事業主の経費計上でデメリットがあるとすれば、経理処理にかかる事務負担が増える点です。事業用とプライベート用の支出を日ごろから区別して、取引年月日・取引先名・金額が明記された書類を保管し、経費を正しく計上する必要があります。

また、経費計上により利益が減少して赤字決算になった場合、金融機関に業績回復の見通しが立たないと判断されると融資に影響する可能性があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

経費になるもの

ここからは、個人事業主の経費計上の際に「経費になるもの」を、代表的な勘定科目とともに解説していきましょう。

押さえておきたい勘定科目

人件費

事業者が雇用契約に基づき人を雇用することによって発生する費用全般をさします。具体的には、従業員に対する給与、賞与(ボーナス)、退職金などがあります。

福利厚生費

事業者が従業員に対し、給与以外で福利厚生として利用する費用です。例えば、社員旅行や新年会などのレクリエーション費用が挙げられます。

なお、1人で事業を運営している個人事業主は、福利厚生費を計上することができないので注意が必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

消耗品費

耐用年数が1年未満、または10万円未満の物品を購入したときにかかる費用のことです。筆記用具やホワイトボードといった事務用品や、デスクやキャビネットといった大型家具が該当します。パソコンやタブレットなどの精密機器も、10万円未満であれば消耗品費です。

接待交際費

事業に関係のある交際に伴う飲食代や謝礼などの費用です。プロジェクトの打ち上げで取引先を招いた会食の費用、仕事でお世話になっている方の冠婚葬祭で渡した祝金・香典なども、接待交際費になります。

一方で、接待交際費は不正が多く、税務署のチェックも厳しい傾向があります。「売上に紐付くかどうか」という基本に立ち返って判断するように心がけましょう。

旅費交通費

業務で使った交通費(飛行機代、電車代、タクシー代など)や、出張の宿泊費のことです。客先への訪問のために移動したり、営業活動で地方の取引先回りをしたりする場合にかかった費用をさします。

なお、ICカードを利用する場合、電子マネー機能を使ってコンビニなどで買い物した費用を交通費と混同しないよう注意しましょう。

研究開発費

製品やサービスの新規開発のための費用です。例えば、新規事業開発に役立つ知識を得る目的で参加したイベント費用、セミナー受講費などがあります。

新聞図書費

事業に必要な情報や知識を得るために本や雑誌、新聞などを購入した費用のことです。資料用DVDや、有料情報サイトの登録料なども含まれます。

通信費

インターネット回線や電話など、通信に関する費用のことです。ハガキや切手代、送料といった郵便料金なども含まれます。

インターネットや携帯電話の使用料金は、プライベートとの線引きが難しい部分ですが、基本的な考え方は家賃などと同じです。プライベートと仕事で使っている割合から、料金を算出しましょう。

広告宣伝費

テレビやインターネットなどを通し、不特定多数の対象に製品やサービスを宣伝するためにかかる費用のことです。製品やサービスの宣伝を目的としたウェブサイトを作成したり、維持したりする費用も、広告宣伝費として計上することができます。

地代家賃

事業を運営するための事務所や店舗、駐車場などを借りた場合の、賃料や管理費のことです。

なお、自宅兼事務所を貸借している場合、賃料を事業用と生活用に家事按分してから地代家賃を計上する必要があります。

減価償却費

事業用の建物や車両などの固定資産を取得した費用を、一度に全額を経費に計上せず、その資産の使用可能期間に分割して経費に計上する勘定科目です。この、国が定めた使用可能期間のことを「法定耐用年数」といい、資産の種類別で細かく定められています。

また、例えばパソコンをプライベートと業務で兼用している場合、家事按分して減価償却費を計上します。

なお、法定耐用年数が1年未満、または取得価額が10万円未満の資産の場合、「消耗品費」に該当するので注意しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

修繕費

事業用の建物、附属設備、機械装置、車両運搬具などの固定資産の維持管理や修理のための費用です。修繕費はあくまでも、資産の原状を維持・回復するためのものです。

例えば、資産に改良を加えて価値を増加させたり、使用可能期間を延長させたりした部分は「資本的支出」とされます。この場合、修繕費にはならず、減価償却費で処理します。

支払手数料

事業の運営で発生する金融機関の振込手数料や報酬などです。銀行の振込手数料、不動産の仲介手数料、税理士や弁護士への報酬や相談料などがあります。

ちなみに、クレジットカードは法人カードの場合、年会費を経費にすることができます。法人カードの年会費は、支払手数料で仕訳するのが一般的です。

租税公課

経費にすることができる税金や公的な負担金をさします。「租税」は、国や地方に納める税金で、印紙税、登録免許税、自動車税、固定資産税、事業税などがあります。「公課」は、地方自治体や各公共団体などに納める公的な負担金で、印鑑証明書、住民票の発行手数料などがあります。

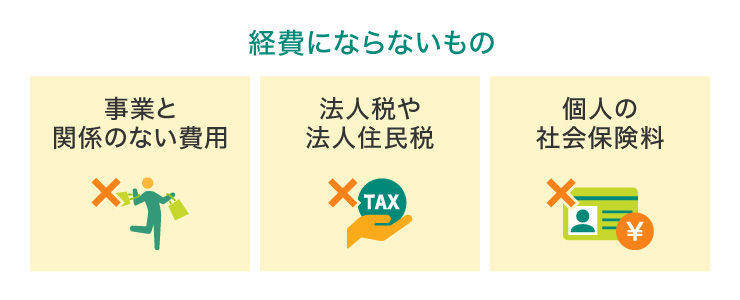

経費にならないもの

続いて、経費にならないものも確認しておきましょう。

事業と関係のない費用

私生活に必要な日用品、趣味の道具、友達との飲み会に使った費用などは、当然ながら経費ではありません。プライベートの支出など、事業の売上につながらないものは、経費にはならないので注意しましょう。

法人税、法人住民税

会社が支払う法人税や法人住民税は、「法人税、住民税及び事業税」という勘定科目で費用に計上しますが、損金にはなりません。

また、個人事業主の場合、所得税や住民税などを支払う義務がありますが、これらも経費として計上することはできません。

個人の社会保険料

個人事業主は国民健康保険と国民年金などの社会保険料を支払う必要がありますが、これらは経費にはなりません。家族従事者についても同様なので、注意しましょう。ただし、所得控除の「社会保険料控除」として計上できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

経費として認められるものかの判断基準

経費になるかならないかの判断基準は、「事業の運営に関係する費用かどうか」です。事務所の家賃や、仕事で使う備品や販売するために仕入れた商品の代金、取引先との会食費なども経費となります。

ただし、事業運営に関係しないプライベートの支出などは、経費にはなりません。

例えば、事業のためだけにマンションの一室を借りている場合は、その家賃を経費として計上できます。自宅兼事務所として、事業とプライベート両方に使用している場合、事業利用部分を明確に区分できれば経費として計上することができます。

経費として認められるものかは、税務調査が入った場合などを想定し、「売上との結び付きを明確に説明できるか」という視点で考えると良いでしょう。

経費を計上して節税するために必要なこと

個人事業主が経費を計上するのには必要なこと、覚えておくとよいポイントがあります。しっかり確認していきましょう。

正しく経費計上する

経費計上の際は、経費として計上できるもの・できないものの住み分けをしっかり把握し、正しく行う必要があります。もし、経費計上できないものを計上してしまうと、収めるべき税金を納めていないと見なされペナルティを課されることもあります。

プライベートと事業用の支出をしっかり分ける

とくに個人事業主は、普段からプライベートと事業用の支出をしっかり分けておくことを心掛けましょう。物品購入の際は1回の買い物でもプライベートと事業用で会計を分けたり、クレジットカードを2枚持ちして使い分けたりすると、プライベートと事業の混同が避けられます。

家事按分をする

個人事業主の場合、自宅の一部を事務所としていたり、スマホやパソコン、自家用車を事業でも兼用していたりと、プライベートと事業を兼ねた支出が発生している人は多いでしょう。そういったケースでは、事業利用の比率で「家事按分」し、算出した金額を経費として計上するようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

経費管理は、法人カードがあると便利

個人事業主や法人などの事業者は、法人カードを持つと、経費管理がスムーズです。個人カードと法人カードを持ち、プライベートと事業用の支出を日ごろから使い分けることで、経理業務のミスを減らすことができます。クラウド型会計ソフトとクレジットカードを連携しておけば、会計業務の手間の削減にもつながるでしょう。

法人カードは年会費がかかるものが一般的ですが、年会費を勘定科目の「支払手数料」で計上することができます。

さらに法人カードは、個人カードと同様に、利用に応じてポイントが貯まるものもあります。税金や、事務所の賃料、水道光熱費などの支払いをまとめれば、効率良くポイントを貯めることができてお得です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードのおすすめの法人カード

ここからは、個人事業主や法人におすすめの、三井住友カードの法人カードをご紹介します。

個人事業主におすすめ!三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

経費を計上する方法

個人事業主は、事業用とプライベート用の支出を日ごろから区別する必要があります。事業用支出に関する書類は、基本的に「取引年月日」「取引先名」「金額」が明記されたものを保管してください。

例えば、クレジットカードの明細書や、物品を購入した際の請求書・納品書、銀行振込の明細などです。ネットで物品商品を購入した際は、注文確定通知のメールや取引画面のプリントアウトでも支出を証明する書類として使えます。

領収書やレシートがもらえなかったり、紛失してしまったりしたケースでは、市販の出金伝票に「日付」「利用先の名称」「金額」「目的(サービス内容)」などを記入して保管しましょう。また、現金での支払いになら「現金出納帳」を記載しておくのも記録になります。

バスの乗車賃や、切符を購入して在来線を利用した際などの交通費については、出金伝票を記載することが多いと思われます。その場合は、業務日報などで交通費の裏付けとなる記録を残しておくとよいでしょう。

誤った経費計上によるペナルティ

税務調査で不適切な会計処理が発覚するなど、「本来納めるべき税額を納めていない」と判断されると、以下のようなペナルティが課されることがあります。

過少申告加算税

本来の税額より少ない額で申告した場合のペナルティです。正しい税額のうち、未納分に10%が加算されます。追徴課税が、当初の申告納税額と50万円とのいずれか多い金額を超えている部分については、15%の加算となります。

無申告加算税

納付すべき税額があるにもかかわらず納税していなかった場合のペナルティです。2024年1月1日(月)以後に法定申告期限が到来するもの(2023年分以降)については、正しい税額のうち、50万円までは15%、50万円を超えて300万円までの部分は20%、300万円を超える部分は30%が加算されます。

不納付加算税

源泉徴収による所得税などについて法定納期限までに完納されない場合に科されるペナルティです。正しい税額のうち、未納分に10%が加算されます。ただし、自主的に納付する場合は、5%の加算となります。

重加算税

「過少申告加算税」「無申告加算税」「不納付加算税」が生じる際に、偽装や隠ぺいなどを行った場合のペナルティです。

過少申告加算税と不納付加算税の対象の場合は、重加算税35%が加算されます。また、無申告加算税の対象となる案件は、重加算税40%が加算されます。

このようなペナルティによる影響は、銀行からの融資に及ぶ可能性があります。銀行の融資担当者は、融資の判断基準として、決算報告書のほか法人税の申告書もチェックしていることもあるからです。

法人税の申告書から税務調査による修正申告があったことがわかれば、修正申告内容の提出を求められ、融資に影響してくると考えられます。

経費になるもの・ならないものの見極めが節税のポイント!

経費になるかならないかの判断は、支出した費用が事業の運営に関係があるかどうかを基準にします。まずはどのような支出が経費にできるのかをきちんと把握しましょう。また、節税のためにも必要な経費をもれなく計上したいところですが、誤った経費処理はペナルティを課される場合があります。正しい知識を持つことが重要です。

また、個人事業主向けの法人カードを持つと、経費管理がスムーズになります。個人カードと法人カードを、用途によって日ごろから使い分けておけば、経理業務のミスを削減することができます。

三井住友カードの法人カードには、個人事業主におすすめの「三井住友カード ビジネスオーナーズ」があります。この機会に、法人カードを検討してみましょう。

よくある質問

Q1.経費とは?

事業に関連して発生するコストで、収益を得るために使用した費用のことです。取引先に贈るお中元やお歳暮を購入した代金は「接待交際費」、取材のための飛行機代・電車代などの交通費は「旅費交通費」など、事業に関係する支出は経費として計上することができます。

詳しくは以下をご覧ください。

Q2.経費になるものは?

経費になる代表的な勘定科目には、人件費、消耗品費、接待交際費、旅費交通費、研究開発費、新聞図書費、通信費、広告宣伝費、地代家賃、減価償却費、福利厚生費、修繕費、支払手数料、租税公課などがあります。それぞれしっかり把握しましょう。

詳しくは以下をご覧ください。

Q3.経費にならないものは?

プライベートで支出した費用など、事業と関係のない費用や法人税や法人住民税、個人の社会保険料などが挙げられます。個人事業主が支払う所得税や住民税なども、経費として計上することはできません。

詳しくは以下をご覧ください。

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

2025年4月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事