開業届の書き方(見本付き)と必要な書類や提出方法を解説

2024.12.05

開業届の書き方(見本付き)と必要な書類や提出方法を解説

開業届の書き方(見本付き)と必要な書類や提出方法を解説

2024.12.05

個人事業主として事業を始めるにあたり、税務署に提出する開業届。罰則はありませんが、所得税法上、開業日から1ヵ月以内に提出しなければならないとされています。初年度から青色申告をしたい場合には、マストです。ここでは、初めてでもすぐに分かる開業届の書き方について分かりやすく解説します。

こちらもあわせてご覧ください

開業届とは?

「開業届」は、個人が「事業を始めた」ということを税務署に知らせるための書類です。正式名称は「個人事業の開業・廃業等届出書」といいます。新たに事業所得、不動産所得や山林所得などが発生する事業を開始した方が、提出の対象者です。フリーランスの場合、法人ではなく個人の形態をとっている方が対象となります。

開業届の提出先と期限は?

開業届の提出先は、納税地を所轄する税務署です。事業の開始などの事実があった日から1ヵ月以内に提出します。なお、提出期限日が土曜日や日曜日、祝日などの場合は、この翌日が期限となります。

罰則はありませんが、所得税法上、開業日から1ヵ月以内に提出が必要です。忘れずに提出しましょう。

開業届の入手方法と用意するもの

開業届は、最寄りの税務署の窓口ですぐに受け取ることができます。このほか、国税庁のサイトからもPDFで取得することができますので、どちらかの方法で書類を入手しましょう。

記入にあたって必要になるマイナンバー、事業所の住所、開業日などが分かる書類を手元に用意しておくと、スムーズに記入できます。税務署に持参して提出する際、なりすまし防止のため本人確認書類の提示が求められます。郵送の場合も本人確認書類の写しが必要です。

また、税務署や国税庁で入手した書類に自身で記入する以外に、以下の2つの方法を選択することもできます。

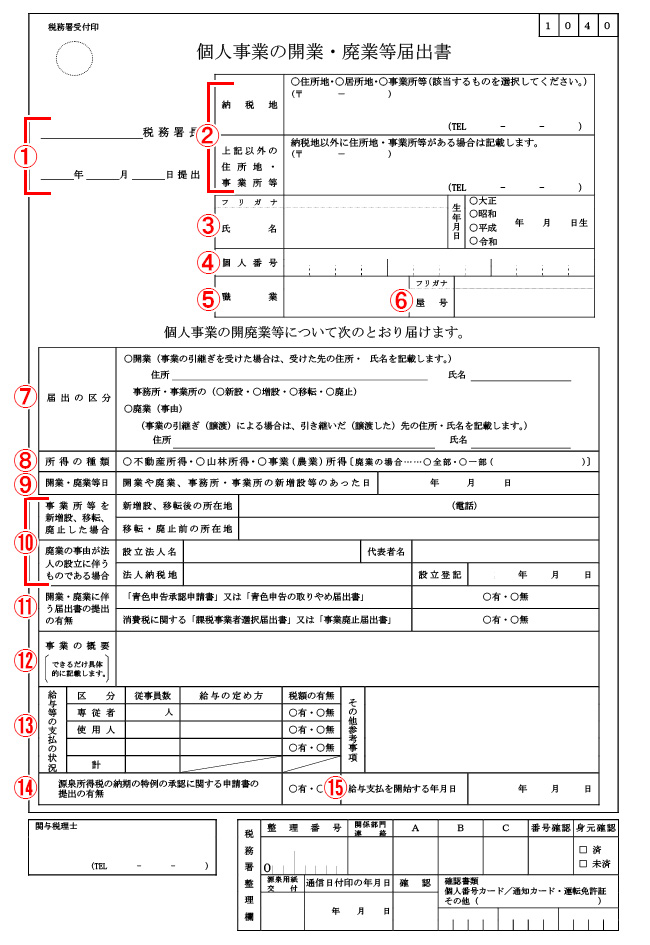

開業届の書き方と見本

ここからは、開業届の見本を参考にしながら、項目ごとの記入のしかたを解説していきます。

(出典)国税庁「個人事業の開業・廃業等届出書(提出用・控用)」を引用

別ウィンドウで「国税庁」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

なお、開業届は、最寄りの税務署の窓口、もしくは「国税庁」の以下ウェブサイトから取得することができます。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

1)納税地の税務署名、提出日

開業届を提出する所轄の税務署の名称と、提出する日付を記入します。税務署の名称は以下の国税庁の公式サイトで調べることができます。

提出する日付は、「開業日」から1ヵ月以内とされているので注意しましょう。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

2)納税地/上記以外の住所地・事業所等

「住所地」「居所地」「事業所等」のいずれかを選択し、納税地の住所を記入します。電話番号は固定電話のほか、携帯電話の番号でも問題はありません。

納税地は、基本的には生活の拠点となる自宅の場所を示す「住所地」です。住所地のほかに、事業を営むためのお店や事務所がある場合は、「事業所等」を選んで納税地としても構いません。「居所地」は、海外に住んでいて、日本に住所はないものの、活動場所は日本にあるといった場合に選びます。

下段の「上記以外の住所地・事業所等」の欄は、以下のような場合に記入します。

| 納税地は自宅にしたいが、事業所は別にある | 「納税地」に自宅の住所を記入する。 「上記以外の住所地・事業所等」に事業所の住所を記入する。 |

|---|---|

| 納税地は自宅ではなく事業所にしたい | 「納税地」に事業所の住所を記入する。 「上記以外の住所地・事業所等」に自宅の住所を記入する。 |

| 自宅とオフィスを兼ねている | 「上記以外の住所地・事業所等」には、特に記入する必要はない。 |

3)氏名/生年月日

氏名を記入します。生年月日も忘れずに記入しましょう。

4)個人番号

マイナンバーカード、または通知カードに記載されているマイナンバーを記入します。

5)職業

職業の欄には特別な決まりはなく、客観的に分かる名称であれば何を書いても構いません。ただし、業種によって、個人事業税が課税されなかったり、税率が異なったりする点には注意したほうがいいでしょう。業種ごとの税率は、各都道府県の税金に関するページに記載されています。

6)屋号

使用する屋号が決まっていれば、この欄に入力します。必須ではないので空欄でも問題ありません。

7)届出の区分

新規開業の場合は「開業」を選択し、そのほかは空欄とします。事業を引き継いだ場合のみ、住所、氏名を記入しましょう。

8)所得の種類

不動産による所得、山林による所得以外は「事業(農業)所得」になります。

9)開業・廃業等日

開業の事実があった日を記載しましょう。

開業した年に青色申告をしたい場合は、開業日から2ヵ月以内(1月15日までに開業した場合はその年の3月15日まで)に、青色申告承認申請書の提出が必要です。開業日から2ヵ月を過ぎて届け出をした場合は、翌年分の確定申告から適用されます。青色申告承認申請書は、開業届と同時に提出することもできます。

10)事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

それぞれ、新規開業の場合は記入不要です。

11)開業・廃業に伴う届出書の提出の有無

開業届に伴って、青色申告承認申請書や消費税の課税事業者選択届出書を提出する場合はチェックを入れましょう。

12)事業の概要

職業欄に記入した内容について、より具体的に記載します。例えば職業欄が「飲食業」なら、事業の概要は「宅配弁当の調理と販売」のように、何をするかが客観的に分かるような表記にしましょう。

13)給与等の支払の状況

家族従業員(専従者)や、家族以外の従業員(使用人)を雇用する予定がある場合に記入します。

| 従業員数 | 専従者、使用人、それぞれ雇用する人数を記入する。 |

|---|---|

| 給与の定め方 | 月給、日給、月給+ボーナスなど、給与の支払い方法を記入する。 |

| 税額の有無 | 源泉徴収する場合は「有」、しない場合は「無」にチェックする。 給与を支払う場合は基本的に源泉徴収をしますので、「有」になります。 |

14)源泉所得税の納期の特例の承認に関する申請書の提出の有無

源泉所得税は、原則として徴収した日の翌月10日が納期ですが、給与の支給人員が常時10人未満である源泉徴収義務者は、申請をすれば年2回にまとめて納めることができます。申請書を提出する場合は、「有」にチェックします。

15)給与支払を開始する年月日

従業員に対して、給与を支払う場合にのみ記入します。すでに支払っている場合はその日付を記入し、予定の場合は支払いを開始する予定日を記入します。

なお、14)に記載した源泉所得税の納期の特例を支払い開始から受けたい場合は、この支払い開始日の前月までに開業届や申請書を提出するようにしましょう。すでに給与を支払っている場合は、提出した日の翌月に支払う給与分から適用されます。

開業届の提出方法

開業届をどこで入手するか、書き方などは分かりました。では、開業届はどのような提出方法があるのでしょうか。なにかと忙しい個人事業主にとって、「開業届はインターネットで提出できないの?」と気になるでしょう。開業届の主な提出方法は、以下の3つです。

税務署の窓口

開業届は、所轄の税務署に持参して直接提出することができます。税務署の受付時間内に持参して提出すれば、書類について職員に直接質問ができるのもメリットです。

なお、提出方法によって本人確認書類が必要になるか否かが変わります。書面でマイナンバーを記載して税務署窓口で提出する場合、税務署窓口ではマイナンバーカードの確認が求められます。

また、今までは提出の際に控えとしてコピーを取り、その控えに税務署の収受日付印をもらえましたが、2025年1月1日(水)以降は申告書等の控えへの収受日付印の押なつが廃止となるので注意しましょう。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

郵送

郵送で提出することもできます。開業届を郵送で提出する場合もマイナンバーが確認できるものが必要です。

また、郵送の場合も今までは開業届の控えに税務署の収受日付印がもらえましたが、2025年1月1日(水)以降は収受日付印の押なつが廃止となり、もらえなくなるので注意しましょう。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

e-Tax

開業届は、e-Tax(国税電子申告・納税システム)での電子申告をすることもできます。書類を用意するよりもオンラインで提出したい方は、e-Taxを選びましょう。また、2025年1月から紙の書類への収受印が廃止されます。提出した履歴を残すためには、受信通知が残るe-Taxを選択することとなります。

開業届をe-Taxで提出するにはマイナンバーカード以外にICカードリーダライタまたはマイナンバーカードの読み取りに対応したスマートフォンが必要です。まず、ICカードリーダライタまたはスマホに、マイナンバーカードを読み込めるようにする「JPKI利用者ソフト」のインストールを行います。

JPKI利用者ソフトは、地方公共団体情報システム機構のポータルサイトでダウンロードができます。

(出典)「JPKI利用者ソフトのダウンロード」を参考

別ウィンドウで「地方公共団体情報システム機構」のウェブサイトへ遷移します。

続いてe-Taxの受付システムの「マイナンバーカードでログイン」を選択します。マイナンバーを読み込んで、指示どおりに手続きを進めましょう。このとき、マイナンバーカードを作成した際に登録した「利用者証明用電子証明書パスワード」「券面事項入力補助用暗証番号」が必要です。

e-Taxの「ダウンロード版ソフト」をインストールし、「個人事業の開業・廃業等届出」の欄から「個人事業の開業・廃業等届出書」を選んで必要な情報を入力して提出まで進められます。

また、会計ソフトの機能を利用することでも、簡単に開業届を提出できます。項目を埋めていくだけで自動的に開業届が作成され、ソフトによっては最短5分で開業書類を完成させることも可能です。また最高65万円の控除を受けるのに必要な青色申告承認申請書も同時に作成できます。

作成した書類はスマホからオンライン提出にも対応しているので、e-Taxよりも簡単に手続きを終わらせられるでしょう。また、e-Taxを利用して提出する場合は本人確認書類の提出は必要ありません。

個人事業主が開業届を出すメリット

ここでは開業届を出すことで得られる3つのメリットをご紹介します。

青色申告特別控除を利用できる

確定申告には「青色申告」「白色申告」がありますが、開業届と併せて青色申告承認申請書を提出すれば、青色申告を利用できるようになります。

青色申告の最大のメリットは、最高で65万円の青色申告特別控除が利用できる点です。まず、正規の簿記の原則に基づいて日々の取引を記帳し、確定申告時に貸借対照表と損益計算書を添付して提出することで、55万円の控除が受けられます。

さらに「e-Tax」による電子申告、または電子帳簿保存をすることで控除額が65万円まで上昇します。

開業届を出していないと青色申告承認申請書を提出することができないため、注意が必要です。青色申告はその年の3月15日まで(その年の1月16日以後、新たに事業を開始した場合には、その事業開始の日から2ヵ月以内)に「所得税の青色申告承認申請書」を税務署に提出した事業主が利用できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

屋号で銀行口座を開設できる

開業届を提出することで、個人名ではなく「屋号名」で銀行口座を開設できるようになります。屋号とは、店舗や事務所の名前のことです。

個人事業では屋号は必須ではありませんが、屋号を用いることで「商品やサービスの概要を知ってもらえる」「事業とプライベートの人間関係や収益などを区別しやすくなる」といったメリットもあります。プライベートなお金の出入りと事業のお金の出入りを混ぜたくない人は、開業届を出して屋号の口座を作成すると良いでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

事業を行っている証明になる

開業届を出していることで、対外的に「自分がビジネスをしている」ということが伝わるメリットもあります。

例えば銀行などから創業融資を受ける場合、一般的には審査時に開業届の控えの提出を求められます。また、小規模事業者や個人事業主が積み立てることによる退職金制度「小規模企業共済」に加入する手続きの際も、確定申告の控え(ない場合は開業届の控え)が求められます。

このように、個人事業主として融資を受けたり共済に加入したりしたい場合は、開業届を出しておいたほうが良いでしょう。また、国や地方自治体などが支給する補助金や助成金の申請にも、開業届の控えが必要な場合があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

開業届の提出前に押さえるべき注意点

開業届を提出することによるメリットを解説しましたが、注意点もあります。「基本手当が受けられない」「扶養から外れる可能性がある」といった点を押さえておきましょう。

基本手当が受けられない

個人事業主は、基本手当が受けられません。一般的に「失業手当」や「失業給付」などと呼ばれることが多いですが、雇用保険での正式名称は基本手当です。この基本手当は、雇用保険の被保険者であった方が離職し、受給要件を満たしている場合に、失業中の生活の安定を図りつつ求職活動をしやすくすることを目的に支給されます。

個人事業主は経営者の立場にあり、「仕事を探している求職者」の状態ではないため、基本手当は受けられないことを把握しておきましょう。

配偶者の扶養から外れてしまう可能性がある

配偶者の被扶養者である方が個人事業主になることで、扶養から外れてしまう場合もあるので注意しましょう。例えば、年収が130万円以上になると、被扶養者の収入要件を満たさなくなり、保険料を自分で支払うことになります。

また、配偶者の健康保険組合によって、個人事業主が被扶養者になれるかどうか一定の条件を設けている場合もあります。開業を考えている専業主婦の方などは気を付けましょう。

個人事業主の方におすすめの三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

開業届の記入・提出は意外と簡単

開業届の記入と提出は、それほど難しいものではありません。特に、国税庁のサイトから入手できるPDFは、適宜の作業場所にダウンロードすると直接編集して印刷まで行えるようになっています。編集作業が終わったら、きちんと保存するようにしましょう。

なお、青色申告を希望する場合は、開業届のほかに「青色申告承認申請書」の提出が必要です。申請書は開業日から2ヵ月以内(1月15日までに開業した場合はその年の3月15日まで)に、提出が必要です。開業日から2ヵ月を過ぎて届け出をした場合は、翌年分の確定申告からの適用です。開業届の提出時に一緒に提出することをおすすめします。

よくある質問

Q1.開業届の入手方法は?

開業届は、最寄りの税務署の窓口ですぐに受け取ることができます。国税庁のサイトからもPDFで取得することができますので、どちらかの方法で書類を入手するのがおすすめです。

詳しくは以下をご覧ください。

Q2.開業届の書き方は?

開業届の書き方は簡単です。ここでは、開業届の項目15個に関する書き方を、開業届の見本を添えて徹底解説しました。特に注意したいポイントは、提出する日付は開業日から1ヵ月以内とされている点、職業について特に決まりはありませんが業種によって個人事業税が課税されなかったり税率が異なったりする点です。

また、開業した年に青色申告をしたい場合は、開業日から2ヵ月以内に青色申告承認申請書を提出する必要があるため、開業届と一緒に提出すると良いでしょう。

詳しくは以下をご覧ください。

Q3.開業届の提出方法は?

開業届の提出方法は、税務署の窓口へ直接持参する方法、書類を郵送する方法、e-Taxを使う方法の3つです。書類を用意するよりもオンラインで提出したい方は、e-Taxを選びましょう。なお、税務署窓口に直接または郵送で提出する場合は、本人確認書類(マイナンバーを確認できるもの)の提示が必要です。

詳しくは以下をご覧ください。

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

税理士法人みらいサクセスパートナーズ

2024年12月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事