個人事業主から法人化するメリットやデメリット、タイミングをやさしく解説

2023.07.03

個人事業主から法人化するメリットやデメリット、タイミングをやさしく解説

個人事業主から法人化するメリットやデメリット、タイミングをやさしく解説

2023.07.03

個人事業主のなかには、事業拡大や節税対策として法人化を検討している方も多いのではないでしょうか。個人事業主から法人へ切替えることは多くのメリットがある一方、いくつかの注意点もあります。法人化を検討する際は、設立の流れや課される税金についても理解しておくことが大切です。

ここでは、個人事業主が法人化するメリット・デメリット、タイミングなど、基礎からわかりやすく解説します。

こちらもあわせてご覧ください

法人化(法人成り)とは、株式会社や合同会社などの法人を設立して、個人事業主として営んできた事業を引き継ぐことです。

個人事業主が法人化すると、「節税対策ができる」、「社会的信用がアップする」など、いくつものメリットがあります。しかし、「メリットがあるとは聞いたことがあるけれど、具体的なことはわからない」、「手続きが複雑そう」「費用はどのくらいかかるのか?」といった悩みや不安を抱えている方は多いです。

まずは、個人事業主と法人の違いについて詳しく見ていきましょう。

同じ事業を営む場合でも、個人事業主と法人には費用面や税制面での違いがあります。個人事業主が法人化するとどのような変化が生じるのか、事前にしっかりと確認しておくことが大切です。

個人事業主は、開業届(個人事業の開業・廃業等届出書)を所轄の税務署に提出することで開業することができ、手続きにあたっての費用はかかりません。

一方、法人の場合は、会社の設立にあたって定款の作成や役員の選任などを行う必要があります。とくに株式会社を設立する場合は、公証役場にて定款の認証を受ける必要があるため、設立が完了するまでには一定の時間がかかります。

また、法人は設立時に「登録免許税」がかかることも大きな違いです。個人事業主は費用をかけずに開業することが可能ですが、株式会社の場合は最低15万円、合同会社の場合は最低6万円の登録免許税が発生します。

個人事業主と法人では課される税金にも違いがあります。

個人事業主として事業を営む場合、事業で得た所得に対して「所得税」が課されます。個人の所得税は、課税所得に応じて税率が決められる「累進課税制度」が採用されているため、所得の金額が大きくなるほど税率が高くなるしくみです。

一方、法人の場合は「法人税」が課されますが、原則23.20%の税率が適用され、個人の所得税のように「所得が増えるほど税率が高くなる」ということはありません。さらに資本金1億円以下の中小企業のうち、年間800万円以下の所得については15%の税率が適用されるため、5~45%の所得税率が適用される個人事業主と比較すると、所得金額によっては法人化することで税負担が軽減されることがわかります。

個人事業主と法人は、どちらも所得を得るためにかかった費用を「必要経費」として所得から差し引くことができます。

しかし、一部の経費については個人と法人で取り扱いが異なります。例えば、経営者自身に対する給与の支払いがその例です。個人事業主には自らへの「給与」という概念はなく、事業で得た所得はすべて「個人の所得」としてみなされます。

一方、法人の場合は代表者個人とは別人格であるため、役員に対する給与は「人件費」に該当し、経費として計上することができます。

そのほかにも「法人を契約者にした保険の支払いを経費にできる」など、法人は経費に計上できる項目が増えることが特徴です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

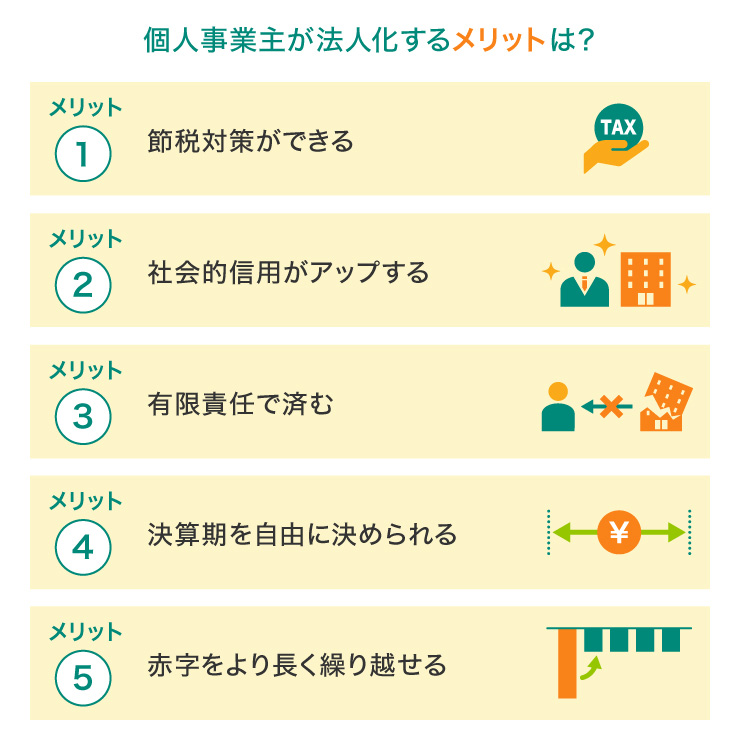

個人事業主が法人化することには、おもに次の5つのメリットがあります。それぞれ詳しく見ていきましょう。

まず、法人化すると、個人事業主よりも節税対策の幅が広がります。前述のとおり、法人は個人事業主に比べて計上できる経費が多いという特徴があります。役員に対する給与は「役員報酬」や「役員給与」として経費計上が可能です。さらに、所得税と法人税では税率も異なるため、一定以上の所得が発生する場合には、法人化によって税負担を軽減できる場合もあります。

また、個人事業主で保険に加入している場合、生命保険料控除を使って所得控除を受けることはできるものの、支払った生命保険料を経費にすることはできません。しかし、法人化して保険の契約者を法人名義にした場合、生命保険料も「支払保険料」として経費計上できるようになります。

このように、法人は個人事業主に比べて節税対策の選択肢が多いため、個人事業主で安定した利益を上げている方は、法人化することで節税しやすくなるメリットがあります。

法人化すると社会的信用がアップすることもメリットのひとつです。

ビジネスを行ううえで、取引先や顧客から信頼を得ることは大切なポイントです。個人事業主の場合、いつでも廃業届を出せば事業をやめられますが、法人の場合はそうはいきません。とくに株式会社の場合は、本店所在地や設立年月日、役員に関する情報などが法務局に登記されており、第三者でもそれらの登記情報を確認できるため、個人事業主に比べて信用を得やすくなります。

また、法人は厳密な経理処理を行っていることも社会的信用につながるポイントです。個人事業主は、事業資金とプライベートの資金の境目があいまいになってしまうことも珍しくありません。しかし、法人の場合は会計処理に細かい決まりがあり、事業年度ごとに詳細な決算書も作成されています。

このように、法人は煩雑な手続きを経て事業を継続していることから、取引先や顧客からの信頼につながりやすくなります。

事業に対する責任の負い方も個人事業主と法人の違いのひとつです。

個人事業主の場合、事業で発生した借入金や取引先への支払いの義務をすべて個人で負う必要があります。もし事業が上手くいかずに取引先への未払い金が生じた場合、個人の資産を充ててでも支払いを行わなければなりません。

一方、法人の場合は出資した金額に応じて責任を負う「有限責任」となります。万が一事業が立ち行かなくなった場合、出資金を失ってしまうものの、それ以上の責任を求められることはありません。

個人事業主の場合、1月1日~12月31日までの1年間に生じた所得について、翌年の3月15日までに確定申告書を提出するように定められています。そのため、事業活動と確定申告の手続きで慌ただしくなることもあるでしょう。

一方、法人の場合は「各事業年度に係る計算書類を作成しなければならない」とされているものの、その決算期は自由に決められます。「事業の繁忙期を避けて決算期を設定する」といったことも可能となり、よりスムーズに事業を進められるメリットがあります。

個人事業主と法人では、赤字を繰り越せる期間にも違いがあります。

個人事業主は確定申告を行うことで赤字の繰越控除が認められていますが、その期間は3年間です。一方、法人の場合は、10年間赤字を繰り越すことができ、個人事業主に比べてより長く繰越控除ができるメリットがあります。

例えば大きな赤字が出た場合、3年間では相殺しきれない場合もあるでしょう。大きな損失が発生したケースでは、より長い期間赤字を繰り越せる法人の方が、税務上のメリットが大きいといえます。

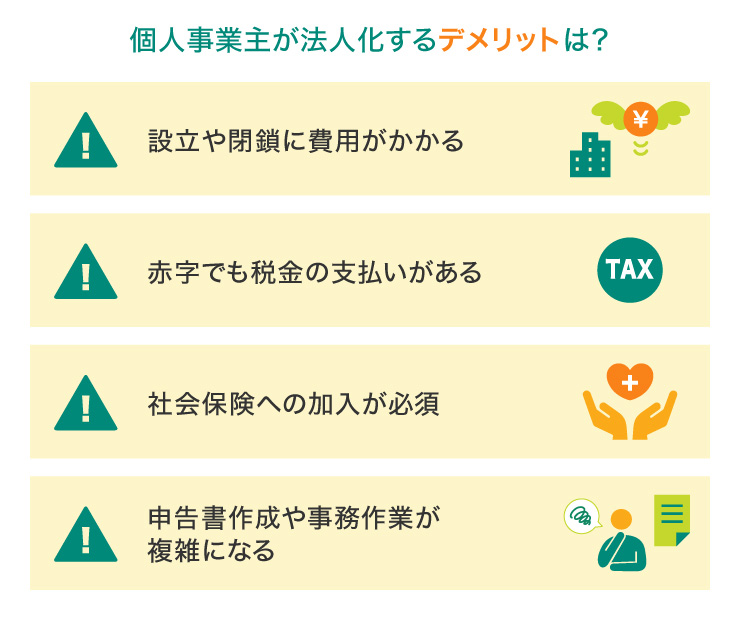

法人化には多くのメリットがある一方、次の4つのデメリットも存在します。法人化を検討する際は、あらかじめデメリットについても理解しておきましょう。

個人事業主は開業届を提出する程度で事業を始めることができるので、手続きに特別な費用はかかりません。

しかし、法人の場合は設立時にいくつかの費用が発生します。必要となる費用は法人の種類によって異なりますが、株式会社の場合は登録免許税や定款の認証手数料などで、22万円~24万円ほどの費用がかかる見通しです。

また、費用がかかるのは設立時だけではありません。法人を解散する際にも、解散登記や清算人の登記に登録免許税の支払いが発生します。加えて、登記の手続きを司法書士に頼んだり、解散後の税務手続きを税理士に依頼したりすれば、その分の報酬も必要となります。

個人事業主で赤字となった場合、基本的に所得税や住民税が課されることはありません。

一方、法人で赤字となった場合、「法人事業税」や「法人税」はかからないものの、「法人住民税」を支払う必要があります。法人事業税や法人税は、事業で得た所得を基準に計算されるため、赤字の場合は支払い義務が生じません。

しかし、法人住民税では資本金や従業員数に応じて課税される均等割があるため、たとえ赤字決算の場合でも納税する義務があります。

個人事業主の場合、従業員が5人未満であれば厚生年金や健康保険への加入を任意とすることができます。

しかし、法人の場合は従業員の人数にかかわらず、すべての法人に社会保険への加入が義務付けられています。従業員を雇う企業側は、従業員の厚生年金や健康保険料の半分を負担しなければならないため、個人事業主として従業員を雇う場合に比べて、人件費が増加しやすくなるでしょう。

法人化を行うと、個人事業主にはなかった事務作業が発生します。

例えば、株式会社の場合は事業年度ごとに決算書を作成し、株主総会で承認を得る必要があります。そのほかにも、従業員の社会保険の手続きや株主総会の議事録の作成など、法人特有の事務作業を行わなければなりません。

法人化したあとに「思ったよりも事務作業に手間がかかる」と後悔することのないように、あらかじめ必要な事務作業について理解しておくことが大切です。

個人事業主が法人化を検討するタイミングにはさまざまな判断基準がありますが、おおまかな目安として「売上から経費を差し引いた金額(利益)が600万円程度に届くころ」が挙げられます。

前述のとおり、個人事業主は所得が増えるほど適用される所得税の税率が高くなります。一方、法人税の税率は最大でも23.20%となっているため、個人事業主でそれ以上の所得税率が適用される場合は法人化を検討すべきタイミングといえるでしょう。

また、もうひとつのタイミングとして「売上が1,000万円を超えたとき」も挙げられます。1年間の売上が1,000万円を超えると、「課税事業者」として2年後から消費税を納付しなければなりません。しかし、売上が1,000万円を超えた翌年に法人化すれば、「免税点制度」を活用して設立後2年間の消費税の納税を免除できるようになります。

前年や前々年の売上が1,000万円を超えた場合は、消費税を節税する観点から法人化を検討してもよいでしょう。

ただし、2023年10月からインボイス制度が始まるため、売上1,000万円の免税事業者であっても、事業内容によっては自ら課税事業者を選択し、インボイス登録を行うケースが増加すると考えられます。従って、法人化による免税点制度の活用を検討する場合には、インボイス登録の必要性についても十分に考慮しましょう。

将来的に法人化を検討している個人事業主の方にも、法人用クレジットカードである「法人カード」を作成することがおすすめです。

法人カードには、支出をまとめて管理しやすくなるメリットがあります。取引先への支払いや備品の購入などを法人カードで決済すれば、毎月の支出を利用明細で確認できるようになります。

さらに、法人カードと会計ソフトを連携させることでそのまま明細を取り込んでくれるため、経費の計上漏れを防ぐことにも役立ちます。

法人カードのなかには空港ラウンジサービスや海外旅行傷害保険など、ビジネスシーンで役立つ特典が付帯されているものもあるので、この機会にお申し込みを検討してみましょう。

ここでは、三井住友カードのなかでおすすめの法人カードをご紹介します。

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

2023年10月よりインボイス制度が開始されます。このインボイス制度は、一般的に免税事業者の個人事業主への影響が大きいといわれています。

インボイス制度とは、請求書(インボイス)に記載された消費税額のみを仕入税額控除の対象とする新しい制度です。インボイス制度が始まると、課税事業者は仕入税額控除を受けるために、取引先へインボイスの発行を求めます。しかし、インボイスを発行できるのは事前に登録を受けた事業者のみであり、課税事業者でなければ登録を受けることができません。

免税事業者の個人事業主が登録事業者となると消費税の納税義務が発生するため、その分税負担が増えてしまう心配があります。とはいえ、インボイスを発行しない免税事業者のままでいると、取引の減少につながることもあるかもしれません。

現在、免税事業者の個人事業主は、インボイスの登録申請をして課税事業者となるのか、免税事業者のまま事業を行うのかよく考えておく必要があります。

株式会社を設立する際は、次の流れに沿って手続きを行います。

株式会社の設立は、個人事業主の開業とは違い、さまざまな手続きが求められます。スムーズに設立手続きを進められるよう、あらかじめ手続きの流れを確認しておきましょう。

個人事業主から法人化すると、多くのメリットがあります。しかし、その一方で「事務作業が複雑になる」、「赤字でも税金が発生する」といった注意点も存在します。事業拡大や節税対策として法人化を検討している方は、メリット・デメリットをよく理解したうえで事業の方針を決定しましょう。また、インボイス制度に関する情報もしっかりチェックしておくことが大切です。

よくある質問

個人事業主と法人は、設立時の流れや費用、課される税金、計上できる経費に違いがあります。個人事業主は開業届を提出することで開業することができますが、法人の場合は定款の作成や役員の選任が必要となるうえ、登録免許税などの費用も発生します。また、個人事業主は事業所得に対して所得税が課される一方、法人は法人税が課される点も大きな違いです。

詳しくは以下をご覧ください。

Q2.個人事業主が法人化するメリットとは?

個人事業主が法人化すると、節税対策の幅が広がるメリットがあります。法人は個人事業主に比べて計上できる経費の項目が多いため、その分課税所得を圧縮できる期待があります。また、そのほかに「社会的信用がアップする」、「有限責任で済む」、「決算期を自由に決められる」、「赤字をより長く繰り越せる」といった点も法人化する大きなメリットです。

詳しくは以下をご覧ください。

法人化のタイミングとして、「1年間の利益がおよそ600万円程度に届くころ」が挙げられます。個人の所得税は所得が大きくなるほど税率が高くなりますが、法人税は最大でも23.20%の税率です。法人税の税率よりも高い税率が適用されるようになれば、法人化を検討するとよいでしょう。また、年間売上が1,000万円を超えて消費税の課税事業者となるときも、法人化を検討したいタイミングです。インボイス登録の必要性も踏まえて、法人化による効果を検証してください。

詳しくは以下をご覧ください。

服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

2023年7月時点の情報なので、最新の情報ではない可能性があります。

あわせて読みたい記事