福利厚生費とは?要件や具体例、メリットなどを解説

2024.05.01

福利厚生費とは?要件や具体例、メリットなどを解説

福利厚生費とは?要件や具体例、メリットなどを解説

2024.05.01

福利厚生とは、企業が従業員のために提供する給与以外のサービスのことです。

福利厚生が充実している企業は、「社員思いの良い会社」と人気が高くイメージも良くなり、優秀な人材を獲得できる可能性があります。また、節税にもつながり、良い影響が期待できます。

ここでは、福利厚生の基礎知識と、節税のためにも知っておきたい福利厚生費になるものとならないものの違いについて解説します。

三井住友カード ビジネスオーナーズ

一般/ゴールド

法人代表者・個人事業主の皆さまのビジネスをサポート

福利厚生費とは?

福利厚生費とは、企業が従業員に提供する福利厚生のサービスにかかった費用のうち、税務会計上の「経費」にできる費用を指します。例えば、慶弔見舞金、社員旅行の費用などは、福利厚生費の代表的な例です。

しかし、福利厚生費と認められるには要件があり、企業が従業員のために支出した費用のすべてが福利厚生費と認められるわけではありません。

福利厚生費は2種類に分けられる

企業が社員へのサービス提供にお金を使ったとしても、そのすべてが「福利厚生費」にあたるわけではありません。福利厚生費には、大きく分けて「法定福利費」と「法定外福利費」の2種類があります。

法定福利費

法律で義務付けられている福利厚生に関する費用のことです。経営者が社員を直接雇用する場合、支払う義務があるとされる社会保険料や労働保険料を法定福利費と呼びます。

具体的には、法人および5人以上の従業員がいる個人事業主は、原則として社会保険制度に加入し、その社会保険料を負担することを義務付けられています。事業主が負担した社会保険料は、会計処理では「法定福利費」に計上します。

法定外福利費

義務である法定福利費以外に、企業が任意で実施する福利厚生の費用のことです。

例えば、通勤手当の支給、育児支援、社員食堂の提供など、企業によってさまざまなものがあることが特徴です。このような社員サービスのために事業主が支出したお金は、基本的に福利厚生費として処理しますが、ものによっては福利厚生費には含まれない(認められない)場合もあります。

福利厚生費に該当する要件

法定福利費を含む福利厚生費は「法人税を計算する際に収益から差し引くことができる費用」となる「損金」に算入できるため、福利厚生費が大きくなればその分利益は減少します。

そうすると、利益に対してかかる法人税も安くなるので、福利厚生費が増えることは節税につながります。

しかし、前述のとおり、たとえ福利厚生のための支出を行ったとしても、そのすべてを福利厚生費として処理できるわけではありません。

税務会計上、損金に算入できる福利厚生費は、次の3つの要件すべてを満たすものに限られています。

例えば、一部の社員しか使えない保養地の購入やあまりに豪華すぎる社員旅行などの費用は、福利厚生費として認められないのです。

福利厚生費として計上できるか否かの具体例

ここでは、福利厚生費として計上できる要件について、具体的な事例とともにさらに詳しくご紹介します。

慶弔見舞金

従業員や役員に対し、慶事・弔事の際に一定の基準に従って支払う見舞金などは、福利厚生費として計上できます。

具体的には、結婚祝い、出産祝い、香典、お見舞い金のほか、お祝いまたはお見舞いの品や式場に飾る花にかかった費用などがこれにあたります。

なお、取引先など相手が社外の人の場合は、「接待交際費」となります。

健康診断の費用

従業員や役員が健康診断や人間ドックを受けるための費用は、福利厚生費として計上できます。

ただし、前述の原則に則り、次の3つの要件すべてを満たす必要があります。

忘年会や新年会の費用

忘年会や新年会など、レクリエーションに関する費用も福利厚生費として計上できますが、以下のすべてを満たすことが要件です。

なお、会社が支払う代わりに、従業員に現金で支給すると「従業員への給与」とみなされ、所得税の課税対象となる場合があります。

社員旅行の費用

社員旅行の費用は、次の2つの要件を満たす場合、福利厚生費として計上できます。

ただし、自己都合で旅行に参加しなかった人に現金を支給した場合や、実態が取引先との接待旅行である場合、あるいは役員だけで旅行する場合は、福利厚生費とはみなされず、給与や接待交際費などとして処理することになります。

(出典)国税庁ホームページ「No.2603 従業員レクリエーション旅行や研修旅行」を参考

別ウィンドウで「国税庁」のウェブサイトに遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

通勤手当

従業員の通常の給与に加算して支給する通勤手当は、一定の限度額まで非課税となっており、福利厚生費として認められます。非課税となる限度額は以下の表のとおりです。

通勤手当の1ヵ月当たりの非課税限度額

(出典)国税庁ホームページ「通勤手当の非課税限度額の引上げについて」を参考に作成

別ウィンドウで「国税庁」のウェブサイトに遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

住宅手当

従業員が個人で契約した賃貸住宅の家賃の一部を会社が負担する制度です。また、似たような制度として社宅などを設けている会社もあります。もちろん、全従業員・役員がこの制度を利用できることが要件です。

外部の福利厚生施設利用の費用

自社で用意するのが難しいため、外部の福利厚生サービスを利用している場合、その利用のために支出したお金は福利厚生費として計上できます。

交際費等の損金不算入制度とは

交際費等とは、交際費、接待費、機密費そのほかの費用です。法人が得意先や仕入れ先といった事業関係者に対して行う接待、饗応、慰安、贈答などのために支出する費用をいいます。

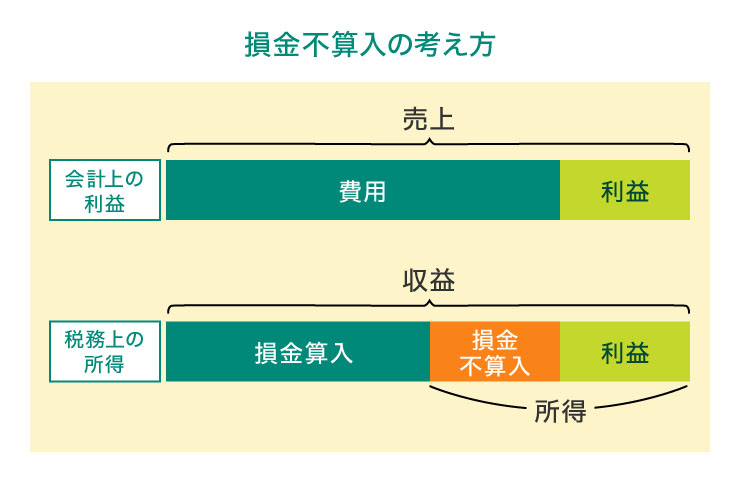

原則として、交際費等は全額が損金不算入とされています。損金不算入とは、会計上は費用になりますが、税法上の損金として認められていないものを指します。以下のグラフで示したように所得から差し引くことができず、負担する税金が増える要因となります。

この損金不算入となる項目は、交際費をはじめ役員賞与、寄付金、法人税や法人住民税などが該当します。節税対策を行うためには、損金について正しく理解したうえで支出を管理し、適切に経費を計上することが重要です。

(出典)国税庁ホームページ「No.5265 交際費等の範囲と損金不算入額の計算」を参考

別ウィンドウで「国税庁」のウェブサイトに遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

福利厚生費と交際費等の違い

これまでに説明したとおり、原則として福利厚生費は損金に算入できますが、交際費等は損金不算入となり、法人税の算出において重要なポイントとなるため、区分を理解しておくことが大切です。

ここで、福利厚生費と交際費等の違いを整理しておきましょう。

得意先や仕入れ先などの事業関係者に行う接待や贈答などの費用は交際費等、従業員の慰安のために行う旅行やイベントなどの費用は福利厚生費となります。

(出典)国税庁ホームページ「No.5261 交際費等と福利厚生費との区分」を参考

別ウィンドウで「国税庁」のウェブサイトに遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

インボイス制度導入後に免税事業者に経費を支出した場合

2023年10月1日(日)にインボイス制度が開始されました。制度導入による事業者の負担を軽減するために6年間は経過措置が設けられていますが、2029年9月30日(日)で終了する予定です。

では2029年10月以降、課税事業者である法人が免税事業者に経費を支出し、福利厚生費として計上する場合どのように処理したらよいかを見ていきましょう。

例えば、ある法人が、免税事業者が営む国内の店舗で従業員の慰安のため飲食を行い、その対価として現金で11万円を支払ったとします。この法人は税抜経理方式で経理しており、以下のように支払対価の額の110分の10相当額を仮払消費税等の額として経理し、決算時に雑損失として計上しました。

支出時

決算時

経過措置後は、税務上は適格請求書発行事業者以外の者からの課税仕入れについて、仮払消費税はないことになるため、仮に法人の会計において仮払消費税として処理した金額がある場合には、その金額を取引の対価の額に算入して法人税の所得金額の計算を行います。よって上記のケースでは、会計上の仕訳は福利厚生費10万円、仮払消費税等1万円ですが、税務上の仕訳は福利厚生費11万円となります。

(出典)国税庁ホームページ「インボイス制度導入後(令和11年10月~)に免税事業者に経費等を支出した場合の法人税の取扱い」を参考

別ウィンドウで「国税庁」のウェブサイトに遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

企業が福利厚生を充実させるメリット・デメリット

ここからは、企業にとって福利厚生を導入することのメリット・デメリットについて紹介します。

メリット

福利厚生の充実は、一見、費用を支出する企業には負担ばかりが大きいように見えます。しかし、支出の見返りとして、次のようなメリットが期待できます。

優秀な人材を確保しやすくなる

多くの求職者にとって、福利厚生が充実しているか否かは、企業選びの重要なポイントです。従業員にと

って魅力的な環境、働きやすい制度を提供できれば、優秀な人材が自社を選んでくれる可能性が高まります。

社員のモチベーションアップ

近年の研究の結果、社員の幸福は生産性をアップさせ、不幸は生産性を低下させることが報告されています。福利厚生の充実によって社員の幸福度やモチベーションのアップにつながり、ひいては会社の業績にも良い影響を与える可能性が期待できます。

社員が心身の健康を保てる

社員が心身の健康を損なって休職・退職してしまうのは、経営者にとって最も避けたい事態です。福利厚生によって十分な休養やリフレッシュの機会を提供できれば、社員が心身の健康を保つことにも役立ちます。

デメリット

福利厚生のメリットの一方で、その導入・充実の際にネックとなりそうなデメリットとして、以下のようなものがあります。福利厚生を実際に導入する際は、これらの問題をどう解決するかがポイントとなります。

コストがかかる

福利厚生のサービスを提供するには、当然コストがかかります。コストに見合う結果が得られない場合、経営の負担となります。

管理の手間、負担が発生する

従業員が福利厚生のサービスを利用する際の手続き、利用後の処理などの事務負担が発生します。

利用率の差により不満が出ることがある

全社員に歓迎され、誰もが利用しやすい福利厚生サービスを用意することは容易ではありません。サービスが自分に合わないと感じる方、利用したくてもできない方が出ると、不公平感から社員が不満に感じる可能性があります。

福利厚生費の経理処理には法人カードが便利

ここまで解説してきたように、福利厚生費の内訳は多岐に渡ります。こうした煩雑な経費処理におすすめなのが法人カードです。経費の支払いをクレジットカードに集約すれば、毎月の出費を明細書1枚で把握できます。さらに、会計ソフトとの連動で帳簿作成の時間を短縮し、経理業務を効率化できます。

法人カードなら、ほかにもお得な優待サービスの付帯や、ポイントが貯まるメリットもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードでおすすめの法人カード「ビジネスオーナーズ」

法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に一般カード、ゴールドカードの2種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費無料(ゴールドは条件あり)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

節税のためにも正しい知識を

福利厚生の充実は、良い人材を獲得するためにも重要なことです。しかし、福利厚生のために支出した費用だとしても、必ずしも福利厚生費として計上できるとは限りません。

福利厚生費と認められるには、機会の平等性、金額の妥当性、現物支給でないことなどが担保されている必要があります。福利厚生費として計上できるか否かを正しく判断することは、節税のためにも大事なことです。しっかりとチェックして、会社経営に役立ててください。

よくある質問

Q1.福利厚生費とは?

福利厚生費とは、企業が従業員に提供する福利厚生のサービスにかかった費用のうち、税務会計上の「経費」にできる費用のことです。例えば、慶弔見舞金、社員旅行の費用などは、福利厚生費の代表的な例です。

詳しくは以下をご覧ください。

Q2.福利厚生費に該当する要件は?

税務会計上、損金に算入できる福利厚生費は、「機会の平等性」「金額の妥当性」「現物支給でないこと」という3つの要件すべてを満たすものに限られています。つまり、全従業員を対象として支出する金額が常識的に考えて妥当な範囲である必要があります。

詳しくは以下をご覧ください。

Q3.福利厚生費の経理処理に便利なのは?

福利厚生費の内訳は多岐に渡ります。煩雑な経費処理におすすめなのが法人カードです。経費の支払いをクレジットカードに集約すれば、毎月の出費を明細書1枚で把握できます。また、会計ソフトとの連動で帳簿作成の時間を短縮し、経理業務を効率化できます。

詳しくは以下をご覧ください。

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

税理士法人みらいサクセスパートナーズ

2024年5月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事