-

法人カードの選び方

2025.06.10

法人カードと法人デビットカードの違いについて、メリット・デメリットや選び方を解説

法人デビットカードは、法人カード(クレジットカード)と比較すると、その特徴や使い方に大きな違いがあります。この違いを理解しておくと、企業の規模や資金状況、利用目的によって適切に使い分けることができるようになります。

ここでは、法人デビットカードのメリット・デメリットをはじめ、法人カードとの違いについて詳しく解説します。

こちらもあわせてご覧ください

法人デビットカードとは?

法人デビットカードは、法人の銀行口座と直接紐付けられたカードです。一般的なデビットカードと同様に、利用した金額が即時に口座から引き落とされて決済が完了するため、資金管理が明確になるというメリットがあります。法人の事業用途に特化しており、経費の支払いや日常的な取引に活用できる決済手段です。

デビットカードの種類や法人カードとの違いについて詳しく見ていきましょう。

デビットカードは2種類ある

デビットカードには「J-Debit」と「ブランドデビット(国際ブランド付き)」の2種類があります。

J-Debitは、手持ちのキャッシュカードをそのままデビットカードとして利用できるサービスです。J-Debitマークのある加盟店で利用でき、年会費や利用手数料は無料です。利用は日本国内の加盟店に限られ、金融機関によって利用可能時間が異なる場合があります。

一方、ブランドデビットは、VisaやMastercard®、JCBなどの国際ブランドが発行するカードです。国内外の多くの加盟店やオンラインショッピングでも利用できるため利便性が高く、原則24時間365日利用できます。ただし、カードによっては年会費がかかる場合もあります。

法人カードとの違い

法人カードと法人デビットカードの最大の違いは決済のタイミングです。この基本的なしくみの違いによって、審査の有無や利用可能範囲などが大きく異なります。特に、創業間もない企業や使いすぎを防ぎたい場合は、法人デビットカードが適しているでしょう。

以下の表では、両者の主な違いを7つの観点から比較しています。

| クレジットカード | デビットカード | |

|---|---|---|

| お支払い口座 | 指定した口座 | 紐付けた法人口座のみ |

| 引き落としのタイミング | 後払い(1~2ヵ月後) | 即時引き落とし |

| 審査の有無 | あり | 基本的になし |

| 支払い方法 | 1回・分割・リボ払い | 1回のみ |

| 利用限度額 | 審査結果で決定 | 口座残高が上限 |

| ポイント還元 | 多くのカードで還元あり | 還元されにくい |

| 付帯サービス | 充実 | 少ない・なし |

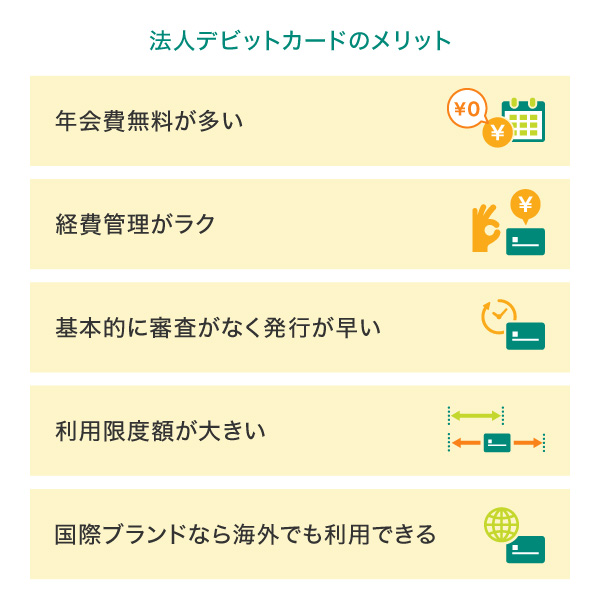

法人デビットカードのメリット

法人デビットカードには、資金管理から業務効率化まで、ビジネスを円滑に進めるためのさまざまなメリットがあります。特に、創業から間もない企業や経費管理を徹底したい企業にとって、大きな味方となります。法人デビットカードのメリットについて詳しく見ていきましょう。

年会費無料が多い

法人デビットカードには、クレジットカードよりコストがかからないというメリットがあります。多くの場合、法人カードは数千円から数万円の年会費がかかります。利用頻度が少ない企業では、この年会費が負担になることもあるでしょう。

一方、法人デビットカードは口座残高内での利用が基本となるため、年会費が無料、または非常に安価に設定されています。これにより、カード維持のためのランニングコスト削減が可能です。例えば複数のカードを発行する必要がある場合や、スタートアップなど経費削減を重視する企業にとって、年会費の負担が少ないことは大きなメリットとなります。

経費管理がラク

法人デビットカードの最も特徴的な機能は、利用と同時に銀行口座から即時引き落としが行われる点です。

この即時決済には、経費管理をラクにするという大きなメリットがあります。

まず、クレジットカードのように「未払金」として計上する必要がないため、経理担当者の負担が軽減されます。利用した時点で支払いが完了するため、月末や締め日などを気にする必要もありません。そして、銀行口座の残高以上は決済できないため、使いすぎの防止にもつながります。

また、リアルタイムで資金の流れを把握できるため、予算管理も容易になります。支出が即座に反映されるため、現在の資金状況が一目で分かり、予期せぬ資金ショートを防ぐことができます。資金や経費の管理を厳格に行いたい企業にとって、この即時性は価値のある機能となるでしょう。

基本的に審査がなく発行が早い

法人デビットカードは基本的に与信審査がありません。これは口座の残高内でしか利用できないというしくみによるもので、この特徴により、創業間もない企業やベンチャー企業でも比較的容易に発行できます。

法人カードの場合、企業の信用力や財務状況などが厳しく審査され、創業間もない企業では審査に通らないケースも少なくありません。

また、審査には通常2~4週間程度の時間がかかりますが、法人デビットカードは申し込みから数日~2週間程度で発行されるものが多く、すぐにオンライン決済環境を整えたい場合に便利です。

利用限度額が大きい

法人デビットカードの利用限度額は、基本的に口座残高が上限となります。そのため、法人口座に十分な資金があれば、クレジットカードより大きな金額の決済が可能です。

法人カードの利用限度額は、カードのランクや審査によって異なりますが、一般的には月間数百万円程度に設定されることが多いです。一方、法人デビットカードの場合は1日で数百万円から1,000万円程度の利用が可能なものもあります。高額な仕入れや設備投資など、大きな金額の支払いが発生する業種の企業にとっては、高い利用限度額は大きな魅力となるでしょう。

また、多くの法人デビットカードでは、1日あたり、1ヵ月あたりの利用上限額を設定・変更できる機能があり、不正利用のリスクを抑えつつ、必要に応じて柔軟に限度額を調整できます。

国際ブランドなら海外でも利用できる

VisaやMastercardなど、国際ブランドの法人デビットカード(ブランドデビット)であれば海外でも利用可能。海外で多額の現金を持ち歩く必要がなく、ホテルや飲食店など幅広いシーンで支払うことができます。また、海外のATMで現地通貨を引き出すこともできるため、急な資金需要にも対応できます。

ただし、J-Debitのデビットカードは国内の利用に限られるため、海外での利用を検討している場合は、必ず国際ブランドのデビットカードを選ぶようにしましょう。

法人デビットカードのデメリット

法人デビットカードは便利な面がある一方で、いくつかのデメリットも存在します。ここでは、法人デビットカードの5つのデメリットについて詳しく見ていきましょう。

キャッシュフローにゆとりを持たせるのが難しい

法人デビットカードのデメリットとして、キャッシュフローにゆとりを持たせることが難しい点が挙げられます。

デビットカードは利用と同時に即時決済されるしくみのため、クレジットカードのような支払い猶予がありません。法人カードであれば、決済から実際の支払いまで1~2ヵ月の猶予があるのに対し、デビットカードは利用時に口座から引き落とされるため、常に十分な資金を口座に用意しておく必要があります。

お支払い口座の変更が難しい

法人デビットカードは発行されている銀行の法人口座と紐付いているため、他行の法人口座に変更することができません。これはデビットカードのしくみ上の制約であり、クレジットカードとの大きな違いです。

クレジットカードの場合は、お支払い口座を他行に変更することは比較的簡単ですが、デビットカードの口座を変更したい場合は、他行の法人口座と紐付いたデビットカードを発行し直す必要があります。

ポイント還元率が低い

デビットカードはクレジットカードと比較して、ポイント還元率が低い傾向にあります。クレジットカードを利用すると、0.5~1%程度のポイント還元が受けられることが多いですが、デビットカードではポイントが付与されないか、付与されても還元率が低めに設定されていることが多いです。

また、法人カードで貯まったポイントは航空会社のマイルやオフィス用品へ交換するなどの使い道がありますが、法人デビットカードではそのような選択肢が限られている場合があります。この点が物足りなく感じられる場合は、デメリットとなるでしょう。

国際ブランドの選択肢が狭い

法人デビットカードは、クレジットカードと比較して国際ブランドの選択肢が限られています。

法人カードの場合、Visa、Mastercard、JCB、American Express、Diners Clubなど複数の国際ブランドから目的に応じて選択できるケースも増えていますが、法人デビットカードでは、あらかじめブランドが決められていることがほとんどである点にも注意が必要です。

追加カードの発行枚数が少ない

法人デビットカードは、追加カードの発行枚数に制限があることがほとんどです。法人デビットカードでは、発行できる追加カードの上限が10~20枚程度に設定されていることが多く、従業員が多い企業や用途別にカードを分けて使いたい場合には、必要な枚数を確保できない可能性があります。

また、追加発行できる場合でも手数料や年会費がかかることがあります。

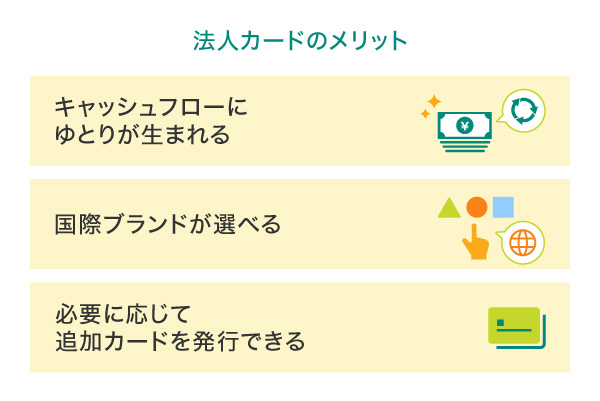

キャッシュフローにゆとりを持たせたいなら法人カードもおすすめ!

即時決済の法人デビットカードとは異なり、法人カードは支払いに猶予期間があるため、キャッシュフローにゆとりが生まれます。また、国際ブランドを選べたり、追加カードを多く発行できたりといったメリットもあるため、法人デビットカードのデメリットも払拭できます。

ここからは、法人カードの特徴について見ていきましょう。

キャッシュフローにゆとりが生まれる

法人カードの最大の特長は、決済から実際の支払いまでに1~2ヵ月の猶予期間があることです。この支払い猶予により、企業の銀行口座に資金を残しておけるため、キャッシュフローにゆとりが生まれます。

特に成長期の企業や季節的な変動がある事業では、この支払い猶予が資金繰りを大きく改善するでしょう。商品の仕入れや設備投資をカードで決済した場合、その間に売上が立つことで支払いのための資金を確保できるという利点もあります。

国際ブランドが選べる

法人カードのメリットのひとつとして、国際ブランドを選べる点が挙げられます。

法人デビットカードでは国際ブランドの選択肢が限られているのに対し、法人カードは多くの場合Visa、Mastercard、JCB、American Express、Diners Clubといった複数のブランドから選ぶことができます。

必要に応じて追加カードを発行できる

法人カードは必要に応じて追加カードを発行でき、中には枚数の上限がないものもあります。従業員の出張費や備品などの経費を追加カードで決済すれば、立替払いによる清算手続きが不要となり、経理処理の負担を大幅に軽減できるでしょう。

また、すべての支払いが法人口座から一括で引き落とされるため、経費管理が一元化され、「いつ、どこで、誰が」使ったかが明確になります。これにより社内のガバナンス強化や不正利用防止にもつながります。

使いやすさで選べる!三井住友カードの法人カード

三井住友カードでは、企業規模やニーズに合わせた法人カードを幅広くご用意しています。個人事業主やフリーランス向けの「三井住友カード ビジネスオーナーズ」、中小企業の経費管理に適した「三井住友ビジネスカード」、企業の購買活動に特化した「三井住友パーチェシングカード」など、用途に応じて最適なカードを選べます。

ここでは、ビジネスに最適なカードについてご紹介します。

三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

- ※三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 永年無料

- ~500万円

※所定の審査有り - 0.5%~1.5%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 5,500円

※条件達成で翌年以降永年無料 - ~500万円

※所定の審査有り - 0.5%~2%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 33,000円(税込)

- ~9,999万円

※所定の審査有り - 1%~10%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大40,000円相当進呈

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

三井住友ビジネスカード

中小企業向けの法人カードで、経費管理と資金運用の効率化を目的としています。今まで以上に、経理事務・経費を合理化できます。またカード決済なら指定口座から自動引き落としされるので、支払い手数料を削減できます。カード使用者は20名以下が目安です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスクラシック

(一般)カード

年会費:使用者1名 1,375円(税込)

2名から1名につき 440円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネス

クラシック(一般)カード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 使用者1名 1,375円(税込)

2名から1名につき440円(税込) - ~500万

- 1,000円につき

1ポイント - 法人専用

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外旅行傷害保険※

最高

2,000万円

※

事前に旅費などを当該カードでクレジットカード決済いただくことが前提です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスゴールド

カード

年会費:使用者1名11,000円(税込)

2名から1名につき 2,200円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネスゴールド

カード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 1会員目 11,000円(税込)

2名から 1名につき2,200円(税込) - ~1,000万

- 1,000円につき

1ポイント - 法人専用

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外・国内旅行傷害保険※

最高

5,000万円

※

傷害死亡・後遺障害補償は、事前の旅費などの当該カードでのクレジット決済有無により最高補償額が異なります。

あなたのビジネスにプラチナカードの信頼を!

三井住友ビジネスプラチナ

カード

年会費:使用者1名55,000円(税込)

2名から1名につき 5,500円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき2ポイント

お申し込み対象:法人専用

あなたのビジネスに

プラチナカードの信頼を!

三井住友ビジネス

プラチナカード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 使用者1名 55,000円(税込)

2名から1名につき 5,500円(税込) - 一律上限なし

- 1,000円につき

2ポイント - 法人専用

おすすめポイント

プラチナ会員の方限定

付帯サービスの充実

経費精算システムへの

利用明細データ

連携が可能!

海外・国内旅行傷害保険

最高1億円

三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

法人カードとの違いを理解して法人デビットカードを使いこなそう!

法人デビットカードには、法人カードとは異なるさまざまなメリットがある反面、デメリットもあります。

法人カードとの違いをしっかりと理解し、企業規模やビジネス形態など自社の状況に合わせて最適なカードを選びましょう。

よくある質問

Q1.法人デビットカードと法人カードの違いとは?

最大の違いは決済のタイミングです。法人デビットカードは、利用と同時にカードに紐付けた法人口座から決済が行われるのに対し、法人カードは利用から決済日までの猶予期間があります。また、法人デビットカードは基本的に審査がないため発行が早く、利用限度額は法人口座の残高となります。一方、法人カードは国際ブランドの選択肢が広く、必要に応じて追加カードの発行も可能。また、ポイントが還元されることが多く、付帯サービスが充実している点も特徴です。

詳しくは以下をご覧ください。

Q2.法人デビットカードのメリットとは?

法人デビットカードの主なメリットは、利用と同時に決済されるため使いすぎを防止でき、経理処理が簡素化される点です。また、年会費は無料か安価なケースが多く、コスト削減にもつながります。さらに、基本的に審査不要なため、創業間もない企業でも容易に発行できます。利用限度額は口座残高が上限となるため、十分な資金があれば高額決済も可能です。

詳しくは以下をご覧ください。

Q3.法人デビットカードのデメリットとは?

法人デビットカードの最大のデメリットは、即時引き落としのためキャッシュフローにゆとりを持たせることが難しい点です。また、お支払い口座の変更が困難で、ポイント還元率も法人カードと比較して低い傾向にあります。さらに、国際ブランドの選択肢が狭く、追加カードの発行枚数も限られているため、海外取引のある企業や、多くの追加カードが必要な企業は注意が必要です。

詳しくは以下をご覧ください。

- ※MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

- ※2025年6月時点の情報のため、最新の情報ではない可能性があります。

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す