-

法人カードの業務活用術

2023.12.04

会計ソフトはどの勘定科目に該当する?経費になる?仕訳をわかりやすく紹介

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

経理業務の効率化に役立つ会計ソフトは、その導入費用を経費として計上することができます。しかし、どの勘定科目で計上するかは、会計ソフトの種類や購入・導入費用によって変わります。

ここでは、会計ソフトの導入費用を経費に計上するときの勘定科目についてケース別に解説します。

会計ソフトは経費になる

会計ソフトとは、企業のお金の流れを記録し、経理業務を効率化するためのITツールです。会計ソフトにはこれまでの経理業務を大幅に効率化できる効果があり、生産性向上を目的に会計ソフトを導入する企業も多く見られます。また、分析機能により会社の財務状況を可視化、「見える化」できるので、現状を把握して経営方針の策定に役立てることができます。

会計ソフトの導入には一定のコストが掛かりますが、その費用は全額経費として計上することができます。

会計ソフトは減価償却できる

会計ソフトには多様な機能があり、その充実度によってさまざまな価格帯で販売されていますが、購入金額が10万円を超える場合は「無形固定資産」(ソフトウェア)として減価償却することができます。減価償却とは、購入費用を一定期間にわたって費用計上することです。

ソフトウェアの減価償却には3つの目的があり、「受注制作目的」「市場販売目的」「自社利用目的」のいずれで使用するかによって変わります。会計ソフトの場合は自社利用目的なので、一般的に5年で減価償却を行います。減価償却では、実際に会計ソフトを購入した年以降も数年にわたって費用を計上できるため、その間の利益を圧縮できるメリットがあります。

会計ソフトの勘定科目は決まっていない

会計ソフトには「インストール型」「クラウド型」の2種類があり、選択する型や購入・利用費用により勘定項目が異なります。「こうしなければならない」といった細かい取り決めはないため、社内で分かりやすい勘定科目を使えば問題ありません。

ただし、減価償却などで数年にわたって費用を計上する場合は、企業会計における「継続性の原則」に従い、同じ勘定科目を使用し続ける必要があります。「経理担当者が代わったら勘定科目が変わってしまった」ということにならないように、きちんと社内で取り決めをしておきましょう。

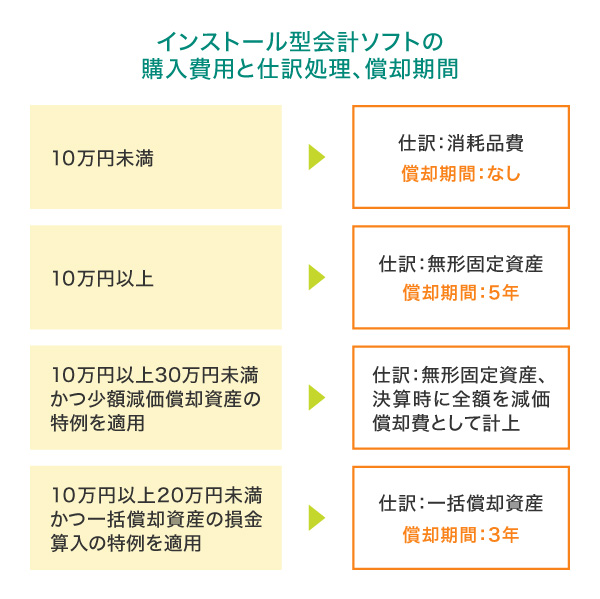

インストール型会計ソフトの勘定科目

インストール型の会計ソフトは、パソコンやサーバにソフトウェアをインストールして使用するタイプのものです。インストール型の会計ソフトの勘定科目は、購入費用などによって4つの仕訳方法があります。それぞれ確認していきましょう。

10万円未満のケース

取得価額が10万円未満の会計ソフトは、全額を「消耗品費」として計上します。例えば、8万円の会計ソフトを購入したとします。

■8万円の会計ソフトを消耗品費として計上する例

| 借方 | 貸方 | ||

|---|---|---|---|

| 消耗品費 | 80,000円 | 普通預金 | 80,000円 |

特別な会計処理もないため、業務で使用する事務用品を購入したときなどと同じように計上しましょう。

10万円以上のケース

取得価額が10万円以上の会計ソフトは、「無形固定資産」(ソフトウェア)として計上します。減価償却できる耐用年数は、自社利用目的の会計ソフトの場合は5年です。

例えば、25万円の会計ソフトを5年にわたって減価償却する場合の仕訳です。まずは、会計ソフトを無形固定資産として導入した旨を仕訳します。

■25万円の会計ソフトを無形固定資産として計上する例

| 借方 | 貸方 | ||

|---|---|---|---|

| 無形固定資産 (ソフトウェア) |

250,000円 | 普通預金 | 250,000円 |

その後、年度末に減価償却する金額を計上します。減価償却には「定額法」「定率法」2種類の計算方法がありますが、ソフトウェアは原則「定額法」が用いられます。

定額法では、「取得価額×定額法の償却率」によって減価償却する金額を算出します。前述のとおり、自社利用目的のソフトウェアの耐用年数は5年なので償却率が0.2となり、毎年減価償却する金額は下記のとおりです。

減価償却の計算式:25万円 × 0.2 =

5万円

■会計ソフトを導入後5年間、年度末に5万円の減価償却を記帳する例

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 50,000円 | 無形固定資産 (ソフトウェア) |

50,000円 |

10万円以上30万円未満かつ少額減価償却資産の特例を適用するケース

少額減価償却資産の特例とは、2024年3月31日(日)までに取得した10万円以上30万円未満の資産について、その全額を費用として計上できるものです。

この特例制度を使って費用計上する場合は、次のとおりに記帳を行います。

■15万円の会計ソフトを少額減価償却資産の特例を活用して計上する例

| 借方 | 貸方 | ||

|---|---|---|---|

| 無形固定資産 (ソフトウェア) |

150,000円 | 普通預金 | 150,000円 |

| 減価償却費 | 150,000円 | 無形固定資産 (ソフトウェア) |

150,000円 |

少額減価償却資産の特例を活用する場合は、一度固定資産として計上し、決算で全額を減価償却費として計上します。

10万円以上20万円未満かつ一括償却資産の損金算入の特例を適用するケース

取得価額が10万円以上20万円未満の資産については、一括償却資産として計上することもできます。一括償却資産とは、耐用年数にかかわらず、取得金額を3年間均等に費用として計上するものです。

例えば、18万円の会計ソフトを一括償却資産として計上する際の記帳を確認しましょう。まずは、無形固定資産として会計ソフトの購入費を記帳します。

■18万円の会計ソフトを一括償却資産として計上する例

| 借方 | 貸方 | ||

|---|---|---|---|

| 一括償却資産 | 180,000円 | 普通預金 | 180,000円 |

一括償却資産では、取得価額の3分の1を均等に計上しますので、1年間に償却する金額は下記のとおりです。

償却金額の計算式:18万円 ÷ 3 =

6万円

■会計ソフトを導入後3年間、毎年6万円を均等に償却する例

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 60,000円 | 一括償却資産 | 60,000円 |

クラウド型会計ソフトの勘定科目

クラウド型会計ソフトとは、サービス事業者に対して月額または年額単位などで利用料を支払うソフトウェアです。クラウド型の会計ソフトは、「ソフトウェアを購入する」というよりも「インターネットを介してサービスを利用する」という形に近いため、その費用を「通信費」または「支払手数料」として計上することが一般的です。

支払いはすべて経費計上する

月額、年額単位にかかわらず、「通信費」または「支払手数料」として計上します。

例えば、月額1万円のクラウド型会計ソフト利用料を計上する際の仕訳を確認しましょう。

■月額1万円のクラウド型会計ソフト利用料を通信費として計上した例

| 借方 | 貸方 | ||

|---|---|---|---|

| 通信費 | 10,000円 | 普通預金 | 10,000円 |

年額の利用料金を計上する場合は、摘要欄に「2023年(●月~●月)利用料」など記載しておくと、後から振り返ったときにも分かりやすいでしょう。

インストール型会計ソフトの場合は、取得価額が10万円を超えると無形固定資産として減価償却が行えますが、クラウド型の場合は利用料が10万円を超えても資産とみなされることはありません。そのため、利用料金の金額にかかわらず通信費または支払手数料として処理します。

月額料金の場合と年額料金の場合とそれぞれの注意点

月額制の利用料金は、口座から引き落とされた日を発生日として毎月計上します。年額制の場合も同じく口座から引き落とされた日を発生日として計上します。利用契約開始のタイミングによっては「今年5月から翌年4月までの利用料を支払う」など会計年度をまたぐことがあるかもしれませんが、月額に直して分配する必要はありません。

サポートサービスの勘定科目

クラウド型会計ソフトでは、不具合が発生したときなどに有償のサポートサービスを利用することがあります。このような突発的に発生する費用の勘定科目については明確な取り決めがありませんが、「支払手数料」や「諸会費」として計上することが一般的です。

■クラウド型会計ソフトの不具合解消のため、3万円の有償サポートを受けた例

| 借方 | 貸方 | ||

|---|---|---|---|

| 支払手数料 | 30,000円 | 普通預金 | 30,000円 |

なお、サポート費用が月額の利用料金とセットになっている場合は、一括して通信費または支払手数料として計上しても問題ありません。

その他

勘定科目は、事業者によって独自で取り決めることも可能です。「通信費にするとコスト管理がしづらい」という場合は、「会計ソフト費」や「経理システム費」など分かりやすい勘定科目で計上しても差し支えありません。

ただし、独自の勘定科目を適用する場合は、「継続性の原則」に従ってそれを使い続けるなど、担当者間でその処理方法を統一しておく必要があります。複数の経理担当者がいる場合や転勤・退職などで新任者へ引き継ぐ場合は、同じ処理手順となるようにマニュアルなどを備えておくとよいでしょう。

会計ソフトを利用すればシステム連携も簡単

会計ソフトは経理業務が効率化できるだけでなく、ほかのシステムとの連携ができることも特徴です。例えば会計ソフトを給与計算ソフトと連携させれば、従業員の給与や社会保険料などを自動で仕訳してくれます。経理担当者が1件ずつ手で入力する必要がないため業務効率化につながると同時に、入力ミスや入力漏れといったヒューマンエラーを防ぐ効果もあります。

会計ソフトを導入する際は、ぜひほかのサービスと連携してさらなる業務効率化に取り組みましょう。

会計ソフトとの連携も容易な三井住友カードの法人カード

適切な会計ソフトを選択し、さらに法人カードを利用して支払方法を法人カード払いに統一することで、キャッシュレス化による小口現金の管理業務の削減、経費精算システムとの連携による入力業務の削減など経理部門の業務を効率化することができます。

さらに、三井住友カードでは「マンスリークリア方式」を採用しており、締め日翌日には利用枠がクリアされるため、予実管理が簡単なメリットがあります。

三井住友コーポレートカードに加えて、三井住友パーチェシングカードを導入いただくことでカード決済を利用できる範囲が広がり、さらなる業務効率化につながるでしょう。三井住友パーチェシングカードは任意で名義設定ができ、CSVデータの会計システムへの取り込みも可能ですので、仕訳作業も簡略化できます。以下では経費精算業務の効率化に役立つ三井住友コーポレートカード、三井住友パーチェシングカードをご紹介します。

大企業におすすめ!三井住友コーポレートカード

カード使用者の多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、ゴールドカードには、旅行傷害保険や買い物保険が付帯されており、全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクがありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

会計ソフトの導入は経費業務の効率化の基礎。ほかのサービスも組み合わせてさらなる効率化を

経理業務の効率化に役立つ会計ソフトは、導入に掛かる費用を経費として計上することができます。会計ソフトは経理業務だけでなく、ほかのシステムと連携することでその他の業務の効率化にもつながります。

社内全体の生産性向上にもつながりますので、ぜひ会計ソフトの導入を検討してみてはいかがでしょうか。

よくある質問

Q1.会計ソフトは減価償却できるの?

購入費用が10万円以上の会計ソフトは、「無形固定資産」として減価償却できます。会計ソフトは一般的に5年以内で減価償却を行い、その間の利益を圧縮できるメリットがあります。

詳しくは以下をご覧ください。

Q2.インストール型会計ソフトの勘定科目は何になるの?

取得価額が10万円未満のインストール型会計ソフトは、全額を「消耗品費」として計上します。一方、10万円以上の会計ソフトは「無形固定資産」として、数年にわたって減価償却していきます。少額減価償却資産の特例や一括償却の条件に当てはまる場合は、費用を一括償却することも可能です。

詳しくは以下をご覧ください。

Q3.クラウド型会計ソフトの勘定科目は何になるの?

クラウド型会計ソフトの利用料は、月額制でも年額制でも全額「通信費」または「支払手数料」として計上します。クラウドサービスは「インターネットを介してサービスを利用する」ものなので、利用料金が10万円を超えても「資産」とはみなされません。

詳しくは以下をご覧ください。

- ※2023年12月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す