-

法人カードの業務活用術

2026.01.08

売掛金とは?勘定科目との違いや仕訳例、管理のポイントや注意点までわかりやすく解説

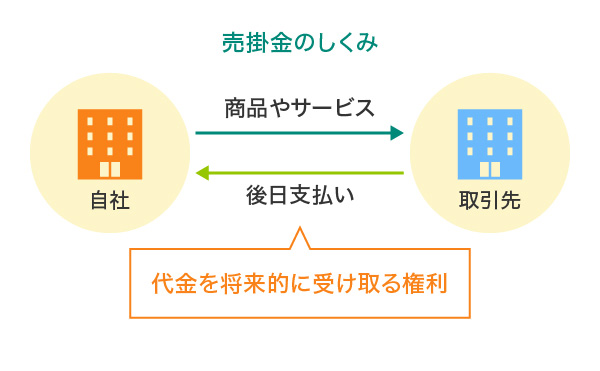

売掛金とは、商品やサービスを提供した際に後払いで代金を受け取る権利を表す勘定科目です。発生時は借方に計上し、入金時は貸方に計上する資産として管理します。売掛金の回収が滞るとキャッシュフローを悪化させる要因となるため、適切な残高管理と迅速な回収が重要です。

ここでは、売掛金の意味や仕訳処理、キャッシュフローへの影響などについて解説します。

売掛金とは

売掛金とは、自社の商品やサービスの代金を取引先から後払いによって受け取る権利(債権)のことです。具体的には商品や製品、材料の販売やサービスの提供など、自社の売上に対して入金されていない未収代金が該当します。

日々さまざまな取引が行われるビジネスの世界においては、取引の度に代金の精算を行うことは手続き上煩雑になってしまいます。そのため、月単位などでまとめて支払う掛取引(信用取引)が一般的です。

掛取引を行う場合、売上から代金が入金されるまでにタイムラグが発生するため、回収漏れなどによって滞留債権が発生していないかどうか、日頃からしっかりと管理しましょう。

売掛金と間違われやすい勘定科目との違い

決算書などで用いられる勘定科目のなかには、「売上」や「買掛金」「未収入金」など、売掛金と混同しやすい科目も多いです。

勘定科目については、貸借対照表を構成する「資産」や「負債」「純資産」に加え、損益計算書における「収益」および「費用」の5つのグループに分類されます。

これらの前提を踏まえて、それぞれの勘定科目の意味と、適切な使い分けについて正しく理解しましょう。

売上

売掛金は未回収の債権として、貸借対照表上の「資産」に分類されるのに対し、売上は損益計算書における「収益」に該当します。

■損益計算書

| 借方 | 貸方 |

| 費用 | 収益 |

| 利益 |

一般的に売上は商品やサービスを提供したタイミングで計上されるため、代金が未回収かどうかにかかわらず、売却時に収益として計上しなければなりません。

一方、売掛金については、これまで売上として収益計上された金額のうち、現時点で代金が未回収となっている債権残高を表します。

買掛金

買掛金は、未払いとなっている商品やサービスの代金を表し、貸借対照表における「負債」に該当する勘定科目です。

■貸借対照表

| 借方 | 貸方 |

| 資産 | 負債 |

| 純資産 |

売掛金と買掛金は対になる勘定科目であり、売り手にとって未回収の販売代金を売掛金に、買い手にとって未払いの仕入れ代金を買掛金として計上します。

例えば、A社がB社に商品を掛取引によって販売した場合、未精算の代金については、A社では売掛金として計上し、B社では買掛金として計上することとなります。

未収入金

売掛金と未収入金は、どちらも貸借対照表における「資産」に該当します。

■貸借対照表

| 借方 | 貸方 |

| 資産 | 負債 |

| 純資産 |

ただし、売掛金が本業での営業活動によって生じた債権であるのに対し、未収入金については営業活動以外によって発生した債権を表します。

従って商品販売やサービスの提供など、自社の本業の売上に関する未回収の債権については売掛金を用い、本業以外での不動産や有価証券の売却などによって生じた債権は未収入金として計上しましょう。

前受金

売掛金がすでに販売した商品やサービスに対する未回収の代金であるのに対し、前受金は販売前に支払いを受けた代金を表し、貸借対照表では「負債」に該当します。

■貸借対照表

| 借方 | 貸方 |

| 資産 | 負債 |

| 純資産 |

実務においては、手付金のように代金の一部や全部をあらかじめ受け取る際に前受金として計上し、商品販売やサービスの提供が完了したタイミングで売上へ振り替えるケースが一般的です。

立替金

立替金は、売掛金と同様に貸借対照表における「資産」に該当します。

■貸借対照表

| 借方 | 貸方 |

| 資産 | 負債 |

| 純資産 |

他者が負担すべき費用などを一時的に肩代わりして支払った場合に用いる勘定科目であり、未回収の債権という観点では売掛金と共通していますが、売上債権を表す売掛金とは取引の性質が異なるため注意しましょう。

仮払金

仮払金は売掛金と同様、貸借対照表における「資産」に該当し、従業員に対して事前に出張旅費を支給する場合など、支払い済みであるものの使途が未確定の際に用いる勘定科目です。

■貸借対照表

| 借方 | 貸方 |

| 資産 | 負債 |

| 純資産 |

適切な勘定科目が確定していない段階で一時的に使用する仮勘定であり、使途や金額が確定次第、適切な勘定科目に振り替えるため、売上債権を意味する売掛金とは取引内容が異なります。

売掛金の処理の流れ

会計処理において売掛金を用いる場合、販売時の発生仕訳の計上から入金時の消込処理までの一連の流れを理解し、正しい記帳作業を行わなければなりません。

これらの処理が適切に行われなかった場合、売上計上が二重になってしまったり、売掛金残高に誤りが生じたり、決算書に記載する勘定科目の残高にも影響が及ぶため、正確な仕訳処理を心掛けましょう。

売掛金の貸方・借方は状況によって計上が異なる

売掛金は後払いによって代金を受け取る権利(債権)であるため、資産の勘定科目に分類されます。会計上、資産は借方に記録されるため、売掛金が発生した場合は「借方」に計上し、入金により売掛金が減少した場合は「貸方」に計上します。

この仕訳処理を理解することで、売掛金残高を適切に管理でき、貸借対照表における資産の状況を正確に把握できます。

売掛金を計上するタイミング

売掛金については、商品販売やサービスの提供が完了したタイミングで発生し、会計上は売上とセットで仕訳計上します。実務においては、納品書や請求書を発行するタイミングで仕訳処理を行うケースが一般的です。

具体的な計上時期については企業によって異なりますが、売上計上日が実際の販売日と異なる場合には、法人税などの納税額にも影響を及ぼす可能性があるため、決算日をまたぐ取引については計上時期に注意しましょう。

売上に計上

商品の販売やサービスの提供が完了後、振替伝票に記入したり、会計ソフトに直接入力したりすることで売掛金発生の仕訳を計上します。

例えば、10万円の商品を掛取引によって販売した場合には、以下のように仕訳を作成します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 売掛金 | 100,000円 | 売上高 | 100,000円 |

消込作業

売掛金として計上した債権について、後日取引先からの入金が確認されたら、売掛金の消込処理を行います。

10万円の売掛金を現金で回収した場合、以下のように売掛金を貸方で計上することにより、販売時に借方で計上した売掛金の消込みを行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 100,000円 | 売掛金 | 100,000円 |

売掛金の仕訳の例

売掛金の消込処理については、現金による回収だけでなく、預金口座への入金や手形回収、買掛金との相殺など、さまざまなケースが想定されます。

ケース別での売掛金の消込処理について確認し、正しい仕訳方法を理解しましょう。

ここからは、10万円を例に仕訳方法も合わせて説明します。

売掛金の回収

取引先に対する売掛金10万円について、普通預金に全額入金があった場合、以下の仕訳によって売掛金の消込処理を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 100,000円 | 売掛金 | 100,000円 |

なお、借方の勘定科目については、手形回収の場合には「受取手形」、小切手による回収の場合には「現金」となるため注意が必要です。

クレジットカードで手数料が発生

売掛金10万円について、取引先がクレジットカードによって決済を行い、後日クレジットカード会社から手数料3,000円を差し引いた9万7,000円が普通預金に入金された場合、以下のように仕訳を計上します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 97,000円 | 売掛金 | 100,000円 |

| 支払手数料 | 3,000円 | ||

買掛金と相殺

同一の取引先について、自社からの売上だけでなく、相手からの仕入れも行っている場合、債権と債務の両方が存在する場合もあります。そのようなケースでは、売掛金と買掛金を相殺することによって、債権と債務を整理する場合も多いです。

売掛金10万円と買掛金10万円を相殺する場合、以下の仕訳を計上します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 100,000円 | 売掛金 | 100,000円 |

値引き

売掛金の一部を値引きによって減額した場合、「売上値引」という勘定科目を用いて仕訳処理を行います。

売掛金10万円について、2万円を値引きし、残りの8万円が普通預金に入金された場合、以下の仕訳を計上します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 80,000円 | 売掛金 | 100,000円 |

| 売上値引 | 20,000円 | ||

一部入金

売掛金の一部のみが入金された場合についても、売掛金を全額回収したケースと同様に入金処理を行います。

売掛金10万円のうち、7万円が普通預金に入金された場合には、以下のように仕訳を作成してください。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 70,000円 | 売掛金 | 70,000円 |

この場合、未回収の3万円については売掛金残高として残り、回収ができ次第、上記仕訳と同様に消込処理を行います。

なお取引先のミスによって入金不足が生じた場合には、未回収の売掛金残高を相手に伝え、早期の回収に努めましょう。

返品処理

売掛金を回収する前に返品があった場合には、売掛金発生時の逆仕訳を計上し、売掛金の消込処理を行います。

取引先から商品3万円分の返品を受けた場合には、以下の仕訳を計上します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 売上高 | 30,000円 | 売掛金 | 30,000円 |

回収不能

取引先の倒産などによって、売掛金が回収不能となってしまった場合、「貸倒損失」という勘定科目に振り替える必要があります。

売掛金10万円が回収不能となった場合、以下の仕訳を計上します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒損失 | 100,000円 | 売掛金 | 100,000円 |

ただし税務上、貸倒損失として計上するためには、破産手続きによって債権が切り捨てられた場合など、一定の要件を満たす必要があるため注意してください。

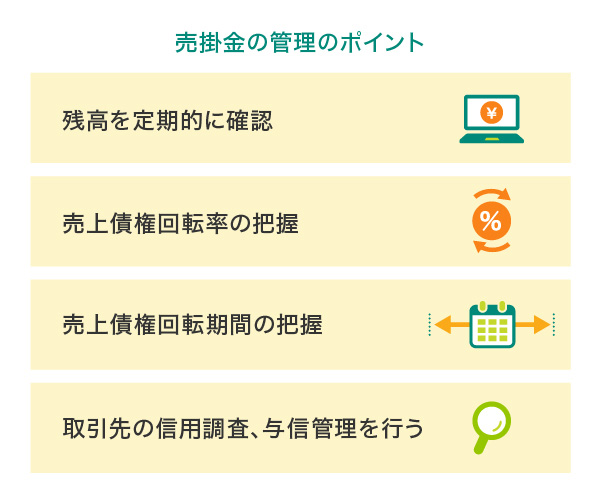

売掛金を管理する際のポイント

売掛金の管理が不十分な場合には、入金漏れに気づかず、最悪の場合には回収不能となってしまうリスクもあります。

そのような事態に陥らないように、以下のポイントに注意し、適切な売掛金管理を心掛けましょう。

売掛金の残高は定期的に確認する

売掛金残高については取引先ごとに管理し、それらを定期的に確認することによって、入金漏れや回収遅延の有無をチェックしましょう。

特に支払い期日を超過した場合、催促などの対応を早急に行う必要があるため、売掛金の回収状況については少なくとも月に一度は必ず取引先ごとに精査するようにしましょう。

売上債権回転率を把握する

売上債権回転率とは、売掛金などの売上債権の回収スピードを表す指標です。以下の算式によって計算します。

売上債権回転率=売上高÷売上債権

売上債権回転率が高ければ、売掛金などの債権回収が早く、キャッシュフローの安定にもつながりやすくなります。反対に売上債権回転率が低い場合には、資金繰り悪化の原因にもなるため、早急に回収状況の見直しを行いましょう。

売上債権回転期間を把握する

売上債権回転期間とは、売掛金などの売上債権を回収するまでに要した期間(日数)を示す指標です。以下の算式によって計算します。

売上債権回転期間(日)=売上債権÷(売上高÷365日)

業種や事業規模によって平均値は異なりますが、中小企業の場合には60日以内を目安とし、可能であれば30日以内に収めることを目指しましょう。

取引先の信用調査、与信管理を行う

売掛金の貸倒リスクを回避するためには、取引先の信用調査や与信管理を定期的に行うことが重要です。

これらの確認を怠った場合には、売掛金の回収遅延や貸倒に発展するリスクも高まり、その結果として自社の資金繰り悪化を招くケースも多いです。

取引先の支払い能力は取引開始後にも変化する可能性があるため、与信管理については新規の取引先だけでなく、継続的に取引を行っている売上先についても定期的に実施しましょう。

売掛金についての注意点

信用取引に基づいて発生する売掛金については、事業者が知っておくべき注意点があります。

健全な企業経営を目指すときは、自社のリスクをできる限り軽減することが重要となるため、以下の代表的な注意点については必ず押さえておきましょう。

売掛金には時効がある

売掛金などの債権回収については、民法によって「支払い期限から5年」という時効期間が定められています。

例えば、2026年1月に納品した商品の売掛金を、翌月末日払いとする場合、支払い期限は2026年2月末日となり、そこから5年後の2031年2月末日に売掛金の時効期間を経過します。時効期間を経過すると、買い主に対する請求権を失ってしまうため注意が必要です。

なお、売掛金の時効期間については、買い主に対する支払い督促や民事調停の申し立てなどによってリセットすることも可能です。

回収リスクがある

売掛金自体が信用取引に基づいて発生する債権であるため、管理を徹底したとしても、将来の回収リスクをゼロにすることはできません。

仮に回収遅延や回収不能の債権が発生した場合、自社の資金繰りが悪化し、最悪の場合には資金ショートを起こして「黒字倒産」に至るケースもあります。

そのような事態に陥ることがないよう、日頃から取引先ごとの売掛金を小まめに確認し、入金が遅れている取引先や、売掛金残高が大幅に増加している取引先がないかどうかチェックすることで、回収リスクを軽減しましょう。

また回収リスクを軽減するときは、クレジットカード決済を導入することも効果的です。

クレジットカード決済の場合、クレジットカード会社が設定した与信枠に基づき、買い手の代わりに代金を立て替えて支払われるため、売り手にとっては販売代金を確実に受け取ることができます。

売掛金でよくある誤解

売掛金は、「売掛金=入金済みの売上」と誤解されがちですが、実際は「まだ入金されていない売上代金」を表す勘定科目です。

会計上は、商品やサービスを提供した時点で売上を計上するため、代金が未回収でも収益として記録され、帳簿上の利益と実際の資金繰りにズレが生じることがあります。

この違いを理解していないと、帳簿上は黒字でも資金が不足する「黒字倒産」につながるおそれがあるため注意が必要です。

売掛金と買掛金から読み解くキャッシュフロー

売掛金と買掛金のバランスは、企業のキャッシュフローに大きな影響を与えます。売掛金の増加や回収の遅れは資金繰りを圧迫する一方、適切な管理によってキャッシュフローを改善することも可能です。

ここでは、売掛金と買掛金の関係性とキャッシュフローへの影響について解説します。

売掛金と買掛金のバランス

売掛金が発生する裏では、仕入れ費用や人件費、販売費などの買掛金も発生しがちであり、売掛金の回収が遅れると、買掛金の支払いが先行して資金が流出し、資金繰りが悪化します。

安定した資金繰りを行うためには、売掛金・買掛金残高のバランスと、回収・支払いのサイト(期間)を適切に管理することが不可欠です。

売掛金とキャッシュフローの関係

売掛金の回収遅延は、キャッシュフローを悪化させる要因となります。商品やサービスを提供した時点で売上は計上されますが、実際の入金までにタイムラグがあるため、帳簿上は利益が出ていても手元に現金がない状態になるからです。

特に代金回収までの期間が長期化すると、経費の支払いだけが先行し、資金繰りが圧迫されます。逆に、売掛金の回収を迅速化すれば、キャッシュインフローが増加し、キャッシュフローの改善につながります。

売掛金が回収できなかったときの対処法

売掛金の支払い期日までに代金が入金されなかった場合には、以下のような手順に従って、段階的にアプローチを進めることが重要です。

前述したとおり、売掛金には時効期間もあるため、回収遅延が発生した場合にできるだけ早く適切な対応を行えるよう、日々の売掛金管理を徹底しましょう。

取引先に催促、交渉を行う

回収遅延が発生した場合には、まずは取引先に連絡しましょう。単なる支払い漏れや金額誤りの場合、すぐに対応してもらえるケースも多いです。

ただし、納品日・請求日が後ろ倒しになったことを社内で共有できていなかったり、請求書の発行・送付漏れをしていたりなど、相手側のミスではないケースもあります。そのため、社内では常にコミュニケーションをとり、回収遅延の原因の確認とスムーズな解決方法を模索しましょう。

内容証明郵便で催促書を送る

相手に連絡がつかない場合や、「払う」と言われたのに一向に支払われない場合には、内容証明郵便によって支払いを催促しましょう。

内容証明郵便とは「いつ・誰から誰あてに・どのような内容の文書が送られたか」について、謄本によって証明される郵便を指します。送付の手続きは郵便局でできます。

内容証明郵便を相手に送ることで催促を行った事実を客観的に証明でき、その後に法的手続きを行う場合にも有用です。また相手に対して心理的なプレッシャーを与えることもでき、法的手段が視野に入っていることをほのめかすという効果もあります。

法的手続きを検討する

それでも売掛金が回収できない場合、支払い督促の申し立てや訴訟など、法的手続きも視野に入れましょう。

支払い督促とは、裁判所に申し立てを行うことによって債務の支払いを督促し、債務者が一定期間にわたって異議申し立てを行わなかった場合に財産の差押えが可能となる手続きです。

相手が異議申し立てを行った場合には、「通常訴訟」に移行します。また債権額が60万円以下の場合には「少額訴訟」を利用することも可能です。少額訴訟の場合には、審理が1日で終わるため、当事者の負担感を軽減できます。

会計ソフトと法人カードで経理業務を効率化できる

会計ソフトを導入することで、売掛金の仕訳や売上債権回転率、売上債権回転期間の把握がしやすくなるなど管理に役立ちます。

売掛金に係る業務の効率化だけでなく、会社の運営に必要な支払い業務の効率化も、法人カードを導入すれば実現できます。カード払いにより支払いをまとめて管理でき、加えてカードの利用情報を会計ソフトに取り込むことで経費計上も各段に楽になるでしょう。

以下では業務の効率化に寄与する三井住友カードのおすすめ法人カードを紹介します。

大企業の資金管理を効率化!三井住友コーポレートカード

カード使用者が多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

売掛金管理を効率化でき相性がいい!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

売掛金は日頃の管理が重要

業種や事業規模を問わず、ビジネスにおいては信用取引が多いため、会計面だけでなく、経営面においても売掛金の管理が必要不可欠です。

回収リスクを軽減するためにも、日頃から入金管理を徹底するだけでなく、万が一回収遅延が発生した場合には然るべき対応ができるよう、適切な対処方法を確認しましょう。

よくある質問

Q1.売掛金とは?

売掛金は、自社の商品やサービスの代金について、取引先から後払いによって受け取る権利(債権)を指します。商品や製品、材料の販売やサービスの提供など、自社の売上に関する未収代金が該当します。

詳しくは以下をご覧ください。

Q2.売掛金の仕訳方法は?

売掛金は代金を受け取る権利(債権)であり、資産の勘定科目に分類されるため「借方」に計上します。売掛金が発生したときは借方、入金により減少したときは貸方に仕訳することで、売掛金残高を適切に管理でき、貸借対照表における資産の状況を正確に把握できます。

詳しくは以下をご覧ください。

Q3.売掛金の管理で重要なポイントは?

売掛金の管理の重要なポイントは、売掛金の残高は定期的に確認する、売上債権回転率・売上債権回転期間を把握する、取引先の信用調査、与信管理を行うことです。

詳しくは以下をご覧ください。

服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

- ※2026年1月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す