-

法人カードの業務活用術

2025.01.29

管理会計とは?財務会計との違いや導入ポイントをわかりやすく解説

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

企業が行う会計管理の方法の1つ「管理会計」は、業績測定・業績評価をするうえで欠かせません。管理会計は、会社の実情を客観的に把握して、経営方針を立てるための指標となります。

ここでは、ビジネスリーダーなら知っておきたい管理会計の基礎知識について解説します。

管理会計とは?

企業会計は、「財務会計」と「管理会計」に大別されます。管理会計について把握するために、2つの違いを知っておきましょう。

管理会計は義務ではない

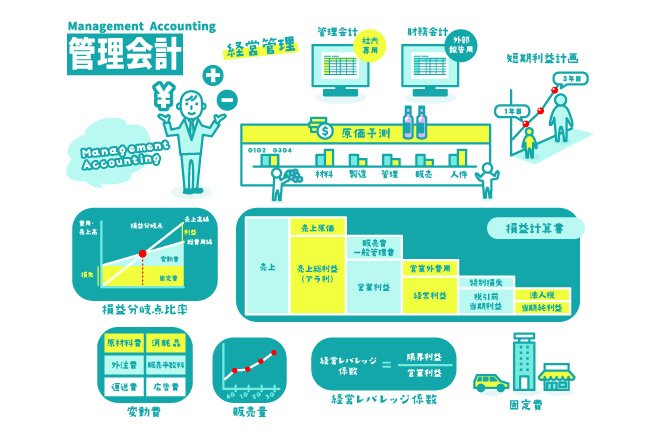

管理会計とは、簡単にいえば「自社の経営に活用することを目的とした、社内向けの会計」です。英語ではManagement Accounting またはManagerial Accountingといいますが、これはまさにマネジメントするための会計という意味。管理会計で作成した情報は、会社の現状分析や、経営の意思決定に役立てられます。

管理会計は基本的に内部資料であるため、法律などで作成を義務付けられていません。また、フォーマットや期間など作成に関する厳密なルールもないので、会社が運用しやすいように作成することができます。よって、管理会計は任意で行うものであり、取り入れていない会社もあります。

財務会計との違いは?

財務会計と管理会計の大きな違いは「誰に向けての情報か」ということです。

財務会計は、株主や金融機関など社外の利害関係者に業績を報告することを目的としています。つまり、財務会計は外部の利害関係者に向けた会計なので、会社は会社法などのルールに従って財務諸表やその他必要な情報を作成し、開示する義務があります。

一方、管理会計は、経営者や責任者など社内関係者に向けた会計です。経営分析や予実管理など経営判断に役立つ情報を作成することを目的としています。

よって、管理会計は会社独自のルールで作成され、作成義務や開示義務はありません。

管理会計の目的は?

管理会計の主な目的を3つ紹介します。

- 経営状態の客観的な把握

- 部門ごとの業績や改善点などの把握

- 経営課題の解決

経営状態や改善点を把握し、課題を解決するためには、管理会計でさまざまな情報を可視化することが必要です。管理会計の目的を詳しく見ていきましょう。

経営状態の客観的な把握

管理会計の目的としてまず、経営状態を客観的に把握することが挙げられます。

法的に義務付けられているのは財務会計ですが、財務会計からでは限られた情報しか得られません。

例えば、決算書にある最終利益は黒字であったとしても、当初の予算に到達しているのかどうかまでは記載されておらず、経営判断の影響を正しく評価するには、財務会計とは違った視点の情報が必要になります。

そこで、管理会計を活用します。管理会計で経営状態が把握できれば、課題が明確になり、経営目標や成長戦略が立てやすくなるでしょう。

部門ごとの業績や改善点などの把握

次に挙げられるのは、部門ごとの業績や改善点などを把握することです。

管理会計は会社が運用しやすいように作成できるので、会社全体だけではなく部門ごとに管理会計を活用すれば、部門それぞれの業績も把握することができます。

利益が出ているのはどの部門か、反対に改善が必要な部門はどこかなど部門ごとの業績を明確にすることで、それぞれの部門が目標を立て改善策を講じやすくなります。

経営課題の解決

そして管理会計の最大の目的は、経営の意思決定に役立つ情報を提供することです。

管理会計は、経営者や責任者が業績を管理しやすいように作成されているため、財務会計に比べて経営課題を迅速に把握できるのが特徴といえます。そのため、管理会計を行っていれば、早めに経営課題の解決に取り組むことができます。

経営の意思決定は適切なタイミングで実行することが重要です。課題解決のタイミングを逃さないために管理会計を活用しましょう。

管理会計の業務

管理会計の業務にはどのようなものがあるのか、それぞれの内容を確認しておきましょう。

予算管理

予算管理は、来年度あるいは中長期的な期間で、予算を管理しながら経営に活かしていくためのしくみです。会社を経営していくために必要な資源(人材・物資・資金など)を、どのくらい調達すればいいかを把握することができます。

また、一定期間ごとに予算を決めるのと同時に、実績を把握していくことが重要です。予算と実績を管理すること、つまり予実管理を行うことで、予算に対する達成度合いを確認し、よりよいアクションプランを考えていきます。

原価管理

原価管理は、製造業を中心に導入されています。原材料費・人件費・設備費といった原価をあらかじめ把握し、コストを「見える化」することが目的です。

原価管理を行うには、まずは1つの商品を作るのにいくら原価をかけるのか、目標となる標準値を設定します。その後、実際にかかった原価と目標の差を把握しながら、適正な原価を探っていきます。例えば、実際にかかった原価が目標よりも高ければ、どの費用が原因なのかを特定して原価設定の見直しを検討することが大切です。

経営分析

経営分析は、会社の経営状態を把握するために行われる分析です。主に収益性、安全性、生産性、効率性、成長性、損益分岐点、債務償還能力の7つの指標の区分で分析が行われます。例えば、損益分岐点を分析すれば、利益を出すための最低限の売上目標を知ることができます。

このように、現状の経営状態をさまざまな視点で把握すれば、企業成長のポイントが可視化されるので、経営分析は重要な業務といえるでしょう。

資金繰り管理

資金繰り管理は資金の入出金の流れを管理し、不足が出ないように管理する業務です。また、資金繰りを管理していれば、余剰資金を正確に把握することができ、運用を検討することもできます。

資金繰り管理のポイントは、資金残高の把握と売掛金などの即座に現金化できない債権の管理です。例えば資産のほとんどが債権であれば、資金不足が起こってしまう可能性があります。債権の現金化のタイミングと債務の支払いのタイミングを正確に把握することも、資金繰り管理のひとつです。

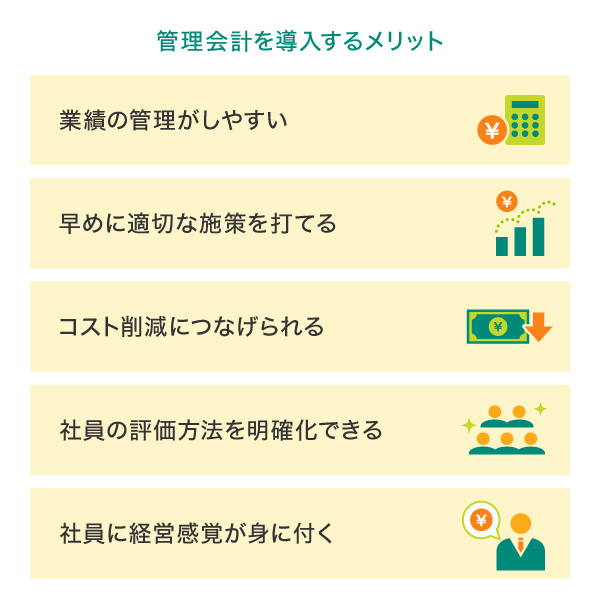

管理会計を導入するメリット

管理会計を導入するメリットについて、具体的に見ていきましょう。

業績の管理がしやすい

例えば、部門別に損益を把握するような管理会計を導入すると、「どの部署(または個人)が、いつまでに、どれくらいの目標を達成すればいいのか」が明確になり、業績の管理や評価がしやすくなります。

売上管理のみならず、バックオフィスの予算管理にも有効です。経営側は社内全体の進捗状況を俯瞰できるようになり、経営計画をスムーズに立てることができるでしょう。

早めに適切な施策を打てる

財務会計は社外向けに情報を整えるため、迅速な経営判断には活用できません。一方、管理会計は会社独自のルールで作成するので、部署別・事業別・商品別など、経営者が知りたい数字を早めに提供することができます。よって、経営判断を行ううえでスピード感のある対応ができ、イレギュラーな事態にも対処しやすくなるのです。

例えば「商品をリニューアルする」「事業部をより強化するため人材を投入する」といった経営判断を伴う施策を、適切なタイミングで検討し行うことができます。

コスト削減につなげられる

会社を経営していくうえで、予算を達成して売上を増やすことと同じくらい大切なのが、コスト削減です。原価管理をすることで、原材料費や人件費などのコストを把握でき、無駄なコストが明確になりますが、管理会計で原価管理できれば、費用だけでなく手間がかかる業務の効率化対策にもつながります。

会社の売上にかかる原価がどのように構成されているか、無駄なコストや業務はないかを把握し、コスト削減を検討することは、企業成長にとって重要な業務といえるでしょう。

社員の評価方法を明確化できる

管理会計を用いて各部署、または個人の目標を設定することで、評価軸が明確になります。そのため社員に対して、一定の指針に基づいたフェアな評価がしやすいでしょう。フェアに評価することは社員のモチベーションアップにもつながります。また、一定の評価に達していない部署や社員に対しては、原因を究明し対策を講じることもできます。

このように会社全体の認識をそろえることで、企業成長を促すことにもつながるでしょう。

社員に経営感覚が身に付く

管理会計を導入すると、各部署の担当者が「自分の部署は予算計画を達成できるかどうか」「達成するためには何をすればいいのか」といったことを強く意識するようになり、経営感覚を身に付けることができます。もしも予算計画が未達成に終わった場合は、その理由を踏まえて次の目標を立てなければならないので、分析力や問題解決力も鍛えられます。

管理会計の注意点

管理会計を導入するにあたって気を付けたいのは、社外の第三者に開示するものではなく、あくまで社内で使用するもののため、チェック機能がないことです。管理会計がきちんと機能しているかは、経営陣が定期的に見直しながら、客観的に判断しなければなりません。

ここでは、管理会計の注意点を詳しく解説します。管理会計を上手に活用するために、注意点も理解しておきましょう。

コストや業務などの負担増

管理会計の導入は、コストや業務などの負担が増える場合があります。

財務会計で扱う情報は、管理会計が必要とする情報として十分ではありません。会社の業績をすみずみまで把握して分析するためには、さらに詳しい情報を収集し精査する必要があります。そのため、経理担当者や営業担当者などの業務負担が増えてしまうかもしれません。

また、管理会計のシステムを導入したり外注したりすると、コストが増加する可能性もあります。管理会計を導入するときは、業務の効率化と費用対効果を意識しましょう。

経営混乱を招く可能性

管理会計は経営の意思決定に深く関係するため、数値に間違いがあると、かえって経営が混乱する恐れがあります。

管理会計が経営混乱を招く主な要因として、データの入力ミスと分析手法の採用ミスが挙げられます。データの入力ミスは、担当者の知識不足やチェック漏れによって起こりやすいので、研修を行ったりチェック機能を強化したりして対策を講じましょう。

また、データの分析や解釈を適切に行うためには専門知識が必要です。そのため、管理会計導入時には外部の専門家に相談することも検討しましょう。

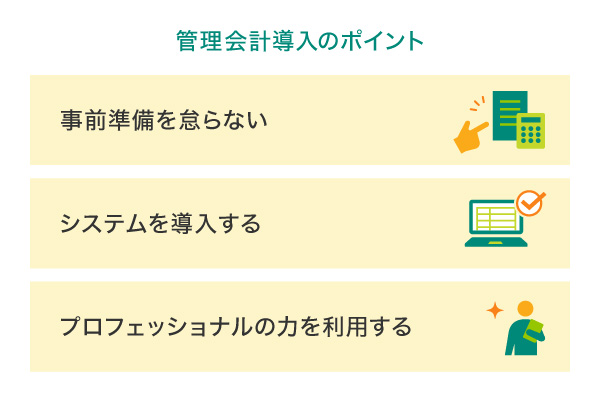

管理会計導入のポイントは?

管理会計を導入するときのポイントは、3つ挙げられます。

3つのポイントを確認して、自社に取り入れやすい方法から管理会計を始めてみましょう。

事前準備を怠らない

管理会計を導入しスムーズに運用していくためには、事前準備が必要です。

経理や営業の担当者など現場の社員だけでなく、すべての社員にしっかりと管理会計について説明し、周知徹底を図ります。さらに、管理会計の業務はデータの収集やグラフ作成など定型業務が多いため、業務のリストを作成して誰でも作業できるようにしておくと、属人化を防ぎ作業効率も向上します。

なお、管理会計の導入には多くの準備が必要になるので、導入時期は繁忙期を避けたほうが望ましいでしょう。

システムを導入する

管理会計導入に失敗する理由のひとつとして、現場担当者が通常業務で忙しく、新たに業務を増やすことに抵抗がある点が挙げられます。その場合は、通常業務を見直してみましょう。経費精算システムや会計システムの導入、法人カードの活用で効率化が期待できます。

特に、法人カードは簡単な手続きをすることで経費精算システムや会計システムと連携させることができるため、精算業務や支払業務など手作業による業務の効率化に役立つのでおすすめです。

プロフェッショナルの力を利用する

管理会計には専門知識が必須です。そのため、公認会計士や税理士といった専門家に、管理会計について確認してもらうのもひとつの方法でしょう。予算管理をサポートしてくれる場合もありますので、活用を検討してみてください。また、システムを導入する際には、会計に強いシステムを提供するベンダーに支援してもらうのもおすすめです。

管理会計は導入時に正しいルールやシステムでスタートすることが重要です。プロフェッショナルの力を利用して、管理会計を成功させましょう。

管理会計をサポート!三井住友カードのおすすめ法人カード

会計処理は複雑かつ細かい作業が伴います。しかも、経営分析や経営判断に管理会計を活かすなら、正しく行う必要があるといえるでしょう。

法人カードを導入すると、利用明細を連携させることができ、仕訳作業が自動で行われます。そのため、経理担当者の事務負担軽減やヒューマンエラーを防ぐメリットがあるのはもちろん、管理会計の円滑な導入も図れるでしょう。

以下では、その他にもビジネスに役立つサポートが充実している三井住友コーポレートカード、三井住友パーチェシングカードを紹介します。

大企業におすすめ!三井住友コーポレートカード

カード使用者が多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

経営判断にも役立つ管理会計は、ポイントをおさえて導入しよう

管理会計は財務会計と違って任意ですが、経営の意思決定に重要な情報です。難しいルールもなく、経営者が欲しいと思う内容に合わせて自由にカスタマイズできるので、スピーディーな経営判断のためにも導入するべきでしょう。

導入する際には、事前準備やシステムの活用などポイントをおさえて管理会計をスムーズに運用し、経営に役立てましょう。

よくある質問

Q1. 管理会計の特徴は?

管理会計は、経営者や責任者など社内関係者に向けた会計です。経営分析や予実管理など経営判断に役立つ情報を作成することを目的としています。そのため会社が運用しやすいように会社独自のルールで作成されるもので、作成義務や開示義務はありません。任意の会計であることが特徴です。

詳しくは以下をご覧ください。

Q2. 管理会計を導入するメリットとは?

管理会計を導入する主なメリットとして、業績を管理しやすい、早めに適切な施策を打てる、コスト削減につなげられる、社員の評価方法を明確化できる、社員に経営感覚が身に付く、といった5つが挙げられます。

特に、経営者が経営判断を早めに実行できることは企業成長の重要なポイントです。また、社員の評価や教育にも管理会計は役立ちます。

詳しくは以下をご覧ください。

Q3. 管理会計の注意点とは?

管理会計の注意点は、情報量が増えることでコストや業務などの負担が増えたり、入力ミスや分析ミスなどによって経営混乱を招いたりする可能性があることです。また、管理会計は社内向けの会計であるため、チェック機能がないこともデメリットです。管理会計がきちんと機能しているかは、経営陣が定期的に見直しながら客観的に判断しなければなりません。

詳しくは以下をご覧ください。

- ※2025年1月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す