-

法人カードの業務活用術

2025.03.25

法人住民税の税率や計算方法、法人事業税との違いまで解説!

法人が納める税金のひとつに「法人住民税」があります。事業所などを置く自治体に納めるもので、「都道府県民税」と「市町村民税」の2つに分かれています。それぞれ税率や納付先が異なるため、しくみをよく理解しておくことが大切です。

ここでは、法人住民税の税率や計算方法、納付が免除されるケースや注意点などをわかりやすく解説します。

法人住民税とは

法人住民税とは、法人が事業所などを置く都道府県および市町村へ納付する地方税です。地域社会の維持のために発生する費用について、構成員である法人も負担すべきという考えに基づいて課税されるものです。個人が納める住民税の法人版だと考えるとわかりやすいでしょう。

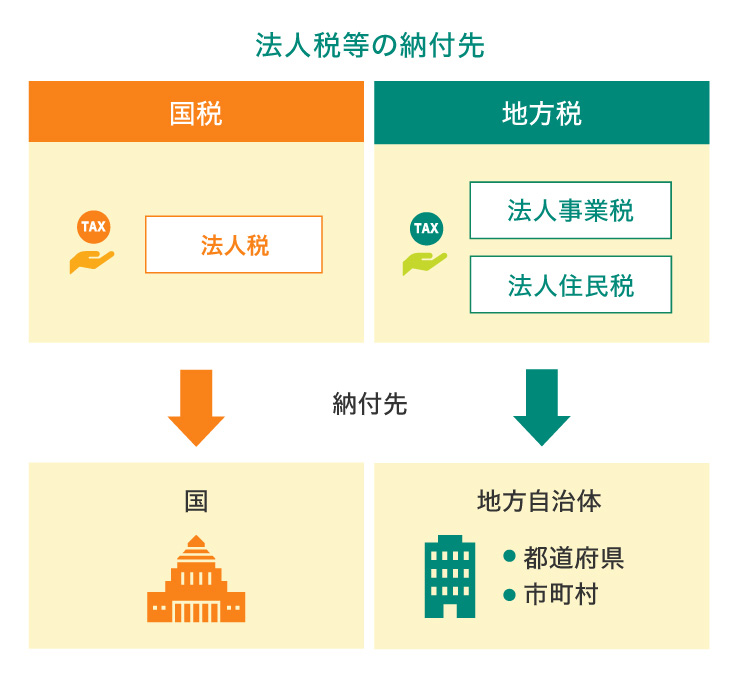

法人住民税は地方税

法人が納める税金は、法人住民税のほかに「法人税」や「法人事業税」があり、これらを合わせて「法人税等」と呼びます。

法人税は国に納める国税である一方、法人住民税と法人事業税は都道府県や市町村などの地方自治体に納める地方税です。

さらに法人住民税は「都道府県民税」と「市町村民税」に分かれており、それぞれ税率や納付先が異なります。ただし、東京23区内に事業所を置く法人の場合は、すべてまとめて「法人都民税」として納付します。

法人住民税と法人税・法人事業税の違い

法人税・法人住民税・法人事業税は、「法人税等」とまとめられることが多いものの、課税対象や課税の目的、赤字決算の場合の取り扱いはそれぞれ大きく異なります。

法人税との違い

まず、法人税は法人が事業活動で得た所得に対して課税される国税です。そのため、一般的に赤字決算となった場合は税金が課されません。一方、法人住民税は行政サービスにかかる費用負担を目的に課税されるため、赤字決算となった場合でも納付の義務があります。

法人事業税との違い

法人事業税は「行政サービスの費用負担をする」という目的は法人住民税と同じですが、課税標準は「各事業年度の所得」となります。従って赤字決算となった場合は課税される所得がないため、法人事業税を納付する義務はありません。

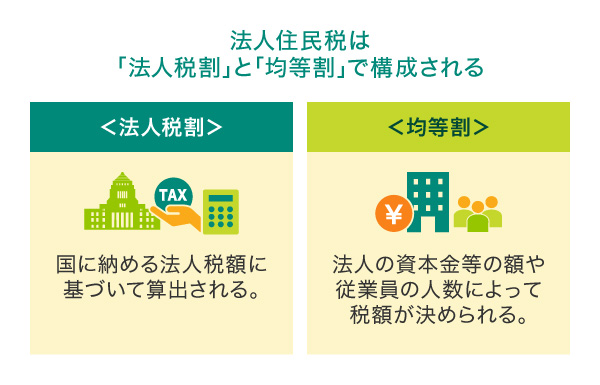

法人住民税の税率・計算方法

法人として事業を営むにあたって「どれくらい税金がかかるのか」という点は、多くの経営者が気にするポイントです。法人住民税は「法人税割」と「均等割」の2つから構成されており、それぞれ税率や計算方法が異なります。ここからは、法人税割と均等割のしくみについて見ていきましょう。

法人税割

法人住民税の「法人税割」は、国に納める法人税額に基づいて算出されます。前述のとおり、法人住民税は「都道府県民税」と「市町村民税」に分かれており、法人税割の税率もこれらの区分によって異なります。

具体的な標準税率は下記のとおりです。

| 都道府県民税 | 法人税額×1.0% |

|---|---|

| 市町村民税 | 法人税額×6.0% |

なお、前述したとおり、東京23区内に事業所を置く場合は、都道府県民税と市町村民税をまとめて支払うことになりますので、「法人税額×7.0%」となります。

また、自治体によっては、一定の規模以上の法人に対して「超過税率」を適用しているところもありますので、詳しくは税金を納付する地方自治体へ確認してみるとよいでしょう。

均等割

法人住民税の「均等割」は、法人の資本金等の額や従業員の人数によって税額が決められます。資本金等の額や従業員数が多い法人ほど税額が高くなるしくみとなっており、詳細は下記のとおりです。

| 資本金等の額 | 都道府県民税均等割 | 市町村民税均等割 | |

|---|---|---|---|

| 従業者数50人超 | 従業者数50人以下 | ||

| 1,000万円以下 | 2万円 | 12万円 | 5万円 |

| 1,000万円超1億円以下 | 5万円 | 15万円 | 13万円 |

| 1億円超10億円以下 | 13万円 | 40万円 | 16万円 |

| 10億円超50億円以下 | 54万円 | 175万円 | 41万円 |

| 50億円超 | 80万円 | 300万円 | 41万円 |

(出典)総務省ホームページ「法人住民税 」を参考に作成

- ※別ウィンドウで「総務省」のウェブサイトへ遷移します。

例えば、資本金等の額が500万円で従業員数が30人の法人ではいくらになるか計算すると、都道府県民税が2万円、市町村民税が5万円となり、計7万円の均等割になります。

なお、赤字決算となった場合、一般的に法人税割の納付は不要ですが、均等割については赤字決算でも納付する必要があります。

法人住民税の税率の改正

自治体ごとの税収格差を是正するために、2014年に「地方法人税(国税)」が創設され、それまで納付していた法人税割の一部を国へ納付するように変更されました。なお、地方法人税として納付された税金については、地方交付税の財源となり、各自治体へ分配されます。

また、2019年10月1日(火)以降に開始する事業年度以降は税率の改正が実施されています。具体的には、下記のとおり法人税割の税率が引き下げられる一方で、その引き下げた分が地方法人税の税率に上乗せされることとなりました。

| 税目 | 改正前 | 改正後 | 増減 |

|---|---|---|---|

| 都道府県民税法人税割 | 3.2% | 1.0% | ▲2.2% |

| 市町村民税法人税割 | 9.7% | 6.0% | ▲3.7% |

| 地方法人税 | 4.4% | 10.3% | +5.9% |

法人住民税の申告・納付

法人住民税では、自ら課税される対象や税額を計算して申告する「申告納税方式」が採用されています。ここでは、法人住民税の申告期限や納付方法について確認していきましょう。

法人住民税の申告期限

法人住民税は、「事業年度終了の日の翌日から2ヵ月以内」に申告しなければなりません。

個人事業主の場合は毎年2月16日~3月15日の間に確定申告を行いますが、法人は決算期によってそれぞれ申告期限が異なることが特徴です。例えば、3月末に決算を迎える法人の場合は、5月末が申告期限となります。

法人住民税の納付方法

法人住民税は、金融機関窓口にて納付書と現金で納付する方法や、電子納付などさまざまな納付方法があります。

地方自治体の窓口から納付

法人住民税を現金で納付する場合には、申告書の提出先となる自治体の窓口で納付することが可能です。具体的には、道府県税事務所や市町村役場などの窓口で納付手続きを行うことができます。なお、東京23区内に事業所がある場合は、都税事務所でまとめて納付が可能です。また、各自治体の窓口だけでなく、自治体が指定する金融機関でも納付できます。

地方税お支払サイト

これまで地方自治体によって利用できる納付方法が異なっていましたが、2023年4月から、「地方税お支払サイト」を通じた共通の納付サービスがスタートしました。地方税お支払サイトとは、納付書に記載されたQRコード(eL-QR)やeL番号を用いて、オンライン上で地方税の納付を行うサイトです。

地方税お支払サイトでは、クレジットカードやインターネットバンキング、口座振替などによる支払いが可能で、法人住民税も対象となっています。金融機関窓口に出向かずに納付が行えるので、ぜひ活用してみましょう。

- ※別ウィンドウで「地方税お支払サイト」のウェブサイトへ遷移します。

法人住民税が免除されるケース

前述のとおり、法人住民税の「法人税割」の部分は、法人税額に基づいて算出されます。そのため、赤字決算でそもそも法人税が発生しない法人については、法人税割も発生しません。

一方、「均等割」については資本金等の額や従業員数に応じて税額が算出されるため、赤字決算であっても納付の義務があります。ただし、次に当てはまる法人は均等割も減免されるケースがあります。

- 事業活動を休業している法人

- NPO法人で収益事業を行っていない法人 など

減免の要件は自治体によって異なるうえ、法人住民税の減免を受けるためには、自治体へ「減免申請書」を提出する必要があります。詳しくは事業所を置く自治体へ問い合わせてみましょう。

法人住民税の注意点

法人住民税は「事業年度終了の日の翌日から2ヵ月以内」に申告して納税する必要があり、納付期限を過ぎると「延滞金」が加算されます。

延滞金は納付期限の翌日から納付日までの日数で計算され、最大で税額に対して年14.6%の金額を支払わなければなりません。納付が遅くなるほど延滞金も大きくなりますので、必ず期限内に納付するようにしましょう。

法人税等の支払いをクレジットカードで行うメリット

法人税等の支払いについては、金融機関の窓口やインターネットバンキング、電子納税などさまざまな方法がありますが、近年ではクレジットカードを利用した納付方法も浸透しています。クレジットカード納付を活用することで、企業にとっては以下のようなメリットが期待されます。

納付の業務を効率化できる

クレジットカードを利用することで、法人税等の納付にかかる業務を大幅に効率化できます。例えば、クレジットカードで納税する場合はオンラインで手続きが完了するため、金融機関などの窓口へ出向く手間がありません。

また、金融機関の営業時間に左右されることなく、24時間いつでも納付できるため、忙しい月末や繁忙期であってもスムーズに支払いを済ませられる点も大きなメリットです。さらに、現金を準備したり、振込金額を確認したりする煩雑な作業も不要になるため、経理業務全体の効率化につながるでしょう。

キャッシュフローを改善できる

クレジットカード納付の特徴のひとつは、決済から引き落としまでに一定のタイムラグがある点です。通常、クレジットカードで支払った場合には翌月以降の引き落としとなるため、法人税等を即時に現金で納付する場合に比べ、キャッシュフローにゆとりを持たせることが可能です。

特に資金繰りがタイトな時期や、新たな事業展開で手元資金を多く確保しておきたい場合には、クレジットカード納付によって発生する猶予期間が効果を発揮するケースも多いでしょう。

■関連記事(ビジドラ)

個人事業主がクレジットカードを持つメリットと法人カードの選び方について解説

三井住友カードのおすすめの法人カード

法人税等の支払いにクレジットカードがおすすめであることは説明しましたが、ビジネスで使用するなら便利な機能が備わった法人カードがおすすめです。

支払い方法を法人カード払いに統一することにより、キャッシュレス化による小口現金の管理業務の削減、経費精算システムとの連携による入力業務の削減など、経理業務の効率化をさらに推し進めます。

ここでは、三井住友カードが発行する法人カードのなかから、「三井住友コーポレートカード」と「三井住友パーチェシングカード」をご紹介します。

大企業におすすめ!三井住友コーポレートカード

カード使用者が多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

法人住民税の納付は期限内に、クレジットカードを活用しよう

法人住民税は、法人に課される税金のひとつです。「法人税割」と「均等割」から構成され、均等割については赤字決算でも納付の義務があります。

法人住民税は「事業年度終了の日の翌日から2ヵ月以内」に申告し、納付しなければなりません。もし納付期限を過ぎると延滞金が加算されるため、必ず期限内に納付することが大切です。

また、クレジットカード納付を活用すれば、金融機関窓口へ出向く手間も省くことができます。「忙しくてなかなか納付手続きに行けない」という経営者の方は、ぜひクレジットカードによる納付を検討してみましょう。

よくある質問

Q1.法人住民税とは?

法人住民税は、法人が事業所などを置く都道府県および市町村へ納付する税金です。地域社会を維持するための費用を負担する目的で課税されるもので、個人が納める住民税の法人版のようなものです。また、法人住民税は「都道府県民税」と「市町村民税」の2つに分かれており、それぞれ税率や納付先が異なります。ただし、東京23区内に事業所を置く法人の場合は、すべてまとめて「法人都民税」として納付します。

詳しくは以下をご覧ください。

Q2.法人住民税の税率は?

法人住民税は「法人税割」と「均等割」の2つから構成されており、それぞれ税率や計算方法が異なります。法人税割は、法人税の税額に基づいて税金が算出され、「都道府県民税」は「法人税額×1.0%」、「市町村民税」は「法人税額×6.0%」の計算式が適用されます。一方、均等割は資本金等の額や従業員数に応じて税額が定められており、資本金等の額や従業員数が多い法人ほど税額が大きくなるしくみです。

詳しくは以下をご覧ください。

Q3.法人住民税の注意点は?

法人住民税は「事業年度終了の日の翌日から2ヵ月以内」に申告・納付する必要があります。納付期限を過ぎると延滞金が加算され、最大で税額に対して年14.6%の金額を支払わなければなりません。納付が遅くなるほど延滞金も大きくなりますので、必ず期限内に納付しましょう。

詳しくは以下をご覧ください。

服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

- ※QRコードは株式会社デンソーウェーブの登録商標です。

- ※2025年3月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す