-

法人カードの業務活用術

2024.01.17

接待交際費とは?経費に「該当する・しない」や上限など、仕訳例で解説

服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

企業が事業活動を行ううえでは、売上先や仕入れ先、金融機関など、さまざまな利害関係者が存在します。それらの利害関係者と良好な関係を構築するためには、会食や贈答などの接待交際費を支出することも重要です。

ここでは、接待交際費の概要やよく似た勘定科目との違い、管理する際のポイントなどを分かりやすく解説します。

接待交際費とは?

接待交際費とは、自社の事業と関わりのある企業や人物に対し、接待目的で支出した費用のことです。

接待交際費は交際費の俗称であり、決算書には「交際費」として表記するケースが多いです。

具体的には、取引先などとの会食や接待費に加え、お中元・お歳暮などの贈答費用についても接待交際費として計上します。

また、法人税法では、接待交際費以外の勘定科目で計上した場合でも、税務上は交際費として扱われるケースもあるため注意が必要です。

例えば、「旅費交通費」の勘定科目で計上していても、接待するために移動した交通費は接待交際費として判断されることがある、というようなケースです。

接待交際費に該当する・しないの判断基準

接待交際費については、法人税の計算において損金算入限度額が設けられているため、正確な経理処理が求められます。

接待交際費をそれ以外の勘定科目と間違えて処理した場合には、法人税などの納税額にも影響が及ぶケースもあるため、以下の具体例を通じて適切な判断基準を身につけましょう。

接待交際費に該当する支出

接待交際費として計上する支出の代表例としては、以下のような費用が挙げられます。

- 取引先などとの会食費用

- 取引先などに対するお中元・お歳暮にかかる費用

- 取引先や株主などを招待するパーティーの開催費用

- 取引先などとのゴルフや旅行に関する費用

- 取引先の取締役や社員に対する慶弔費

- 取引先などとの飲食費のうち、1名あたり5,000円超のもの

上記のように、自社のクライアントや仕入れ先など、社外の利害関係者の接待や関係性を深めるために支出した費用については、接待交際費として計上します。

その一方で、会食や旅行などの費用であっても、福利厚生目的で支出する金額については、福利厚生費などの勘定科目で計上しましょう。ただし、社内における特定の取締役や社員を対象とした費用に関しては、社内交際費に該当する場合もあるため注意が必要です。

接待交際費に該当しない支出

先述した接待交際費の例とよく似た支出であっても、接待交際費には該当しないケースもあります。

以下の取引例については、接待交際費には当てはまらないため注意してください。

接待交際費に該当しない支出

- 取引先などとの飲食費のうち、1名あたり5,000円以下のもの

- 自社の従業員のみが参加する会食や旅行費用

- 会議や打ち合わせのための飲食費

- カレンダーや記念品などの贈答費用

- 事業とは関係のない人物との会食や贈答費用

クライアントや仕入れ先との飲食費であっても、接待目的ではなく打ち合わせのための支出であれば、金額にかかわらず会議費として計上できます。ただし、あくまで社会通念上妥当な金額や内容であることが前提となるため、適切な勘定科目については慎重に判断しましょう。

また取引先などとの飲食費のうち、1名あたり5,000円以下の支出については、接待目的の場合でも、法人税法の交際費から除外し、会議費として処理することが可能です。

そのほかにも、忘年会や社員旅行など、自社の従業員のみが参加する社内行事であれば「福利厚生費」、カレンダーや記念品のように不特定多数への宣伝目的で行う贈答費用については「広告宣伝費」として計上します。

なお「事業とは関係のない人物との会食や贈答費用」については、事業上の必要経費には該当しないため、そもそも経費計上自体が認められないことに注意してください。

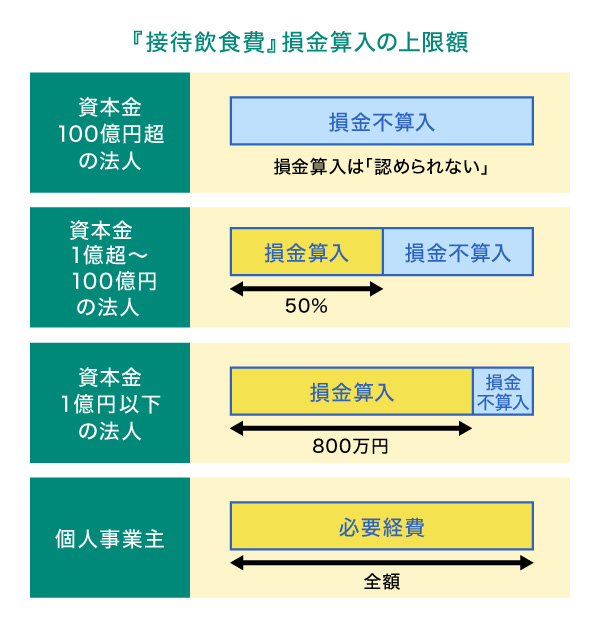

接待飲食費の損金算入限度額

法人税では、過大な交際費計上による過度な節税を防ぐため、損金として算入できる交際費の額に上限を設けています。

このような損金算入限度額については、「期末時点での資本金の額」によって区分されています。

資本金1億円を超える大企業の場合

期末時点での資本金の額が1億円を超える大企業の場合、「接待飲食費×50%」のみを損金算入することが可能です。この場合、社内における特定の取締役や社員のみを対象とする「社内交際費」については、上記の「接待飲食費」に含まれず、全額が損金不算入となるため注意が必要です。

また期末における資本金の額が100億円を超える企業の場合には、上記にかかわらず、交際費の全額が損金不算入となります。

資本金1億円以下の中小企業の場合

期末時点での資本金の額が1億円以下の中小企業の場合、以下のいずれかの金額を損金算入限度額とすることが可能です。

- 交際費のうち、年間800万円までの金額

- 交際費のうち、接待飲食費の50%相当額

従って年間の交際費の額が800万円以下であれば、交際費の全額を損金算入できます。

また交際費が800万円を超える場合には、「800万円」あるいは「接待飲食費×50%」のどちらかを損金算入することが可能です。

どちらを選ぶかは企業ごとの任意ですが、接待飲食費の額が年間1,600万円を超える場合に限り、「接待飲食費×50%」が有利となるため、それ以外のケースでは「800万円」を選択すると良いでしょう。

個人事業主の場合

所得税においては、法人税法のような交際費の損金算入限度額はありません。

そのため、事業に必要な接待交際費であれば、上限なく必要経費として計上することが可能です。ただし事業と関連のないものや、事業規模に対して過大な交際費を計上する場合には、税務調査によって否認されるリスクも高まるため注意してください。

接待交際費の仕訳例

接待交際費を支出した場合には、以下のように仕訳を計上しましょう。

取引先などとの会食費用を支払った場合

クライアントを接待し、飲食費として3万円を支払った場合には、以下のように仕訳を計上します。

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 接待交際費 | 30,000円 | 現金 | 30,000円 | 〇〇店 ▲社××さまと会食 |

なお取引先などとの飲食代については、1名あたりの金額が5,000円以下の場合、接待交際費ではなく会議費として計上することが可能です。

取引先などに対するお中元・お歳暮にかかる費用を支払った場合

お中元として、クライアントに贈答するための品物をデパートにて6,000円で購入した場合には、以下のように仕訳を計上します。

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 接待交際費 | 6,000円 | 現金 | 6,000円 | ●●デパート ▲社へのお中元 |

なお贈答品を購入する場合には、消費税の計上についても注意が必要です。

食品や飲料(酒類を除く)であれば軽減税率8%、商品券やビール券であれば非課税となるなど、購入する品物によって消費税の取り扱いも異なります。

贈答費用を仕訳計上する場合には、領収書やレシートを確認し、消費税の適用税率についてもしっかりと確認しましょう。

取引先の取締役や社員に対する慶弔費を支払った場合

取引先の社員が結婚したことにより、お祝い金として3万円を支払った場合には、以下のように仕訳を計上します。

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 接待交際費 | 30,000円 | 現金 | 30,000円 | 結婚お祝い金 ▲社××さま |

慶弔費を支出する場合には、領収書などの発行を受けられないケースも多いです。

そのような場合には、支払証明書を作成するとともに、招待状や案内状などを合わせて保存することで、支出の正当性を証明できるように整えておきましょう。

接待交際費の摘要欄の書き方

接待交際費については、特定の役員や社員による私的な支出が混入しやすい勘定科目であることから、税務調査においても細かくチェックされるケースが多いです。

そのような背景から、接待交際費の仕訳を計上する際には、「事業との関連性」や「支出の正当性」を示せるように、必要な情報を摘要欄に追記することが重要です。仕訳を作成する際に入力する「日付」や「勘定科目」「金額」などの取引情報の補足として、以下のように摘要欄を活用しましょう。

取引先などとの会食費用を支払った場合

| 日付 | 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|---|

| 2024年●月●日 | 接待交際費 | 40,000円 | 現金 | 40,000円 | 〇〇店 ▲社××さまと会食(ほか2名) |

摘要欄には、接待交際費の補足として、「どこで」「誰と」「どのような目的で」「何をしたのか」などの情報を中心に記載してください。

特に参加者や人数などの情報は、1名あたりの金額が5,000円以下かどうかを判定する際にも必要となるため、会議費と区分するためにも摘要欄へ記載しておくと良いでしょう。

接待交際費と似た科目との違い

接待交際費には、「会議費」や「福利厚生費」などのように、よく似た勘定科目がいくつか存在します。

先述したとおり、接待交際費には損金算入限度額が設けられているため、ほかの勘定科目と明確に区分し、適切な管理を行うことが重要です。

日々の事業活動において正確な経理処理が行えるように、以下では勘定科目あるいは用語ごとの定義や違いについて解説します。

会議費

会議費とは、取引先との商談や社内ミーティングなど、社内外で行われる会議や打ち合わせにおけるお茶代や弁当代などの費用をいいます。

支出の目的が「接待」である接待交際費に対し、会議費の場合には「商談」や「打ち合わせ」を目的とした支出という違いがあります。

また取引先などとの飲食代に関しては、1名あたりの金額が5,000円以下の場合には、接待目的であったとしても「会議費」として計上することが可能です。

接待飲食費

接待飲食費とは、接待交際費のうち、クライアントや仕入れ先などとの「飲食代」を表します。

つまり「接待飲食費」は「接待交際費」の一部であり、法人税の計算においては、期末時点での資本金の額が100億円を超える企業を除き、「接待飲食費×50%」を損金算入することが可能です。

福利厚生費

福利厚生費とは、給与や賞与のほかに、企業が従業員のために支出する費用のことです。

具体的には健康診断費用や社員旅行代、忘年会費用、残業食事代など、従業員に対する労働環境の整備や生活の向上を目的とした支出が該当します。

同じ飲食代であっても、社内の従業員のみが参加する場合には「福利厚生費」、取引先などの社外の人物も参加する場合には「接待交際費」として計上します。

また、福利厚生費は従業員全員を対象とした支出であり、特定の取締役や社員のみが出席する会食や旅行などは「社内交際費」に該当するケースもあるため注意してください。

交際費

交際費とは、会社の事業運営を円滑に行うために支出する費用のことで、接待や贈答品の購入などがあげられます。

交際費と接待交際費には明確な違いはありませんが、接待交際費については、交際費のなかでも「社内交際費」を除いた支出として用いられる場合が一般的です。

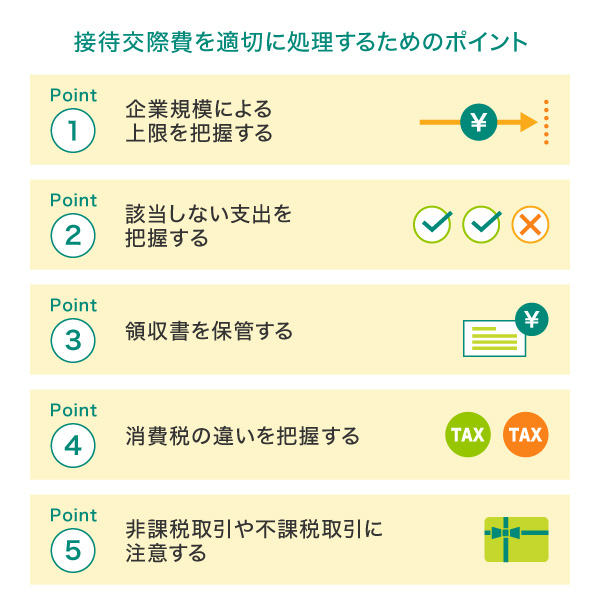

接待交際費を適切に処理するためのポイント

接待交際費を計上する際には、ポイントを正しく理解したうえで、適切に処理しなければなりません。

誤った経理処理を行った場合には、法人税や消費税の納税額に影響するリスクもあるため、丁寧な対応を心掛けましょう。

企業規模による上限を把握する

法人の場合、まずは資本金の額を踏まえ、自社の損金算入限度額を把握することが重要です。

中小企業の場合、年間800万円の上限を超えるケースはさほど多くはありませんが、資本金が1億円を超える大企業の場合には、接待交際費の損金算入には大きな制約が発生します。

自社の損金算入限度額については、経営陣だけでなく、実際に接待などを行う営業部の社員にもきちんと周知し、接待交際費が過大にならないように会社全体で適切に管理しましょう。

該当しない支出を把握する

接待交際費には、「会議費」や「福利厚生費」のように類似した勘定科目も存在します。

同じ飲食代でも、支出の目的や参加者などによって科目が異なるケースもあるため、接待交際費に該当する支出と該当しない支出を正しく区分しましょう。

領収書を保管する

接待交際費に限らず、売上や必要経費を計上する際には、その根拠となる証憑書類の保存が欠かせません。

接待交際費の場合には、飲食店やギフトショップなどの領収書などをきちんと保管することで、支出の事実を証明することにつながります。

また接待交際費については、税務調査で事業との関連性が疑われるケースも多いです。例えば飲食代の場合には、参加者や人数、目的などを領収書にメモ書きすることで、経費としての妥当性を補完しましょう。

消費税の違いを把握する

接待交際費については、複数の消費税率が混在しやすいため注意が必要です。

例えば会食の場合、店内で飲食する場合は10%ですが、お土産の購入やテイクアウトを行う場合には軽減税率の8%が適用されます。

また、贈答費用についても、食品や飲料(酒類を除く)の場合には軽減税率8%が適用されますが、別途ラッピング代や送料が発生する場合には、それらの費用については10%の消費税率が適用されます。

商品券やお祝い金などの非課税取引や不課税取引に注意する

お中元・お歳暮などに際して取引先などに商品券を贈る場合や、お祝い金などの慶弔費を支払う場合にも、消費税の取り扱いに注意しなければなりません。

贈答する商品券やビール券などは消費税の非課税取引に該当し、お祝い金や香典などは不課税取引となります。

また、取引先などとゴルフをした場合には、プレー代には10%の消費税が課されるものの、ゴルフ場利用税は不課税取引に該当するため、領収書などで金額の内訳を確認したうえで適切な経理処理を行いましょう。

接待交際費の支払いにおすすめ!三井住友カードの法人カード

接待交際費を経費として精算する場合は複数の消費税率が混在しやすいため注意が必要です。また、内容によって非課税取引や不課税取引になるので、精算業務が煩雑になりがちです。三井住友コーポレートカードを導入すれば、経費精算業務の負担軽減につながります。具体的にはキャッシュレス化による小口現金の管理業務の削減、ペーパーレス化による紙での申請の削減など、業務の効率化に役立ちます。

オンライン決済中心のご利用なら、プラスチックカードが発行されない三井住友パーチェシングカードを導入いただくことでカード決済を利用できる範囲が広がり、さらなる効率化につながるでしょう。三井住友パーチェシングカードは、オンライン決済に利便性が高く、最近では「クラウドサービス利用料を支払う」「オンラインショッピングで消耗品を購入する際に使う」といった利用が増えています。

三井住友パーチェシングカードは、経理側がカード単位や契約単位で利用先を限定することができます。それによって経理側が支払いをコントロールできるので「支払いのデジタル化」が進み、経理業務の一層の効率化が図れます。そうすることで、経理の本来の業務である「経営管理のためのデータ整備」「経済的な経営課題の経営者への発信」が可能になるのです。

また、カード決済なので、利用した時点ですぐさま利用内容が把握でき、しかもデータ化されているので、間違った処理をしてしまうことがありません。三井住友カードの「マンスリークリア方式」によって、予算管理がしやすく、月初でもすぐにカードを使用できるのも便利なポイントです。

以下では経理業務の効率化に役立つ三井住友コーポレートカード、三井住友パーチェシングカードをご紹介します。

大企業におすすめ!三井住友コーポレートカード

カード使用者の多い大企業向けの法人カードです。交際費や出張費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、ゴールドカードには、旅行傷害保険や買い物保険が付帯されており、全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードです。特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクがありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

接待交際費は事業活動を行ううえで必要不可欠!似ている勘定科目に注意しましょう

取引先などとの関係性向上のために支出する接待交際費については、業種にかかわらず、事業活動を行ううえで必要不可欠な費用といえます。

その一方で法人税や消費税の納税額に影響が及ぶケースも多く、税務調査でも注目されやすい項目の1つに挙げられます。

ほかの勘定科目との違いや適切に管理するためのポイントを理解し、正確な経理処理を行いましょう。

よくある質問

Q1.接待交際費とは何ですか?

接待交際費は、事業に関係ある企業や人物に接待を目的として支出した費用のことです。取引先との会食費用やゴルフ、旅行に関する費用、お中元・お歳暮などの贈答費用などが該当します。

詳しくは以下をご覧ください。

Q2.接待交際費に該当しない支出にはどのようなものがありますか?

接待交際費とよく似た支出でも接待交際費には該当しないケースもあります。例えば、取引先などとの飲食費のうち1名あたり5,000円以下のもの、自社の従業員のみが参加する会食や旅行費用などです。

詳しくは以下をご覧ください。

Q3.接待交際費のうち損金に算入できる金額は決まっていますか?

法人税では損金として算入できる交際費の額に上限を設けており、期末時点での資本金の額によって区分されています。資本金1億円超~100億円までの大企業の場合、資本金1億円以下の中小企業の場合、個人事業主の場合、それぞれ損金算入限度額が決められています。

詳しくは以下をご覧ください。

- ※2024年1月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す