-

法人カードの業務活用術

2026.01.20

ファクタリングとは?種類や仕組みからメリット、活用方法まで解説

ファクタリングは、企業が保有する売掛金(未回収の債権)をファクタリング会社に売却し、決済期日より前に入金してもらうサービスです。経営者を悩ませる資金繰り問題の解決手段として注目されており、未回収の売掛金による黒字破綻のリスクを軽減できます。

ここでは、ファクタリングのしくみや種類、メリット・デメリット、信頼できるファクタリング会社を選ぶためのポイントなど、基礎知識から活用方法まで詳しく解説します。

ファクタリングとは?

ファクタリングとは、企業が抱える売掛債権を第三者に売却し、取引先との決済期日より前に、手数料を差し引いた額で入金してもらう金融サービスです。

国内の企業間取引では、品物やサービスの受け渡しと同時に現金で決済するケースはほとんどありません。一般的に行われているのは、売り手側は売掛金を売上債権として計上し、買い手側は買掛金を買入債務として計上した後、一定の期間を置いて代金を支払う「企業間信用」という取引の方法です。

この取引方法における最大のリスクは、買い手側(取引先)に支払いの遅れが生じる可能性があることです。売掛金を回収できない期間が長引けば、売り手側の資金計画が破綻し、経営を圧迫することになりかねません。

そこで、ファクタリングという方法で、債権を早期に現金化して資金を調達します。

ファクタリングの場合、売掛債権を譲渡した後、売掛先である買い手側が債務不履行の状態に陥ったとしても、売り手側が責任を取る必要はありません。

有価証券の紛失や詐欺、不渡りといった手形特有のリスクもないことから、近年の企業間取引では手形よりも売掛金が主流になりつつあります。それに伴って、売掛金を売却して資金調達を行う、ファクタリングサービスの需要も拡大しています。

ファクタリングは違法?

ファクタリングとは、事業者が有する売掛金債権を支払い期限より前に買い取るサービスです。この一般的なファクタリングは原則として違法ではありません。民法第466条により債権譲渡は認められており、規定に基づいて行われています。

ただし、給与ファクタリングは注意が必要です。給与債権にファクタリングを転用したこのサービスは「貸付」に該当するため、貸金業の登録が必須で、無登録で行えば違法となります。また、ファクタリングを装った違法な貸付を行う悪徳業者も存在します。

契約書に「債権譲渡契約」と明記されているか、手数料が適切か、詳細説明をしているか、確認しましょう。「契約書がない、説明を避ける、手数料が著しく高い」といった場合は悪徳業者の可能性があるため注意してください。

ファクタリングの種類としくみ

ファクタリングには、売掛金を即座に現金化する「買取型」と、売掛金の未回収リスクに備える「保証型」の2種類があります。一般的に利用されるのは買取型で、買取ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2種類があります。

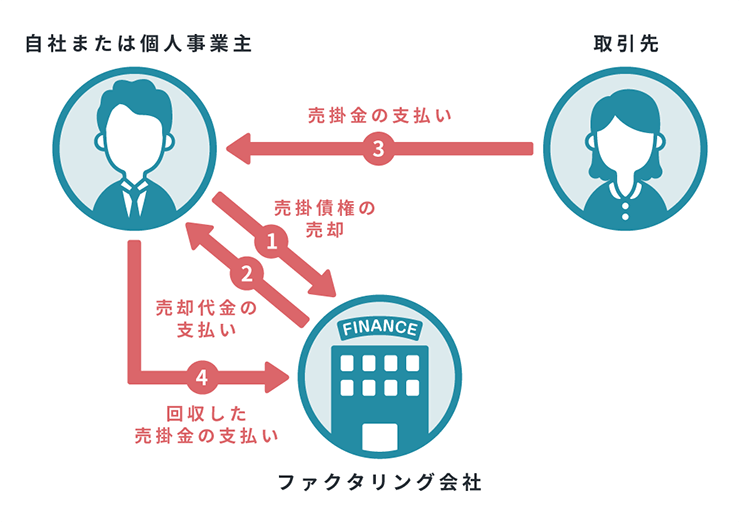

2社間ファクタリング

2社間ファクタリングにおいてファクタリング契約を行うのは、利用者とファクタリング会社だけです。

まずは、利用者とファクタリング会社が契約を結び、売掛債権をファクタリング会社に売却します。取引先は、通常どおり支払い期日になったら利用者に売掛金を支払うだけですので、ファクタリング会社が取引先とコンタクトを取ることはありません。

■2社間ファクタリングの流れ

- 利用者がファクタリング会社に売掛債権を売却する

- ファクタリング会社が利用者に対して手数料を引いた売掛代金相当額を支払う

- 取引先が利用者に売掛金を支払う

- 売掛金を回収した利用者がファクタリング会社に支払いをする

まだ入金されていない売掛債権をファクタリング会社に買い取ってもらうことで、本来の決済日より早く現金を手にすることができます。2社間ファクタリングの最大のメリットは、ファクタリングをするにあたって取引先に何らかの承認をしてもらったり、手続きを依頼したりする必要がないことです。

契約に関わるのが2社のみで取引がシンプルなので、資金調達スピードが速いこともポイント。最短即日で現金化も可能とあって、経営状態を取引先に知られることなく、すぐに資金調達したい場合にも活用されています。

ただし、ファクタリング会社に支払う手数料は高めで、売掛金の回収義務は利用者に残ります。また、売掛金を回収した後は、規定の期日(1~数営業日)以内にファクタリング会社に入金しなくてはなりません。

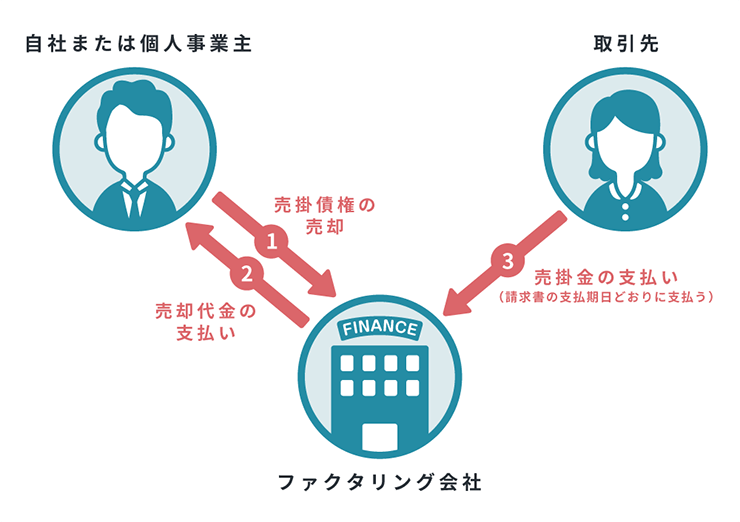

3社間ファクタリング

3社間ファクタリングにおいてファクタリング契約を行うのは、利用者とファクタリング会社、そして取引先の3社です。

まずは、利用者とファクタリング会社が契約を結びます。その際、ファクタリング会社が取引先とコンタクトを取り、ファクタリングについて承認を得られたら、ファクタリング会社と取引先が契約を行います。

■3社間ファクタリングの流れ

- 利用者がファクタリング会社に売掛債権を売却する

- ファクタリング会社が利用者に対して手数料を引いた売掛代金相当額を支払う

- 取引先がファクタリング会社に売掛金を支払う

決済期日前の売掛金を早期に現金化できるという点は2社間ファクタリングと同様ですが、ファクタリングによる債権譲渡を取引先に知らせ、許可してもらう必要があるところが大きな違いです。

また、3社間ファクタリングの場合、取引先が直接ファクタリング会社に売掛金を支払うため、利用者に回収の義務はありません。ファクタリング会社による契約時の審査が厳しいため、取引先の倒産、債務不履行などのリスクが低く、ファクタリング会社に支払う手数料も2社間ファクタリングに比べて低く抑えられています。取引先の承諾が得られる可能性が高ければ、3社間ファクタリングが選択されることが多いでしょう。

注意点としては、資金繰りが苦しいのではないか、経営に問題があるのではないかといった疑念を取引先に抱かれる可能性があることです。

特殊なファクタリング例

ファクタリングは、一般的な売掛金ファクタリングのほか、国際取引や医療機関など、それぞれの業界が抱える資金繰りの課題に対応したサービスとして活用されています。ここでは、特殊なファクタリングの例を紹介します。

国際ファクタリング

国際ファクタリングは、国内の輸出業者が海外の業者と取引をするにあたり、売掛金を確実に回収するためのサービスです。ファクタリングサービスの利用者(売り手)と取引先(買い手)に、日本のファクタリング会社のほか、海外のファクタリング会社が介在します。

医療ファクタリング

医療ファクタリングには、診療報酬ファクタリング、介護報酬ファクタリング、調剤報酬ファクタリングの3つがあります。

通常、診療報酬や介護報酬、調剤報酬などは、医療機関がサービスを提供してから入金されるまでに2ヵ月から3ヵ月ほどかかります。この間にかかる人件費など固定費の支払いに苦慮する医療機関は少なくありません。

医療ファクタリングを利用すると、医療機関は債権の額面の80%ほどを現金化して早期に受け取ることができ、キャッシュフローの改善を図ることができます。

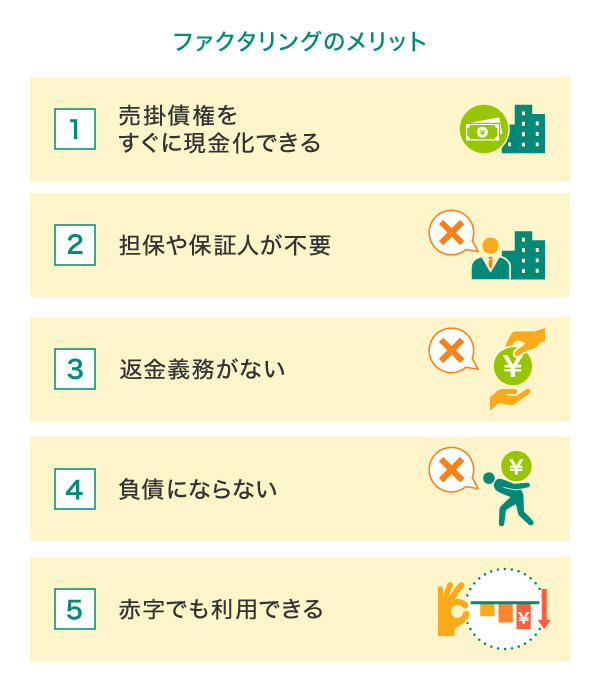

ファクタリングのメリット

続いては、ファクタリングのメリットを紹介しましょう。おもなメリットは次の5つです。

売掛債権をすぐに現金化できる

ファクタリングは、現金化までの期間が長引くほど経営リスクになる売掛債権を、最短でその日のうちに現金化できます。金融機関に融資を依頼した場合、少なくとも数週間かかることを考慮すれば、非常にスピーディーです。

ただし、入金までの期間はファクタリング会社やファクタリングの種類によって異なります。2社間ファクタリングであれば、最短数時間から即日での資金調達が可能な会社もありますが、3社間ファクタリングは売掛先の承諾と契約手続きが必要となるため、2週間程度かかるケースもあります。

担保や保証人が不要

銀行などから融資を受ける場合は、担保や保証人を用意する必要があります。しかし、ファクタリングの場合は融資ではなく、売掛債権を売買するサービスですので、保証人を立てる必要はありません。

ファクタリング会社にとっては売買対象の売掛金が存在するのかという点が大切ですので、担保も不要となります。

返金義務がない

取引先が倒産したり、不渡りが生じたりしても、売掛債権の買取を依頼した側に返金義務はありません。ファクタリング会社にすべてのリスクが移行するので、万一、貸し倒れが起きたときも安心です。

負債にならない

ファクタリングは、融資やローンと違って、単に売掛金が解消されてキャッシュフローが改善するだけなので、貸借対照表で負債になることはありません。そのため、ファクタリングで現金を得た後も、銀行融資の審査などで問われる信用力を維持することができます。

赤字でも利用できる

ファクタリングは、赤字決算の状態でも利用できます。ファクタリングの審査で最も重要視されるのは売掛先の信用力であるため、自社が赤字決算や債務超過の状態にあっても、売掛先の支払い能力さえあれば利用が可能です。

金融機関融資では、経営状況によっては担保や保証人の提供を求められたり、融資が断られたり、融資を受けられても利率が高くなる可能性があります。

しかし、ファクタリングは自社の財務状況が審査対象にならないため、経営状況が悪化している企業でも資金調達できる可能性が高いのです。この点が銀行融資との大きな違いであり、経営が苦しい場合の有力な資金調達手段となります。

ファクタリングのデメリット

次に、ファクタリングのデメリットを紹介します。おもに、3つのデメリットがあります。

手数料がかかる

ファクタリングを行う場合、手数料が発生します。手数料の相場は、2社間ファクタリングか3社間ファクタリングかによって異なります。

- 3社間ファクタリング…売掛金額の1~10%程度

- 2社間ファクタリング…売掛金額の10~30%程度

3社間ファクタリングは取引先の承認が必要

3社間ファクタリングでは、取引先にファクタリングの実施を知らせ、承認してもらわなくてはなりません。そのため、経営状態を不安視され、その後の取引に影響が出るおそれがあります。

調達できるのは売掛金の範囲内

ファクタリングで調達できるのは売掛金の範囲内に限定されます。融資であれば担保価値や返済能力に応じて売掛金額を超える資金調達も可能ですが、ファクタリングは売掛金の売買契約であるため、保有する売掛債権の額面内でしか資金調達ができません。

また、売掛先の信用状況によっては手数料が高く設定されることもあるため、実際の調達額は額面より低くなる可能性があります。

ファクタリングの活用シーン

それでは、ファクタリングはどのようなシーンで活用できるのか、具体的な例を挙げてみましょう。

銀行などで審査が通らず融資が下りないとき

個人事業主やスタートアップの経営者が資金調達をする場合、いくつかの方法があります。

- 銀行融資

- 信用金庫の融資

- 日本政策金融公庫の融資

- 自治体の融資制度、補助金の活用 など

銀行をはじめ、信用金庫、日本政策金融公庫、自治体などは、担保や保証人がなかったり、返済能力が不安視される部分があったりすると、融資が下りません。

こうした場合は、金融機関ほど審査が厳しくないファクタリングを検討するのがおすすめです。

すぐにキャッシュが必要

金融機関での融資のほか、クラウドファンディングも資金調達の方法のひとつですが、いずれもすぐにキャッシュを手に入れることはできません。

金融機関なら実際に融資を実行してもらうまで、クラウドファンディングなら目標金額到達までに相応の時間がかかります。「今すぐキャッシュが必要」というときは、即日現金化も可能なファクタリングがおすすめです。

支払いサイトを繰り上げたい

信用取引の場合、取引代金の締め日から実際の支払い日までの期間を示す「支払いサイト」が、60日以上ということも珍しくありません。支払いサイトが長いほど、必要なときに現金が手元にないという状態に陥りやすく、資金繰りは苦しくなります。普段より多く発注があったり、市場のニーズが拡大していたりして、一気に仕入れを増やしたいという場合も、キャッシュがなければあきらめざるをえません。

ファクタリングを活用すれば、支払い日より早く現金を手に入れることで、支払いサイトを繰り上げてその後の資金繰りを楽にすることができます。

ファクタリング会社の選び方

信頼できるファクタリング会社を選ぶことは、安全かつ効率的な資金調達を実現するために不可欠です。ホームページの確認、契約書の有無や内容、条件など、複数の観点から慎重に業者を見極める必要があります。ここでは、ファクタリング会社を選ぶ際のポイントを紹介します。

| 項目名 | 内容の要点 | 補足・ポイント |

|---|---|---|

| 金額の上限と 下限 |

ファクタリング会社によって買取額は異なる(下限50万円~なし、上限数十万円~1,000万円程度) |

|

| 手数料 |

|

手数料を抑えるためにも、複数社から見積もりを取って比較 |

| 入金スピード |

申し込みから数時間~3日程度で入金可能

|

|

信頼できるファクタリング会社かどうかを判断するには、複数の観点から確認することが大切です。まず、公式サイトで代表者名や資本金、過去の取引実績が明記されているか、記載の連絡先が実際につながるかを確認しましょう。また、利用者の口コミやレビューを確認することで、実際の対応やサポート体制を把握できます。

契約時には「債権譲渡契約」と明記された契約書があるか、償還請求権が明示されているか、内容に疑問な点がないかを必ず確認してください。契約書が1部しかない、説明をはぐらかされる、手数料が著しく高いなどの場合は悪徳業者の可能性があります。

初回相談での担当者の対応も信頼性を判断する重要な要素です。丁寧で誠実な説明をしてくれる会社を選びましょう。

資金繰りにはクレジットカードの活用もおすすめ

支払いにクレジットカードを取り入れると、支払い期間に余裕が生まれます。手元にキャッシュがなくても、掛け払いで商品やサービスを購入し、実際の支払い期日までにキャッシュを用意すればいいからです。この間に売掛金の回収を急げば、収支をプラスで推移させることができるでしょう。

経費の支払いを法人カードに集約すれば、経費を可視化して一元管理ができるようになり、経費精算の効率化にもつながります。さらに、クレジットカード決済をすることでポイントが貯まり、商品などに交換できるというメリットもあります。

資金の流れを安定させ、余裕のある経営をするために、売掛金を早期に回収するファクタリングと、買掛金や未払金の支払いタイミングを後ろにずらすクレジットカード払いを検討しましょう。

資金繰り改善におすすめな三井住友カードの法人カード

三井住友カードの法人カードは、引き落とし日を迎えていなくとも、締め日の翌日に利用限度枠がクリアされる「マンスリークリア方式」になっています。利用限度枠が引き落とし日まで不足するのではないか、という不安が減るため、資金繰り改善にも役立ちます。

そのほか、ビジネスに役立つサポートが充実している三井住友コーポレートカード、三井住友パーチェシングカードについてもご紹介します。

大企業におすすめ!三井住友コーポレートカード

カード使用者が多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

ファクタリングは資金繰り改善の即効性ある手段

ファクタリングは、資金繰り改善に効果的な即効性ある資金調達手段です。赤字決算の場合でも利用でき、負債にもなりません。ただし調達は売掛金の範囲内に限定され、手数料も発生します。利用する際は複数の会社を比較検討し、自社のニーズに最適なファクタリング会社を見極めることが重要です。

よくある質問

Q1.ファクタリングとはどういう意味?

ファクタリングとは事業における資金調達方法のひとつで、企業が保有する売掛金を売却し、取引先との決済期日より前に入金してもらう金融サービスです。

詳しくは以下をご覧ください。

Q2.ファクタリングの種類としくみは?

ファクタリングのしくみは取引先の関わり方によって2種類に分けられます。

1つめの2社間ファクタリングは、利用者とファクタリング会社だけで契約し、手数料は高めですが取引先に知られることなく最短即日での資金調達が可能です。

2つめの3社間ファクタリングは、利用者・ファクタリング会社・取引先の3社で契約し、取引先が直接ファクタリング会社に支払います。手数料は低いですが取引先の承認に時間がかかり、経営状況に疑念を抱かれる可能性があります。

詳しくは以下をご覧ください。

Q3.ファクタリングのメリットは?

ファクタリングの主なメリットは5つです。最短即日で売掛金を現金化でき、資金繰りが大幅に改善します。また、担保や保証人が不要で、売掛先が倒産しても返金義務がありません。そのほか、負債にならないため信用力を維持でき、赤字決算でも利用できるのが大きな利点です。

詳しくは以下をご覧ください。

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

- ※2026年1月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す