-

法人カードの業務活用術

2025.11.20

インボイス制度の領収書で必要な情報をわかりやすく解説

インボイス制度は正式名称を「適格請求書等保存方式」と言い、消費税の複数税率に対応するための仕入税額控除の方式のことです。領収書には適格請求書としての記載要件が適用されています。領収書には登録番号や税率ごとの消費税額などの記載が必要となり、発行者・受領者双方に対応義務が生じます。

ここでは、インボイス制度に対応した領収書の正しい取り扱い方法や必要な記載事項について詳しく解説します。

インボイス制度における領収書の取り扱い

インボイス制度における適格請求書は「請求書のみが対象」と思われがちですが、売り手から買い手へと交付される書類、つまり納品書や領収書、レシートなども適格請求書として取り扱われ、それらは「正確な消費税率や消費税額を伝えること」を目的に発行されます。そのため、適格請求書には、登録番号や取引年月日などの一定の記載事項が定められています。

ただし、適格請求書を発行できるのは事前に税務署長による登録を受けた「適格請求書発行事業者」のみです。適格請求書発行事業者は、課税事業者の買い手側から適格請求書の発行を求められた場合、その求めに応じる義務が生じます。つまり、取引先や顧客に領収書を発行することがある企業では、インボイス制度に対応した領収書を発行できるように社内の体制を整えておく必要があるのです。

領収書やレシートは「適格簡易請求書」として利用できる

インボイス制度では、領収書やレシートも適格請求書として取り扱われ、登録番号をはじめとした複数の記載事項が定められています。しかし、すべての事業者が完全な適格請求書を発行することは現実的ではありません。

例えば、スーパーマーケットやコンビニエンスストアなど不特定多数の顧客を相手にする事業者が、会計の度に「書類の交付を受ける事業者の氏名または名称」を聞き取って適格請求書を発行するのは非効率的です。

そこで、特定の事業者に限っては記載内容を簡略化した「適格簡易請求書」の発行が認められており、領収書やレシートでも適格簡易請求書として仕入税額控除の要件を満たすことができます。適格簡易請求書の発行が認められている事業者は以下のとおりです。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限ります)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡などを行う事業

(出典)国税庁「適格請求書等保存方式(インボイス制度)の手引き 」を参考に作成

- ※別ウィンドウで「国税庁」のPDFを開きます。

- ※上記PDFは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

- ※別ウィンドウで「国税庁」のウェブサイトへ遷移します。

公認会計士内山からのコメント

不特定多数の消費者向け事業者(小売・飲食・タクシーなど)は、「適格簡易請求書」の発行が可能です。氏名・登録番号・取引日・税率ごとの合計額・適用税率・消費税額等を記載すれば、レシートや手書きの領収書でも要件を満たすので、大丈夫です。

インボイス制度で覚えておきたい領収書のルール

インボイス制度では、領収書の発行や保存について新たなルールが設けられています。消費税の端数処理方法、手書き領収書の取り扱い、3万円未満の取引における保存義務など、従来とは異なる対応が必要です。これらのルールを正しく理解することで、仕入税額控除の要件を満たし、税務上のリスクを回避できます。以下、大切なポイントについて解説します。

消費税の端数処理は1回

適格請求書と適格簡易請求書ではいずれも「税率ごとの消費税額」を記載しますが、金額によっては1円未満の端数が生じることがあります。その場合は、税率ごとに1回の端数処理を行うことが定められています。個々の商品ごとに消費税額を算出して端数処理を行うのではなく、税区分ごとの消費税額を算出して端数処理を行うしくみです。端数処理の方法は「切り上げ」「切り捨て」「四捨五入」が認められており、任意の方法で行って問題ありません。

手書きも認められる

適格請求書や適格簡易請求書の様式は特に定められておらず、記載要件を満たしていれば手書きのものでも認められます。

ただし、手書きの場合はレジなどで機械的に発行されるものに比べて記載漏れや誤記入、判読不能な字が混ざったり、改ざんが起こったりするリスクが高まります。手書きで発行する場合は、「インボイス制度に対応したひな形を用意しておく」「複写式伝票を使用する」など記載漏れが起こらないような対策を講じておくとよいでしょう。

3万円未満の領収書も保存が必要

インボイス制度の開始により、原則として金額に関係なく、仕入税額控除を受けるためには帳簿に加えて適格請求書または適格簡易請求書の保存が必要になりました。従来の3万円未満の課税仕入れについて帳簿のみで控除が認められていた特例は原則として廃止されています。

ただし、一部の取引については引き続き帳簿のみの保存で仕入税額控除が認められます。具体的には、公共交通機関の3万円未満の運賃、自動販売機等の3万円未満の購入、入場券で回収されるもの、従業員の通常必要な出張旅費などです。これらの例外規定を除き、コンビニでの少額な買い物など一般的な取引では適格請求書の保存が必要となるため、経理担当者は取引の性質を正しく判断して対応することが大切です。

適格請求書が不要の取引

前述のとおり、適格請求書発行事業者は、売り手側(課税事業者)の求めに応じて適格請求書を発行しなければなりません。しかし、その発行が困難な場合は交付義務が免除されるケースがあります。

例えば、自動販売機でジュースやたばこを販売する場合は購入者に対してレシートの発行ができないため、適格請求書の交付義務免除の対象として認められています。それを含め、ほかにも交付義務が免除される対象は以下です。

- 公共交通機関である船舶、バスまたは鉄道による旅客の運送(3万円未満のものに限ります)

- 出荷者などが卸売市場において行う生鮮食料品などの譲渡(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります)

- 生産者が農業協同組合、漁業協同組合または森林組合などに委託して行う農林水産物の譲渡(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります)

- 自動販売機・自動サービス機により行われる課税資産の譲渡など(3万円未満のものに限ります)

- 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限ります)

(出典)国税庁「適格請求書等保存方式の概要 」を参考に作成

- ※別ウィンドウで「国税庁」のPDFを開きます。

- ※上記PDFは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

- ※別ウィンドウで「国税庁」のウェブサイトへ遷移します。

公認会計士内山からのコメント

インボイスは手書きでもOKですが、発行の際には、登録番号や消費税額などの記入漏れがないように気を付けましょう。また、3万円未満の公共交通機関の利用や、自動販売機での購入など、適格請求書が不要なケースもありますので、覚えておくとよいでしょう。

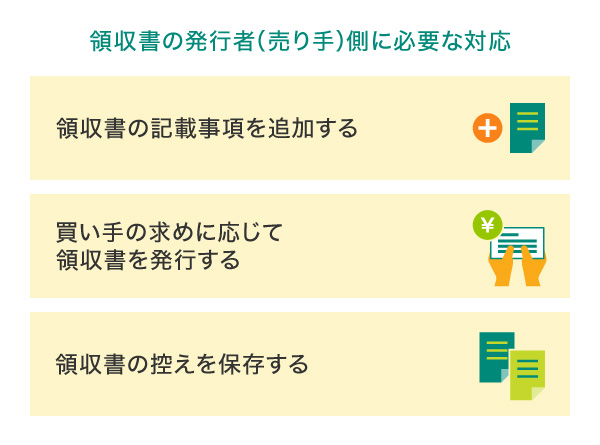

領収書の発行者(売り手)側に必要な対応

領収書の発行者(売り手)には、適格請求書を発行するだけでなく、その写しを保存することも求められています。正しい領収書を発行するためには、インボイス制度における記載要件やその後の取り扱いをしっかりと理解しておくことが大切です。それぞれ詳しく確認していきましょう。

領収書の記載事項を追加する

適格請求書や適格簡易請求書では、取引年月日や登録番号など複数の記載事項が定められています。適格請求書や適格簡易請求書として認められる領収書を発行するためには、記載事項を確認したうえで必要な項目を領収書のひな形に追加しなければなりません。

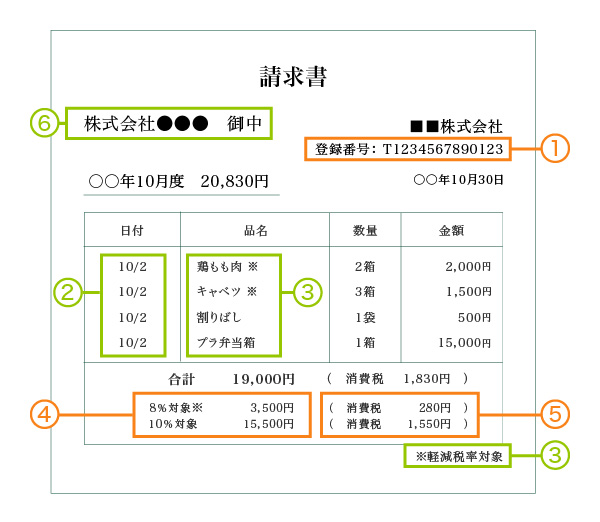

適格請求書の例

1、4、5の項目が、区分記載請求書の記載事項に追加される事項です。

5の「税率ごとに区分した消費税額など」の端数処理は、1つの適格請求書につき、税率ごとに1回ずつとなります。

- 登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目の明示)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

- 税率ごとに区分した消費税額など

- 書類の交付を受ける事業者の氏名または名称

(出典)国税庁「適格請求書等保存方式の概要 」を参考に作成

- ※別ウィンドウで「国税庁」のPDFを開きます。

- ※上記PDFは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

- ※別ウィンドウで「国税庁」のウェブサイトへ遷移します。

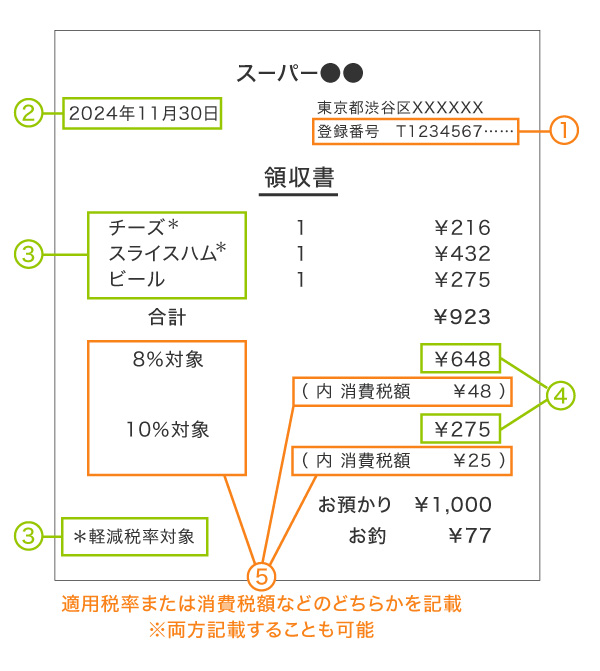

適格簡易請求書の例

1および5の項目が、区分記載請求書の記載事項に追加される事項です。

不特定多数の者に対して販売を行う小売業、飲食店業、タクシー業などにかかる取引については、適格請求書に代えて、適格簡易請求書を交付することができます。

5の「税率ごとに区分した消費税額など」の端数処理は、1つの適格請求書につき、税率ごとに1回ずつとなります。

- 登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目の明示)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み)

- 税率ごとに区分した消費税額など

(出典)国税庁「適格請求書等保存方式の概要 」を参考に作成

- ※別ウィンドウで「国税庁」のPDFを開きます。

- ※上記PDFは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

- ※別ウィンドウで「国税庁」のウェブサイトへ遷移します。

適格請求書は、相手方の了承が得られれば書面ではなく電子データで交付することも可能です。電子データで交付する場合も記載事項は変わりありません。

ただし、インボイス制度に対応した領収書を発行するためには、社内の領収書発行システムや会計システムの改修・アップデートが必要となることがあります。既存のシステムでは対応が難しい場合は、インボイス制度に対応している最新のシステムへ乗り換えることを検討しましょう。

買い手の求めに応じて領収書を発行する

適格請求書発行事業者は、課税事業者である買い手側の求めに応じて適格請求書を発行・交付する必要があります。適格請求書は、買い手側が消費税の仕入税額控除を受けるために必要な書類です。記載要件を満たしたものを滞りなく発行・交付できるように、社内の体制やルールを整えておきましょう。また、適格請求書は交付義務が免除される場合を除いて、取引価格や軽減税率対象商品の有無に関係なく発行・交付が必要です。

領収書の控えを保存する

領収書の発行者(売り手)側は、領収書を発行するだけでなく、その写しを保存する義務もあります。保存期間は7年で、電子データで交付したときも同様です。

領収書の「写し」とは、交付した書類をそのままコピーしたものでなくても、領収書に記載した事項が確認できるものであれば問題ありません。売上記録や複数の領収書の記載事項をまとめた一覧表、明細表の保存なども写しとして認められます。

ただし、電子データで交付した領収書については、電子帳簿保存法によって電子データのまま保存することが義務付けられています。電子データで領収書を交付する際は、電子データの保存方法、バックアップ方法なども社内で取り決めを作っておきましょう。

公認会計士内山からのコメント

インボイス発行時は、ご自身の「登録番号」の記載が一番のポイントです。そして、税率ごとに分けた合計金額と、それぞれの消費税額を正確に記載しましょう。手書きでも大丈夫ですが、計算ミスや記載漏れがないように注意しましょう。

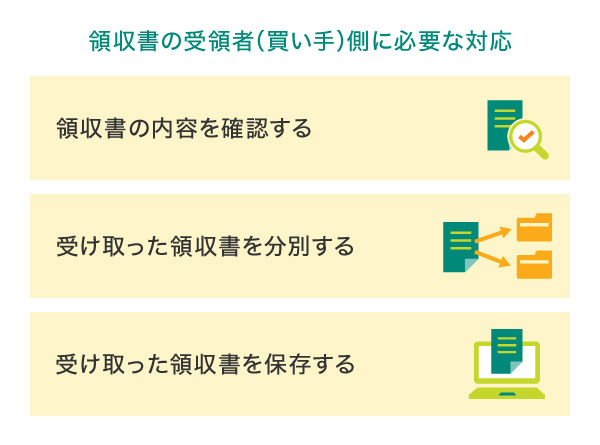

領収書の受領者(買い手)側に必要な対応

受領者にとって、領収書は仕入税額控除を受けるための大切な書類です。インボイス制度では、領収書の発行者だけでなく受領者にもいくつか留意したいポイントがあります。それぞれ詳しく確認しましょう。

領収書の内容を確認する

買い手側が消費税の仕入税額控除の適用を受ける場合、記載要件を満たした領収書を受け取る必要があります。領収書を受け取ったら、「記載されている金額や内容に誤りがないか」だけでなく、「インボイス制度の記載要件を満たしているか」を必ず確認するようにしましょう。

もし領収書の内容に誤りや記載漏れがある場合は、速やかに発行者に連絡し再交付を依頼しましょう。

受け取った領収書を分別する

売り手から受け取った領収書は、すべてが仕入税額控除の対象となるわけではありません。仕入税額控除の対象となるのは「適格請求書発行事業者が発行した領収書」のみで、「免税事業者などが発行した領収書」は仕入税額控除の対象となりません。仕入税額控除の申請手続きの際に混同してしまわないように、「適格請求書」とそれ以外のものを分別して保存しておくとよいでしょう。

ただし、インボイス制度では免税事業者からの課税仕入れについて一定の経過措置が設けられています。制度開始から6年間の取引については、免税事業者からの課税仕入れも一部仕入税額控除の適用を受けることが可能です。

受け取った領収書を保存する

領収書など国税関係書類は、確定申告書の提出期限の翌日から7年間保存することが義務付けられています(事業年度に欠損金がある場合などは10年間)。電子帳簿保存法の改正により、2024年1月1日(月)以降、電子データで受け取った領収書については原則電子データで保存することが義務付けられました。

一方、紙で受け取った領収書は、従来どおり紙で保存できるほか、スキャンやスマホなどによる撮影によって電子データ化して保存することもできます。そして、要件に従って電子化した領収書については原本を破棄しても構わないとされています。保管コストの削減や、検索性の向上に有益です。

公認会計士内山からのコメント

領収書やレシートは、事業の経費を証明する大切な書類ですので、内容を確認して、しっかり保管しておきましょう。紙の書類は、そのままでも大丈夫ですが、スキャンやスマホで撮影してのデータ保存も便利です。

インボイス制度への対応には法人カードの導入がおすすめ

インボイス制度や改正電子帳簿保存法への対応などますます複雑化する経理業務においては、より効率的な業務処理が大切です。法人カードを導入することにより、キャッシュレス化による小口現金の管理業務の削減、経費精算システムとの連携による入力業務の削減など、経理部門の業務を効率化が図れます。

さらに、三井住友カードでは「マンスリークリア方式」を採用しており、締め日翌日には利用枠がクリアされるため、予実管理が簡単なメリットがあります。

三井住友コーポレートカードに加えて、三井住友パーチェシングカードを導入いただくことでカード決済を利用できる範囲が広がり、さらなる業務効率化につながるでしょう。三井住友パーチェシングカードは使途を限定でき不正利用を防ぐための機能があります。

以下では経費精算業務の効率化に役立つ三井住友コーポレートカード、三井住友パーチェシングカードをご紹介します。

大企業におすすめ!三井住友コーポレートカード

カード使用者の多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクがありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

インボイス制度は売り手と買い手双方の対応が必要

インボイス制度は正式名称を「適格請求書等保存方式」と呼ぶため、請求書だけの制度かと思われがちですが、領収書やレシートなど支払いに関する書類にも関係のある制度です。発行者と受領者いずれにもこれまでとは異なる対応が必要となるため、よく制度を理解することが大切です。

インボイス(適格請求書または適格簡易請求書)の発行には、適格請求書発行事業者であることが求められます。取引先とのやり取りに必要なのにまだ手続きを済ませていないのであれば、早急に申請を出しましょう。

よくある質問

Q1.インボイス制度による領収書の変更点は?

領収書は「適格請求書」または「適格簡易請求書」として取り扱われるようになりました。適格請求書には登録番号、取引年月日、税率ごとの消費税額など6つの記載事項が必要です。一方、小売業や飲食店業などの特定事業者は、買い手の氏名記載を省略した適格簡易請求書の発行が認められています。また、適格請求書を発行できるのは適格請求書発行事業者に登録した課税事業者のみで、免税事業者が発行する領収書では仕入税額控除を受けることができません。

詳しくは以下をご覧ください。

Q2.領収書の発行者にはどのような対応が必要?

領収書の発行者(売り手)は、定められた事項を領収書に記載したうえで買い手側へ発行・交付する必要があります。また、発行・交付するだけでなく、領収書の写しを保存しなければなりません。インボイス制度への対応には、領収書発行システムの改修や乗り換えが必要になることがあります。なお、事業者によっては一部の記載事項を省略した「適格簡易請求書」の発行が認められています。

詳しくは以下をご覧ください。

Q3.領収書の受領者がすべきこととは?

領収書の受領者(買い手)は、領収書を受け取ったときに適格請求書または適格簡易請求書の記載要件を満たしているか確認することが大切です。要件を満たしていないと仕入税額控除が受けられないため、必ず記載内容を確認するようにしましょう。また、受け取った領収書は7年間保存する必要があります。

詳しくは以下をご覧ください。

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

- ※2025年11月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す