-

法人カードの業務活用術

2023.10.25

インボイス制度はなんのため?目的やメリット、各事業者への影響など解説

服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

2023年10月1日(日)から導入されたインボイス制度により、請求書のフォーマットや消費税計算における仕入税額控除の方法が変更されるなど、事業者にとって大きな転換期を迎えています。

ここでは、インボイス制度の概要や導入の目的、課税事業者あるいは免税事業者の観点から想定される影響などをわかりやすく解説します。

インボイス制度とは?

インボイス制度とは、2023年10月1日(日)から導入された「新たな仕入税額控除のしくみ」のことです。

正式名称は「適格請求書等保存方式」と言い、売り手が発行した適格請求書(インボイス)を買い手が保存するだけでなく、売り手側もその写しを保存しなければなりません。

適格請求書には必ず記載しなければならない項目が決められており、従来の区分記載請求書の記載項目に加え、新たに①「登録番号」や②「税率ごとの税抜または税込価額の合計額および適用税率」、③「税率ごとに合計した消費税額等」の記載が義務付けられています。

またインボイス制度において、適格請求書を発行するためには「適格請求書発行事業者」としてあらかじめ税務署へ登録申請手続きを行う必要があります。登録申請については2021年10月からすでに始まっており、インボイス制度開始後でも、各事業者の任意のタイミングで申請が可能です。

仕入税額控除とは?

消費税の課税事業者は、商品やサービスを販売した際に売上代金とともに「預かった消費税」から、仕入れなどのさまざまな経費を支出した際に「支払った消費税」を差し引いた残額を国に納めます。

このように消費税の納税額を計算するうえで、支払った消費税を差し引くことを「仕入税額控除」と言い、インボイス制度の導入によって仕入税額控除の計算方法が大幅に変更されています。

インボイス制度が始まるまでは、自社の支払い先については免税事業者・課税事業者にかかわらず、相手に支払った消費税は全額仕入税額控除の対象でした。

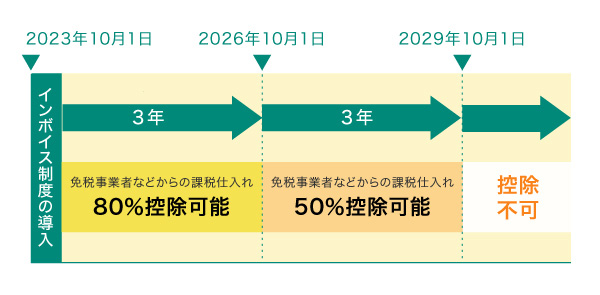

しかし、インボイス制度開始後に適格請求書以外の請求書に基づいて支払った消費税については、仕入税額控除が6年間かけて段階的に縮小され、最終的には控除不可になってしまいます。

具体的には、2023年10月1日(日)から2026年9月30日(水)までの3年間は「支払った消費税」の80%、2026年10月1日(木)から2029年9月30日(日)までは「支払った消費税」の50%が控除可能であり、2029年10月1日(月)以降は完全に控除不可となります。

なお、この経過措置による仕入税額控除の適用を受けるにあたっては、区分記載請求書と同様の事項が記載された請求書などや、経過措置の適用を受けることを記した帳簿の保存が必要です。

インボイス制度開始後における仕入税額控除の改正内容を理解したうえで、それぞれの事業者が取引先と十分にコミュニケーションをとり、お互いにとっての最適解を見つけることが重要と言えるでしょう。

なんのために導入される?インボイス制度の目的

インボイス制度の目的は、まず、取引における正確な消費税率や消費税額を把握することです。

現在の消費税率については、10%だけでなく、軽減税率8%も導入されています。業種などによっては1枚の請求書に複数税率が混在するなど、売り手と買い手で正しい消費税を共有することが困難なケースも多いです。

そこで請求書や領収書における消費税表記の明確なルールを整備することで、取引の当事者同士が正確な消費税計算を行えるよう、インボイス制度が新たに導入されることとなりました。

加えて、インボイス制度の目的には、「益税の解消」も含まれていると考えられます。

益税とは、消費者が負担した消費税のうち、国に納められることなく、免税事業者などの手元に残る金額のことです。

消費税計算においては、「預かった消費税」から「支払った消費税」を差し引いた残額を納税しますが、免税事業者は残額を納税する必要がなく売上代金などと同様に自分の手元に残すことができるため、以前より益税が問題視されていました。

また、売上に際し、免税事業者が消費税を請求していない場合でも、買い手側では実際の支払い額を税込価額として仕入税額控除が受けられるため、「納税なき控除」が発生するしくみとなっていました。

インボイス制度では、先述した仕入税額控除の改正によって、従来の消費税計算で発生していた歪みを整えることも1つの目的として導入されています。

インボイス制度のメリット

仕入税額控除が制限されるうえに経理処理や消費税計算も煩雑になるなどデメリットが注目されやすいインボイス制度ですが、これを1つの機会と捉えて有効活用することも可能です。

特にインボイス制度への対応力は、組織全体の業績や業務量として反映されるケースも考えられます。経営基盤の構築に役立てることで、自社の発展につなげましょう。

システム導入や見直しのきっかけとなる

事業者にとって、インボイス制度は自社の会計や請求、経費精算、電子保存などのシステムをまとめて再構築する良い機会となり得ます。インボイス制度が始まることで、請求書のフォーマット変更だけでなく、適格請求書とそれ以外の請求書を分類して会計処理を行うことや、適格請求書に記載された登録番号を国税庁の「適格請求書発行事業者公表サイト」にて照合するなど、さまざまな業務が新たに発生します。

これらの業務を手作業で行うことは業務負荷の大幅な増加につながるため、事業規模によっては、自社システムの導入や見直しによって省人化や自動化に取り組むケースも多いです。

また2024年1月からは電子取引のデータ保存が義務化されます。インボイス制度と同時に電子化にも着手することで、自社のペーパーレス化や業務効率化も推進できるでしょう。

新規顧客を獲得しやすくなる

インボイス制度が始まると、インボイス登録事業者は、免税事業者に比べて新規顧客獲得のチャンスが拡大しやすくなります。

先述したとおり、インボイス制度では仕入税額控除に制限が加わることで、課税事業者にとっては、免税事業者よりも、インボイス登録事業者に対して業務を依頼するケースが増加すると考えられるためです。

業種によってはインボイス登録することで新規顧客から選ばれやすくなるため、自らの売上を拡大し、業績を向上させる機会も得やすくなるでしょう。

インボイス制度による影響・問題点

インボイス制度の導入は、課税事業者・免税事業者あるいは法人・個人事業主を問わず、国内の事業者全体に大きな影響を及ぼします。

特に課税事業者と免税事業者では、それぞれの立場によって懸念すべき点も異なるため、以下のようなポイントに注意して適切な対応を心掛けましょう。

課税事業者

課税事業者がインボイス登録を行う場合には、税務署への登録申請手続きに加え、自社の発行する請求書のフォーマットをインボイス仕様に変更しなければなりません。

さらに自社発行の適格請求書の写しの保存に加え、受領した請求書や領収書がインボイスに該当するかどうか確認し、適切な会計処理や消費税計算が必要となるなど、経理や財務などバックオフィス業務の負担の増加が懸念されます。

事業規模によっては従業員の経費精算などにも影響が及ぶため、自社システムの見直しや社内研修の実施など、組織全体でインボイス制度への対策を強化する必要があるでしょう。

また先述したとおり、インボイス制度開始後は免税事業者に支払う消費税は段階的に仕入税額控除が制限されるため、自社の仕入れ先などを精査し、免税事業者に対して値下げ交渉などを行うか否かについても慎重に検討しなければなりません。

なお免税事業者に対して消費税の全額カットを要求することや、取引を打ち切るなどの通告を一方的に行う場合には、独占禁止法や下請法違反となるケースもあるため、丁寧かつ誠実な対応を心掛けましょう。

免税事業者

免税事業者のままでは適格請求書を発行できないため、まず発行事業者として登録をすべきかどうか検討しなければなりません。

得意先が課税事業者の場合には、自らが免税事業者を継続することで、得意先の税負担が増加する可能性があります。そのため、先方から値下げ交渉を受けたり、最悪の場合には取引停止に至ったりするケースも考えられます。

このような場合には、免税事業者を継続する場合における売上の減少幅と、発行事業者として登録する場合の税負担の増加分を比較するなど、自分自身にとって好ましい方法を検証することが重要です。

一方で、飲食店やサービス業などのように、得意先が事業者ではなく一般消費者向けのビジネスの場合には、インボイス登録せずに免税事業者を継続してもあまり影響がないケースもあるでしょう。

顧客の属性や、得意先のインボイス制度に対する意向を確認し、まずはインボイス登録の必要性について慎重に検討してください。

インボイス制度の負担軽減措置とは

インボイス制度の導入により、事業者の業務負荷や税負担が著しく増加することがないよう、国はいくつかの特例措置を設けています。

先述した免税事業者と取引した場合の「仕入税額控除の経過措置」に加え、「2割特例」と「少額特例」が挙げられます。

2割特例

インボイス制度開始を機に免税事業者がインボイス発行事業者となる場合に利用できる特例措置であり、発行事業者となることによる事務負担の増加や手取額の減少を防ぐための制度です。

本来の消費税計算では、「預かった消費税」から「支払った消費税」を控除して納税額を計算しますが、「2割特例」では簡便的に「預かった消費税×20%」で算出することが可能です。

この制度は、2023年10月1日(日)から2026年9月30日(水)までの日の属する各課税期間において適用できます。上記期間中に免税事業者がインボイス登録する場合には、「2割特例」の活用を検討しましょう。

少額特例

一定規模以下の事業者の場合、税込1万円未満の少額取引については、インボイスの保存がなくとも仕入税額控除を可能とする制度であり、課税事業者の事務負担軽減を目的としています。

この場合の「一定規模以下」とは、基準期間(個人事業主の場合は前々年、法人の場合には前々事業年度)の課税売上高が1億円以下、または特定期間(個人事業主の場合は前年1~6月、法人の場合は前事業年度開始の日から6ヵ月)の課税売上高が5,000万円以下の事業者を言います。

なお、「少額特例」については2023年10月1日(日)から2029年9月30日(日)までの6年間のみが対象となる期間限定の特例措置です。それ以降は適用されませんので、注意してください。

インボイス制度に対応しないとどうなる?

インボイス制度に関しては、自らの取引機会の確保に加え、バックオフィス業務の負担が増加するリスクを軽減するためにも、さまざまな観点から効果的な対策を講じることが重要です。

免税事業者・課税事業者を問わず、インボイス制度に向けて適切な対応を行わなかった場合には、以下のような影響を受ける可能性もあるため、安心して事業を継続するために必要な準備を整えましょう。

取引先が制限される可能性

インボイス発行事業者として登録をしない場合には、取引先に対して適格請求書を発行できないため、値下げ要請や取引停止に発展するリスクがあります。

そのため、免税事業者は自らの取引先と緊密にコミュニケーションをとり、免税事業者を継続した場合の影響についてできる限り正確に把握しておくことが重要です。

またインボイス登録の有無については、既存の取引先だけでなく、今後の新規顧客獲得に取り組む際の足かせとなる可能性も考えられます。自らの経営ビジョンを踏まえ、インボイス登録を行うべきかどうか慎重に判断しましょう。

事務負担が大幅に増加するリスク

特に事業規模の大きな課税事業者の場合には、インボイス制度への十分な対策が欠かせません。

大企業や中堅企業ともなれば、支払い先から受け取る請求書や領収書の数も膨大となるでしょう。そのため、インボイス登録番号の照合作業や経費精算、会計処理を手作業で行うと、バックオフィス業務の負荷が大幅に増加し、組織としての労働生産性が低下してしまいます。

またインボイス制度によって、事業者のシステム導入が促進され、「請求書の電子化」が加速すると考えられています。

2024年1月以降は、電子データで受領した請求書や領収書についてはそのまま電子データとして保存することが義務付けられます。そのため、事業者はインボイス制度に加え、電子帳簿保存法への対応も必要になります。

これらの制度改正への対応が不十分な場合には、労働生産性の低下だけでなく、追徴課税を受けるといった罰則につながってしまうケースもありますので、対応に注意しましょう。

三井住友カードの法人カードの導入で経理業務を効率化

インボイス制度の開始直後は、慣れない複雑な処理が増えることで経理関連部門の負荷も増大することが考えられます。手間のかかる処理はなるべく早く効率化しましょう。効率化には、法人カードの導入がおすすめです。

法人カードの導入によって社内のお金の流れをデジタル化でき、経理関連部門の処理を効率化することができます。具体的にはキャッシュレス化による小口現金の管理業務の削減、経費精算システムとの連携による入力業務の削減、ペーパーレス化による紙での申請の削減など、業務負担の大幅な軽減が実現可能です。

さらに、三井住友カードでは「マンスリークリア方式」を採用しており、締日翌日には利用枠がクリアされるため、予実管理が簡単なメリットがあります。充実したサポート体制を備えており、初めてのご利用でも安心です。

オンライン決済中心のご利用なら、プラスチックカードが発行されない三井住友パーチェシングカードもおすすめです。三井住友コーポレートカードに加えて、三井住友パーチェシングカードを導入いただくことでカード決済を利用できる範囲が広がり、さらなる業務効率化につながるでしょう。

以下では、経費精算業務の効率化に役立つ三井住友コーポレートカード、三井住友パーチェシングカードをご紹介します。

大企業におすすめ!三井住友コーポレートカード

大企業向けの法人カードで、出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、ゴールドカードには、旅行傷害保険や買い物保険が付帯されており、全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードです。特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクがありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

コーポレートカードの多彩な機能をビジネスに役立てよう

コーポレートカードは、経費精算業務の効率化や資金繰りの改善など、多くのメリットがある法人カードです。そのほかにもビジネスシーンで役立つサービスが多く付帯されており、その内容はカード会社によって異なります。自社の事業課題を明確にしたうえで、ニーズに合うコーポレートカードの導入を検討してみましょう。

よくある質問

Q1.「インボイス制度」とは?

インボイス制度とは、正式名称を「適格請求書等保存方式」と言う、2023年10月1日(日)から導入された新たな仕入税額控除のしくみのことです。取引において、記載事項が定められた「適格請求書(インボイス)」のやり取りをします。それを発行するためには、「適格請求書発行事業者」としてあらかじめ税務署へ登録申請手続きを行う必要があります。

詳しくは以下をご覧ください。

Q2.「仕入税額控除」とは?

消費税の納税額を計算するうえで、支払った消費税を差し引くことを「仕入税額控除」と言います。インボイス制度の導入によって仕入税額控除の計算方法は大幅に変更され、適格請求書以外の請求書に基づいて支払った消費税については、仕入税額控除が6年間かけて段階的に縮小され、2029年10月1日(月)以降は完全に控除不可となります。

詳しくは以下をご覧ください。

Q3.インボイス制度に対応しないとどうなる?

インボイス発行事業者として登録をしない場合には、取引先に対して適格請求書を発行できないため、値下げ要請や取引停止に発展するリスクがあります。また、特に事業規模の大きな課税事業者の場合には支払い先から受け取る請求書や領収書の数も膨大となるため、インボイス制度への十分な対策を怠るとバックオフィス業務の負荷が増大し生産性が低下してしまう懸念が発生します。

詳しくは以下をご覧ください。

- ※2023年10月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す