-

法人カードの業務活用術

2025.12.25

仕入税額控除とは?要件やインボイス制度との関係をわかりやすく解説

仕入税額控除とは、課税売上に係る消費税額から課税仕入れの消費税額を差し引くことで、課税事業者の重複納税を防ぐための制度です。本来の納税額を適正にするための制度であり、事業運営に欠かせない重要な考え方と言えます。

現在はインボイス制度の導入によって、控除を受けるための要件や手続きが変わり、適格請求書(インボイス)の保存が必須となりました。制度の目的や計算方法、対象取引、インボイス制度との関係を正しく理解することが、確実な対応につながります。

ここでは、仕入税額控除の計算方法や要件、インボイス制度との関係について解説します。

仕入税額控除とは

仕入税額控除とは、消費税を算出する際に課税売上の消費税額から課税仕入れの消費税額を差し引くことを言います。

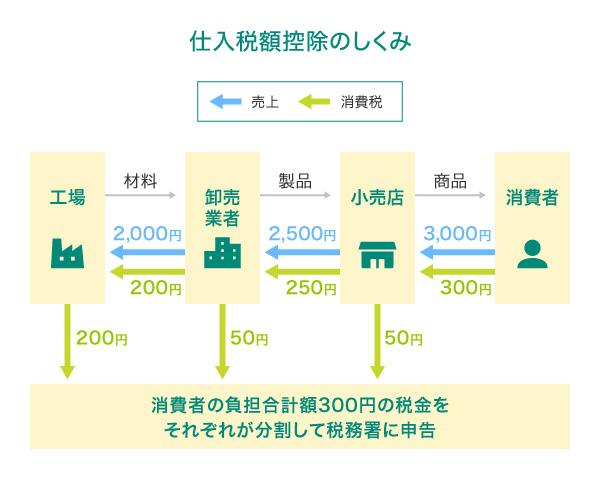

そもそも消費税は、商品の販売やサービスの提供などの取引に対して広く公平に課税される税金です。消費税は仕入れ、加工、流通といった各取引段階で発生するため、そのまま累積すると1つの商品・サービスに対して二重、三重に消費税が課されてしまいます。そこで、取引の各段階で課税が重複しないよう、仕入れに係る消費税額を控除する「仕入税額控除」という制度が設けられているのです。

例えば以下の卸売業者を見てみましょう。

仕入れ時に支払った消費税が200円、売上時に受け取った消費税が250円となっています。この場合、仕入れ時の消費税200円を控除対象とし、その差額である50円を納税します。このように仕入税額控除では、「課税売上げの消費税額」から「課税仕入れで納めた消費税額」を差し引くことで納付すべき消費税額を算出します。

仕入税額控除の計算方法

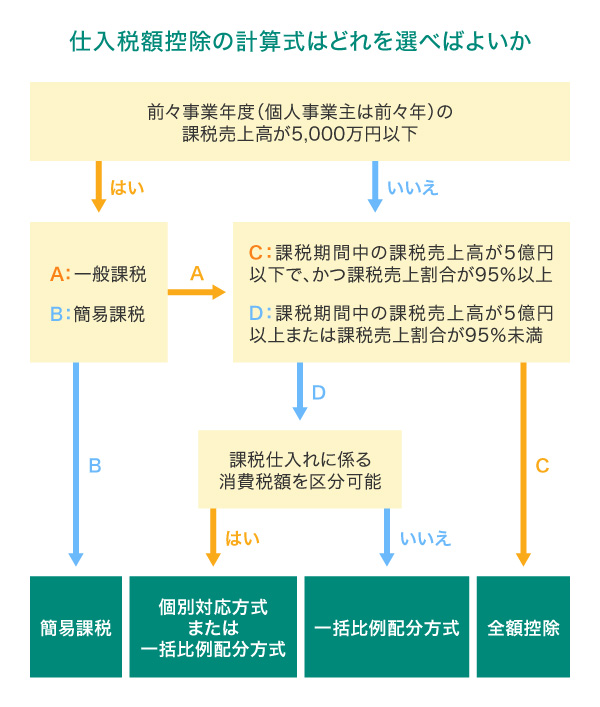

仕入税額控除の計算には、次の4つの方法があります。

仕入税額控除の計算方法

- 簡易課税制度

- 個別対応方式

- 一括比例配分方式

- 全額控除方式

計算式の選択は、前々事業年度の課税売上高や課税期間中の課税売上割合によって決まります。以下のフローチャートに従って、自社に適用される計算式を確認しましょう。

具体的にどのようなケースで適用されるのかを解説していきます。

簡易課税制度

前々事業年度(個人事業主は前々年)における課税売上高が5,000万円以下で、事前に「消費税簡易課税制度選択届出書」を提出している事業者は、「簡易課税制度」を適用できます。

簡易課税制度では、以下の事業区分に該当する「みなし仕入率」を乗じて控除額を算出します。

| 事業区分 | 事業内容 | みなし仕入率 |

|---|---|---|

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る) | 80% |

| 第3種事業 | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業 | 70% |

| 第4種事業 | ほかの事業区分に当てはまらない事業者 | 60% |

| 第5種事業 | 運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く) | 50% |

| 第6種事業 | 不動産業 | 40% |

(出典)国税庁「No.6505 簡易課税制度 」を参考に作成

- ※別ウィンドウで「国税庁」のウェブサイトへ遷移します。

- ※上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

- ※別ウィンドウで「国税庁」のウェブサイトへ遷移します。

簡易課税制度を利用するメリット

簡易課税制度は、仕入税額控除の金額の算出に手間がかからない点が大きなメリットです。

簡易課税制度では、みなし仕入率を乗じて控除額を算出します。例えば、第2種事業者である小売業の課税仕入れが500万円だった場合、仕入税額控除の金額は「500万円 × 80%=400万円」となります。

ほかの方式のように課税仕入れを区分したりする必要がないため、消費税の申告・納付に手間がかかりません。

簡易課税制度を利用するデメリット

簡易課税制度の適用を受けるためには、課税期間の初日の前日までに「消費税簡易課税制度選択届出書」を提出しておく必要があります。前もって手続きをしておかなければならないため、申告前になって簡易課税制度を希望することはできません。余裕をもって手続きをしましょう。

また、2種類以上の事業を営んでいる事業者で、課税売上げを事業ごとに区分していない場合は、一番低いみなし税率が適用されてしまいます。

個別対応方式

課税売上高が5億円超または課税売上割合が95%未満の場合は、課税仕入れにかかった消費税額を以下の3つに区分します。

個別対応方式では、まず課税仕入れにかかった消費税額を以下の3つに区分します。

A.課税売上げにのみ要する課税仕入れなどに係るもの

B.非課税売上げにのみ要する課税仕入れなどに係るもの

C.課税売上げと非課税売上げに共通して要する課税仕入れなどに係るもの

その後、次の計算式によって仕入税額控除の金額を算出するしくみです。

A +(C × 課税売上割合) = 仕入控除税額

個別対応方式は全額控除方式に比べて控除額の算出が複雑になりますが、課税売上の割合が高いほど控除額が大きくなるメリットがあります。

一括比例配分方式

課税売上高が5億円超または課税売上割合が95%未満で個別対応方式を採用しない場合は、「一括比例配分方式」によって仕入税額控除の金額を算出します。

一括比例配分方式では、次の計算式で控除額を求めます。

課税仕入れなどに係る消費税額 × 課税売上割合 = 仕入控除税額

個別対応方式のように課税仕入れを区分できない場合や、上記計算式の方が控除額より大きくなる場合は、一括比例配分方式を採用するとよいでしょう。ただし、一括比例配分方式を選択した場合は、2年以上同じ方式を採用しなければならない点に注意が必要です。

全額控除方式

課税売上高が5億円以下、かつ課税売上の割合が95%以上の場合は、課税仕入れにかかった消費税額を全額控除できます。

仕入税額控除の金額が最も大きくなる計算方式で、課税事業者の税負担を軽減する効果があります。また、課税仕入れにかかった消費税額をまとめて算出することから、控除額の計算に手間がかからない点も大きなメリットです。

仕入控除の対象と対象外

仕入税額控除の対象になる取引と対象にならない取引には、明確な違いがあります。それぞれの具体例を確認しておきましょう。

控除の対象となる取引

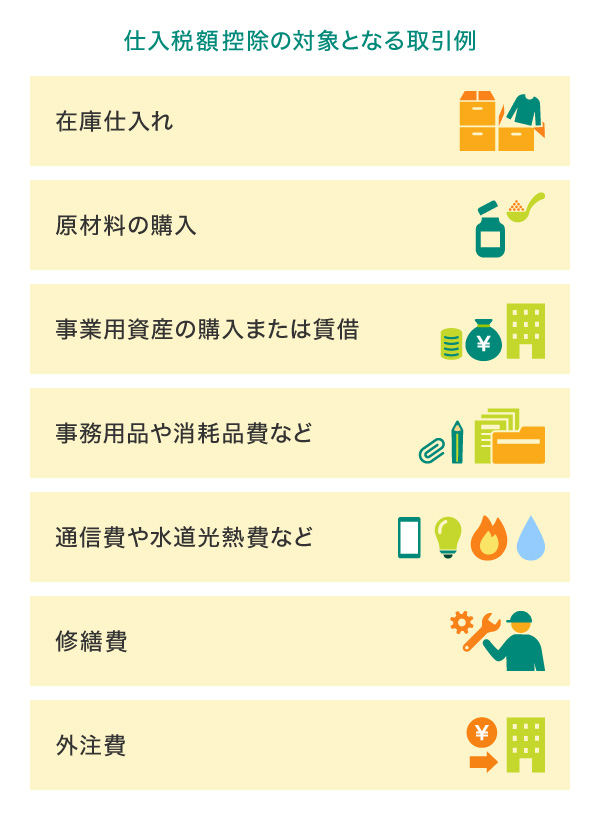

仕入税額控除の対象となるのは、ほかの事業者との取引で発生した課税仕入れです。具体的に次のようなものが挙げられます。

課税仕入れは商品製造のために仕入れた原材料だけでなく、広告宣伝費や事務用品の購入、修繕費など、幅広いものが対象となります。

控除の対象とならない取引

消費税がかからない非課税の取引や、従業員への給与の支払いなどは仕入税額控除の対象となりません。

仕入控除が適用される要件

仕入税額控除の適用を受けるためには、定められた要件を記載した帳簿と適格請求書(インボイス))などの保存を行う必要があります。

帳簿への記載が定められている要件は、以下の4点です。

帳簿への記載が定められている4つの要件

- 課税仕入れの相手方の氏名または名称

- 課税仕入れを行った年月日

- 課税仕入れに係る資産または役務の内容

- 課税仕入れに係る支払い対価の額

また、帳簿や請求書はそれぞれ次の期間まで保存しなければなりません。

- 帳簿:その事業年度の確定申告書の提出期限の翌日から7年間

- 請求書:事業年度の確定申告提出期限の翌日から7年間

仕入税額控除の適用要件は、「インボイス制度」の導入によって見直されており、その影響は消費税の免税事業者にも及んでいます。次の章で詳しく解説します。

インボイス制度導入による変更点

2023年10月1日(日)から施行されたインボイス制度によって、仕入税額控除のルールも整備されました。それぞれのポイントを確認していきましょう。

適格請求書(インボイス)の記載事項

インボイス制度では、仕入税額控除を受けるための要件としてインボイス発行事業者(適格請求書発行事業者)から交付された「適格請求書(インボイス)」の保存が必要となりました。適格請求書(インボイス)には、以下6つの事項を記載することが定められています。

適格請求書(インボイス)への記載事項

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引を行った年月日

- 取引した内容

- 税率ごとに区分して合計した対価額および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

なお、適格請求書(インボイス)の様式は法令などで定められておらず、上記の記載要件を満たしていれば手書きのものでも問題ありません。

適格簡易請求書の記載事項

不特定多数の人にサービスや商品を提供する小売業、飲食店業、タクシー業などは、利用者それぞれに適格請求書(インボイス)を発行するとなると、多大な事務負担が発生してしまいます。そのため、以下の事業者は適格請求書(インボイス)の代わりに「適格簡易請求書」を発行することが認められています。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限る)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

適格簡易請求書では、以下5つの要件を記載することが必要です。

適格簡易請求書への記載事項

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引を行った年月日

- 取引内容

- 税率ごとに区分して合計した対価額

- 税率ごとに区分した消費税額等または適用税率

適格簡易請求書は適格請求書(インボイス)に比べて記載要件が簡略化されており、「書類の交付を受ける事業者の氏名または名称」を記載する必要がありません。また、様式については適格請求書(インボイス)と同様に法的な定めはなく、上記5つの記載要件を満たしていれば、手書きのものであっても適格簡易請求書として認められます。

適格請求書発行事業者以外からの課税仕入れに関する経過措置

インボイス制度では、免税事業者などインボイス発行事業者以外からの課税仕入れについては、仕入税額控除を受けることができません。

しかし、制度開始後に大きな混乱を招くことを避けるため、一定期間は免税事業者などからの課税仕入れについても控除が受けられるよう経過措置が設けられています。経過措置が適用される期間と、仕入税額控除が受けられる割合は次のとおりです。

- 2023年10月1日(日)から2026年9月30日(水):仕入税額相当額の80%

- 2026年10月1日(木)から2029年9月30日(日):仕入税額相当額の50%

追加の経過措置

免税事業者が新たにインボイス発行事業者となった場合は、一定期間における仕入税額控除を売上げに係る消費税額の8割とすることができます。つまり消費税の税負担は2割となり、「インボイス発行事業者になったことによって大幅に税負担が増えた」ということを避けられるメリットがあります。

なお、この2割特例が適用できるのは、2023年10月1日(日)から2026年9月30日(水)までです。

消費税の還付が受けられるケース

仕入税額控除の計算により、課税仕入れの消費税額が課税売上げの消費税額を上回った場合、その差額が消費税還付として返還される可能性があります。ただし、すべてのケースで還付が受けられるわけではありません。事業や取引内容によって異なるため、自社の状況を確認する必要があります。

ここでは、消費税還付が受けられる主なケースについて解説します。

- すべての赤字が還付になるわけではない

- 高額資産の購入は消費税還付につながる場合もある

- 輸出取引による消費税還付の可能性

すべての赤字が還付になるわけではない

事業が赤字になった場合は、収入よりも経費が多い状態であり、通常は受け取った消費税よりも支払った消費税が多くなります。これにより、課税仕入れ額が課税売上高を上回るため、還付申告により消費税還付を受けられる可能性があります。

ただし、給与や租税公課などの経費は消費税の対象とならないため、赤字の場合でも必ず消費税の還付が受けられるわけではありません。

高額資産の購入は消費税還付につながる場合もある

建物や機械などの高額な設備投資を行った場合、支払う消費税額が大きくなるため、課税売上げに係る消費税額を上回り、消費税還付を受けられる可能性が高まります。ただし、土地や居住用賃貸建物の購入は消費税の対象となりません。また、非課税売上の割合が高い場合は全額還付を受けられないため注意が必要です。

当期の課税売上割合が95%以上かつ課税売上高が5億円以下であれば、支払った消費税額の全額控除が可能となります。なお、簡易課税制度では「みなし仕入率」により納付税額を計算するため、多額の設備投資など一般課税で計算すれば還付となる場合であっても、還付を受けることはできません。

輸出取引による消費税還付の可能性

輸出取引は消費税が免除されるため、輸出業を営む事業者の売上には消費税が発生しません。一方、国内での仕入れには消費税が発生するため、売上のほとんどが免税取引である場合、仕入れで支払った消費税の還付を受けられる可能性が高くなります。

ただし、輸出免税の適用を受けるには、輸出許可書などの証明書類を保存しておく必要があります。

インボイス制度導入による課題

2023年10月から施行されたインボイス制度では、現在も税負担や業務負担の増加といった課題が指摘されています。どのような課題か、詳しく確認していきましょう。

消費税負担が大きくなる場合がある

課税事業者が課題として挙げているのが、消費税の税負担が大きくなる点です。

インボイス制度では、課税事業者が個人事業主などの免税事業者から仕入れを行う場合、仕入税額控除を受けられません。一定期間は経過措置により免税事業者からの課税仕入れも仕入税額控除の対象とされていますが、経過措置の終了後は課税事業者が消費税分を負担することになります。

そのため、個人事業主との取引が多い事業者では、税負担の増加が想定されています。

免税事業者は取引先が減る場合がある

課税売上高が1,000万円以下の事業者については、「免税事業者」として消費税の納税が免除されています。そのため、小規模事業者やフリーランスなどの免税事業者は、インボイス制度導入後も特に変わりがないように感じられるかもしれません。

しかし、適格請求書(インボイス)を発行できない免税事業者は、取引先にとってみると「消費税の税負担が増える仕入れ先」となってしまいます。そのため、「適格請求書(インボイス)を発行してくれる事業者と取引しよう」と考える取引先が増えることも想定されます。

免税事業者は「課税事業者となって消費税を納める」か「免税事業者のまま取引先と交渉する」のどちらを選択するのかを、よく検討する必要があります。

経理処理の負担が増える

経理業務の負担増加も軽視できない課題です。

インボイス制度の導入により、自社で発行する請求書への記載要件が増えたほか、取引先がインボイス発行事業者かどうかを確認したり、受け取った適格請求書(インボイス)の内容をチェックしたりといった業務が新たに発生しています。また、適格請求書(インボイス)を適切に保存する体制の整備も求められます。

こうした確認作業や書類管理の負担が増えたことで、インボイス制度への対応に時間を取られ、ほかの業務に影響が及ぶケースも見られます。

制度に対応したシステムの導入が必要

インボイス制度によって生じた業務負担増加の課題を解決するためには、制度に対応したシステムの活用が有効です。

前述のとおり、適格請求書(インボイス)は手書きのものでも問題ないとされていますが、記載要件を満たしていなければ再発行を求められるなど手間がかかることが想定されます。

システム導入のメリット

インボイス制度に対応した請求書発行システムを導入すれば、法的要件を満たした適格請求書(インボイス)を手軽に作成することが可能です。そのほかにも、会計ソフトや受発注システムなどを導入する、インボイス制度対応にアップデートすることで、仕入税額控除に関する課題を解決できる期待があります。

なお、インボイス制度への対応のために導入したITツールについては、「IT導入補助金」の対象となる場合があります。ITツールを導入する際は、ぜひ補助金の活用も検討してみるとよいでしょう。

三井住友カードの法人カードで、経費管理と仕入税額控除をスムーズに

仕入税額控除を正しく適用するには、課税仕入れに係る経費を明確に管理することが重要です。特にインボイス制度の導入により、適格請求書(インボイス)の保存や経費データの整理が必須となったため、経理業務の負担が増大しています。

こうした課題を解決する手段として、法人カードの活用が効果的です。法人カードを導入することで、経費の支出状況をリアルタイムで把握でき、領収書や支出データがカード利用明細に集約されるため、経費精算の効率化が実現します。さらに、会計システムとの連携により、仕入税額控除の計算に必要なデータ管理がスムーズになります。

三井住友コーポレートカードを導入することにより、キャッシュレス化による小口現金の管理業務の削減、経費精算システムとの連携による入力業務の削減など、経理部門の業務を効率化することができます。また、任意で費目などの名義設定ができるので、仕訳作業が不要になります。加えて、経費精算システムからダウンロードしたCSVデータを取り込むことで、簡単に会計システムへ登録することができます。

さらに、三井住友カードでは「マンスリークリア方式」を採用しており、締め日翌日には利用枠がクリアされるため、予実管理が簡単なメリットがあります。

三井住友コーポレートカードに加えて、三井住友パーチェシングカードを導入いただくことでカード決済を利用できる範囲が広がり、さらなる業務効率化に繋がるでしょう。ここでは経費精算業務の効率化に役立つ三井住友コーポレートカード、三井住友パーチェシングカードをご紹介します。

大企業におすすめ!三井住友コーポレートカード

カード使用者の多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクもありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

インボイス制度導入の課題は法人カードの活用で解決

事業者が消費税を重複して納税することを避けるための仕入税額控除は、インボイス制度の開始によりいくつかの変更点が発生し、それらは発注側・受注側双方の課題となっています。

適切に仕入税額控除を受けるためには、インボイス制度に対応したシステムの導入やアップデートが必要でしょう。また、それらに加えて法人カードの活用を検討することも課題解決のひとつです。ぜひこの機会に経理業務のデジタル化に取り組んでみてはいかがでしょうか。

よくある質問

Q1.仕入税額控除とは何ですか?

仕入税額控除とは、課税事業者が消費税を重複して納付することを防ぐための制度で、「課税売上げの消費税額」から「課税仕入れで納めた消費税額」を差し引いて、納付すべき消費税額を算出します。

詳しくは以下をご覧ください。

Q2.仕入税額控除はどうやって算出しますか?

仕入税額控除は、「簡易課税制度」「個別対応方式」「一括比例配分方式」「全額控除方式」の4種類の中からいずれかを選択して算出します。

詳しくは以下をご覧ください。

Q3.仕入税額控除の要件は?

インボイス制度導入により、仕入税額控除を受けるには適格請求書発行事業者から交付された適格請求書(インボイス)の保存が必要となりました。適格請求書(インボイス)には登録番号、取引年月日と内容、税率ごとの対価額など6つの記載事項が求められます。なお、免税事業者など適格請求書発行事業者以外からの課税仕入れは原則控除対象となりませんが、制度開始後の混乱を避けるため、一定期間は経過措置により控除が認められています。

詳しくは以下をご覧ください。

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

- ※2025年12月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す