藤沼会計事務所代表、アカウントエージェント株式会社代表。公認会計士として、上場企業の会計監査やIPO準備企業の支援業務に従事。その後コンサルティング会社を経て会計事務所を独立開業。現在は税務顧問やM&Aアドバイザリー業務に携わる傍ら、数多くの会計・税務・金融メディアにて記事監修に携わっている。

【保有資格】公認会計士、税理士

藤沼会計事務所

アカウントエージェント株式会社

現在は小さい会社でも、将来成長しそうなベンチャー企業の場合、優秀な人材が「ストックオプション」をもらえるという条件で社員として入社したり、外部顧問に就任したりすることがあります。

ストックオプションには、どのような魅力があるのでしょうか。ここでは、ストックオプションのしくみやメリット・デメリットなどについて解説していきます。

ストックオプションとは?

ストックオプションとは、株式会社の従業員や取締役が、自社株をあらかじめ定められた価格で取得できる権利です。

会社が従業員や取締役に対して、あらかじめ定められた金額(権利行使価格)で、会社の株式を取得できる権利を付与します。従業員や取締役は、将来、株価が上昇した時点でストックオプションの権利を行使します。その時点で、会社の株式を権利行使価格で取得し、その後、時価で株式を売却することになります。権利行使価格と株価上昇分の価格との差が、利益として得られるという報酬制度です。

従業員や取締役への報酬額が、その会社の業績向上による株価上昇と連動します。そのため、ストックオプションの権利を付与された側にとっては、業績向上したときの、実質上のインセンティブにもなります。

なお、このストックオプションは、アメリカで始まった制度です。日本では、1997年5月の改正商法において、ストックオプション制度が認定されました。

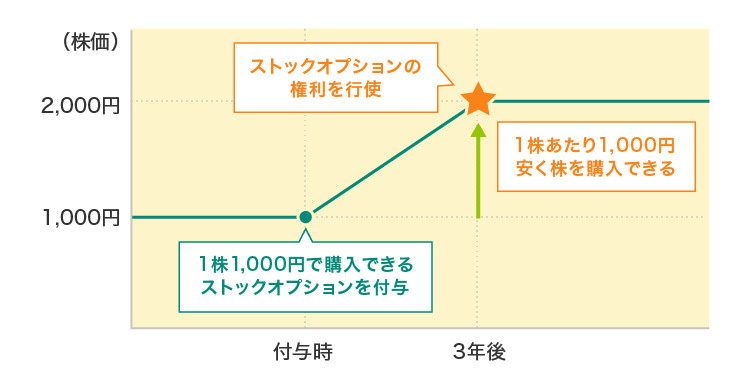

ストックオプションのしくみ

ストックオプションのポイントは、あらかじめ決められた期間内であれば、あらかじめ決められた価格で株式を購入できることです。

株価が1株1,000円のとき、「今後5年間はいつでも自社の株を1,000株まで1株1,000円で購入できる」というストックオプションを付与された例で考えます。

その後、会社の業績が好調で株価も上昇し、3年後には株式市場で1株2,000円になったとします。その時点で、従業員や取締役がストックオプションの権利を行使することで、自社株を1,000円で購入可能です。市場価格では1株が2,000円なので、1株あたり1,000円も安く株を購入できることになります。もし、100株を1株1,000円で購入して、そのときの時価である1株2,000円で売却したら、「1株1,000円の利益×100株」で10万円の売却益を得られるわけです。

反対に、会社の業績が悪化したり不祥事を起こしたりしたことで、5年のあいだに株価が下がったとします。その場合には、ストックオプションの権利を行使しなければ、株を購入したことになりませんので、損をすることはありません。

ストックオプションに向いている企業は?

ストックオプションは、株式を売りたいときに自由に売ることができなければ、付与された側のメリットがあまりありません。そのため、ストックオプションを導入するのは、将来は株式上場を目指すベンチャー企業か、すでに上場している企業となります。

ストックオプションを採用している会社には、IT系のベンチャー企業などが多いです。成熟した企業の場合、株価が短期間で何倍・何十倍に上昇することはほとんどありません。しかし、成長途上のベンチャー企業の場合、事業がうまくいって株式上場までこぎつけることができれば、短期間で株価が急上昇することがあります。そのため、ストックオプションの価値が高まることになります。

ストックオプションのメリット

ストックオプションには、さまざまなメリットがありますので、確認していきましょう。

メリット1 優秀な人材を確保しやすくなる

ストックオプション制度があることで、将来的なインセンティブを広くアピールできるので、より優秀な人材を確保できるようになります。さらに、入社した優秀な人材が「ストックオプションの権利を行使する前に辞めたら損だ」と考えるようになり、人材の流出を防ぎやすくなります。

メリット2 従業員のモチベーションがアップする

ストックオプションを付与することで、従業員や取締役のモチベーションアップにつながるでしょう。自社の業績が向上すればするほど株価が上昇して、ストックオプションでの利益が大きくなります。そのため、従業員や取締役が、「会社の価値を上げる」という点で一致した目標を持ちやすくなります。

メリット3 権利付与された従業員のリスクがない

個人的に自己資金で株式投資をする場合にあるリスクが、ストックオプションにはありません。従業員が自社株を購入した場合、株価が下落した際には損失を被ります。しかし、ストックオプションの場合、万が一株価が下落したら、そのときは権利を行使しなければ損失はゼロとなります。通常の株式投資と比べてリスクはないといえます。

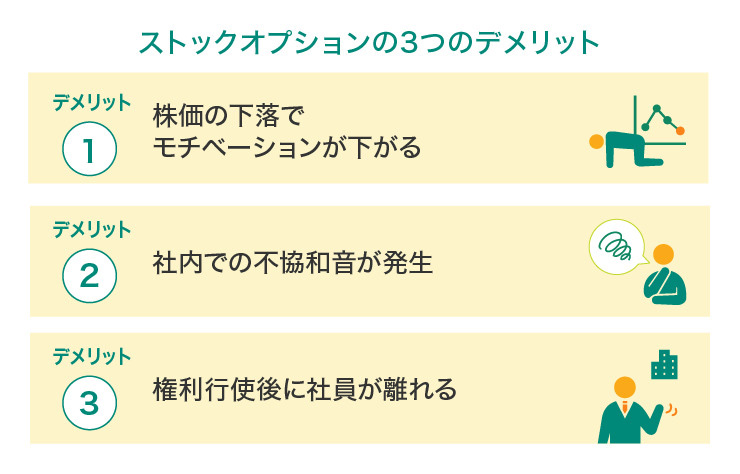

ストックオプションのデメリット

ストックオプションには多くのメリットがありますが、デメリットもありますので確認しておきましょう。

デメリット1 株価の下落でモチベーション低下

どんなに成長性がある会社でも、業績が悪化して株価が下落する可能性はあります。そのとき、ストックオプション制度が目当てで入社した従業員や取締役は、働くモチベーションが下がることは否めません。

デメリット2 社内で不協和音が発生する

ストックオプションを得ている従業員や取締役と、そうでない従業員や取締役が混在している場合、社内で不協和音が発生することがあります。

デメリット3 権利行使後に社員が離れる

ストックオプション制度を前面に押し出して採用した人材の場合、金銭的な価値に重きを置いていることがあります。そのため、ストックオプションの権利を行使して、多額の利益を得た後はすぐに会社を辞めてしまう可能性があります。

ストックオプションの税制優遇措置とは?

ストックオプションで得られる利益に対して税制優遇措置があるかどうかは、条件によって違います。税制優遇措置が設定されない「税制非適格ストックオプション」と、税制優遇措置がなされる「税制適格ストックオプション」について、確認していきましょう。

税制非適格ストックオプション

税制非適格ストックオプションとは、税制優遇措置が設定されていないストックオプションのことです。ストックオプションの権利を行使したときの時価が、権利行使価格を上回っている場合、その差額は「給与所得」となり、所得税が課税されることになります。さらに、株式譲渡における売却価格と権利行使時の時価との差額の利益分については「譲渡所得」となり、所得税が課税されます。

税制適格ストックオプション

税制適格ストックオプションとは、税制の優遇措置を受けることができるストックオプションのことです。税制適格ストックオプションに該当すると、ストックオプションの権利行使をした時点では課税はされません。株式譲渡における売却価格と権利行使価格との差額が譲渡所得となり、そこに所得税が課税されることになります。

税制優遇措置を受けるには、付与対象者要件や権利行使期間要件など、以下のすべての要件を満たさなければなりません。

税制優遇措置を受けるための要件

- 付与対象者が、自社の取締役・執行役または使用人およびその相続人、または一定の要件を満たした社外高度人材であること(一定の大口株主およびその特別関係者を除きます)

- 付与対象者が、発行株式総数の50%超を直接または間接に保有する法人の取締役、執行役または使用人およびその相続人に該当している

- 権利行使期間が、付与決議の後2年を経過した日から、付与決議の日の後10年を経過するまでのあいだであること

- 権利行使価格が、ストックオプションについての契約締結時の1株あたりの価額以上であること

- 権利行使価格が、年間1,200万円を超えないこと

ストックオプションの種類

これまでに解説してきたストックオプション以外にも、ストックオプションにはさまざまな種類があります。それぞれの特性を理解したうえで、どのストックオプションを自社の従業員や取締役に付与するかを決めましょう。

通常型ストックオプション

通常型ストックオプションは、会社の業績が向上したときのインセンティブの意味を持たせた一般的なストックオプションです。権利行使価格は、権利付与したときの株価以上に設定します。権利を行使するときに権利付与したときよりも株価が上昇していれば、その差額が利益となります。

株式報酬型ストックオプション

株式報酬型ストックオプションは、権利行使価格を1円といったように低い価格に設定します。それによって、ストックオプション付与者は、実質的に権利を行使する時点での株価と同等分が利益となります。「1円ストックオプション」とも呼ばれており、退職金の代わりとして利用される場合もあります。

有償ストックオプション

有償ストックオプションは、権利を付与したときのストックオプションの公正価値で新株予約権を発行します。有償ストックオプションは付与時に公正価値での払い込みが必要であることから、手元資金に余裕のある方でなければ利用しにくいデメリットがあります。

ストックオプションと従業員持株会との違い

ストックオプションと似た制度で「従業員持株会」があります。ストックオプションでは株式を購入する権利が与えられるのに対し、従業員持株会では実際に従業員が株式を保有することが主な違いです。

従業員持株会とは、給与から天引きした資金で自社株を買い付けていく制度です。自動で積立が行われることから、従業員の長期の資産形成の手段にも役立つしくみです。

また、従業員の拠出金に奨励金を上乗せする企業もあります。例えば「拠出金に対して10%の奨励金を与える」とした場合、毎月1万円の拠出金に対して1,000円の奨励金が付与される計算です。仮に株価が10%下落しても奨励金で賄えることから、運用リスクの低減にも効果があります。

ストックオプションと新株予約権との違い

ストックオプションに似た言葉として「新株予約権」があります。新株予約権とは、企業が発行する株式をあらかじめ決められた価格で取得する権利のことを指しています。

このように聞くと、ストックオプションと同じかのようにとらえてしまうかもしれませんが、ストックオプションは、新株予約権の一種となります。新株予約権は単独での発行が認められていることから、一般投資家がこの権利を取得できます。

新株予約権には、「新株予約権付社債」といったものもあります。新株予約権付社債は、株式に転換できる社債のことです。債権所有者は、発行されたときに定めた価格で、一定期間内において株式に転換できる権利を付与されます。株が値上がりした場合は、社債を株に転換することで利益を得ることができ、値下がりした場合は、社債のまま保持することで償還日になれば、額面金額が払い戻されます。

ストックオプション導入に必要な手続き

ストックオプションを導入するためには、まず新株予約権の募集要項を決定します。募集要項の内容は、会社法の第238条1項で詳細に定められており、下記のような条件が挙げられます。

- 新株予約権の内容や数量

- 新株予約権の払込金額や算定方法

- 新株予約権を割り当てる日 など

その後ストックオプションの権利を得たい従業員・役員から申し込みを受け、取締役会や株主総会での決議によって権利を付与する人を決定する流れです。

ストックオプションの導入には、会社法をはじめとした関連法令に則る必要があるため、弁護士や会計士などの専門家へ依頼して手続きを進めましょう。

ストックオプション導入時の注意点

ストックオプションは従業員のモチベーションアップにもつながる制度ですが、導入時にはいくつか注意点があります。詳しく解説していきましょう。

株数ではなく持分比率で考える

ストックオプションは、何株まで配るかどうか株数で見るのではなく、持分比率で考えましょう。持分比率とは、「会社が発行した全株式に対して対象者が所有する株数の割合のこと」であり、パーセンテージで表記されます。ストックオプションでは、この持分比率をどのくらいの割合にすればいいのか、明確なルールがあるわけではありません。

しかし、一般的には、ストックオプションの持分比率を10%程度にすることが多いようです。なぜかというと、ストックオプションの権利行使で同時期に多くの株が買われた場合、既存の株の価値が薄まり、既存株主が不利益を被ってしまうからです。また、ストックオプションの発行比率が10%を超えていると、上場時の審査で弊害となる可能性もあります。持分比率は、常に気にするようにしましょう。

付与の条件を決める

ストックオプションを付与する基準を明確に定めておくことが重要です。例として会社業績への貢献度、勤続年数などの基準が考えられます。

第三者から見ても納得できる条件でなければ、ストックオプションの権利を得られない従業員の間に不満や不公平感が生まれかねません。従業員間の不和を防ぐ目的でも、明確な付与条件を設けることが大切です。

ビジネスを円滑にするおすすめのビジネスカード

大企業におすすめ!三井住友コーポレートカード

カード使用者の多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険や買い物保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクがありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

制度を理解してストックオプションの導入を検討しよう

ストックオプションは、従業員や取締役のモチベーションの源泉となり、会社の業績向上に寄与する可能性があります。

ただし、ストックオプションの導入にあたっては、適切な制度設計を行う必要がありますので、制度を理解してから検討するようにしましょう。

よくある質問

Q1.ストックオプションとは?

ストックオプションとは、株式会社の従業員や取締役が、自社株をあらかじめ定められた価格で取得できる権利です。株価が上昇した時点でストックオプションの権利を行使、その後、時価で株式を売却することで、権利行使価格と株価上昇分の価格との差を利益として得られます。

詳しくは以下をご覧ください。

Q2.ストックオプション制度のメリットは?

ストックオプション制度があることで将来的なインセンティブをアピールできるので優秀な人材を確保しやすくなります。また、自社の株価が上昇するほど、ストックオプションによる利益が大きくなるため、従業員や取締役の仕事へのモチベーションアップにもつながります。株価が下落したとしても、権利を行使しなければ損失はないため、従業員にとってリスクがないこともメリットです。

詳しくは以下をご覧ください。

Q3.ストックオプションの種類は?

ストックオプションには、権利行使価格を権利付与したときの株価以上に設定する通常型ストックオプション、権利行使価格を1円など低い価格に設定する株式報酬型ストックオプション、権利付与したときの公正価値で新株予約権を発行する有償ストックオプションの3種類があります。

詳しくは以下をご覧ください。

- ※2022年11月時点の情報なので、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す