新社会人はいつからクレジットカードを作ることができる?

2025.03.04

新社会人はいつからクレジットカードを作ることができる?

新社会人はいつからクレジットカードを作ることができる?

2025.03.04

新社会人になると、急な出費や多額の立替金が発生することもあります。これに備えて、クレジットカードの作成を検討する人も多いのではないでしょうか。

新社会人でも入社前にクレジットカードを作成することができます。事前に手続きを済ませておけば、社会人として新生活が始まるタイミングで、スムーズにカードを使い始めることができるでしょう。

ここでは、新社会人はクレジットカードをいつから作ることができるのか、クレジットカードの選び方や作り方についてもご紹介します。

日常利用でポイント貯まる!

三井住友カード(NL)

三井住友カード

ゴールド(NL)

年間100万円のご利用で

お得なキャンペーン実施中!

新社会人はクレジットカードをいつ作るべき?

企業から就職内定をもらった入社直前の人や、高校・大学卒業を間近に控えた人の中には、これからの新生活に向けてクレジットカードを作ろうか検討している人も多いでしょう。クレジットカードはいつ作るのがベストなタイミングなのか、見ていきましょう。

新社会人がクレジットカードを作るベストタイミング

新社会人・新卒は、20代向けの年齢制限付きのクレジットカードや、一般のクレジットカードを作ることができます。クレジットカードを作るタイミングとしては、これから企業に就職する「新社会人」の場合は入社前が良いでしょう。

なお、「新卒」では、大学生なら卒業前、18歳以上の高校生は卒業後がベストなタイミングとなります。

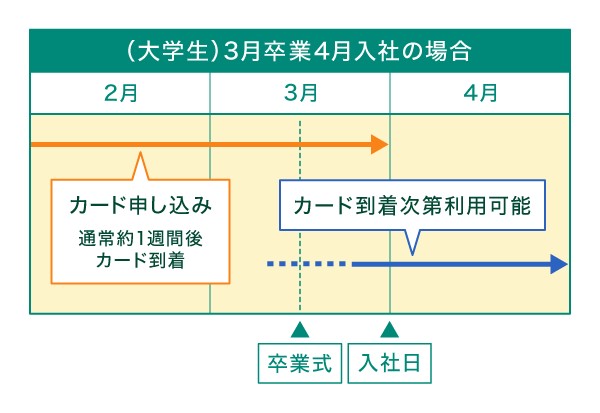

例えば、3月に大学を卒業し4月に新卒入社する大学生の場合、卒業前にクレジットカードを作っておくことで、入社日以降(4月以降)スムーズにクレジットカードを利用することができるでしょう。

クレジットカードは18歳以上から申し込みできる!

クレジットカードは高校生を除く満18歳から申し込むことができます。大学生や専門学校生など、高校を卒業した学生や社会人であれば、クレジットカードを作ることができます。

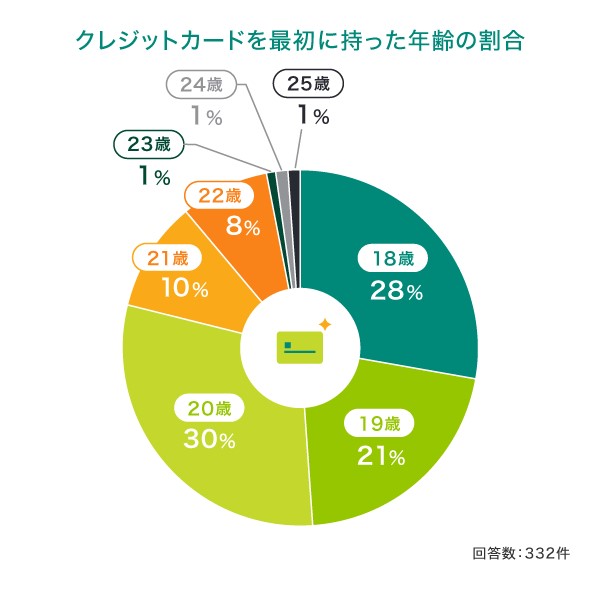

2023年3月に日本クレジット協会が行った若年者向けアンケートの結果によると、10代のうちにクレジットカードを持った人の割合は49%でした。約半数の人が20歳未満でクレジットカードを手にしたことが分かります。

(出典)日本クレジット協会「令和4(2022)年度クレジットカードに関する若年者向けアンケート 」を参考に作成

別ウィンドウで「日本クレジット協会」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。その場合は日本クレジット協会ホームページからご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

新社会人がクレジットカードを申し込む流れ

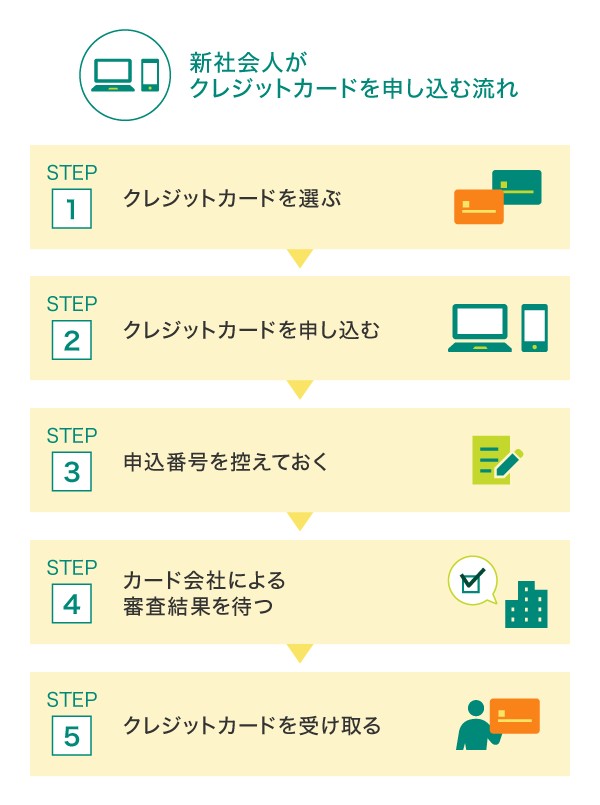

ここからは、新社会人がクレジットカードを申し込む流れを紹介します。

01クレジットカードを選ぶ

01クレジットカードを選ぶ

まずは、自分に合ったクレジットカードを選びましょう。ポイント還元率や年会費、特典などを比較して日常的に使いやすいかどうか確認するのがおすすめです。

02カードの申し込みをする

02カードの申し込みをする

クレジットカードは、インターネット、郵送、窓口、店頭などで申し込むことができます。いずれも審査からクレジットカードを受け取るまでの手順や流れに大きな違いはありませんが、インターネットからの申し込みだと手続きがスムーズです。

03申込番号を控える

03申込番号を控える

ネットでの申し込みが完了すると、「申込番号」が発行されます。審査状況を確認する際に必要になるので、忘れずにメモしておきましょう。

04審査結果を待つ

04審査結果を待つ

クレジットカードを申し込むと、必ず行われるのがカード会社による審査です。審査基準や内容は明かされておらず、カード会社によって異なります。なお、ウェブサイトなどでクレジットカードの発行状況を確認できる場合もありますので、進捗が気になる人はチェックしてみましょう。

05カードを受け取る

05カードを受け取る

審査に通過するとクレジットカードが発行され、カードは指定した住所に郵送されます。到着したら内容を確認し、すぐに利用開始できます。

クレジットカード申し込み時の年収と職業の書き方

初めてクレジットカードを申し込む際に間違えやすいのが「年収欄」と「職業欄」です。年収や勤続年数が事実と異なる誤った内容での申告とならないように、特に注意して記入するようにしましょう。

年収欄の書き方

入社後間もない新社会人でも、クレジットカードの申し込みでは年収の記入が求められます。新社会人となり、働き始めてから初任給を受け取るまでには1ヵ月程度の期間がありますし、年収もまだ全額を受け取る前です。

年収は「1ヵ月の給与(額面)×12ヵ月」と計算して記入します。「額面」ですので、総支給額となります。社会保険料や税金などを給与から天引きした「手取り額」ではない点に注意しましょう。

なお、まだ企業に入社をしていない内定者は、記載内容が異なります。入社前の段階で特に収入のない場合、年収欄は「0円」とします。アルバイトなどの収入がある人は、時給・月給をもとに1年分の収入を計算して記載します。新社会人と内定者は数ヵ月という少しの時期の違いですが、正しい情報の記載をするよう注意しましょう。

職業欄の書き方

職業欄には申し込み時点の事実を記入します。たいていの場合、一緒に勤務年数の記入も求められます。入社直後の新入社員であれば「会社員」、勤続年数は「1年」と記入します。

一方、これから企業に入社する人は、就職先から内定を受けていても申し込む時点で在学中の場合、所属はあくまでも学校ですので、「学生」と記入します。しかし、カードによっては内定先の名称を記入する場合もありますので、記入方法をよく確認しましょう。

新社会人がクレジットカードを作るメリットとカード選びのポイント

新社会人がクレジットカードを作るとさまざまなメリットがあります。クレジットカードなら利用金額に応じてポイントが貯まり、毎月の利用明細によって家計や支出の管理がしやすくなります。また、仕事の業務内容によっては急な立替えが発生することもありますが、後払いできるので安心です。これらのメリットを踏まえ、新社会人のクレジットカードの選び方のポイントを紹介します。

年会費無料

新社会人になったら、クレジットカードをどこまで活用できるかをまずは試してみることが重要です。そのために、金額の負担が少ない「年会費無料」のクレジットカードを選んでみるとよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイントの還元率

ポイント還元率も、クレジットカードを作る際にチェックしておきたいポイントです。利用頻度が高いシーンで効率的にポイントが貯まるクレジットカードを選べば、お得に使えてポイントも貯めやすくなります。貯めたポイントの有効期限も、忘れずに確認するようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

優待サービスの充実度

クレジットカードには、提携店やレジャー施設でカードを提示することで優待が受けられるサービスがあります。優待サービスが充実しているかチェックしましょう。

保険が付帯している

海外・国内旅行傷害保険などの各種保険が付帯されるクレジットカードもあります。新社会人となる直前の時期に卒業旅行に出かける人や、入社後に出張が多い職種に就くのであれば、補償内容でメリットが多いクレジットカードを選ぶのもよいでしょう。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

利用目的やライフスタイルに合う

クレジットカードの種類によって、ポイントが貯まったり割引になったりするシーンが異なります。「家賃や光熱費などの固定費をクレジットカードで支払って、家計管理をしたい」という利用目的や、「普段の買い物でポイントが貯まる」といったライフスタイルに合わせてクレジットカードを選ぶと、受けられるメリットも大きくなります。

クレヒス(クレジットカードヒストリー)を積める

年齢が若いうちにクレジットカードを作っておくと、必然的にカードの利用履歴が長くなります。毎月遅滞なくきちんと支払いを行えば、良いクレヒスを積むことになります。良いクレヒスは社会的信用を高めることにつながるので、新社会人のタイミングでクレジットカードを作るメリットになります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

新社会人におすすめの三井住友カード

クレジットカードを選ぶポイントは、使う人によってさまざまです。クレジットカードの使用目的に合わせて、いろいろなクレジットカードを検討してみましょう。

ここからは、新社会人におすすめの三井住友カードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 1・2・3

ポイント

最大7%還元

即時発行可能!

最短10秒4

海外旅行傷害保険 5

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率となります。

※4 即時発行ができない場合があります。

※5 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

今なら初年度年会費無料キャンペーン実施中!

今なら初年度年会費無料キャンペーン実施中!

申込期間:2025年2月3日(月)~4月30日(水)まで

申込期間:2025年2月3日(月)~4月30日(水)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 2・3・4

ポイント

最大7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

毎月の支払いを三井住友カード ゴールド(NL)にまとめてみよう!

暮らしの中で毎月かかる生活費には、家賃や食費のほか、公共料金、携帯電話料金などがあります。こうした生活費の支払いを、現金払いや口座引き落としにしている場合、三井住友カード ゴールド(NL)のクレジットカード払いに切替えれば、毎月の支出が1枚のクレジットカードで管理できるうえ、年間の利用額に応じたポイントがもらえます。

年間でかかる生活費ともらえるポイントについて、20代で1人暮らしの人を例に見てみましょう。

■年間でかかる生活費の例(20代・1人暮らしの場合)

例えば、年間138万円を三井住友カード ゴールド(NL)で利用した場合

下記のように、付与されるポイントは 計約16,900ポイントとなります!

| 通常ポイント(ご利用金額200円(税込)につき1ポイント) | 約6,900ポイント |

|---|---|

| 年間100万円利用の条件達成で付与されるポイント | 10,000ポイント |

商業施設内の店舗など、一部、ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

新社会人におすすめの三井住友カードのサービス

クレジットカードを選ぶときは、ポイント還元率や特典などのサービスをチェックしましょう。ここからは、新社会人におすすめの三井住友カードのサービスをご紹介します。

公共料金やサブスクは定期払いチャンスがお得!

三井友カードで、公共料金やサブスクリプションサービスなどの対象の定期払いをご利用いただくと、サービスサイト内で利用明細が一覧表示され、金額の推移や前月比も確認できます。

さらに、定期払いのご利用数に応じて毎月抽選券が付与され、最大1万円分のVポイントPayギフトが当たる抽選にチャレンジできるなど、お得かつ便利なサービスとなっています。

VポイントPayギフトとはVポイントPayアプリにチャージしてご利用いただけるデジタルギフトです。

一部対象とならないカードがあります。

対象の三井住友カードなら、ポイント還元率が最大7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済で支払うと、ポイント還元率が通常のポイント分を含んだ7%になります。

ポイント還元率はご利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

一部、ポイント加算対象とならない店舗、および指定のポイント還元率にならない場合があります。

一部、Visaのタッチ決済・Mastercard®タッチ決済がご利用いただけない店舗があります。

Google Pay™ 、Samsung Walletで、Mastercardタッチ決済はご利用いただけません。

お店側で高額のご利用を制限されている場合があります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カードのVポイントPayアプリは使いやすい!

三井住友カードのVポイントPayアプリは、カードのご利用などに応じて貯まったVポイントをお支払いに使えます。

1ポイント=1円分として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であればVポイントPayアプリでお買い物ができます。

購入したいものに対して、残高が不足している場合は、クレジットカード、または三井住友銀行から、残高をチャージして使用できます。

新社会人はライフスタイルや利用目的に合った1枚を選んでクレジットカードを作ろう

新社会人になれば、プライベートでも仕事上でもクレジットカードを活用する場面が増えてきます。いつから作れるのかを把握して、利用目的や必要性を検討してみてください。新生活のライフスタイルに合ったクレジットカードを選択し、計画的に賢く利用するようにしましょう。

よくある質問

Q1.新社会人はいつからクレジットカードを作れる?

新社会人は入社前や初月給前でもクレジットカードを作ることができます。クレジットカードは高校生を除く満18歳以上であれば申し込みができます。「新卒」の場合、大学生なら卒業前、18歳以上の高校生は卒業後がベストなタイミングです。

詳しくは以下をご覧ください。

Q2.新社会人がクレジットカードを作るメリットは?

新社会人がクレジットカードを作ると、さまざまなメリットがあります。例えば、利用額に応じてポイントが貯まるのでお得にお買い物ができるほか、仕事で急な立替えが必要なときも、後払いできるクレジットカードがあれば安心です。まだ収入が安定していない新社会人の時期でも、上手に使うことで生活をサポートしてくれる心強いアイテムになるでしょう。

詳しくは以下をご覧ください。

Q3.新社会人や内定者はクレジットカードを申し込む時、年収欄・職業欄をどう書けばいい?

新社会人の年収欄は「1ヵ月の給与(額面)×12ヵ月」と計算して記入します。「手取り額」ではない点に注意しましょう。まだ企業に入社していない内定者の段階では、年収欄は「0円」で問題ありません。ただし、アルバイト収入がある人は時給・月給をもとに年間合計金額を計算して記入してください。また、職業欄は、入社直後の新入社員であれば「会社員」、これから企業に入社する内定者は「学生」と記入します。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Google Pay は Google LLC の商標です。

2025年3月時点の情報のため、最新の情報ではない可能性があります。