クレジットカードの世界5大ブランドとおすすめカードを紹介

2026.01.14

クレジットカードの世界5大ブランドとおすすめカードを紹介

2026.01.14

クレジットカードには「国際ブランド」と呼ばれるブランドがあります。その名のとおり世界中の国や地域で利用できるクレジットカードのブランドのことで、5大ブランド(Visa、Mastercard®、American Express、Diners Club、JCB)が有名です。

ここでは、クレジットカードの国際ブランドの特徴やブランドごとの違い、それぞれのカードがおすすめの人についてご紹介します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの国際ブランドとは?

クレジットカードの国際ブランドとは、世界中の国や地域で利用できる決済ネットワークを提供するブランドのことです。国際ブランドがあることで、海外旅行などでのお買い物においても、スムーズに決済することができます。

なお、国際ブランドは複数あるため、それぞれをまとめて「4大ブランド」「5大ブランド」「6大ブランド」などの呼び方をすることもあります。

「4大ブランド」は、世界的に知名度とシェア率が高い「Visa」「Mastercard」、高いステータス性や特典に定評がある「American Express」、日本初のブランドである「JCB」を指すことが日本では一般的です。この4大ブランドに世界で初めてのクレジットカード「Diners Club」を加えて「5大ブランド」と呼んでいるものがあります。近年は、中国やアジア圏で大きなシェア率を持ち、欧米にも広がっている「銀聯(ユニオンペイ)」を加え、「6大ブランド」とすることが増えています。

こちらもあわせてご覧ください

国際ブランドとクレジットカード会社の違い

国際ブランドとは別に、クレジットカード会社があります。三井住友カードも、日本のカード会社のひとつです。

クレジットカードは、発行元会社の系統によって「銀行系」「信販系」「流通系」「交通系」の4つに分けられます。系統ごとに特徴は異なるため、この4つの違いを理解して比較・検討し、自分に合ったカードを選ぶことが大切です。

ただし、カード会社は国際ブランドではないので、このまま海外で利用することができません。そこで、カード会社は、国際ブランドと提携することで利用可能な場所を広げているのです。

国際ブランドはそれぞれ独自の決済システムネットワークを保有しており、ネットワークの使用ライセンスを各カード会社に発行しています。例えば、Visaブランドと提携する三井住友カードを保有している場合、Visaのアクセプタンスマーク(ロゴマーク)がある加盟店で利用できます。

つまり、VisaやMastercardなどの国際ブランドのマークが付いているクレジットカードであれば、そのブランドの加盟店で利用可能です。これはカード発行会社に関係なく、海外でも同様に適用されます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

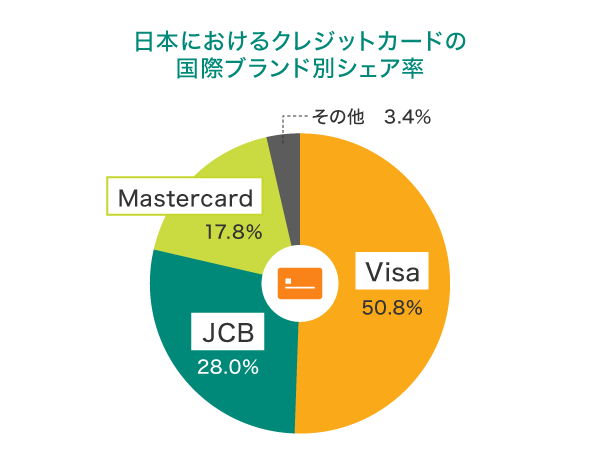

クレジットカードの国際ブランドのシェア率は?

(出典)イプソス株式会社「2020年キャッシュレス大規模調査」を参考に作成

別ウィンドウで「イプソス株式会社」のウェブサイトへ遷移します。

市場調査コンサルティング会社イプソスが2020年に実施した調査によると、日本で利用されたクレジットカードの国際ブランド別シェア率は、Visaが50.8%と高い数値となっています。Visaに次いでJCBが28.0%、そしてMastercardが17.8%と続く結果になっています。

なお、三井住友カードでは、VisaおよびMastercardの取り扱いがあります。

世界5大ブランドのクレジットカードの特徴を比較!

国際ブランドの特徴を一覧表にまとめました。各カードブランドがそれぞれ持っている強みを比較、確認してみて、あなたに合った国際ブランドを選んでみてください。

知名度・シェア率が高いVisa

Visaは、知名度・シェア率が高い国際ブランドで、特に海外ではアメリカ方面に強いと言われています。Visaはクレジットカードを発行しているわけではなく、ライセンスを提供しています。

海外旅行や海外出張が多い人、ネットショッピングでも海外サイトを利用することが多い人におすすめです。そのほか、どの国際ブランドを選べばいいか分からない人、クレジットカードを初めて作る人もまずはVisaを持っておくことで、さまざまな店舗でストレスなくカードを利用できるでしょう。

ヨーロッパ圏に強いMastercard

Mastercardは、Visaに次いで世界的に有名な国際ブランドで、ヨーロッパ方面に強いと言われています。Mastercardも、Visaと同様にクレジットカードを発行しておらず、ライセンスを提供しています。

Visa同様、国内外で幅広く利用したい人におすすめです。特にヨーロッパ方面への海外旅行や出張が多い人は持っておくと心強いでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

充実したサービスが特徴のAmerican Express

ハイステータスな国際ブランドとして人気が高いAmerican Express。一流ホテルやレストランなどから日常で利用できる地域のお店やコンビニ、ネットショッピングまで、さまざまな優待サービスを受けられるほか、空港ラウンジを利用できるなど、質の高い特典やサービスに定評があります。

American Expressは、ステータスを重視したい人や手厚い付帯サービスや充実した特典を求める人に、特におすすめです。

多目的型クレジットカードのDiners Club

世界で初めて登場したクレジットカードがDiners Clubで、ステータスの高さに定評があります。グルメやトラベル&エンターテインメントなどにおける優待サービスが充実しています。

Diners Clubは、American Express同様、ステータスの高さを重視したい人や上質な付帯サービス、充実した特典を求める人におすすめです。また利用可能枠に一律の制限が設定されていない(※)ことから、高額なお買い物をよくする人にもおすすめです。

個別に枠を設定。無制限ではありません。

日本発国際ブランドのJCB

JCBは日本生まれの国際ブランドです。海外での日本人サポートが充実している点が魅力で、ハワイや韓国、台湾、グアムなど、日本人に人気の観光地へ訪れる際に持っていると特に重宝します。

日本発の国際ブランドのため、日本人向けのサービスやサポートを求める人、クレジットカードを海外で使うときや海外旅行先でも、日本語で手厚く対応してもらいたい人におすすめです。

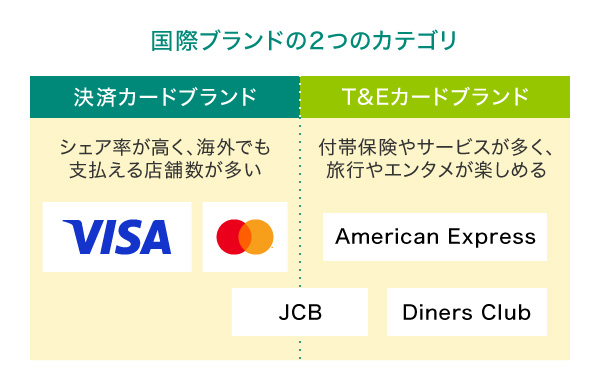

クレジットカードの国際ブランドのカテゴリとその特徴

クレジットカードの国際ブランドには、決済機能の利便性の高い「決済カードブランド」と、旅行やエンターテインメント分野におけるサポートが充実している「T&Eカードブランド」(トラベル&エンターテインメントカード)に大きく分けられます。ここではそれぞれの強みと特徴を説明します。

決済カードブランドは、VisaやMastercardが該当します。T&Eカードブランドは、American ExpressやDiners Clubです。JCBは、決済カードとT&Eカードの2つの特徴を押さえた事業展開をしています。国際ブランドは、クレジットカードの利用目的を吟味しながら選ぶといいでしょう。

決済カードブランドの特徴

決済カードブランドであるVisa、Mastercardは、世界中に広がる電子決済ネットワークで、世界各地の商取引を迅速に決済させています。特にVisaとMastercardは世界のシェア率が高く、海外でも使い勝手の良い点が特徴です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

T&Eカードブランドの特徴

T&Eカードブランドと呼ばれるAmerican ExpressやDiners Club、そしてJCBは、旅行会社やホテル、レストラン、レジャー施設といった旅行やエンターテインメント関連での活用に重きを置いた加盟店ネットワークを構築しています。

T&Eカードブランドの自社発行カードは、他社と比較して年会費が高い傾向がありますが、海外旅行傷害保険などの各種付帯保険が充実しています。旅行やエンターテインメントを楽しみたい人にとって、T&Eカードブランドは持っておきたい1枚と言えます。

発行後に国際ブランドは変更できる?

手持ちのクレジットカードの国際ブランドを変更できるかどうかは、各カード会社やカードの種類によって異なりますので、ご利用中のカード会社に確認してください。

三井住友カードでは、お手持ちのカードを異なる国際ブランドへ変更することはできません。異なる国際ブランドのカードをご希望の場合は、新たに申し込みをして、複数枚のクレジットカードを持つのがおすすめです。

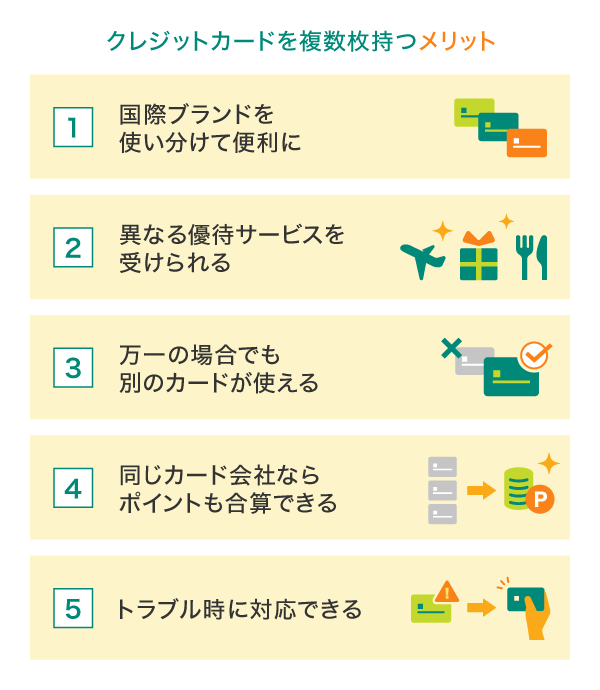

クレジットカードは異なる国際ブランドで複数枚持ちがおすすめ

異なる国際ブランドのクレジットカードを複数枚持っていれば、利用した店舗の国際ブランドの対応状況や、ブランドごとに異なる特典や割引サービスに合わせて、使い分けることができます。ここでは異なる国際ブランドを2枚以上持つメリットについて見ていきましょう。

クレジットカードを複数枚持つメリット

クレジットカードを複数枚持つことで得られる具体的なメリットをご紹介します。

01国際ブランドをエリアや店舗で使い分けられ利便性が高まる

01国際ブランドをエリアや店舗で使い分けられ利便性が高まる

クレジットカードは、国際ブランドによって利用できるエリアや店舗が異なります。国際ブランドが異なる複数のクレジットカードを持ち、使い分けることで、利用シーンを増やすことが可能です。

例えば、シェア率の高いVisaを1枚目のカードに、2枚目以降はVisa以外の国際ブランドにすることで、より幅広いエリアや店舗でクレジットカードを利用できます。三井住友カードなら、Visa、Mastercardの2つのブランドから選択できます。

02カードごとに異なる優待サービスや特典を受けられる

02カードごとに異なる優待サービスや特典を受けられる

別々の国際ブランドのクレジットカードを複数枚持つことで、カードごとの特典や割引サービスを受けられるメリットがあります。

03使える国際ブランドが限定されたときに別のカードで支払える

03使える国際ブランドが限定されたときに別のカードで支払える

利用する店舗によっては「1つの国際ブランドしか対応していない」ということもあります。このようなとき異なる複数の国際ブランドのクレジットカードを持っていれば、その店舗で使えるカードを選べるため支払い手段を増やせます。

04同じカード会社ならポイントも合算できる

04同じカード会社ならポイントも合算できる

同じカード会社の発行する異なる国際ブランドのクレジットカードを持っていると、カードを利用して獲得したポイントを合算できるケースがあります。エリアやシーン、還元率に合わせて複数のクレジットカードを使い分けてポイントを貯め、合算すれば、1枚のカードだけを利用するよりも効率よくポイントを貯められるでしょう。

05トラブル時に対応できる

05トラブル時に対応できる

クレジットカードを複数枚持っていると、例えば1枚が盗難や不正利用、有効期限切れ、システムトラブルなどで使えなくなった場合にも、別のカードで支払いができて安心です。

異なる国際ブランドで2枚枚持ちするなら、VisaとMastercardのクレジットカードを選ぶことをおすすめします。いずれも世界200以上の国・地域で利用できて通用度が高いため、国際ブランドの非対応によって使えない事態を避けられます。海外に行く機会が多い方には利用しやすいでしょう。

例えば、VisaとMastercardの両方のクレジットカードを持っていれば、海外などでVisaが使えない店舗だったとしても、もう1枚のMastercardで対応することができます。

なお、三井住友カードでは、お申し込みが完了してから最短10秒でクレジットカードが発行される、「即時発行」に対応しています。Visa、Mastercardどちらもお申し込みができます。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗での受け取りは行っておりません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

VisaとMastercardが選べる、三井住友カードのおすすめカード

決済カードブランドであるVisaとMastercardは、世界中に電子決済ネットワークを広げており、世界のシェア率が高いブランドです。三井住友カードであれば、海外でも使い勝手が良いVisaとMastercardから選ぶことができます。三井住友カードのなかでもおすすめのカードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

VISA/MASTER

三井住友カード

(NL/ナンバーレス) VISA/MASTER

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレスカード。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

VISA/MASTER

三井住友カード ゴールド

(NL/ナンバーレス) VISA/MASTER

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 |

国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード プラチナプリファード(※Visa限定)

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

国際ブランドの特徴を把握しておこう

クレジットカードは国際ブランドごとに強みがありますが、利用できる店舗数で考えると、VisaかMastercardを持つことを検討してみましょう。特に、海外でクレジットカードを利用する場合は、VisaとMastercardしか対応していない店舗も多いため、強みを発揮します。

国際ブランドそれぞれの特徴を把握したうえで、ご自分に合った国際ブランドをお選びください。

よくある質問

Q1.クレジットカードの国際ブランドとは何ですか?

国際ブランドとは、世界中の国や地域で利用できるクレジットカードのブランドのことです。国際ブランドごとに独自の決済システムネットワークを保有しており、ネットワークの使用ライセンスを各カード会社に発行しています。

例えば、Visaと提携している三井住友カードを保有している場合、Visaのアクセプタンスマーク(ロゴマーク)がある加盟店の支払いで利用できます。

詳しくは以下をご覧ください。

Q2.国際ブランドの世界5大ブランドとは?

国際ブランドの世界5大ブランドは、一般的にVisa、Mastercard、American Express、Diners Club、JCBです。5大ブランド以外に「4大ブランド」「6大ブランド」と呼ばれているものもあります。

詳しくは以下をご覧ください。

Q3.クレジットカードを異なる国際ブランドで複数枚持つメリットは?

国際ブランドの異なる複数のカードを持つことで、それぞれの国際ブランドが得意なエリアや店舗で使い分けられ利便性が高まるほか、カードごとの優待サービスや特典を受けられます。また、使える国際ブランドが限定されている場合や、トラブルで1つのカードが使えなくなった場合にも、慌てずに支払うことができます。さらに同じカード会社ならポイント合算できるメリットがあります。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「UnionPay(銀聯)」は、CHINA UNIONPAY Co.,Ltd.の登録商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2026年1月時点の情報のため、最新の情報ではない可能性があります。