クレジットカードのブラックリストとは?登録される条件や確認方法を解説

2026.01.14

クレジットカードのブラックリストとは?登録される条件や確認方法を解説

クレジットカードのブラックリストとは?登録される条件や確認方法を解説

2026.01.14

クレカの支払いやローンの返済が遅れたときに「ブラックリストに登録されるのでは」と不安を感じることがあるかもしれません。また、「ブラックリストに登録されるとクレジットカードの審査に通らない」といった話を聞いたことがある人も多いのではないでしょうか。

ここでは、クレジットカードのブラックリストとは、登録される条件や確認方法、載らないための対策について解説します。

この内容は一般的な内容であり、当社の審査や実際の利用履歴、信用情報について語る内容ではありません(内容は公開されておりません)。ご注意ください。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードのブラックリストとは?

クレジットカードのブラックリストとは、信用情報機関に金融事故の履歴が登録されることを指します。実際に「ブラックリスト」という名前のリストが存在するわけではなく、金融事故が登録されることに対して「ブラックリストに載る」という表現が用いられています。

なお、信用情報機関とは、クレジットカードやローンに関する取引内容、支払い状況などを登録する情報機関です。登録された信用情報は「クレヒス(クレジットヒストリー)」ともよばれます。

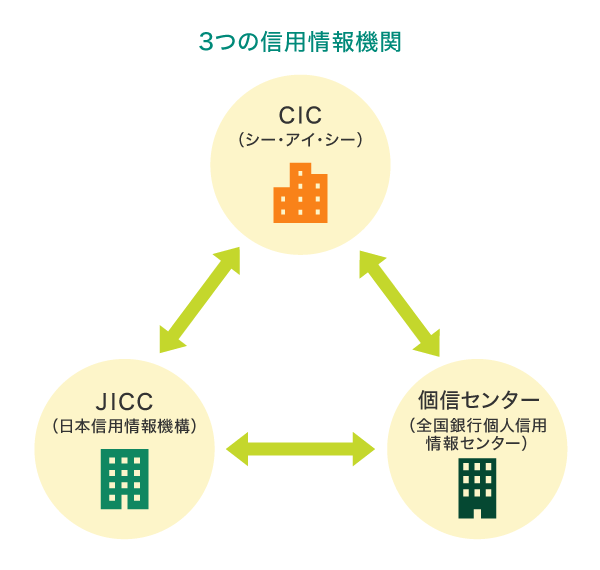

国内の信用情報機関には、株式会社シー・アイ・シー(CIC)、株式会社日本信用情報機構(JICC)、全国銀行個人信用情報センター(個信センター)の3種類があり、それぞれ加盟している企業・金融機関が異なります。

この3つの信用情報機関に登録されている金融事故の情報は、CRIN(Credit Information Network)というネットワークを介して共有されていることが特徴です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ブラックリストに登録されるとどうなる?

ブラックリストに登録されると、新しくクレジットカードやローンに申し込んだ際の審査に影響が出る可能性があります。

クレジットカードやローンの申込時には、「支払いや返済が行えるか」についての審査が行われます。具体的な審査基準は公開されていないものの、信用情報機関に登録されている内容も審査で重視されるといわれています。

そのため、信用情報機関に金融事故を起こした事実が登録されていると、「返済や支払い能力に不安がある」と審査に不利に働く傾向にあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ブラックリストの情報はいつまで保存される?

「クレジットカードのブラックリストは、何年で登録情報が消えるのか」と疑問に思う方もいます。まず、カードやローンの契約内容については、5年間は保存されると押さえておきましょう。各信用情報機関でブラックリストに記載されている情報および登録期間は、下記のとおりです。

詳細は各信用情報機関名にリンクした各ウェブサイトでご確認ください。

別ウィンドウで「株式会社シー・アイ・シー」「株式会社日本信用情報機構」「一般社団法人全国銀行協会」のウェブサイトへ遷移します。

このように、登録期間は情報の内容によって異なり、クレジットカードの申し込みに関する情報は半年程度、返済に関する情報などは5年間保存されることが一般的です。

ブラックリストに載りやすいNG行動と対策とは?

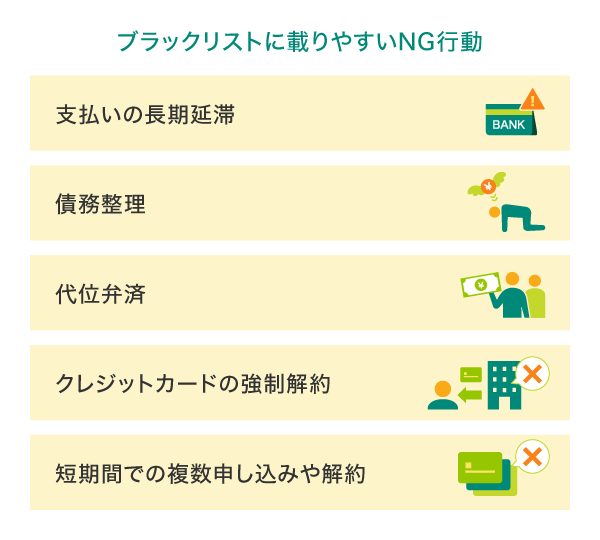

信用情報機関に金融事故として登録される情報には、「支払いの長期延滞」や「債務整理」、「代位弁済」などいくつかの種類があります。ここからは、ブラックリストに載りやすい5つのNG行動とその対策を確認していきましょう。

支払いの長期延滞

金融事故として登録される情報の1つに、支払いの長期延滞が挙げられます。具体的には、クレジットカードや携帯電話の分割購入、奨学金(日本学生支援機構)などの支払い、返済が該当します。

ただし、ブラックリストとして登録されるのは、長期に渡って支払いを滞納している場合です。引き落とし日を忘れて延滞してしまった場合でも、気づいたときにすぐに支払えばブラックリストへの登録は避けられるでしょう。とはいえ、クレジットカードやローンの支払いは信用情報に直結する取引ですので、期日に遅れることなく返済することが大切です。

クレジットカードやローンを利用する際は、毎月きちんと支払いができるように、期日を把握しておくようにしましょう。また、請求金額についても確認しておくことが大切です。

Vpassアプリは支払いを管理しやすい

三井住友カードの「Vpassアプリ」では、お支払い日や請求額、保有ポイントを簡単に確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

返済期限を守りながらクレジットカードを利用するためには、こうしたサービスも活用してみることがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

債務整理

借入金の返済や利息負担に悩んでいる際は、「債務整理」を行うことで家計の収支を立て直すことができます。債務整理とは、借金の減額や免除、支払いの猶予などを法的に認めてもらうための手続きです。

ただし、自己破産や任意整理、個人再生など債務整理の手続きを行った際も、金融事故として信用情報機関に登録されます。

新たなクレジットカードやローンの申し込みにも影響を与えてしまうため、「債務整理以外の方法で収支を立て直せないか」ということをしっかりと考えることが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

代位弁済

代位弁済とは、借入金を返済できなくなったときに保証会社などの第三者が代わりに返済を行う手続きです。おもにクレジットカードやカードローン、住宅ローンなどの返済を一定期間以上延滞すると、代位弁済が行われるしくみとなっています。

代位弁済が行われると、その履歴が金融事故として信用情報機関に登録されます。ローンなどは滞りなく支払う、将来的に返せる見込みがない額は借りないなど、計画的な利用を心がけることが大切です。

クレジットカードの強制解約

クレジットカードの強制解約の理由は、おもに支払いの延滞です。それ以外にも、規約違反や申込時の虚偽申告なども強制解約の対象となります。クレジットカードの強制解約も、金融事故として登録される情報なので注意しましょう。

例えば、「ショッピング枠を現金化する」など規約違反となる行為を行っていることが発覚した際は、強制解約によってカードを利用できなくなる場合があります。このような違反行為には手を出さないことが重要です。

また、クレジットカードの申込時に虚偽の内容を申告することも、カード会社や金融機関に不信感を与えます。申込時は正しい情報を申告するようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

短期間での複数申し込みや解約

クレジットカードを短期間のうちに複数申し込んだり、すぐに解約したりする行為もNG行動です。

複数枚のカードの申し込み・短期解約は、いわゆる金融事故には該当しませんが、契約内容や取引状況は、信用情報として共有されるしくみとなっています。

そのため、複数のクレジットカードを同時に申し込んだり、短期間で入退会を繰り返していたりすると、「金銭的に困っている可能性がある」、「入会特典が目当てかもしれない」など、カード会社に取引を敬遠される可能性があります。

短期間に複数枚申し込む・解約する、といった行動は避けましょう。

ブラックリストの登録に影響しないこと

クレジットカードの支払いや口座からの引き落としはブラックリストの登録に影響を与えるポイントですが、なかには金融事故に該当しない取引もあります。

例えば、クレジットカードの支払いの延滞は、短期間であればすぐにブラックリストに登録される心配はありません。一般的に、クレジットカードやローンの支払いの滞納が2ヵ月以上続くと、信用情報機関に登録されると言われています。

ブラックリストは、長期間に渡って支払いを延滞することで登録が行われます。そのため、「引き落としができていなかったけど、気づいてすみやかに支払いを行った」というケースであれば、すぐにブラックリストに登録される可能性は低いでしょう。

また、公共料金や税金の支払いは、信用情報機関に登録される取引の対象となりません。口座からの引き落としができていなかったり、納税を滞納していたりする場合でも、金融事故として信用情報機関に登録されることはありません。

ただし、公共料金や税金の支払いをクレジットカードに指定している場合は、通常どおり信用情報の対象となります。

クレジットカードのブラックリストには影響しませんが、サービスの利用に影響が出たり、延滞料金、延滞税がかかったりするため、期日を守って支払いましょう。

ブラックリストに登録されているか調べる方法

各信用情報機関に登録されている契約内容や支払い状況などの情報は、手続きを行うことによって開示してもらうことができます。開示請求手続きの方法は、信用情報機関によって異なります。

詳細は各信用情報機関名にリンクした各ウェブサイトでご確認ください。

別ウィンドウで「株式会社シー・アイ・シー」「株式会社日本信用情報機構」「一般社団法人全国銀行協会」のウェブサイトへ遷移します。

開示請求手続きには手数料が発生します。手数料は信用情報機関や開示方法によって異なりますので、手続きを行う前に必ず確認しておきましょう。

また、「ブラックリストに載ると勤務先の会社にバレてしまうのでは」と不安な方もいるかもしれませんが、信用情報の開示は各機関への手続きが必要です。そのため、基本的に勤務先に情報提供されることはないと言えるでしょう。

支払い期限の管理が簡単!三井住友カードのおすすめカード

前述したとおり、三井住友カードではVpassアプリなど延滞を防ぐサービスを利用できます。ここでは、支払い期限の管理が簡単になる三井住友カードのおすすめカードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

ブラックリストに載る可能性のある行動は控えよう

信用情報機関に金融事故の履歴が登録されると、クレジットカードやローンの審査に影響を与えてしまいます。ブラックリストに登録された情報は一定期間保存されるため、審査に苦労することも珍しくありません。クレジットカードやローンなどの金融商品を便利に活用するためには、ブラックリストに載る可能性があるNG行動は避け、計画的に利用するように心がけましょう。

よくある質問

Q1.クレジットカードのブラックリストの情報は何年で消えますか?

カードやローンの契約内容、返済に関する情報は、信用情報機関に5年間保存されることが一般的です。この期間を押さえておくとよいでしょう。

なお、クレジットカードの申し込みに関する情報は6ヵ月程度保存されます。

詳しくは以下をご覧ください。

Q2.クレジットカードの延滞がいつまで続くと信用情報機関に登録される?

クレジットカードなどの支払いの滞納が2ヵ月以上続くと、信用情報機関に登録されると言われています。カードの支払い延滞が短期間であれば、すぐにブラックリストに登録される心配は少ないでしょう。

詳しくは以下をご覧ください。

Q3.クレジットカードでブラックリスト入りしたら会社にバレますか?

信用情報は、各信用情報機関に開示請求の手続きを行い入手する必要があります。そのため、勤務先に情報提供されることは基本的にありません。

詳しくは以下をご覧ください。

監修:金子賢司

東証一部上場企業(現在は東証スタンダード市場)で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち社会保障の勉強を始める。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信中。

【保有資格】CFP®

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2026年1月時点の情報のため、最新の情報ではない可能性があります。