キャッシュレスのメリット・デメリットは?種類と注意点を詳しく解説

2025.05.08

キャッシュレスのメリット・デメリットは?種類と注意点を詳しく解説

キャッシュレスのメリット・デメリットは?種類と注意点を詳しく解説

2025.05.08

日本ではキャッシュレス決済を利用する人が年々増加しており、政府もキャッシュレス決済の拡大に力を入れています。この記事では、キャッシュレス決済のメリット・デメリット、種類などをわかりやすく解説します。キャッシュレス決済におすすめのカードも紹介するので、ぜひ参考にしてください。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

キャッシュレス社会とは

キャッシュレス決済とは、お買い物やサービスの支払いの際に紙幣や硬貨といった現金を利用せずに、クレジットカードや電子マネーなどで決済をすることです。また、キャッシュレス決済を利用する人が増え、キャッシュレス化が進んだ社会のことを「キャッシュレス社会」と言います。

キャッシュレス決済は支払いがスムーズなだけでなく、不正や犯罪を抑止する効果も期待されており、日本政府はキャッシュレス社会を目指して積極的に取り組んでいます。

しかし、不正利用のリスクや小規模事業者の負担が大きいことなど問題点もあります。今後、キャッシュレス化をさらに進めるにあたって、このような問題点をどのように解決するかが課題となっています。

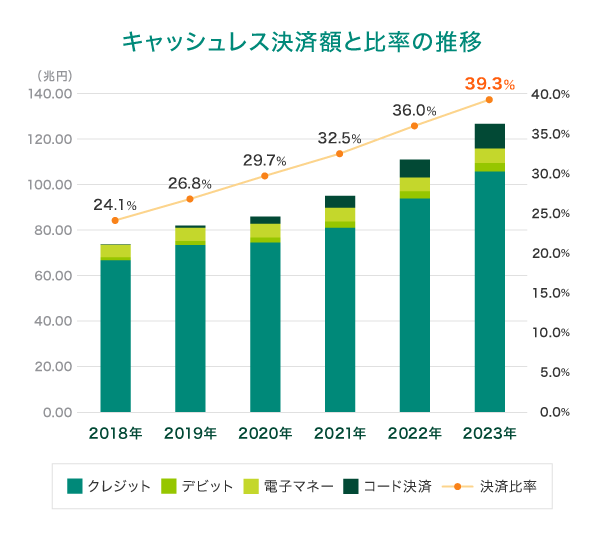

キャッシュレス決済の普及状況

政府の推進施策やコロナ禍で非接触決済の需要が増加したことなどから、キャッシュレス決済は広がりをみせ、日本のキャッシュレス決済比率は年々上昇を続けています。政府は2025年までにキャッシュレス決済比率を4割程度にする目標を掲げていますが、2023年には39.3%までに達しました。

(出典)経済産業省「2023年のキャッシュレス決済比率を算出しました」を参考に作成

別ウィンドウで「経済産業省」のウェブサイトへ遷移します。

このように日本のキャッシュレス決済比率は堅調に増加していますが、主要各国と比較すると低い水準です。政府は、将来的に日本のキャッシュレス決済比率を世界最高水準の80%にすることを目標としており、キャッシュレス化は今後もさらに拡大していくと考えられます。

キャッシュレス決済のしくみ

キャッシュレス決済は、支払いのしくみによって以下の3種類に分けられます。

前払い方式(プリペイド型)は、交通系電子マネーやプリペイドカードなどに事前にチャージしておき、お店の決済端末にかざすことで決済ができます。チャージした金額が利用限度額になるため、使いすぎを防止できます。

後払い方式(ポストペイ型)は、一定期間の利用額が後日まとめて銀行口座から引き落とされるしくみです。代表的な後払い方式(ポストペイ型)の決済方法には、クレジットカードが挙げられます。

即時払い方式(デビット型)は、決済と同時に紐づけられた銀行口座から代金が引き落とされるしくみです。銀行やクレジットカード会社が発行するデビットカードが代表的な即時払い方式(デビット型)です。

それぞれ特徴が異なるため、利用シーンに合わせて使い分けるのがおすすめです。

キャッシュレス決済のメリット

キャッシュレス決済には、ユーザーにとって多くのメリットがあります。ここでは、キャッシュレス決済を利用するメリットを詳しく見ていきましょう。

お支払いがスムーズ

キャッシュレス決済は現金の受け渡しが必要なく、決済端末にカードを差し込んだり、カードやスマホを軽くタッチしたりするだけで簡単に決済できます。キャッシュレス決済は現金払いに比べて会計時間が短くなる傾向があり、お支払いがスムーズに済みます。

会計時間が短くなることは、お店側にとっても大きな利点と言えるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイントが貯まる

多くのキャッシュレス決済では、利用することでポイントが付与されます。貯めたポイントはお買い物の支払いや景品との交換、キャッシュバックなどに利用でき、現金払いよりもお得です。

また、ポイント還元率はキャッシュレス決済の種類によっても異なり、各種キャンペーンやポイントアッププログラム、対象の店舗での利用などで還元率が上がることもあります。

例えば、三井住友カードでは対象のコンビニ・飲食店でのスマホのタッチ決済またはモバイルオーダーのご利用でポイント還元率が最大8%になります。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

詳しくは以下をご覧ください。

支払履歴がすぐに分かる

現金払いの場合、レシートを保管しておいたり、すぐに家計簿などに記録しておいたりしなければ、いつ何に支払ったのか分からなくなってしまうこともあるでしょう。キャッシュレス決済なら、アプリやWEB明細で支払履歴をすぐに確認できます。データ化された履歴は保存されているため、いつでも確認でき、家計管理にも役に立ちます。

紛失・盗難時のサポートが充実

キャッシュレス決済は不正利用が心配だという方もいるかもしれませんが、キャッシュレス決済の本人認証システムや暗号化技術は高度化しています。また、万が一不正に利用された場合に補償を受けることができ、紛失や盗難時には決済サービス事業者に連絡をして、一時的に利用を止めてもらうことも可能です。

このように、キャッシュレス決済は補償や紛失・盗難時のサポートが充実しているため、安心して利用できます。ただし、補償の有無や内容、紛失・盗難時の手続きについては、決済サービス事業者によって異なるため、利用前に確認しておくとよいでしょう。

代表的なキャッシュレス決済の種類

代表的なキャッシュレス決済は、「クレジットカード」「デビットカード」「電子マネー」「QRコード決済・バーコード決済」の4種類に分けられます。ここでは、それぞれの特徴を解説します。

クレジットカード

クレジットカードは、一定期間の利用額を後日まとめて支払う後払い方式(ポストペイ型)の決済方法です。カード会社が設定した利用限度額の範囲内で決済ができます。分割払いやリボ払い、ボーナス払いなど複数の支払い方法があり、高額な商品やサービスにも利用しやすいでしょう。

また、近年ではクレジットカードを決済端末に軽くタッチするだけでお支払いができるタッチ決済対応のカードが増えてきており、よりスムーズなお支払いが可能になっています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

デビットカード

デビットカードとは、決済と同時に利用額が銀行口座から引き落とされる即時払い方式(デビット型)のカードです。銀行口座から即時引き落とされるため、キャッシュレス決済でありながら現金と同じような感覚で利用できます。

クレジットカードとは異なり、デビットカードの支払い方法は原則として1回払いのみです。利用限度額は口座残高であるため、口座残高を超える金額のお買い物はできません。

電子マネー

電子マネーは、専用のカードやスマホを決済端末にかざすだけで決済ができる決済方法です。代表的な電子マネーは、事前に必要なお金をチャージし、チャージした分だけお支払いができる前払い方式(プリペイド型)の交通系電子マネーです。

ほかにも、クレジットカードと紐づけることで後払い方式(ポストペイ型)として利用できる電子マネーや、デビットカードのように即時払い方式(デビット型)の電子マネーもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

QRコード決済・バーコード決済

QRコード決済・バーコード決済とは、QRコードやバーコードを読み取って決済をする方法です。店舗側がユーザーの決済コードを読み取るケースと、ユーザーが店舗に提示された決済コードを決済アプリで読み取るケースがあります。

QRコード決済・バーコード決済も事前にお金をチャージして使う方法と、クレジットカードと紐づけて使う方法があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

キャッシュレス決済には三井住友カードがおすすめ

ここでは、キャッシュレス決済におすすめの三井住友カードのクレジットカードをご紹介します。いずれもタッチ決済に対応しており、スムーズなお支払いが可能なので、ぜひチェックしてみてください。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で対象の三井住友カード・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファードストア(特約店)」として、通常のポイント分1%に加えて+6%ポイント還元となります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

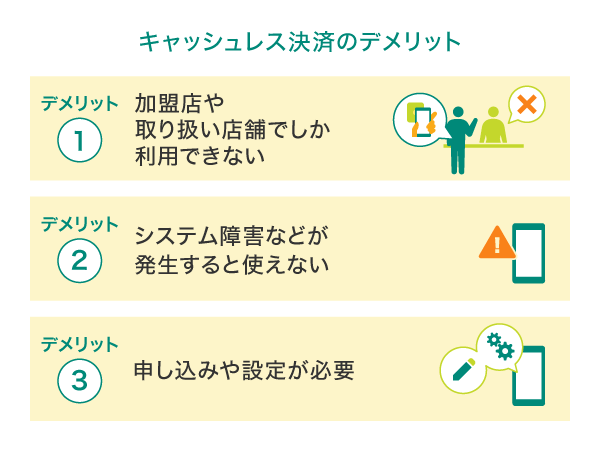

キャッシュレス決済のデメリット

メリットの多いキャッシュレス決済ですが、デメリットもあります。デメリットも知ったうえで、上手に活用しましょう。

加盟店や取り扱い店舗でしか利用できない

キャッシュレス決済は、どの店舗やサービスでも使えるわけではありません。各種キャッシュレス決済を取り扱っていないと利用できないため、注意が必要です。例えば、クレジットカードの場合は複数の国際ブランドがありますが、その国際ブランドの加盟店でないと利用できません。

どの決済手段が利用できるか分からない場合は、お店の人に聞くか、レジ周りに使いたいキャッシュレス決済のロゴが提示してあるか確認しましょう。

システム障害などが発生すると使えない

キャッシュレス決済は、決済サービスのシステム障害が発生すると利用できなくなる場合があります。また、インターネット通信を利用する場合、電波障害が発生したり、電波が届かなかったりすると決済ができません。

念のため、オフラインで使える現金や交通系電子マネーなども持ち歩き、複数の決済方法に対応できるようにしておくと安心です。

申し込みや設定が必要

キャッシュレス決済の利用には、事前の申し込みや設定が必要です。また、クレジットカードはカード会社の審査に通過する必要があり、デビットカードは銀行口座の開設が必要な場合もあります。

面倒に感じる方もいるかもしれませんが、多くの場合、自宅にいながらインターネットやアプリで簡単に申し込みや設定ができます。利用開始までの手順は決済サービスによって異なるので、事前に確認してみるとよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

キャッシュレス決済の注意点

キャッシュレス決済は、便利なゆえに使いすぎには注意が必要です。使いすぎが心配な方は、前払い方式(プリペイド型)や即時払い方式(デビット型)の決済手段がおすすめです。クレジットカードの場合は、使いすぎを防止する通知サービスなどを活用することで対策できます。

また、キャッシュレス決済はセキュリティ対策がされていますが、不正利用のリスクはゼロではありません。それぞれのパスワードや暗証番号は他人に分かりにくいものを設定し、使い回さないようにしましょう。紛失や盗難に遭った際に連絡する電話番号を控えておくことも大切です。

お得なキャッシュレス決済でスムーズにお支払いをしよう

キャッシュレス決済はスムーズにお支払いができるだけでなく、ポイントが貯まり、現金に比べてお得に利用できます。支払履歴が残り、家計管理に役立つという利点もあります。使いすぎやパスワード・暗証番号の管理に注意して、上手に活用しましょう。

また、キャッシュレス決済にはさまざまな種類があるので、利用シーンに合わせて使い分けたり、自分のライフスタイルに合ったものを利用したりしましょう。クレジットカードは、タッチ決済で素早くお支払いをしたい方や、お得にポイントを貯めたい方におすすめです。

よくある質問

Q1.キャッシュレス決済のメリットは?

キャッシュレス決済のメリットは、お支払いがスムーズにでき、お得にポイントが貯まることです。また、支払履歴をすぐに確認できる点や、万が一の時の補償やサポートがあるので安心して利用できる点も大きなメリットです。

詳しくは以下をご覧ください。

Q2.キャッシュレス決済にはどんな種類がある?

キャッシュレス決済の種類は、大きく分けて「クレジットカード」「デビットカード」「電子マネー」「QRコード決済・バーコード決済」の4種類です。

詳しくは以下をご覧ください。

Q3.キャッシュレス決済のデメリットとは?

キャッシュレス決済のデメリットは、加盟店や取り扱い店舗でしか利用できないことや、システム障害や電波障害が発生すると使えないことです。申し込みや設定が必要な点をデメリットと感じる方もいるかもしれませんが、自宅にいながらインターネットやアプリで簡単に申し込みや設定ができる場合もあります。

詳しくは以下をご覧ください。

QRコードは株式会社デンソーウェーブの登録商標です。

Google Pay は、 Google LLC の商標です。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年5月時点の情報のため、最新の情報ではない可能性があります。