キャッシュレス決済でポイント還元率がお得なサービスとおすすめクレジットカードを紹介

2025.05.21

キャッシュレス決済でポイント還元率がお得なサービスとおすすめクレジットカードを紹介

キャッシュレス決済でポイント還元率がお得なサービスとおすすめクレジットカードを紹介

2025.05.21

近年は現金を使わずにお買い物代金を支払える「キャッシュレス決済」の人気が高まっており、導入する店舗は増加傾向にあります。ただ、一口にキャッシュレス決済といってもクレジットカード、デビットカード、電子マネー、QRコード決済とさまざまな種類があり、サービスごとにポイント還元率も異なります。

ご自身にとって最適な支払い方法を把握するには、キャッシュレス決済のメリットやデメリット、ポイント還元率といった特徴を把握することが大切です。

この記事では、キャッシュレス決済の代表的な種類、メリット・デメリット、キャッシュレス決済のなかでもクレジットカードがおすすめの理由、キャッシュレス決済の選び方などについて解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

キャッシュレス決済とは?

キャッシュレス決済とは、現金を使わずに決済が完了する支払い方法のことです。キャッシュレス決済といってもさまざまな方法がありますが、大きく「カードを利用した決済方法」と「スマートフォンアプリを利用した決済方法」の2種類に分類できます。

カードを利用するタイプは、クレジットカードを筆頭にデビットカードや電子マネーなどがあります。一方のアプリを利用するタイプは、QRコード決済やカードレスタイプのクレジットカードが代表例です。

キャッシュレス決済は現金を使わない次世代の支払い方法として人気が高まっており、利用者は年々増加しています。

実際、キャッシュレス推進協議会が発表した「キャッシュレス・ロードマップ2024」によれば、2023年の日本のキャッシュレス決済比率は39.3%と、前年2022年の36.0%から3%以上増加しています。

■日本のキャッシュレス決済比率の推移

| 年 | キャッシュレス決済比率 |

|---|---|

| 2019年 | 26.8% |

2020年 |

29.7% |

| 2021年 | 32.5% |

| 2022年 | 36.0% |

2023年 |

39.3% |

(出典)一般社団法人キャッシュレス推進協議会「キャッシュレス・ロードマップ 2024」を参考に作成

別ウィンドウで「一般社団法人キャッシュレス推進協議会」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は一般社団法人キャッシュレス推進協議会ホームページからご確認ください。

なお、キャッシュレス決済としてもっとも普及しているのはクレジットカードで、2023年はキャッシュレス全体の決済額のうち80%以上がクレジットカードという結果になっています。

キャッシュレス決済の代表的な種類

キャッシュレス決済は、実際にお金を支払うタイミングに応じて、以下の3つの支払い方法に分類されます。

それぞれの特徴や、該当するサービス内容をまとめると以下のとおりです。

前払い型

前払い型とは、事前に現金やクレジットカードなどでお金をチャージし、チャージした分だけ支払いに利用できるサービスです。

前払い型の主なサービスにはプリペイドカードがあります。プリペイドカードは、もともと決められた金額、または事前にチャージした金額分の買い物ができるカードで、利用した瞬間にその金額が残高から引き落とされます。

前払い型は残高を超える買い物ができないため、使いすぎの心配がない点がメリットです。また、未成年でも発行できる点もメリットといえるでしょう。一方、事前にチャージが必要で手間がかかること、残高がない場合は利用できないことがデメリットです。

即時払い型

即時払い型とは、支払いと同時にカードと紐づけされた銀行口座から引き落とされる支払い方法です。

即時払いに該当する主なサービス例には「デビットカード」があります。決済と同時に代金が口座から引き落とされ、後払いの機能は基本的にありません。

即時払い型は利用金額がすぐに引き落とされることから、支出管理が容易であり、支払い能力を超えた買い物をする心配がないというメリットがあります。またクレジットカードと違って審査なしで持つことができる点や、前払い型の電子マネーと比較するとチャージの手間なく決済可能という点もメリットです。

一方、口座残高を超えて支払うことができないため高額の決済には不向きな点がデメリットです。またクレジットカードのような分割払いなど支払い方法を選択することは基本的にできません。

後払い型

後払い型は、一定期間内に決済した利用金額が、後日に請求・引き落としされるしくみのことです。

後払いのキャッシュレス決済の代表例は「クレジットカード」です。利用できるシーンが幅広い点が特徴で、日常の買い物はもちろん、公共料金の支払いや税金、社会保険料の納付にも利用できます。また、利用金額に応じたポイント還元や、海外・国内旅行傷害保険が付帯するなど、付帯サービスが充実しているカードもあります。

後払い型の場合、利用者が使った金額をカード会社が一時的に立て替えて支払うため、購入時に口座に残高がない場合でも利用でき、支払いまでに猶予ができるメリットがあります。

また利用者ごとに「利用限度額」が設定され、その範囲なら何度でも後払いが可能です。利用限度額の範囲であれば、口座の残高を上回る高額決済にも対応しています。

一方で、所有の条件として年齢制限があることや事前に審査があること、その場で実際にお金が減るわけではないため、使いすぎのリスクがある点がデメリットといえます。

スマホ決済:二次元コード(QRコード)・バーコード決済

スマホ決済は、お手持ちのスマホに決済用アプリをインストールすることで利用できるキャッシュレス決済です。店頭に設置されたQRコードをスマホで読み取ったり、レジのバーコードリーダ―でスマホアプリに表示されたバーコードをスキャンしたりすることで決済ができます。

利用するサービスによって前払い・即時払い・後払いのどの支払い方法を選択できるかが異なります。

電子マネー

電子マネーは、専用端末にかざすだけで支払いが完了するキャッシュレス決済です。主に交通機関の乗車券・定期券として利用可能な「交通系」と、発行元の店舗や特定の提携店で支払いができる「流通系」の2種類があります。

なお、電子マネーの支払い方法は、前払い・即時払い・後払いの3種類があり、どれに対応しているかは電子マネーによって異なります。

例えば電子マネー「iD」の場合、対応するクレジットカード・デビットカードのほか、QRコード決済などを設定したスマホなどさまざまなサービスで利用可能です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

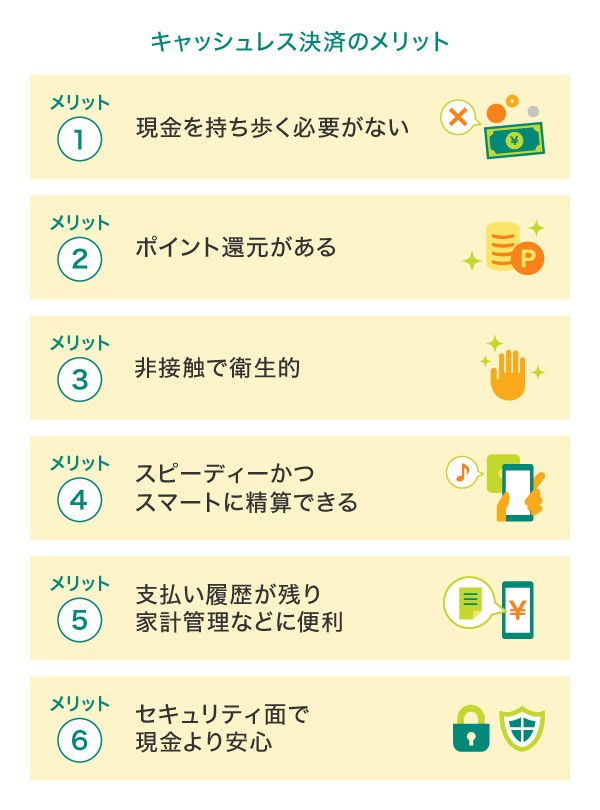

キャッシュレス決済のメリット

近年キャッシュレス決済がどんどん普及しているのは、現金決済と比較して数多くのメリットがあるためです。

ここからは、キャッシュレス決済のメリットとして、以下の6つをご紹介します。

メリット1 現金を持ち歩く必要がない

キャッシュレス決済は、専用カードやスマホがあれば決済が完了するため、現金を持ち歩く必要がありません。紙幣を何枚も持つ必要がなくなり、おつりを受け取る機会もなくなることから、財布の中身がスッキリとまとまるメリットがあります。

クレジットカードやデビットカードはスマホに連携してしまえば、カード本体がなくてもスマホさえあれば買い物ができることもメリットといえるでしょう。

メリット2 ポイント還元がある

キャッシュレス決済では現金との大きな違いとして、利用金額に応じてポイントが還元されます。

利用するキャッシュレス決済の種類やサービスを提供する会社によって還元率は異なりますが、利用金額100円から200円ごとに1ポイントが付与されるのが一般的です。この「支払い金額に対して何円分のポイントが還元されるか」をポイント還元率といい、0.5%から1%程度が一般的となります。

クレジットカードのなかには、特定の提携店の決済に利用するとポイント還元率が大幅に上昇するものがあります。

効率よくポイントを貯めるなら、基本還元率だけでなく特典の還元率にも注目しましょう。

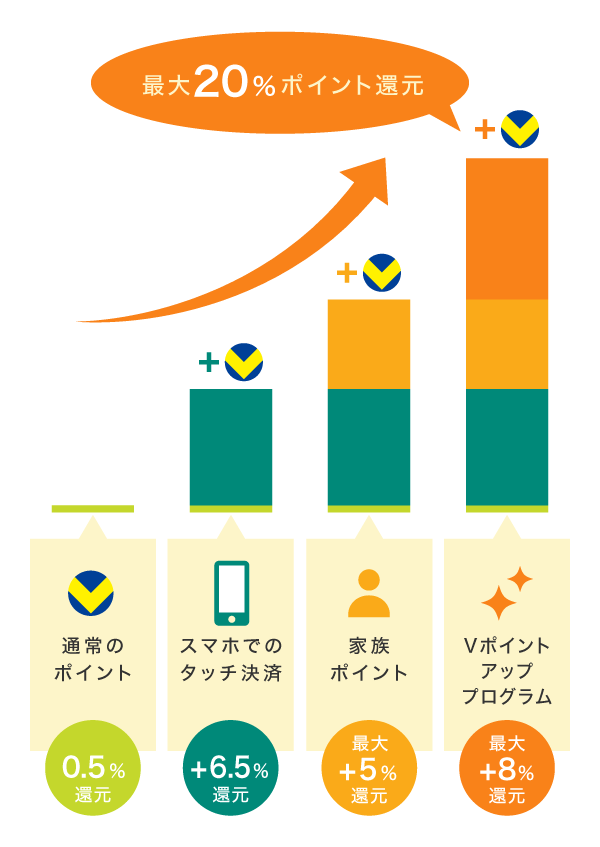

キャッシュレス決済の還元率の一例を三井住友カードで紹介

キャッシュレス決済のポイント還元率はサービスごとに異なりますが、ここでは三井住友カードを例にポイント還元率を紹介します。

三井住友カードは通常、200円(税込)ごとに1ポイントが貯まるため、基本還元率は0.5%です。さらに、支払い方法や決済する場所を少し工夫するだけで、ポイント還元率は大幅に上昇します。

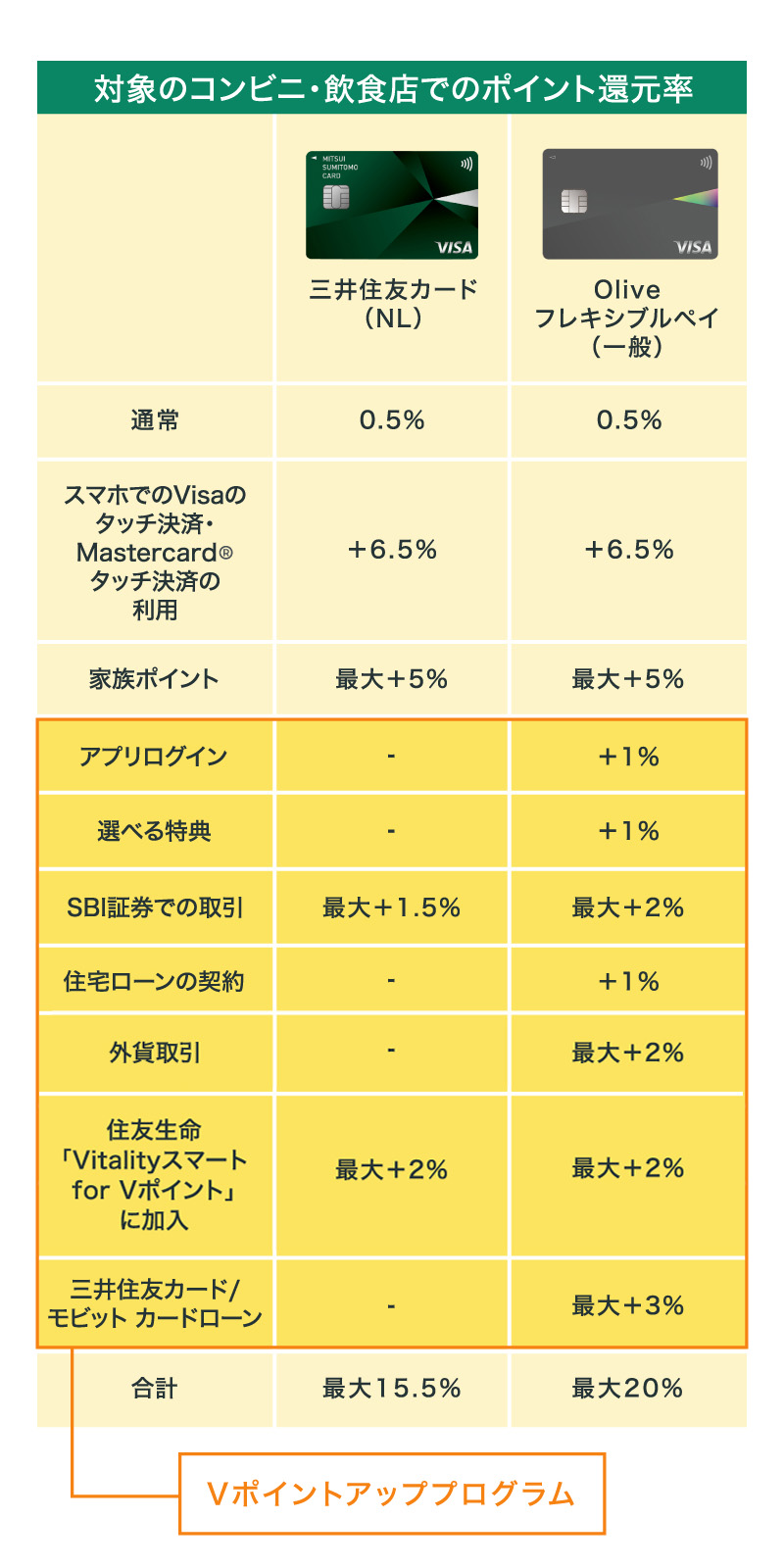

三井住友カードでは「Vポイントアッププログラム」と呼ばれるサービスがあり、対象のコンビニ・飲食店での決済でポイント還元率がアップします。

セブン-イレブンやローソン、マクドナルドなどの対象店舗でスマホのタッチ決済またはモバイルオーダーを利用すると還元率が最大7.5%加算されます。この時点で還元率は通常のポイント分を含んだ最大8%です。

さらに、Vポイントアッププログラム(最大+7%)と家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+8%を超える場合があります。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

メリット3 非接触で衛生的

キャッシュレス決済では現金を触ることなく支払いが完了します。店員とのお金の受け渡しなどで起こる直接的な接触もないため、衛生的です。

また、タッチ決済ならスマホやカードを端末にかざすだけで支払いが完了するため、カードの受け渡しも不要。さらに衛生的に利用できます。

メリット4 スピーディーかつスマートに精算できる

精算がスピーディーかつスマートであることも、キャッシュレス決済の大きなメリットです。

現金が不要なキャッシュレス決済では、店頭での支払い時に財布の中の現金が足りなくなる心配はありません。また慌てて銀行やコンビニATMなどでおろしたりする手間も必要ありません。

いつでも簡単に素早く、スマートに会計が完了するためタイムパフォーマンスもよく、時間的な余裕が生まれやすくなります。

メリット5 支払い履歴が残り家計管理などに便利

キャッシュレス決済を利用して支払った履歴は、利用明細としてアプリに記録されます。アプリの利用明細を開けばキャッシュレス決済で支払った店舗や日付、金額がひと目で分かるため、家計管理のためのツールとしても利用できます。

支払いを同じキャッシュレス決済にまとめることで1ヵ月の利用明細が一目瞭然になり、手書きで家計簿をつけずとも無駄遣いの防止につながるでしょう。

メリット6 セキュリティ面で現金より安心

キャッシュレス決済は、強固なセキュリティ機能が設定されたサービスも多くあります。セキュリティが強固なサービスを利用することで盗難や紛失の心配が少なくなり、万が一不正利用された場合にも補償を受けられます。

例えば、クレジットカードはカード番号を盗み見られたりカード自体を盗まれたりするリスクがありますが、カードレスやナンバーレスのカードならリスクを気にせず利用できます。

また、クレジットカードは24時間常にセキュリティ監視されており、不審な支払いを感知した場合は自動で利用停止されるサービスもあります。

例えば三井住友カードでは、「不正利用検知システム」を導入し、不正利用のパターンをデータ化することで24時間365日、お客さまのカード利用をモニタリングチェックしています。このシステムにより不正利用の可能性のある事態を事前・早期に発見できる体制を整えているので安心です。

また、同じく三井住友カードの「ご利用通知サービス」では、カード利用時にリアルタイムでプッシュ通知されるため、不正利用された場合でも迅速に気づくことができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

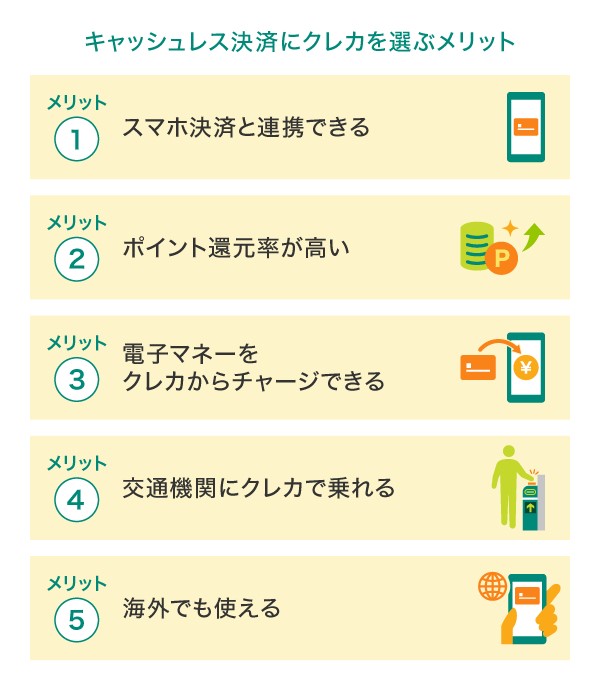

クレジットカードなら複数の決済方法と連携可能!クレカを選ぶメリット

数あるキャッシュレス決済のなかでも、決済できるシーンの多さや特典の充実ぶりからおすすめできるのが「クレジットカード」です。クレジットカードはほかのキャッシュレス決済との連携で、さらに利便性がアップします。

ここでは、クレジットカードとほかのキャッシュレス決済の連携の例や、クレジットカードを選ぶメリットを紹介します。

スマホ決済と連携してクレジットカード払い可能

スマホ決済と連携することでカード払いが可能になる点が、クレジットカードのメリットの1つです。

例えば交通系ICカードは、通常はチャージした金額がその場で引かれる形での支払いになりますが、交通系クレジットカードにすることで後日の支払いとなり、残高チャージができない状況でも公共交通機関を利用できます。また、あとから利用金額も確認できるため、家計管理にも活用できます。

日常的な買い物もクレジットカードをスマホに登録することで、スマホをかざすだけで決済が可能になります。カード本体を持ち歩く必要がなくなることでカードを取り出す手間が必要なく、スマホさえ管理できれば紛失の心配もありません。

ポイント還元率が高い傾向がある

連携する決済サービスにもよりますが、クレジットカードはほかのキャッシュレス決済よりも還元率が高かったり、支払う場面や方法次第でさらに還元率が大きくなったりするメリットがあります。

例えば、三井住友カードの場合、クレジットカードによっては通常の還元率は0.5%でも、特定の店舗(コンビニ・飲食店など)でスマホのタッチ決済またはモバイルオーダーを利用すると還元率が最大8%になるケースがあります。

電子マネーもクレジットカードからチャージできる

電子マネーも、クレジットカードと連携することで利便性と還元率が向上します。

前払い型の電子マネーは「現金によるチャージ」「クレジットカードによるチャージ」のいずれかを選択できますが、クレジットカードでチャージすればカード利用金額に応じてポイントを獲得できるのでお得です。

またクレジットカードと連携することで、支払いを後日にすることもできます。

交通機関の乗降もクレジットカードでできる

公共交通機関の乗り降りに利用できる交通系ICカードも、クレジットカードとの連携が可能です。

一般的な交通系ICカードの場合、財布に現金がないとチャージすることができませんが、クレジットカードと連携することでオートチャージが可能になります。「改札を通過しようと思ったら残高がなく止められてしまった」ということもなくなり、スムーズに改札口を通過できます。

また、交通系クレジットカードなら後払いで電車やバスを利用できるなど、利便性が高いです。交通系クレジットカードは1枚でクレジットカードとICカードの2つの機能を集約しているため、利用シーンに応じて支払い方法を選択でき、複数枚のカードを持ち歩く必要がありません。

さらに、スマホと連携できれば、スマホを専用端末にかざすだけで支払いが完了します。現物のカード不要で決済が行えるため、「スマホ1つで外出する」ことも可能です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

海外でも使える

クレジットカードは、海外でも国内と同様に支払いに利用できます。

国際ブランドのなかでも海外の通用度が高いVisaやMastercard®が付帯したクレジットカードなら、海外旅行先でも現金なしで支払いできます。

また、海外の交通機関では、クレジットカードをかざすだけで乗り降りできるものが日本よりも普及しています(※)。

国や対応端末によって利用できないケースもあります。

なお、クレジットカードを利用したタッチ決済の交通機関への導入は、日本国内でもインバウンド需要の拡大もあり進んでいます。国内では三井住友カードがVisaのタッチ決済機能を提供しており、今後さらに利用できる公共交通機関が増加していく見込みです。

キャッシュレス決済の注意点

現金の持ち運びが不要になることをはじめ、さまざまなメリットがあるキャッシュレス決済ですが、利用時に気をつけておかなければいけない点もあります。

ここでは、現金決済と比較したデメリットや、注意すべきポイントとして3つご紹介します。

システム不具合などで決済できない場合がある

キャッシュレス決済は店舗やオンラインの決済システムが正常に作動していないと利用できません。またシステム自体に不具合がなくても、通信状況が良好ではないことで決済ができないことも起こり得ます。

不具合などによってキャッシュレス決済が利用できないケースを想定して、最低限の現金は常に持っておくようにしましょう。

年会費がかかるものもある

キャッシュレス決済のほとんどは年会費無料で利用できますが、一部のクレジットカードでは年会費がかかるものがあります。また、年会費が無料のカードも「初年度のみ無料」「年1回以上の利用で無料」など条件がついていることがあります。

初めてクレジットカードを利用するなら、年会費が永年無料のカードがおすすめです。

なお、一般クラスより高ランクのステータスカードは基本的に年会費が発生しますが、一部のゴールドカードでは年間の利用金額が一定額に達すれば、以降の年会費が無料になるケースもあります。

使いすぎてしまう恐れがある

キャッシュレス決済は、現金と比較して使いすぎてしまう恐れがある点に注意が必要です。

現金を使っていくと財布の中身が減っていくため、残額以上のものは購入できず、自然と節約の意識が働きます。一方のキャッシュレス決済はいくら支払ったか現金の減り方ではイメージできず、ついつい使いすぎてしまうことがあります。

特に、後払いのクレジットカードは利用限度額まで使えてしまうため、使いすぎて翌月に支払えないことがないよう、計画的な利用を心がける必要があります。

クレジットカードを利用するときは履歴や利用明細をこまめに確認し、支払い日に引き落としに必要な金額が不足しないよう事前に入金することを心がけましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

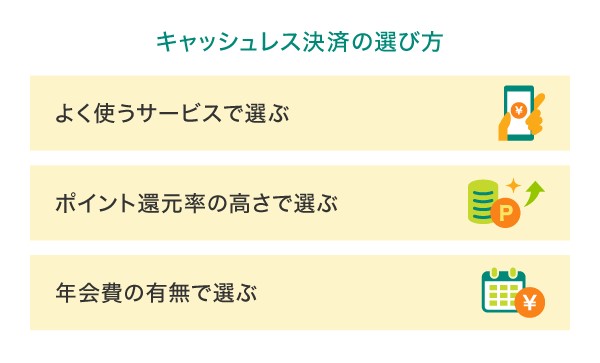

キャッシュレス決済の選び方

キャッシュレス決済ごとに支払い方法や付帯特典、メリット・デメリットが異なり、どの決済方法を選べばよいか迷ってしまう方も多いのではないでしょうか。

ここからは、自分にとって最適なキャッシュレス決済を選ぶポイントを紹介します。

よく使うサービスでの使いやすさで選ぶ

キャッシュレス決済を選ぶ際、自分がよく利用する店舗やサービスの決済方法として利用できるかを最初に確認しておきましょう。利便性が高いサービスでも、支払いに対応していない店舗では現金など別の支払い手段を用意する必要があります。

また、「タッチ決済だけで支払える」「スマホに登録して使える」など、物理的な使い勝手のよいキャッシュレス決済を利用することも重要です。

ポイント還元率の高さで選ぶ

キャッシュレス決済や提供する会社ごとにポイント還元率が異なるため、少しでもポイント還元率が高いキャッシュレス決済を利用することをおすすめします。

同じ金額の支払いで同じようにスマートに支払えるなら、少しでも多くのポイントを獲得できるほうがお得です。

ポイント還元率の高さを比較するときは基本のポイント還元率の高さはもちろん、普段利用している店舗でポイント還元率がアップする特典がないかにも注目してみるとよいでしょう。

日常的に利用するサービスでポイント還元率がアップするなら、意識せずとも効率的にポイントを貯めることができます。

年会費の有無で選ぶ

キャッシュレス決済はほとんどの場合で年会費が発生しませんが、クレジットカードでは年会費が必要なケースもあります。

初めてのキャッシュレス決済としてクレジットカードを利用する場合、条件なしで年会費が永年無料になるカードをおすすめします。

ただし、通常は年会費がかかるステータスカードでも一定の条件を満たすと年会費が無料になる可能性があります。ステータスカードは一般クラスのカードよりも付帯保険が充実していたり、空港ラウンジの無料利用などの特典が充実していたりとメリットが大きく、年会費無料で利用できるならおすすめです。

例えば三井住友カード ゴールド(NL)なら、年間100万円の利用で翌年からの年会費が永年無料になります。さらに年間の利用金額が100万円に達すると、10,000ポイントプレゼントの特典もあってお得です。

「年間100万円」と聞くと達成が厳しいイメージを持たれる方もいるかもしれませんが、クレジットカードとスマホアプリを連携してさまざまなサービスをクレカ支払いにすれば十分に達成できます。家賃や公共料金、税金などをまとめてカード払いすることで、利用金額が年100万円に達する可能性は十分にあります。

年会費無料で空港ラウンジの無料利用など一般カードにない特典を利用してみたい方は、条件付きで年会費が無料になるステータスカードを一度検討してみてはいかがでしょうか。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

キャッシュレスでお得にポイント還元できる三井住友カードを紹介

キャッシュレス決済のなかでも利便性の高いクレジットカード。ここからは利便性の高さに加え、ポイント還元率が高くお得な三井住友カードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で対象の三井住友カード・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファードストア(特約店)」として、通常のポイント分1%に加えて+6%ポイント還元となります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

対象のコンビニ・飲食店で最大20%ポイント還元の「Vポイントアッププログラム」

「Vポイントアッププログラム」は対象サービスを利用すればするほど、対象のコンビニ・飲食店でのポイント還元率がアップするサービスです。

通常、毎月のご利用金額合計200円(税込)ごとに、Vポイントが1ポイント(0.5%)貯まるカードを対象のコンビニ・飲食店で利用した場合、Vポイントアッププログラム(最大+7%)とスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用(最大+7.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます!

Vポイントが貯まるカードが対象です。

通常のポイント分を含んだ還元率です。

通常のポイント分が0.5%の対象カードの場合、Oliveフレキシブルペイのクレジットモードでのご利用分は+7.5%ポイント還元(デビットモードでのご利用分は+1%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は+6.5%ポイント還元となります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+7%を超える場合があります。

Vポイントアッププログラムのサービス

Vポイントアッププログラムでは三井住友カード(NL)の場合、対象サービスの条件を満たせば最大17.5%、Oliveの場合は条件を満たせば最大20%のポイントが還元されます。

Vポイントアッププログラムのご利用に、家族ポイント5人以上のご登録と、対象店舗でのスマホのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーをご利用いただくと、あわせて最大20%還元となります。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントアッププログラムを利用するには、SMBC IDにご登録のうえ、Vpass連携が必要となります。

Oliveフレキシブルペイについては、クレジットモードでのご利用のみ対象です。また、クレジットモードに設定していたとしても、iD決済は一律デビットモード払いとなるため対象となりません。

Oliveフレキシブルペイと三井住友カード(NL)の両カードをお持ちのうえ、同一のSMBC IDで管理いただいた場合は、三井住友カード(NL)の対象コンビニ・飲食店でのご利用も最大20%のポイント還元率となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

詳しくはご利用前に以下をご覧ください。

キャッシュレス決済はクレジットカードのポイント還元をお得に活用しよう

キャッシュレス決済は便利でお得なサービスで近年は普及が進んでいます。さまざまなサービスがあるため、それぞれの特徴から、自身に合うキャッシュレス決済を選びましょう。

キャッシュレス決済のなかでも普及率が高いのが「クレジットカード」です。さまざまなシーンで決済できる利便性の高さやポイント還元などの充実した特典、スマホに登録することでカードレスでの決済も可能などのメリットがあります。

また、ポイント還元率が高いクレジットカードを選ぶことで、日常生活でお得にポイントを貯められるのも大きな魅力です。クレジットカードのメリットを理解して、自分に最適な1枚を選んでください。

よくある質問

Q1.キャッシュレス決済の種類にはどんなものがありますか?

キャッシュレス決済は、お金を支払うタイミングに応じて「前払い」「即時払い」「後払い」の3つに分類できます。前払いはプリペイドカード、即時払いはデビットカード、後払いはクレジットカードが代表例です。電子マネーやスマホ決済は、サービスによってどのタイプかは異なります。

詳しくは以下をご覧ください。

Q2.キャッシュレス決済のメリットは?

キャッシュレス決済は、現金を持ち運ぶ必要がないというのがメリットの1つです。現金のやり取りがなくなり、財布の中身もスッキリします。また、現金にはないポイント還元を受け取れるメリットもあり、同じ支払いでもポイントがどんどんお得に貯まっていきます。そのほか、衛生的に決済できたり、セキュリティ面で安心だったりといったメリットもあります。

詳しくは以下をご覧ください。

Q3.ポイント還元率がお得なキャッシュレス決済の選び方は?

ポイント還元率がお得なキャッシュレスを選ぶには、よく使うサービスで使いやすくポイント還元率がアップするクレジットカードを選ぶのがおすすめです。日常の買い物でポイント還元率が上がれば、よりお得に買い物ができるでしょう。

詳しくは以下をご覧ください。

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

QRコードは株式会社デンソーウェーブの登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は、株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年5月時点の情報のため、最新の情報ではない可能性があります。