クレジットカード業界の現状や今後は?トレンドや国内シェアも解説

2024.01.22

クレジットカード業界の現状や今後は?トレンドや国内シェアも解説

クレジットカード業界の現状や今後は?トレンドや国内シェアも解説

2024.01.22

キャッシュレス決済の1つであるクレジットカードは、年々利用額や契約件数が増加しています。そのトレンドの大きな転換期となったのが、2020年からのコロナ禍です。

ここでは、クレジットカード業界の現状やトレンド、そこからみえる今後の動向について解説していきます。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

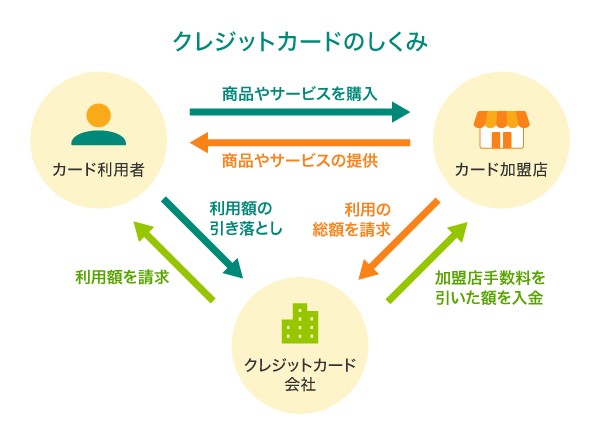

クレジットカード業界のしくみ

クレジットカード業界は、「カード利用者」、「カード加盟店」、「カード会社」の3者から成り立っています。

まず、カード利用者がクレジットカードを用いてショッピングや支払いを行います。クレジットカードが利用できるのはカード会社と提携している加盟店で、スーパーやコンビニなどの実店舗だけでなく、ネットショッピングや納税、公共料金の支払いでも利用可能です。

その後、カード会社から加盟店あてに利用代金の支払いが行われ、利用者は1ヵ月分の利用額をまとめてカード会社へ支払うしくみです。つまりクレジットカード業界は、カード会社が立て替えた代金を利用者が後払いすることによって成り立っています。

国際ブランドと発行会社のしくみ

クレジットカード業界の動向を理解するためには、「国際ブランド」と「発行会社」の違いを押さえておく必要があります。国際ブランドと発行会社はつい混同されがちですが、それぞれ異なる役割を持っています。

クレジットカードの国際ブランドとは

国際ブランドとは、クレジットカードの決済システムを提供するブランドのことです。

クレジットカードの券面をみると、表面にVisaやMastercard®などのロゴが記載されていますが、これが国際ブランドにあたります。

カードの利用者は、カード加盟店が契約している国際ブランドで決済することができます。例えば、「契約している国際ブランドがVisaのみ」という加盟店では、Visaは利用できるものの、そのほかの国際ブランドを使うことはできません。

なお、どの国際ブランドでカードを発行できるかは、カード会社やカードの種類によって異なります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードの発行会社とは

クレジットカードの発行会社とは、利用者と契約を結んでクレジットカードを発行する会社です。発行会社はそれぞれ国際ブランドと提携しており、その国際ブランドの決済システムを通じて、利用者に決済サービスを提供しています。

例えば、三井住友カードは「三井住友カード株式会社」が発行会社で、「Visa」と「Mastercard」の2つの国際ブランドと提携しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカード業界の現状

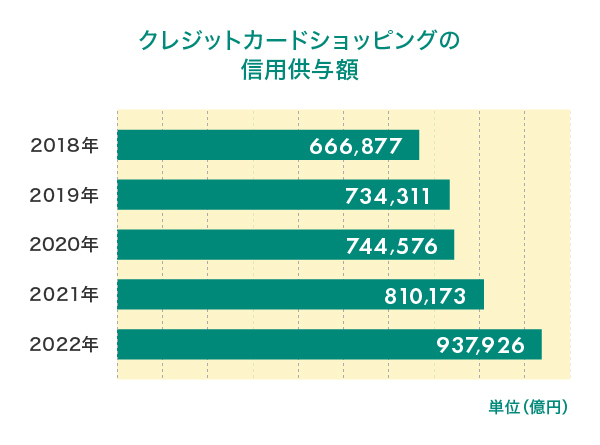

年間のクレジットカードショッピングの信用供与額は、毎年右肩上がりに増加しています。クレジットカードショッピングの信用供与額とは、利用者がクレジットカードを使って決済した金額です。

一般社団法人日本クレジットカード協会の統計によると、2022年のクレジットカードショッピングの信用供与額は93兆7,926億円で、前年対比で15.8%増加しています。2018年は66兆6,877億円であったことから、この5年で約27兆円も増加していることがわかります。

(出典)日本クレジット協会「クレジットカードショッピング信用供与額・信用供与残高」を参考に作成

別ウィンドウで「日本クレジット協会」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

また、クレジットカードの契約枚数も増加傾向にあり、2022年12月末時点で2億7,973万枚のカードが発行されている状況です。

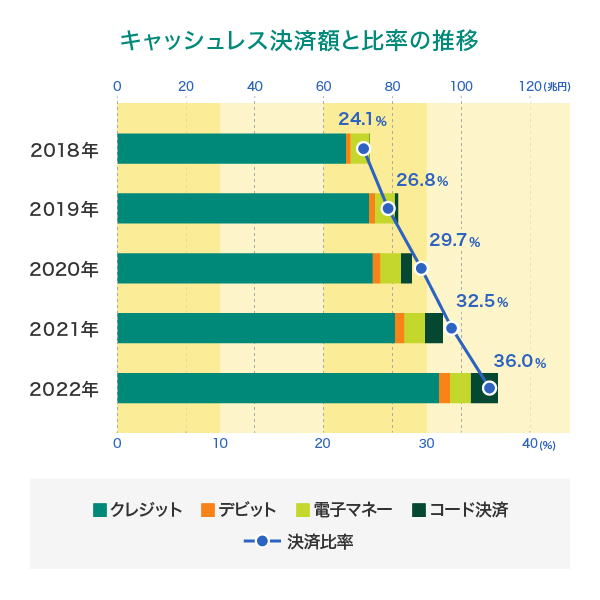

キャッシュレス決済の現状とクレジットカード決済の比率

キャッシュレス決済の比率も右肩上がりで増加を続けており、経済産業省の調査によると2022年のキャッシュレス決済比率は36.0%となっています。

(出典)経済産業省「2022年のキャッシュレス決済比率を算出しました」を参考に作成

別ウィンドウで「経済産業省」のウェブサイトへ遷移します。

特に、クレジットカードについては支出全体の30.4%を占めており、キャッシュレス決済のうちの8割以上がクレジットカードによる決済です。

2018年におけるクレジットカードの決済比率は21.9%でしたので、この数年でクレジットカードの普及が大きく進んでいることがわかります。

しかし、諸外国と比較してみると、日本のキャッシュレス決済の普及は決して十分とは言えません。

一般社団法人キャッシュレス推進協議会の「キャッシュレス・ロードマップ2022」によると、2020年における日本のキャッシュレス決済比率は約30%であるのに対し、中国は83.0%、韓国は93.6%となっており、ほとんどの決済がキャッシュレスによって行われている状況です。

この差を埋めるべく、経済産業省では2025年までにキャッシュレス決済比率を4割程度にすることを目標としています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

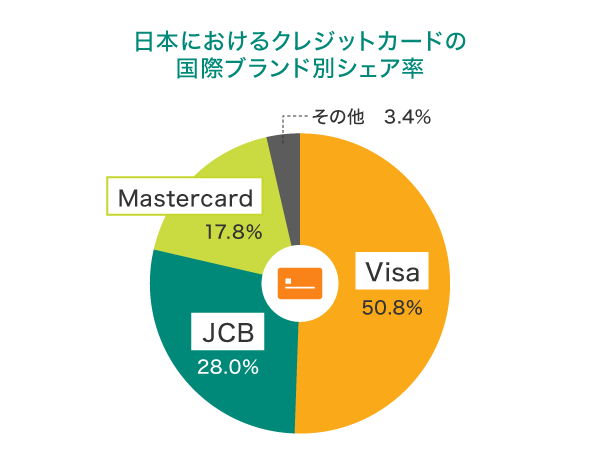

日本におけるクレジットカード国際ブランドのシェア

日本国内で普及が進んでいるクレジットカードですが、国際ブランドのシェアはどうなっているのでしょうか。

国際ブランドのシェアはVisaが50.8%、JCBが28.0%、Mastercardが17.8%となっており、およそ半数をVisaが占めています。

(出典)イプソス株式会社「2020年キャッシュレス大規模調査」

日本におけるVisaの歴史は古く、1980年に三井住友カードが日本で初めてVisaカード「住友VISAカード」を発行しています。Visaはそれから40年以上も日本のキャッシュレス決済を支えてきた存在で、現在もなお多くの人に選ばれている国際ブランドです。

クレジットカード業界のトレンドと今後

クレジット業界は2020年からのコロナ禍以降、大きくトレンドが変化しています。ここからは、現在のトレンドからみる今後の業界動向について考えてみましょう。

2020年以降の変化

2020年以降のコロナ禍では、「巣ごもり消費」によるネットショッピング需要が大幅に増加しました。公益社団法人日本通信販売協会によると、2020年における通信販売市場の売上高は10兆6,300億円で、前年対比で20.1%も増加しています。

ネットショッピングの決済は、クレジットカードのほかに銀行振込や代金引換などもありますが、コロナ禍においては、より人の接触が避けられるクレジットカード決済に需要があったことが推測されます。

また、実店舗での買い物についても、「非接触決済」としてクレジットカードが重宝されました。クレジットカードでの決済は、店員と利用者の間で現金を受け渡す必要がないため、感染対策の一環としても有効です。

決済方法の多様化

キャッシュレス決済は、クレジットカードだけでなくスマホ決済やQRコード決済など、さまざまな方法が普及しています。

クレジットカードについても、端末にカードをかざすだけで決済できる「タッチ決済」や、Apple Pay、 Google Pay™ などの電子マネーと紐づける「ポストペイ式電子マネー」が付帯されており、利用者はさまざまな選択肢の中から決済手段を選ぶことが可能です。

支払い時にどの決済方法を利用できるかは店舗によって異なるため、金額や利用シーンに応じて複数のキャッシュレスを使い分けている人も少なくありません。

不正利用対策が求められる

クレジットカードの不正利用額も増加傾向にあります。一般社団法人日本クレジット協会の「日本のクレジット統計(2022年)」によると、2022年におけるクレジットカードの不正利用被害額は436億7,000万円となっており、前年から100億円以上増加している状況です。

クレジットカードにおけるセキュリティ対策は業界全体の急務となっており、カード会社各社がナンバーレス化や不正利用の検知システムの導入など、不正利用防止に向けて取り組んでいます。

三井住友カードでは、業界最高水準の不正利用検知システムを導入しており、24時間365日体制で不審なカード利用がないかチェックを行っています。万が一、不正利用が発生した場合も、特別なケースを除いて、紛失・盗難の届け出日の60日前から損害を補償しておりますので、安心してカードをご利用いただけます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

トレンドを押さえたおすすめの三井住友カード

ここからはタッチ決済をはじめとした最新の決済に対応し、セキュリティも強固なトレンドを押さえた三井住友カードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、安心・安全のナンバーレス。また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(NL)・三井住友カード ゴールド(NL)なら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

成長を続けるクレジットカード業界

クレジットカード業界は非接触決済の需要増加や、政府によるキャッシュレス決済の普及への取り組みを受けて、年々成長を続けています。最近では、タッチ決済やポストペイ式電子マネーなどの機能も普及しており、今後もさらに多くの利用者が増えることが見込まれます。

ぜひこの機会にトレンドを押さえたクレジットカードを作成してみてはいかがでしょうか。

日本における年間のクレジットカードショッピングの信用供与額は年々増加しており、一般社団法人日本クレジットカード協会によると、2022年は93兆7,926億円もの金額がクレジットカードで決済されました。また、クレジットカードの契約枚数も増加傾向にあり、2022年12月末時点で2億7,973万枚のカードが発行されています。

詳しくは以下をご覧ください。

Q2.クレジットカード業界のトレンドと今後は?

近年のネットショッピングの需要増加や非接触決済への意識の高まりから、より多くの人に利用されるようになりました。その一方で、不正利用による被害も増加しており、今後はさらなるセキュリティ対策に取り組むことが求められています。

詳しくは以下をご覧ください。

Q3.トレンドを押さえたおすすめのクレジットカードは?

「三井住友カード(NL)」、「三井住友カード ゴールド(NL)」、「三井住友カード プラチナプリファード」はタッチ決済をはじめとした最新の決済に対応し、重要度が高まっている強固なセキュリティ性も備えたおすすめのカードです。

詳しくは以下をご覧ください。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は Google LLC の商標です。

QRコードは株式会社デンソーウェーブの登録商標です。

「iD」は株式会社NTTドコモの商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2024年1月時点の情報のため、最新の情報ではない可能性があります。