クレジットカード決済の手数料や仕組みを徹底解説!

2026.01.21

クレジットカード決済の手数料とは?利用者が負担する費用はある?

クレジットカード決済の手数料や仕組みを徹底解説!

2026.01.21

クレジットカード決済でリボ払いや分割払い、キャッシングを選択した場合、利用者はクレジットカード会社に手数料を支払います。しかし、1回払いや2回払い、ボーナス一括払いを選べば手数料はかかりません。

ここでは「利用者」をはじめ、「店舗(加盟店)」「ネットショップ」がクレジットカード会社に支払う手数料のしくみや、どの支払い方法だと手数料が発生するのかなど、クレジットカードの手数料について詳しく解説します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカード決済にかかる手数料とは

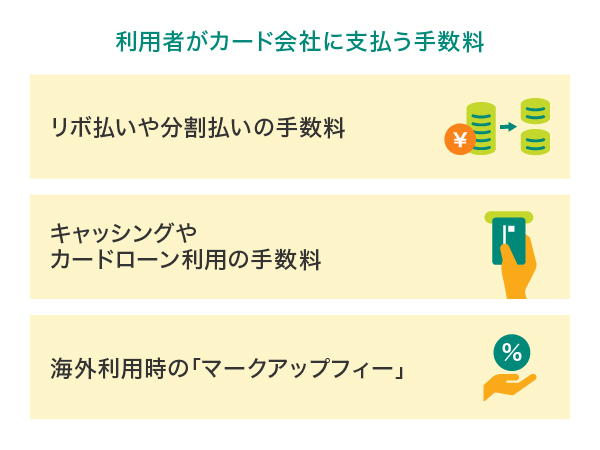

まず、クレジットカード決済の手数料には、以下3つの種類があります。

クレジットカード決済では、加盟店やネットショップは手数料を支払うことになります。カードの利用者にも手数料が発生しますが、選択する支払い方法などによっては、手数料を支払う必要がありません。

それでは、どんな支払い方法で手数料が発生するのでしょうか。

利用者がカード会社に支払う手数料

利用者がカード会社に支払う手数料を見ていきましょう。

リボ払いや分割払いの手数料

リボ払いを利用したり、3回以上に分割して支払ったりする場合は、利用金額や残高、お支払い回数に応じてリボ払い手数料・分割払い手数料が発生します。

リボ払い手数料・分割払い手数料の設定は、クレジットカード会社やカードの種類によって異なります。カードを利用する前に確認しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

キャッシングやカードローン利用の手数料

キャッシングやカードローンを利用した際は、借入残高や借入期間、金利に応じた手数料(利息)を支払う必要があります。

キャッシングは、カードのキャッシング枠を利用して、現金を借りる機能のことです。一方、カードローンは銀行やカード会社、消費者金融が提供する個人向けの融資サービスで、こちらも現金の借り入れができます。

キャッシングやカードローンで借り入れを行う際は、どれくらいの手数料がかかるのか必ず事前に確認してください。

また、ATMや振込みを利用して返済する場合、利息とは別に手数料が発生することもあるので注意しましょう。なお、キャッシングでは1回払いでもリボ払いでも手数料が発生します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

引き落としできない場合の「遅延損害金」

支払い日にカードの利用代金を引き落としできない場合は、遅延損害金の支払いを求められます。

遅延損害金とは、クレジットカードの支払いが遅延した際のペナルティとして課される手数料です。口座残高不足などの理由で支払いが遅れたときに適用され、支払い金額に対して所定の利率で計算されます。

遅延した日数が長くなるほど遅延損害金の金額も大きくなるため、クレジットカードの利用金額は期日どおりに支払うことが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

海外利用時の「マークアップフィー」

リボ払い・分割払い・キャッシングによる手数料や利息以外にも、海外利用時の「マークアップフィー」で費用が発生することがあります。

マークアップフィーとは、海外でクレジットカードを利用したときに発生する手数料で、「海外事務手数料」と呼ばれることもあります。利用者が海外でクレジットカードを使うと、カード会社では現地通貨を円換算する作業が発生することから、その事務手数料として所定の手数料率に基づいた支払いが定められています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらもあわせてご覧ください(タビサポ)

税金を支払った際の手数料

最近では、税金をクレジットカードで納付できる自治体も増えています。金融機関窓口などへ行かずに税金の納付ができる利便性があるものの、自治体によっては決済手数料がかかる場合があります。

納付額が大きくなるほど決済手数料が大きくなることもあるため、クレジットカードで税金を納める場合は事前に決済手数料について確認しておくと安心です。

クレジットカード決済をキャンセルした場合の手数料は?

クレジットカードでの決済をキャンセルした場合、基本的にカード会社での手数料はかかりません。したがって、キャンセルした翌月の請求額から全額が差し引かれることが一般的です。

ただし、交通チケットなどについてはキャンセル手数料がかかったり、ネットショッピングの商品を返品する際に送料が差し引かれたりする場合があります。支払いをキャンセルする場合は、事前に条件を確認しておくとよいでしょう。

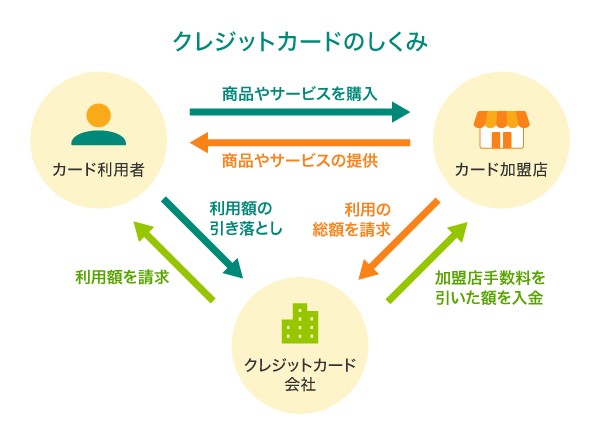

加盟店がカード会社に支払う加盟店手数料

加盟店手数料はお店の規模や業種などによって異なりますが、3%台が中心と言われています。なお、クレジットカード利用の多い大型店になるほど、加盟店手数料の利率は低くなる傾向があります。

加盟店は、カード利用者の利用総額をカード会社に請求し、後日、カード会社から所定の加盟店手数料を差し引いた額を受け取ります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

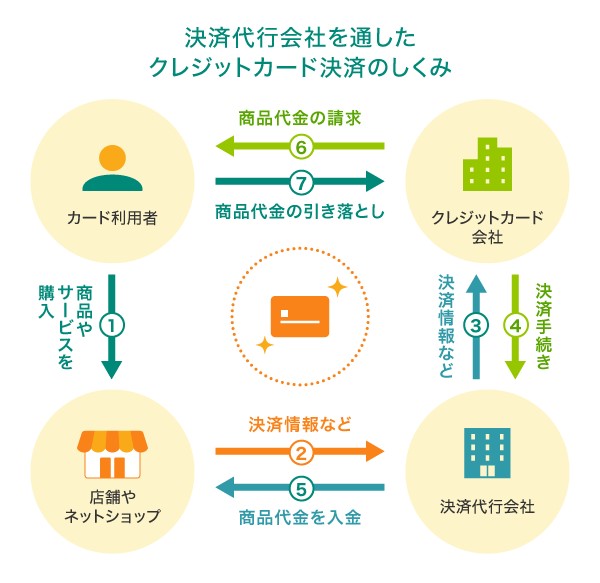

店舗やネットショップが決済代行会社に支払う利用手数料

店舗やネットショップが決済代行会社を通してクレジットカード会社と契約を結んだ場合、カード会社の加盟店手数料相当分と、決済代行会社の利用手数料を支払います。

カード会社と直接契約する手段もありますが、複数のカード会社1社ずつと契約手続きをする必要があるため、時間も手間もかかります。このような負担をカットしてくれるのが、「決済代行会社」です。

決済代行会社は、複数あるクレジットカード会社と通販ショップの間に入り、契約をひとまとめにし、利用者が商品を購入した代金を一括で通販サイト運営者に入金します。「決済代行会社」を利用することで、利用手数料はかかりますが、複数のカード会社と個別にやり取りすることなく契約を結ぶことができるのです。

ここまでで、利用者・加盟店・店舗やネットショップがそれぞれ負担するクレジットカード決済の手数料について解説してきました。クレジットカード決済に関わる手数料についてしっかり理解したうえで、自分に最適なカードを選択しましょう。

三井住友カードのおすすめのクレジットカードは?

ここからは、三井住友カードがおすすめするクレジットカードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

加盟店がクレジットカード決済の手数料を払うメリット

加盟店が手数料を支払ってでもクレジットカード決済を導入するメリットとして、利用者が増えることや利用単価が上がること、現金管理の手間が省けることなどが挙げられます。ここでは、5つのメリットを詳しく紹介していきましょう。

メリット1.利用者が増える

新たにクレジットカード決済を導入することで、店舗の利用者が増える期待があります。

キャッシュレス決済が推進され、クレジットカードの発行数も年々伸びているなか、最近では現金を持ち歩かない人も増えてきました。そのため、利用者がお店を選ぶ基準として「クレジットカード決済が導入されているか」が重視されています。

また、日本に訪れる多くの外国人観光客は、クレジットカードで支払いができるお店を選ぶ傾向があるため、カード決済ができることは集客につながる可能性が高くなります。

このように、今までは現金払いにしか対応していなかった店舗がクレジットカード加盟店になると、来客数の増加が見込めるというメリットがあるのです。

メリット2.利用単価が上がる

クレジットカード決済の導入は、顧客1人あたりの利用単価が上がることも大きなメリットです。

現金払いにしか対応していない場合、顧客は手持ちの現金の範囲内で購入できる商品やサービスを選択します。

一方、クレジットカードは手元に現金がなくても商品を購入できるため、予算よりも高価なものを購入する利用者も多いです。そのため、顧客のクレジットカード決済による購入単価は、現金での購入単価よりも高くなる傾向があります。

メリット3.現金管理の手間が省ける

現金管理の手間が省けることもクレジットカード決済導入のメリットのひとつです。

店舗を運営する際、現金管理は大きなリスクを伴う業務となります。現金を数え間違ったり、偽造紙幣を預かってしまったりすると売上の減少にもつながりかねません。

しかし、クレジットカード決済を導入すると現金のやり取りが減少するため、そういった業務上のリスクを減らすことができます。

また、レジ集計といった管理の手間も減るので、ほかの業務に時間を使えます。利用者としても、店舗が忙しいときに会計の待ち時間を大幅に減らすことができて便利です。

メリット4.団体客が増える

飲食店の場合、クレジットカード決済の導入は団体客の増加につながります。

会社の送別会といった際の団体での支払いは、幹事がひとまとめにカード決済をするケースが多いです。また、カードのポイントを目当てとする幹事もいるので、カード決済が可能な飲食店から会場を選ぶことも少なくありません。

メリット5.販売機会のロスや代金未回収リスクを防げる

クレジットカード決済の導入は、販売機会のロスや代金未回収のリスクを防ぐ役割もあります。

クレジットカードが使える店舗では、利用者が手持ちの現金を気にせずに買い物することができます。

さらにリボ払いや分割払いなどの支払い方法も選べるため、高額な商品であっても購入のハードルが下がるきっかけとなり、販売機会を逃しません。

また、カード決済の場合、カード会社が代金を立て替えてくれるため、代金未回収となるリスクを防げるメリットがあります。

クレジットカードの「手数料上乗せ」とは?

クレジットカードの手数料上乗せとは、加盟店が利用者に決済手数料を負担させるように請求する違反行為です。例えば、100円の商品に3%の決済手数料がかかる場合、顧客に手数料を含めた103円を請求することを指します。

クレジットカードの加盟店手数料は、加盟店がクレジットカード会社に支払うものです。そのため、加盟店が利用者に決済手数料を負担させることは契約違反となります。

もし手数料上乗せを行っていることが発覚した場合は、加盟店から除外されるペナルティがあります。

ただし、これはクレジットカード会社の規約違反であり、法律上規制されていることではないため、法律違反ではありません。

手数料をかけずにクレジットカードを利用するには?

クレジットカードは、1回払いや2回払い、ボーナス一括払いであれば手数料がかかりません。

リボ払いや分割払い、キャッシングなどを利用することで手数料が発生します。なるべく手数料をかけずに支払いたい場合は、1回払いや2回払い、ボーナス一括払いを選ぶなど工夫してみるとよいでしょう。

ただし、2回払いは店舗によっては選択できない場合もあるので注意が必要です。

なお、継続的にかかる手数料として年会費が挙げられます。年会費はカードを保有する限りかかるコストですが、中には年会費が無料となるカードも多くあります。

手数料をかけずにクレジットカードを利用したい場合は、支払い方法だけでなく、年会費無料のカードを検討してみましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

手数料を理解して、お得なキャッシュレスライフを!

クレジットカード決済では、利用者、加盟店、ネットショップのそれぞれが手数料を支払っていて、そのなかで利用者に手数料がかかるのは、一般的にはリボ払いや3回以上の分割払いなどの場合です。

クレジットカード決済での支払い方法による手数料をしっかり理解して、便利なキャッシュレスライフを送りましょう。

よくある質問

Q1.クレジットカードの手数料とは?

クレジットカード決済で発生する手数料は、「利用者がカード会社に支払う手数料」と「加盟店がカード会社に支払う加盟店手数料」そして「店舗やネットショップが決済代行会社に支払う利用手数料」の3種類です。

加盟店やネットショップの手数料は決済が発生すると必ず支払うものです。一方、利用者の手数料は支払い方法によっては発生しないケースもあります。

詳しくは以下をご覧ください。

Q2.利用者がカード会社に支払う手数料とは?

利用者がクレジットカード会社に支払う手数料は、「リボ払い」や「3回以上の分割払い」、「キャッシングやカードローン」などで発生します。また、海外で利用した際は「マークアップフィー」、支払いが遅れたときは「遅延損害金」、税金を納めたときは決済手数料などがかかります。なお、加盟店が利用者に加盟店手数料を上乗せして請求することは「上乗せ手数料」として違反行為とみなされます。

詳しくは以下をご覧ください。

Q3.加盟店がクレジットカード決済を導入するメリットは?

加盟店がカード決済を導入することで、顧客の増加や利用単価の上昇といったメリットがあります。

さらに現金管理の省力化や代金未回収リスクの回避、飲食店なら団体客の増加が見込めるメリットがあります。

なお、クレジットカード決済を導入すると、加盟店手数料と呼ばれる手数料が発生します。加盟店手数料はお店の規模や業種などによって異なりますが、3%台が中心と言われています。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Google Pay は、 Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2026年1月時点の情報のため、最新の情報ではない可能性があります。