海外利用でのクレジットカードの手数料とは?計算方法やメリットを解説

今や、キャッシュレス決済ができるクレジットカードは海外旅行の必需品と言えます。国内で利用する場合と海外ではどのような違いがあるのかわからない方や、手数料で支払いが高額になるのでは?と不安に思っている方もいるでしょう。海外手数料は事務処理上必要な料金のため支払う必要がありますが、計算方法を把握していれば、日本円でいくらなのかが明確になり、利用額を把握しやすくなります。また、保険やポイントなど、クレジットカードならではのさまざまなメリットもあります。

ここでは、海外旅行におけるクレジットカード手数料の計算方法や便利な使い方、帰国後に確認しておきたいポイントなどを解説するとともに、海外手数料がお得なクレジットカードについてもご紹介します。

こちらもあわせてご覧ください

クレジットカードの海外手数料とは?

クレジットカードの海外手数料とは、クレジットカードを海外で利用した際に、海外取引に関する事務処理手数料として発生する手数料のことです。

海外でのクレジットカードの決済では、国際ブランドごとに定められた為替レートである「基準レート」に、クレジットカード会社ごとに定められた「海外事務手数料」が上乗せされた金額が請求されます。

海外事務手数料は、以下のような式で算出できます。

海外手数料=国際ブランド基準レート×使った外貨額×海外事務手数料(%)

日本国内におけるクレジットカードの1回払いは手数料がかかりませんが、海外でクレジットカード決済をすると、1回払いでも手数料が発生します。これは、カード会社が利用店へ料金を支払う際に、日本円から現地通貨に換算するための事務処理コストであるため、1回の決済ごとに手数料が必要になるのです。

クレジットカード決済の為替レートとは

為替レートは常に変動しており、クレジットカードを利用したその時にリアルタイムで対応することが難しいものです。そのため、クレジットカードの国際ブランドでは、その日の為替レートを基にした「基準レート」を定め、日ごとで計算されるしくみとなっています。

また、基準レートは国際ブランドごとに異なり、公式サイトで調べることができます。例えば、国際ブランド最大手のVisaとMastercard®では以下のサイトで確認することができます。

■Visa

Exchange Rate Calculator

別ウィンドウで「Visa」のウェブサイトへ遷移します。

■Mastercard

Mastercard Currency Converter

別ウィンドウで「Mastercard」のウェブサイトへ遷移します。

海外事務処理手数料とは

クレジットカードを海外で利用した際に海外取引に関する事務処理のために発生する手数料のことです。この手数料は、国際ブランドが定めたレートとは別に、事務処理のために必要です。

こちらも国際ブランドと同じように、カード発行会社ごとに異なった料金となっています。さらに、同じカード会社が発行しているクレジットカードでも、国際ブランドによって料金が異なる場合もあります。

例えば、三井住友カード海外事務処理手数料を見てみると、国際ブランドのVisa、Mastercard、Amazon Mastercard、銀聯カードで比較すると次のようになります。

■三井住友カードの国際ブランドごとの海外事務処理手数料

Amazon Mastercardは1.63%(税込)です。

なお、為替レートは1日のうちでも常に変動するため、クレジットカードの国際ブランドでは、その日の為替レートを基にした基準レートを定めています。

日本円を外貨に両替する際には、自国通貨と外国通貨の交換比率である為替レート(基準レート)を基準に取引が行われます。また、両替1回につき発生する両替手数料は、両替所などによっても異なりますが、為替レートに手数料を含めた両替レートとして提示されているのが一般的です。

クレジットカード決済においても同様で、海外事務処理手数料は国際ブランドによって利率が異なり、為替レートに加算されていることが大半です。そのため、利用前に各国際ブランドが提示する為替レートを確認しておくことで、手数料を抑えたお得な利用が可能になります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

こちらもあわせてご覧ください

こちらもあわせてご覧ください

海外手数料の計算方法

海外でクレジットカードを利用したときにかかる海外事務処理手数料は、次のような計算方法で算出されます。

海外手数料 = 国際ブランド基準レート×使った外貨額×海外事務処理手数料(%)

例えば、基準レートが150円、使った外貨額が100ドル、海外事務処理手数料が3.63%だったという条件で計算してみると、手数料は以下のようになります。

150円(国際ブランド基準レート)×100ドル(使った外貨額)×3.63%(海外事務手数料)=544円

この場合、手数料は544円で、請求額は15,544円になるわけです。

日本円をアメリカドルに交換する際、その日の決済為替レートが1円違う場合でも、お買い物の金額が多いとその分だけ支払いに差が出ます。できるだけ「為替レートが低い」時にお買い物をした方がお得なのですが、レートは日ごとに変わってしまうため、注意が必要です。

なお、為替レートの適用は、クレジットカード会社でお買い物データが処理される日のレートとなりますので、こちらも注意が必要です。

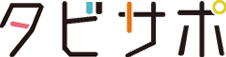

クレジットカードが海外で便利な理由

海外でクレジットカードを利用する際には海外手数料が必要となるものの、次のようなメリットがあります。

キャッシングは両替よりお得な場合も

チップの支払いや屋台でのお買い物など、クレジットカードが使えない場面では現地通貨が必要になります。もし、手持ちの現金が不足している場合でも、クレジットカードがあれば、キャッシング機能を利用して最寄りのATMから現地通貨を必要な額だけ引き出すことができます。

キャッシングの利息は日割りで計算(※)されるため、年利18%の場合で1万円分キャッシングした場合、1日あたりの利息は約「4円」です。そのため、両替手数料よりもお得に現地通貨を用意することができる場合もあります。

キャッシングの利息=利用額×年利÷365(うるう年の場合は366)×利用日数

こちらもあわせてご覧ください

こちらもあわせてご覧ください

多額の現金を持ち歩かなくても良い

海外旅行中にスリや置き引きなど盗難の被害に巻き込まれるリスクを考えると、クレジットカードを持っていた方が、多額の現金を持ち歩く必要がないので安心です。また、カードを紛失してしまった時は、カード会社に電話をすることでカードの利用停止をすることができます。

ただ、チップや交通機関の利用などで現金が必要になることもあるので、少額の現金は用意しておくことをおすすめします。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

万が一悪用されても保障制度がある

カードの不正利用が発覚した場合、その損害額は基本的に補償されますが、補償期間内にカード会社に連絡することが必要になります。もしもの時のために、ネットや郵送されてくる利用明細をこまめにチェックして、リスクの回避を心がけておくことをおすすめします。

三井住友カードでは、不正利用が発生した場合は「会員保障制度」により、特別なケースを除き、紛失・盗難のお届け出日から60日前までさかのぼりその損害を補償します。

海外旅行でもポイントが貯まる

クレジットカードの利用で貯まるポイントは、海外利用であっても同様に貯めることができます。ポイント還元率の高いカードであれば、クレジットカード決済時の海外手数料分をまかなえるくらいのポイントが付く場合もあり、現金を両替するよりもお得になります。

デポジット代わりになる

海外でホテルやレンタカーを利用する際、保証料(デポジット)を請求されることがあります。これは、ホテルのチェックアウト時や車の返却時に戻ってきますが、旅の始まりにまとまった額を預けるとなると資金が心もとなくなってしまいます。

そのようなときにクレジットカードがあれば、提示するだけでデポジットとして認められるため、現金を預ける必要がありません。

三井住友カードのナンバーレスカードの場合は、カード番号が分かるように準備しておきましょう。ただし、施設によってはデポジットの受付ができない可能性がありますので、ご注意ください。

海外旅行傷害保険などの付帯サービスが利用できる

クレジットカードは、海外旅行傷害保険や空港ラウンジの利用、現地のショップで使える優待といったさまざまなサービスが付帯しているものが多く、持っているだけで安全で快適な海外旅行をサポートしてくれます。ただし、クレジットカードの種類によってサービスに利用条件がありますので、旅行前に確認しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

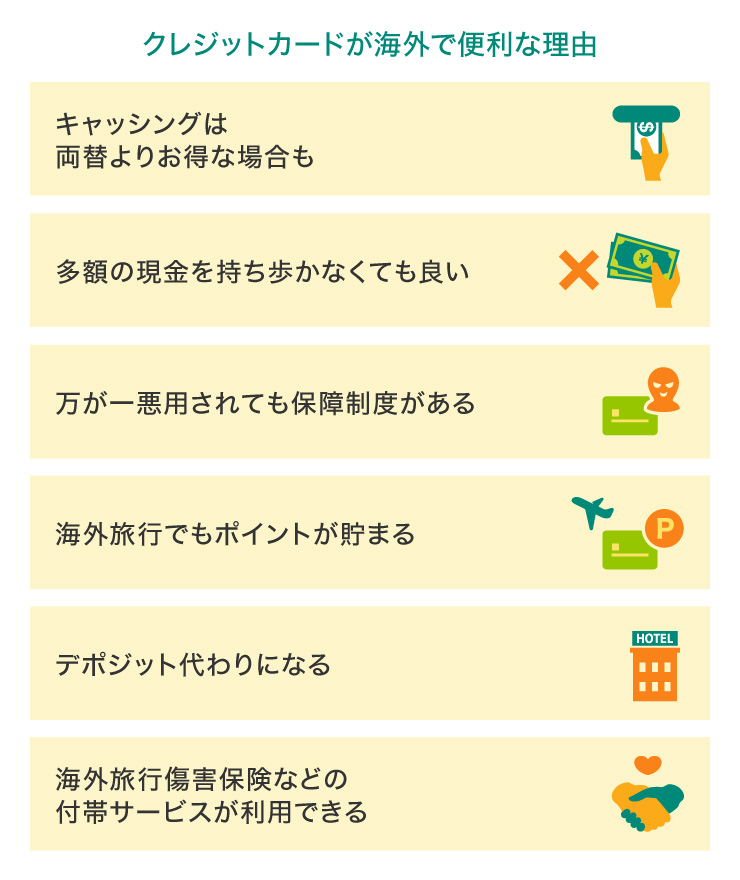

海外でクレジットカードを使う際の注意点

為替レートによる金額の変動やクレジットカードの不正利用など、海外でカード決済をする際には、国内利用とは違った注意点があります。以下のことを踏まえたうえで、利用しましょう。

海外旅行に行くことをカード会社に伝えておく

カード会社の不正利用検知システムが、普段と異なる場所や利用内容でクレジットカード決済があったり、第三者による利用の可能性が高い決済を検知したりすると、システムが作動しカードが使えなくなる場合があります。海外に行くことをカード会社に伝えておけば利用停止されることを防げますので、事前に連絡しておくと安心です。

カード会社の連絡先を控えておく

残念ながら、海外では日本よりも治安が悪い地域もあります。スリ・置き引きなどの物理的な盗難のほか、カード情報を盗み出すスキミングも多発しています。万が一トラブルに遭ったときにはすぐにカード会社に連絡して利用を停止する必要があります。そのために、カード会社の連絡先を控えておきましょう。また、連絡先のメモなどはお財布とは別の場所に保管しておきましょう。

カード利用日と換算日は異なる

クレジットカードは、海外での利用データがカード会社に届いた日の基準レートで円に換算されます。換算のタイミングは利用日から数日程度のタイムラグがあるため、カード利用日よりも基準レートが下がっていれば、思っていたよりも安く商品を購入できることがあります。

支払い通貨は現地通貨を選ぶ

お買い物の支払いの際、お店から支払い通貨を尋ねられる場合があります。支払い通貨を日本円にすると日本円での支払額が即座に分かるのは利点なのですが、店が決定した為替レートで日本円に換算されてしまうので、割高になる可能性があります。

レートの高低は支払う金額に大きく影響するのは前述のとおりですので、支払い通貨は現地通貨を選んだ方がお得になる可能性があることを覚えておくとよいでしょう。

帰国後に明細を確認する

滞在中の支払いでどのくらいの海外手数料がかかったのかは、帰国後に明細を見ることで確認できます。その際、利用金額に間違いがないか、身に覚えのない請求が混ざっていないかなど、利用控えと照らし合わせながら不正利用の有無も併せて確認しましょう。クレジットカードを利用した時にもらうレシートを保存しておいたり、メモをしておいたりするのもよいかもしれません。

三井住友カードの場合、あらかじめVpassアプリをダウンロードしておけばスマホからWEB明細で手軽に確認できるため、被害の早期発見はもちろん、引き落とし日に備えた資金の準備もゆとりを持って行えるようになります。

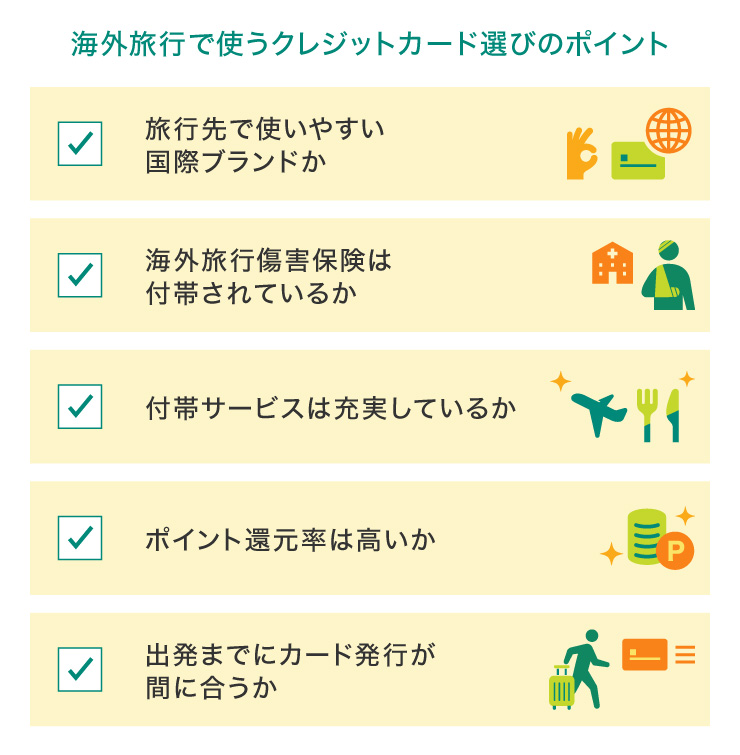

海外旅行で使うクレジットカードの選び方

ここからは、海外旅行で使うことを目的としたクレジットカード選びのポイントをご紹介していきましょう。

旅行先で使いやすい国際ブランドか

まずは、旅行先の海外の国々で使いやすい国際ブランドかどうかがポイントです。国際ブランドの中でも世界的にシェア率の高く、加盟店も多いVisaやMastercardを選んでおくと、カードが使えないことが少ないでしょう。カードが使えれば持ち歩く現金も少なくて済みますので、安全面でもおすすめです。

海外旅行傷害保険は付帯されているか

クレジットカードには「海外旅行傷害保険」が付帯しているものがあります。海外にいる間に怪我や盗難などのトラブルに遭った際に補償が受けられるサービスです。

「自動付帯」と「利用付帯」があり、それぞれ補償を受けられる条件が違います。自動付帯保険は「クレジットカードを持っているだけで自動的に付帯される保険」のことです。一方、利用付帯保険は、「海外旅行傷害保険が付帯したクレジットカードで、旅行の際の交通費などを支払った場合に適用される保険」なので、その旅行に行くための飛行機代や、空港までの電車・バス・タクシー料金などを、出国前にそのカードで支払っている場合、といった条件があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

付帯サービスは充実しているか

カード会社各社は、クレジットカードごとにさまざまな特色をもつ付帯サービスを提供しています。特に、空港ラウンジやコンシェルジュサービスなど旅行関連のサービスが充実しているものを選ぶと、旅行先も移動中も快適に過ごせるのでおすすめです。

なお、カードのランクによっても利用できるサービス内容に違いがある場合がほとんどです。カードの種類とともにランクも考慮に入れるとよいでしょう。

ポイント還元率は高いか

ほとんどのクレジットカードには、利用料金に応じて貯まるポイントサービスがあります。海外旅行となれば、ある程度まとまった金額を使うことになりますので、旅行の費用をクレジットカード決済にするとポイントが多く貯められます。さらに、還元率が高いカードであれば、一層効率的にポイントが貯められます。

出発までにカード発行が間に合うか

クレジットカードは申込みから発行まで一定の期間が必要です。一般的に、1~2週間程度かかると言われています。あらかじめ出発までの日程を考慮してカードを申し込むことが大切ですが、もし、海外旅行出発まで日数が迫っているなかでカードを作りたい場合は、発行が早いカードを選びましょう。例えば、三井住友カードなら、即時発行に対応しているカードがあります。

三井住友カードの即時発行では、申し込みから最短10秒で審査が完了し、プラスチックのカードが発行される前に、カード番号が発行されます。タッチ決済が利用できるようになりますので、旅行前の準備でも、旅先での急な出費にも備えられるでしょう。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

海外旅行におすすめ!三井住友カードのクレジットカード

海外旅行には、キャッシュレス決済での便利な支払いやキャッシング機能などで現地通貨を用意するときのために、クレジットカードを持っていけば非常に便利です。また、海外旅行に関する保険が付帯されているカードもあり、とても安心できます。

ここでは、海外旅行にぴったりな三井住友カードのクレジットカードをご紹介します。

三井住友カード プラチナプリファード

海外旅行時や海外のネットショップ利用時に三井住友カード プラチナプリファードでお買い物をすると、外貨利用額100円(税込)ごとに+2%がポイント還元されます。通常のポイント還元1%と合わせて合計3%のポイントを獲得できるため、外貨での決済が多い人にはお得なカードとなっています。

また、三井住友カード プラチナプリファードで事前に旅費などの決済を行っていただくと、適用される海外旅行中のケガや病気、さまざまなトラブルを補償する海外旅行傷害保険や、国内旅行や出張に安心の国内旅行傷害保険、三井住友カード プラチナプリファードで決済して購入した商品が壊れたり、盗まれたりした際に、その損害を補償するお買物安心保険といった、カード付帯保険サービスもご利用いただけます。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

特約店での宿泊予約で更におトクに!

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

年会費:

33,000円(税込)

国際ブランド:

限度額:

~500万円

ポイント還元率:

1%~10%

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大73,600円相当 プレゼント!

申込期間:2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大73,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外・国内旅行

傷害保険※1

5,000万円

外貨ショッピング

利用特典※2

+2%

プリファード

ストア(特約店)※3

最大+9%

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

海外でのご利用のみ対象

※3

特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

特約店での宿泊予約で更におトクに!

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

年会費

国際ブランド

ポイント還元率

限度額

33,000円(税込)

1%~10%

~500万円

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大73,600円相当

プレゼント!

申込期間:

2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大73,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外・国内旅行傷害保険※1

最高5,000万円

外貨ショッピング利用特典※2

+2%

プリファードストア(特約店)※3

最大+9%

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

海外でのご利用のみ対象

特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

また、事前に旅費などの決済を三井住友カード ゴールド(NL)で行うと、最高2,000万円の海外・国内旅行傷害保険を使うことができ、安心・安全に旅行ができます。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

保険もラウンジもこれ1枚!

国内外の保険がついた安心なゴールドカード

三井住友カード ゴールド

(NL/ナンバーレス)

年会費:

5,500円(税込)

条件付きで永年無料

国際ブランド:

限度額:

~200万円

ポイント還元率:

0.5%~7%

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大27,600円相当 プレゼント!

申込期間:2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大27,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外・国内旅行

傷害保険※1

2,000万円

条件達成で年会費※2

¥0

対象のコンビニ・飲食店で、

スマホのタッチ決済

またはモバイルオーダーの

ご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

保険もラウンジもこれ1枚!

国内外の保険がついた安心なゴールドカード

三井住友カード ゴールド

(NL/ナンバーレス)

年会費

国際ブランド

ポイント還元率

限度額

5,500円(税込)

条件付きで永年無料

0.5%~7%

~200万円

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大27,600円相当

プレゼント!

申込期間:

2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大27,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外・国内旅行傷害保険※1

最高2,000万円

条件達成で年会費※2

¥0

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。三井住友カード ゴールド(NL)同様、券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。

従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

また、事前に旅費などの決済を三井住友カード(NL)で行うと、最高2,000万円の海外旅行傷害保険を使うことができ、安心・安全に旅行ができます。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

旅行前の支払いも現地での支払いもこれ1枚!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

年会費:

永年無料

国際ブランド:

限度額:

~100万円

ポイント還元率:

0.5%~7%

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大25,600円相当 プレゼント!

申込期間:2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大25,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外旅行傷害保険※1

2,000万円

即時発行可能!

最短10秒※2

対象のコンビニ・飲食店で、

スマホのタッチ決済

またはモバイルオーダーの

ご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

即時発行ができない場合があります。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

旅行前の支払いも

現地での支払いもこれ1枚!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

年会費

国際ブランド

ポイント還元率

限度額

永年無料

0.5%~7%

~100万円

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大25,600円相当

プレゼント!

申込期間:

2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大25,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外旅行傷害保険※1

最高2,000万円

即時発行可能!

最短10秒※2

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

即時発行ができない場合があります。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

クレジットカードを上手に活用して、お得に海外旅行を楽しもう

両替時にある程度の手数料が発生してしまうのは、避けることができません。しかし、事務手数料の低いクレジットカードを利用したり、現地通貨をキャッシングで調達したりすることで、海外手数料や金利を節約することができます。

海外旅行は大きな金額を使用することも多くなりますから、クレジットカードを上手に活用すれば、手数料を大幅に抑えながらポイントも貯めることができるでしょう。

よくある質問

Q1.クレジットカードの海外手数料とは?

クレジットカードの海外手数料とは、クレジットカードを海外で利用した際に、海外取引に関する事務処理手数料として発生する手数料のことです。海外でのクレジットカードの決済では、国際ブランドごとに定められた為替レートである「基準レート」に、クレジットカード会社ごとに定められた「海外事務手数料」が上乗せされた金額が請求されます。

詳しくは以下をご覧ください。

Q2.クレジットカードの海外手数料はどうやって計算されている?

海外でクレジットカードを利用したときにかかる事務手数料は、次のような計算方法で算出されます。

海外手数料 = 国際ブランド基準レート×使った外貨額×海外事務手数料(%)

為替レートの適用は、クレジットカード会社でお買い物データが処理される日の為替レートが適用されるので、注意が必要です。

詳しくは以下をご覧ください。

Q3.海外でクレジットカードを使うときに気を付けることは?

海外でのクレジットカード利用で注意しなければいけないことは、大きく分けて「海外旅行に行くことをカード会社に伝えておく」「カード会社の連絡先を控えておく」「カード利用日と換算日は異なる」「支払い通貨は現地通貨を選ぶ」「帰国後に明細を確認する」の5点が挙げられます。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年7月時点の情報のため、最新の情報ではない可能性があります。